Analiza korelacji to jedna z metod oceny czynników, które warunkują sytuację na rynkach. W miarę upływu czasu korelacje –powiązanie zmian cen poszczególnych aktywów – mogą ulegać zmianom, ukazując bieżącą sytuację na rynkach. Warto o tym pamiętać podczas podejmowania decyzji o alokacji w poszczególne klasy aktywów w portfelu. Ropa naftowa jest tu dobrym przykładem ze względu na liczne konsekwencje dla realnej gospodarki.

Spis treści:

Kumulacja korelacji z ropą naftową na początku 2016 roku

Kiedy na początku 2016 roku nastąpił gwałtowny odwrót rynków od ryzyka, dała się zauważyć wyraźna kumulacja korelacji między cenami ropy a szeregiem innych aktywów. Jednoroczne korelacje z ropą naftową wzrosły znacząco w porównaniu z okresem 10‑letnim. Korelacja S&P 500 z ropą – w ujęciu 10‑letnim na minimalnie dodatnim poziomie 17% – w ujęciu rocznym osiągnęła 54%. Rynki zaczęły w dużej mierze postrzegać cenę ropy jako barometr globalnego wzrostu, przy czym niższe jej ceny stanowiły odzwierciedlenie słabszego popytu. W takim otoczeniu zasadne było oczekiwanie, że wrażliwe na wzrost klasy aktywów, takie jak akcje, będą wyprzedawane – zwłaszcza w USA, gdzie w poprzednich kwartałach raczej nie można było liczyć na wzrost zysku przypadającego na te instrumenty.

Jednak nawet obszary, w których inwestorzy mogliby oczekiwać lepszej ochrony przed zmiennością dyktowaną ceną ropy, przyniosły rozczarowanie. Na przykład kredyty lewarowane wykazywały niemal doskonałą korelację, mimo że historycznie ta klasa aktywów była minimalnie powiązana z cenami ropy. Na początku 2016 roku inwestorzy mieli więc spore trudności ze znalezieniem bezpiecznej przystani.

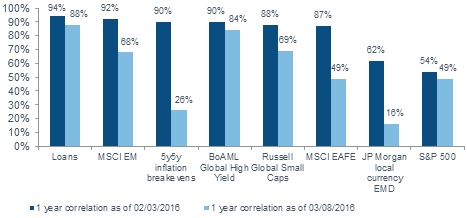

Wykres 1: 1 roczne korelacje z cenami ropy naftowej w marcu i sierpniu 2016 r.

Sześć miesięcy później sytuacja przedstawia się zgoła inaczej. Korelacje szerokiego spektrum klas aktywów z ceną ropy naftowej kształtowały się zgodnie z Wykresem 1 i były szczególnie mocne w przypadku akcji, progowych stóp inflacji oraz długu rynków wschodzących w walutach lokalnych.

Zaskoczenie w przypadku progowych stóp inflacji

Być może najbardziej zaskakująca zmiana korelacji do cen ropy w ciągu ostatnich sześciu miesięcy nastąpiła w przypadku progowych stóp inflacji, gdyż wskaźnik ten spadł znacznie poniżej 10 letniej średniej (zob. Wykres 2). Nawet mimo wzrostu cen ropy od początku 2016 roku progowe stopy inflacji w USA pozostawały na niskim poziomie i były bliskie historycznych minimów, wskazując na niewielkie obawy związane z presją cenową.

Oczywiste ryzyko dla inwestorów stanowi możliwość, że stopy progowe nie odzwierciedlają potencjału inflacyjnego. Połączenie trendu wyższego wzrostu płac w USA z zaczynającym się zaznaczać bazowym wpływem cen ropy może spowodować gwałtowny ruch w górę progowych stóp inflacji. Jeszcze większym powodem do zmartwienia jest fakt, że rekordowo niska rentowność obligacji oznacza, iż nawet minimalne i niespodziewane zwiększenie się inflacji lub tempa wzrostu spowoduje straty w portfelu posiadaczy obligacji nominalnych.

Czy korelacja cen ropy z cenami innych aktywów znów wzrośnie?

Wobec spadku cen ropy o 15–20% w stosunku do ostatnich maksimów oraz ich kolejnego wzrostu w sierpniu najważniejsza dla inwestorów wydaje się odpowiedź na pytanie, czy można liczyć na powrót mocniejszych korelacji. To oczywiście ważna kwestia dla lokujących w aktywa, ponieważ korelacje mają fundamentalne znaczenie dla zarzadzania portfelem zawierającym wiele różnych aktywów.

Na podstawie analizy rocznych i 10 letnich korelacje dla pozostałych aktywów (Wykres 2) można oczekiwać, że obecna faza silnej korelacji z ceną ropy ulegnie zakończeniu. Jednak mimo że w ciągu ostatnich sześciu miesięcy aktywa wyższego ryzyka zasadniczo wykazywały trend wzrostowy, wydaje się, że inwestorzy zainteresowani wysokorentownymi obligacjami i kredytami wciąż w dużej mierze kierują się perspektywami dla ropy naftowej. Obecny okres uspokojenia na rynkach raczej nie potrwa zatem zbyt długo, gdyż rynki wciąż są podatne na szeroką falę wyprzedaży w przypadku odnowienia się obaw co do znaczenia niskich cen ropy.

Wykres 2: 1 roczne i 10 letnie korelacje z cenami ropy naftowej

Wykres 2 w szerszym ujęciu przedstawia tylko bezwzględne korelacje. Zależność między cenami ropy a długiem rynków wschodzących w walutach lokalnych jest w rzeczywistości nawet ujemna w skali 10 lat. Mimo że niedawny spadek z 62% do 16% może uspokajać nastroje, to jednak skala, z jaką korelacje potrafią się odwrócić i znienacka osiągnąć wysoki poziom, powinna skłaniać do czujności wszystkich inwestorów z wieloma klasami aktywów w portfelu.

Analizowane dane wskazują na wrażliwość tak zbudowanego portfela oraz na jego względną atrakcyjność. Przemawiają one zasadniczo za strategią, zgodnie z którą alokacja w aktywa jest oparta na wykorzystaniu słabości i wzmacnia wzorzec rynku kształtujący się w ostatnim roku, czyli okresy zmienności, po których następowały znaczące odbicia.

Oczywiście powrót silnej korelacji z cenami ropy zależy od tego, jak inwestorzy zinterpretują obecne czynniki decydujące o cenach tego surowca. Niższe ceny ropy mogą być po prostu postrzegane jako przejaw sytuacji, w której podażowa strona rynku potrzebuje więcej czasu na odzyskanie równowagi, a nie jako sygnał do ograniczania ryzyka w szerokim spektrum klas aktywów. Równie prawdopodobne jest jednak, że inwestorzy pozostaną nerwowi co do perspektyw dla ropy, a korelacje z jej ceną znów się umocnią. Alokujący aktywa będą uważnie obserwować rynki, wykazując większą obawę o spadki niż entuzjazm dla potencjalnych wzrostów.

Informacje o Autorze:

George Efstathopoulos uzyskał dyplom magisterski w dziedzinie zarządzania i badań operacyjnych w Warwick Business School, ukończył też studia licencjackie w dziedzinie zarządzania na Uniwersytecie w Southampton.