Euler Hermes zbadał sytuację firm w Polsce pod względem niewypłacalności*. Kluczowe wnioski:

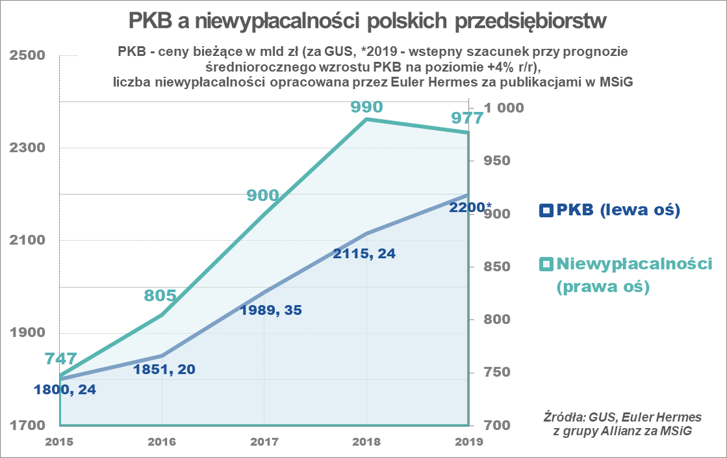

- W 2019 roku w oficjalnych źródłach (Monitorach Sądowych i Gospodarczych) opublikowano informację o 977 niewypłacalnych firmach wobec 990 w 2018

- Różnica jedynie -1,3% r/r – trudno mówić o przełomie czy poprawie, raczej o stagnacji biorąc pod uwagę wysoką liczbę niewypłacalnych polskich firm w latach ubiegłych (wzrost ich liczby trzy lata z rzędu)

- Decydująca jest przyczyna wewnętrzna – trwale niska rentowność wielu firm, a nie otoczenie rynkowe (jak nie zawsze sprzyjająca koniunktura w poszczególnych branżach, w skali kraju czy na rynkach eksportowych)

- Spadek marży zysku (efekt szybszego wzrostu kosztów niż wydajności) do 10-letniego minimum, na poziomie średnio 46% po III kwartale 2019!

- Nadzieje na powrót zdecydowanie wyższej koniunktury są kruche (napięcia międzynarodowe i rok wyborczy w wielu krajach), ponadto nawet wzrost PKB 5% r/r nie był w ubiegłych latach wystarczający/decydujący dla odwrócenia trendu braku płynności finansowej dużej liczby polskich firm, zwłaszcza z sektora MSP

- Decydujące dla trwałej poprawy podniesienie marż zysku to proces długotrwały (p.w. inwestycje w zwiększenie wartości dodanej) a wiele firm nie doczeka jego efektów (lub go nawet nie zainicjuje)

Spis treści:

Brak korelacji wzrostu gospodarczego i płynności finansowej polskich firm

Budownictwo, sektor produkcyjny czy handel nie korzystały gremialnie na wysokim wzroście obrotów

Wzrost konsumpcji – w tym sprzedaży detalicznej nie okazał się w ostatnich latach wybawieniem dla sektora handlu, przynajmniej nie dla całego. Nie zapobiegł on postępującej koncentracji i kłopotom nie tylko małych, ale także największych dystrybutorów detalicznych. W efekcie rosnąca liczba niewypłacalności hurtowni, ale nie tylko tych towarów pierwszej potrzeby, ale także dóbr trwałego użytku czy inwestycyjnych (pomimo wzrostu rynku budowlanego – kolejny paradoks…)

Budownictwo – pewne korekty w porównaniu do szczytu inwestycyjnego na Euro 2012, czyli: ponownie wzrost wartości rynku to także wzrost liczby niewypłacalności w branży, a mniejszy zakres prac to jak na razie mniejsza liczba niewypłacalności. Ewidentny dowód na niewystarczającą rentowność prowadzonych prac budowlano-montażowych.

Firmy produkcyjne upadają pomimo trwale wysokiego tempa wzrostu eksportu – wytłumaczeniem może być jego niewystarczająca (do skali ryzyka – częstszych problemów z opóźnionymi należnościami) rentowność jak również rynek wewnętrzny, problemy zaopatrujących go firm (niewypłacalność rodzimych odbiorców – handlu i budownictwa).

Niska rentowność – dobra koniunktura nie trwa wiecznie, ale uśpiła wiele firm…

Skoro niewypłacalności nie mają związku z czynnikami koniunktury gospodarczej, to jaka jest jej przyczyną? Niska rentowność bardzo dużej części polskich przedsiębiorstw. Trwale niska. Co prawda w wielu z branż wiążąca się z charakterystycznymi dla nich bieżącymi czynnikami koniunkturalnymi. Nie sprzyjają jej m.in. zmiany podatkowe, społeczne (rosnące koszty pracy) czy cywilizacyjne (handel w sieci, także transgraniczny). Ale nie one są głównym czynnikiem sprawczym. Polskie firmy przez wiele lat korzystały z przewag konkurencyjnych, takich jak niskie koszty pracy czy podatkowe. Mimo wszystko nie poprawiły one w tym czasie swojej pozycji konkurencyjnej – nie wspięły się wyżej w łańcuchu dostaw gospodarki światowej, wytwarzając większą wartość dodaną, co wymaga większych wydatków na badania i rozwój. Obecnie odpowiadają one tylko 1% PKB w Polsce, czyli znacznie poniżej 1,8% odnotowanego w Czechach i 1,9% w Słowenii, nie mówiąc już o średniej OECD wynoszącej 2,4% lub o 3% w Niemczech. Ewidentnie więc zarówno część przedsiębiorców, jak i politycy zaspali, poprzestając na „tu i teraz” zamiast działań w dłuższej perspektywie. Nie przygotowało to firm na zmieniające się warunki rynkowe, na spadki, których można oczekiwać po okresach wzrostu.

Spadek marż jako efekt wyższego wzrostu kosztów niż wydajności

W rezultacie tak dotkliwa była podwyżka kosztów pracy w Polsce, średnio +2,4% co roku w latach 2016-2018 – mimo że znacznie powyżej średniej dla strefy euro, to wciąż mniej, niż w innych krajach Grupy Wyszehradzkiej. Ale wzrost płacy nominalnej nie szedł w parze ze wzrostem produktywności. Utrzymał się stosunkowo niski poziom wydajności ogółem, dane Eurostatu pokazują, że wydajność pracy w Polsce wynosiła w 2017 r. zaledwie 75% średniej UE.

Co najistotniejsze – nie pociągnęło to za sobą adekwatnego wzrostu cen produktów i usług polskich firm (o czym świadczy brak inflacji cen producentów), a tym samym rosnące koszty pracy zmniejszyły ich rentowność. W efekcie marże zysku spadły z rekordowo wysokiej średniej 51,4% w IV kwartale 2015 r. do 10-letniego minimum na poziomie średnio 47% na koniec 2018 r. (a po III kwartale 2019 – nawet do 46%!), pomimo poprawy zysków operacyjnych w latach 2017-2019.

Pozytywne sygnały

To nie jest jednostronna krytyka – skala niewypłacalności polskich firm jest bowiem także pochodną ich dużego sukcesu w minionych latach i dekadach po transformacji ustrojowej, gdy tak wiele firm powstało i stanowiło o sukcesie polskiej gospodarki. Inicjowało to pozytywną w wielu względach konkurencję, ale czasami prowadzącą do morderczej wojny cenowej, zamiast rywalizacji produktowej, w tym na ich innowacje. Dynamizm i inwencja polskich przedsiębiorców nie wyczerpała się, a obecna lekcja jaką daje nam rynek pomoże wielu z nich jeszcze nie raz odnieść sukces czy to z bieżącymi, czy z kolejnymi projektami. Takie wnioski płyną z gospodarek o dłuższym wolnorynkowym stażu, jak np. amerykańska czy niemiecka, gdzie przedsiębiorcy powracający na rynek cieszą się kredytem zaufania jako ci, którzy na własnej skórze poznali o co chodzi w biznesie. Tam daje się im drugą szansę (oczywiście tym, którzy na nią zasługują – nie doprowadzili do upadłości w świadomy sposób ze szkodą dla wierzycieli). O dobrych perspektywach świadczy także wynik polskiego eksportu – jego wzrost o 6% r/r (po 11 miesiącach – za GUS) potwierdza, że potrafimy utrzymać konkurencyjność na arenie międzynarodowej, nawet bez tak ewidentnego atutu niskich kosztów pracy (czy podatkowych). Podobnie napływ bezpośrednich inwestycji zagranicznych – ich rekordowa wartość w 2019 roku (2,9 mld euro za PAIH), wyższa aż o 36% r/r świadczy o tym, że wzrost kosztów pracy nie odstraszył inwestorów i Polska wciąż może być i jest atrakcyjnym miejscem inwestycji, które przecież generują kolejne i tworzą nowe zamówienia u lokalnych, krajowych kooperantów.

Spadek liczby niewypłacalności – jeszcze nie teraz

Czy ta zmiana będzie miała miejsce już w bieżącym, 2020 roku? Bez wątpienia jeszcze nie – to nie będzie rok przełomu dla przedsiębiorców. Skala dotychczasowych kłopotów wielu firm i efekt domina jaki to pociąga wśród ich kontrahentów długo jeszcze będzie kształtować rynek.

Tomasz Starus, Członek Zarządu Euler Hermes odpowiedzialny za ocenę ryzyka zauważa: Polski segment MSP ulega polaryzacji: niektóre firmy rozwijają się, także dzięki finansowaniu zewnętrznemu, podczas gdy część nie zdołała zmodernizować swojego modelu biznesowego. Mają one bowiem niską kapitalizację – niewielkie środki własne i jednocześnie małe szanse na uzyskanie finansowania zewnętrznego, są więc na rosnącą skalę uzależnione od kredytu kupieckiego dostawców (stąd wydłużenie się wskaźnika DSO o tydzień na przestrzeni ostatniej dekady). Jest to tym bardziej niebezpieczne, że wiele z tych firm nie “odbije się” i nie zmieni skutecznie swojego modelu działalności, a tym samym nie spłaci swoich zobowiązań wobec dostawców.

Polskim firmom nie będzie sprzyjać także koniunktura zewnętrzna – obarczony ryzykami natury politycznej handel światowy (w tym Brexit – wyjście z UE trzeciego pod względem wielkości polskiego rynku eksportowego). Będzie to dla wielu polskich firm rok dalszego mozolnego budowania zdrowych podstaw (a niekoniecznie skali) biznesu, zwłaszcza w branżach spożywczej, motoryzacyjnej czy budowlanej. I w wielu innych – w tym transportowej, meblowej czy stalowej i wyrobów maszynowych. Czyli wiodących (nomen omen) w polskim eksporcie! Lub będących jednymi z głównych beneficjentów członkostwa w UE, funduszy z niej płynących (jak budownictwo czy sektor rolno-spożywczy).

Jak podsumowuje Tomasz Starus: „Oceniając perspektywy poszczególnych branż w Polsce analitycy kredytowi wciąż częściej je obniżają, niż podnoszą. Nawet np. szczyt napływu środków wspólnotowych na inwestycje infrastrukturalne czy trwający boom mieszkaniowy nie odmieniły kondycji finansowej całego sektora budowlanego – skala produkcji sprzedanej nie świadczy bowiem o sukcesie w sytuacji braku rekompensaty wzrostu kosztów (przez co marża zysku w budownictwie jest i tak średnio o 1/3 niższa od wspomnianej, rekordowo niskiej w skali dekady średniej dla wszystkich firm). Gdy mechanizm wspomnianej rekompensaty zacznie realnie obowiązywać, może dodatkowo uderzyć w wykonawców, a nie ich wspomóc przez przyjęta jego symetryczność (gdy rynek spowalnia – spadają ceny i koszty, czego wykorzystać nie omieszkają zamawiający ze szkodą dla głównych wykonawców). Wskaźniki produkcji betonu, ilości pozwoleń budowlanych, oddanych mieszkań czy powierzchni biurowych świadczą więc przede wszystkim tylko i wyłącznie o tych wąskich kategoriach, a nie koniecznie o kondycji finansowej firm budowlanych… Podobnie w skali całej gospodarki – rosnące obroty nie są synonimem płynności finansowej, gdyż firmy nie korzystają z owoców wzrostu gospodarczego po równo, jest on najhojniejszy dla największych przedsiębiorstw, niespecjalnie wpływając na kondycję tych mniejszych”.

* Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkującą upadłością bądź którąś z form postępowania restrukturyzacyjnego.