Zdaniem 57% respondentów, ryzyko nieprawidłowości w instytucjach finansowych nie zmieniło się w porównaniu do okresu przed pandemią. Zmieniły się wyzwania stojące przed sektorem – 38% badanych uważa, że teraz trudniej im dochodzić roszczenia. Zwiększona ostrożność spowodowała, że 75% respondentów zaostrzyło zasady udzielania finansowania – wynika z najnowszego raportu Nadużycia w sektorze finansowym opracowanego przez Związek Przedsiębiorstw Finansowych i firmę EY.

Powoli opada kurz po rewolucji wywołanej pandemią koronawirusa i biznes wraca do „nowej normalności”. Po blisko dwóch latach zmagania się ze skutkami COVID-19, instytucje finansowe mają dużo większe doświadczenie w prowadzeniu biznesu w warunkach podwyższonego, pandemicznego ryzyka – wynika z raportu Nadużycia w sektorze finansowym przygotowanego przez Związek Przedsiębiorstw Finansowych (ZPF) i EY.

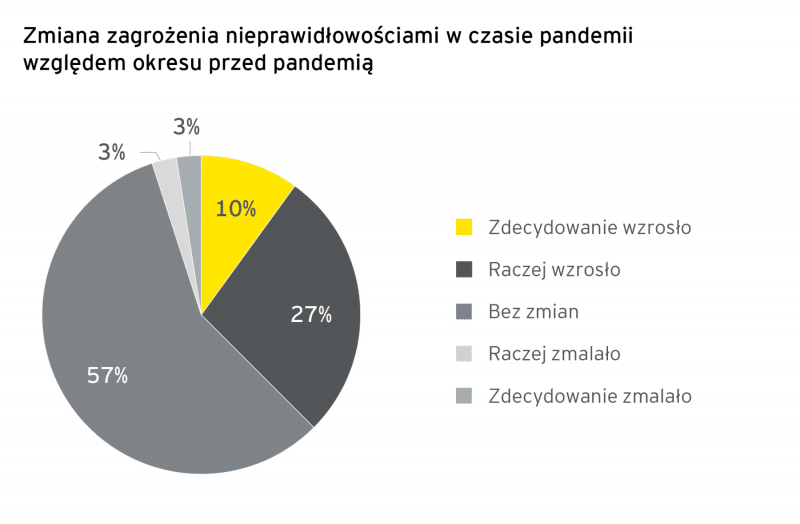

Dla 57% respondentów ryzyko nieprawidłowości nie zmieniło się w porównaniu do okresu przed pandemią, wskaźnik ten jest o 16 pkt proc. wyższy niż w poprzedniej edycji badania. 37% respondentów uważa, że ryzyko wzrosło (o 5 pkt. proc. mniej niż w 2020 r.), a 6% – że zmalało (spadek z 17% w 2020 r.). Widać z tych danych, że – zdaniem instytucji finansowych – ryzyko nadużyć powoli się stabilizuje, a instytucje są bardziej wyczulone na nowe schematy nadużyć i bardziej świadome zagrożeń.

– W obliczu pandemii instytucje finansowe musiały się mierzyć z wieloma nowymi trudnościami w walce z nadużyciami. Najczęściej wskazywane w naszym badaniu utrudnione dochodzenie roszczeń jest naturalną konsekwencją zmiany sposobu funkcjonowania gospodarki, administracji państwowej i sądów. Nie zdumiewa także wskazanie, że to utrudniony kontakt z klientem był jednym z najważniejszych problemów, z którym musiały się zmagać instytucje finansowe. Postępująca digitalizacja spowodowała wzrost nowych schematów oszustw. Cieszymy się, że aż 22% respondentów, co stanowi drugą najczęściej podawaną odpowiedź, nie widzi wpływu pandemii na trudności w walce z nadużyciami bo świadczy to o stabilności prowadzenia biznesu – mówi Mariusz Witalis, Partner kierujący Działem Zarządzania Ryzykiem Nadużyć EY, lider praktyki w Europie Centralnej i Środkowowschodniej.

Spis treści:

Apetyt na ryzyko? Nie w czasach pandemii

Nasze badanie potwierdza, że pandemia wpłynęła na zmniejszenie apetytu na ryzyko instytucji finansowych. Jednym z efektów tego zjawiska jest zwiększenie ostrożności instytucji pożyczkowych, banków i firm leasingowych w finansowaniu klientów, nowych i obecnych. 75% respondentów uważa, że zwiększeniu uległa restrykcyjność udzielania finansowania nowym i obecnym klientom. Nasi respondenci deklarują, że zwiększyli także liczbę i zakres kontroli klientów.

Pracownik – najcenniejsze źródło informacji o nieprawidłowościach

W przeddzień wprowadzenia w Polsce unijnej dyrektywy o ochronie sygnalistów[1], która powinna objąć część instytucji finansowych w naszym kraju nawet już w drugiej połowie grudnia, sprawdziliśmy, w jaki sposób firmy dowiadują się o nieprawidłowościach. Zgodnie z oczekiwaniami, niemal połowa respondentów (47%) wskazała, że najczęstszym źródłem takich informacji są pracownicy instytucji finansowej. Najlepiej znają oni organizację i procesy w niej występujące, mają najgłębszą wiedzę na temat tego, gdzie dochodzi do nadużyć lub gdzie jest ryzyko ich powstawania. Wynik ten jest spójny z innymi badaniami na temat mechanizmu wykrywania nieprawidłowości w firmach. Fakt, że pracownicy stanowią najlepsze źródło wiedzy o nieprawidłowościach oraz to, że do niedawna nie mogli oni liczyć na żadną ochronę prawną przed ewentualnym odwetem ze strony pracodawcy lub innych zatrudnionych, skłonił organy europejskie do opracowania rozwiązań chroniących sygnalistów.

– W Polsce aktualnie procedujemy projekt ustawy o ochronie osób zgłaszających naruszenie prawa, który stanowi implementację Dyrektywy UE 2019/1937. To ważny akt prawny, który wprowadzi instytucję „sygnalisty” na stałe do polskiego porządku prawnego. Prawo będzie chronić osoby zgłaszające naruszenia, a przedsiębiorcy będą zobowiązani do stworzenia wewnętrznych procedur przyjmowania i załatwiania takich zgłoszeń. Domniemam, że – po wejściu w życie tego aktu prawnego – zwiększy się jeszcze skala sygnalizacji naruszeń płynąca z wewnątrz firm, co zapewne zweryfikujemy już w kolejnych edycjach naszego badania – mówi Marcin Czugan, Prezes Zarządu ZPF.

Wyłudzenia największym zagrożeniem

Najczęściej zgłaszanymi przez sygnalistów typami nadużyć były wyłudzenia produktów kredytowych i pożyczek – były one przedmiotem zgłoszenia w aż 43% przypadków. Drugie w kolejności są nadużycia wewnętrzne, które wskazało 27% respondentów (podczas gdy w badaniu z 2020 r. wskazało na nie tylko 4% badanych). W ocenie autorów badania tak zauważalny wzrost nie wynika jedynie z rzeczywistego wzrostu tego typu nadużyć w organizacjach, głównie wskazuje na zwiększenie się poziomu świadomości pracowników i ich zaufania do pracodawcy.

Z naszego badania wynika, że nadużycia wewnętrzne nie stanowią w percepcji respondentów wysokiego zagrożenia – tylko 3% z nich oceniło, że zagrożenie nimi jest wysokie, choć są podstawą aż 27% zgłoszeń dokonywanych przez sygnalistów. Być może jest to właśnie powód, dlaczego w praktyce tego rodzaju nieprawidłowości są jednymi z najczęściej występujących – organizacje najwięcej uwagi poświęcają zagrożeniom zewnętrznym, niedoszacowując potencjalne ryzyka wynikające z nadużyć wewnętrznych.

Instytucje finansowe w walce z nadużyciami równocześnie wykorzystują wiele technik opartych na technologii oraz specjalistycznych kompetencjach ludzi. Co trzecia pytana instytucja na przestrzeni ostatniego roku w większym stopniu zaczęła korzystać z usług świadczonych przez zewnętrzne firmy, takie jak dostawcy infrastruktury IT, doradcy biznesowi oraz dostawcy usług związanych z bezpieczeństwem. Podobnie jak przed rokiem, preferowane są metody prewencyjne oraz działania podejmowane przez wewnętrzne zespoły ekspertów ds. walki z nadużyciami. Zaskakujące jest, że najbardziej efektywnej metody przeciwdziałania nadużyciom w instytucjach finansowych, czyli czynności podejmowanych przez samodzielny zespół wewnętrzny zajmujący się wykrywaniem i zwalczaniem nieprawidłowości nie stosuje 25% ankietowanych banków.

Wyniki badania Nadużycia w sektorze finansowym, edycja 2021 zostały szerzej zaprezentowane 4 listopada 2021 w Warszawie podczas XII Kongresu Antyfraudowego, organizowanego wspólnie przez ZPF oraz firmę EY.

***

Badanie Nadużycia w sektorze finansowym to cykliczny projekt realizowany od 2009 roku przez ZPF i firmę EY. Jego celem jest zobrazowanie i monitorowanie zmian zjawiska nadużyć występujących w instytucjach działających w różnych sektorach rynku usług finansowych w Polsce. W raporcie poruszane są najbardziej aktualne tematy z punktu widzenia specjalistów zajmujących się zapobieganiem nadużyciom. Raport, który powstaje w oparciu o wyniki badania, przedstawia obserwacje i wnioski istotne w kontekście podnoszenia poziomu ochrony profesjonalnych uczestników rynku finansowego przed wyłudzeniami i oszustwami. Badanie zostało przeprowadzone w formie anonimowej ankiety prowadzonej od czerwca do września 2021 roku wśród banków (30% respondentów), instytucji pożyczkowych (37%), firm leasingowych (25%) i – dodatkowo zakładów ubezpieczeń, firm z sektora pośrednictwa finansowego oraz firm z branży FinTech.