Od połowy kwietnia kluczowym wydarzeniem na rynku walutowym była silna aprecjacja dolara względem niemal każdej waluty G10 i walut rynków wschodzących. Co stało za jego umocnieniem? Ebury, firma oferująca rozliczania transakcji walutowych, wyjaśnia.

Euro i funt brytyjski w relacji do dolara amerykańskiego obecnie znajdują się na najniższych poziomach notowanych w bieżącym roku. Pierwsza waluta jest obecnie najsłabsza od lipca ubiegłego roku, natomiast funt w parze z USD stracił niemal 8% wartości na przestrzeni nieco ponad miesiąca i jest obecnie najsłabszy od listopada. Waluty rynków wschodzących również ucierpiały, indeks walut EM MSCI (w relacji do USD) stracił ok. 3,5% od końca stycznia, właśnie m.in. z uwagi na siłę dolara. Wyraźnie osłabił się również polski złoty. Co jednak stało za tak dużym umocnieniem dolara amerykańskiego, które wywołało na rynku takie zamieszanie?

Kurs EUR/USD & GBP/USD (sierpień ’17-maj ’18)

Źródło: Thomson Reuters Datastream Data: 29/05/2018

Źródło: Thomson Reuters Datastream Data: 29/05/2018

Oto kilka istotnych przyczyn gwałtownego umocnienia dolara:

- Rentowności amerykańskich obligacji są najwyższe od lat

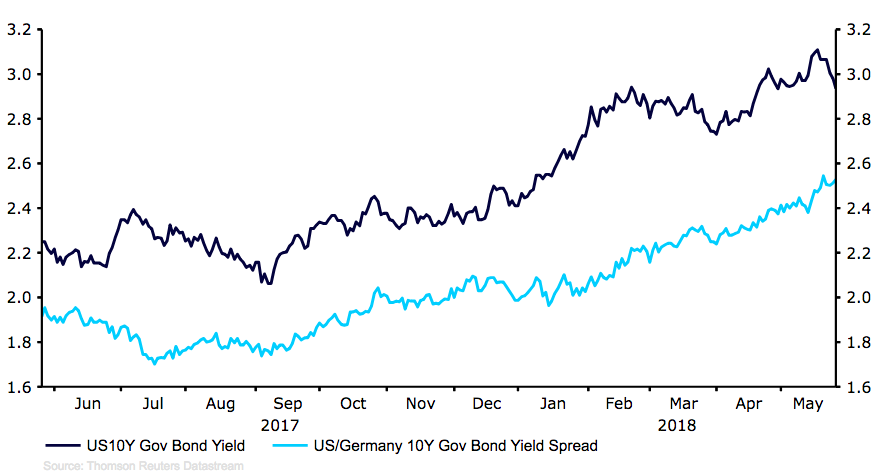

Inwestorzy na rynkach finansowych ostatecznie zaczęli zwracać uwagę na rozszerzającą się różnicę między stopami procentowymi w USA i Europie. Od początku roku, rentowności obligacji rządu USA znajdują się w stabilnym trendzie wzrostowym. Związane jest to z tym, iż oczekuje się, że Rezerwa Federalna będzie kontynuowała podwyżki stóp procentowych w 2018 r. Znaczenie w tym wypadku ma to, że podwyżki mają być nieco bardziej agresywnie niż w poprzednich latach. Pod koniec kwietnia, po raz pierwszy od siedmiu lat, rentowności 10-letnich papierów rządu USA wzrosły powyżej psychologicznego poziomu 3% i – wyłączając spadek na przestrzeni ostatnich kilku dni – wzrosły o 50 punktów bazowych od początku roku.

Co istotne dla inwestorów, spread między rentownościami 10-letnich obligacji rządu USA i ich niemieckimi odpowiednikami w tym miesiącu rozszerzył się do najwyższego poziomu od 1989 r. Różnica między rentownościami w nadchodzących tygodniach może jeszcze się zwiększyć, jeśli tendencja, z którą mamy do czynienia ostatnio będzie kontynuowana. Mowa tu o napływie silnych danych z USA i tych gorszych od oczekiwań konsensusu w przypadku odczytów ze strefy euro.

Spread między rentownościami 10-letnich obligacji rządowych USA & Niemiec (maj ’17-maj ’18) Źródło: Thomson Reuters Datastream Data: 29/05/2018

Źródło: Thomson Reuters Datastream Data: 29/05/2018

- Gospodarka USA prze do przodu, ekspansja w strefie euro słabnie

Ostatnie dane z gospodarki USA były dobre. Amerykański rynek w wysokim tempie tworzy nowe miejsca pracy, a inflacja wzrosła do najwyższego poziomu od ponad roku. Preferowana przez FED miara dynamiki cen, indeks PCE, obecnie znajduje się powyżej celu inflacyjnego Rezerwy Federalnej. Z niezłymi danymi z USA, które potwierdzają dobrą kondycję amerykańskiej gospodarki, kontrastują dane napływające z Europy. Odczyty makroekonomiczne w tym roku raczej rozczarowywały, sugerując, że gospodarki wspólnego bloku walutowego w 2018 r. mogą doznać spowolnienia ekspansji.

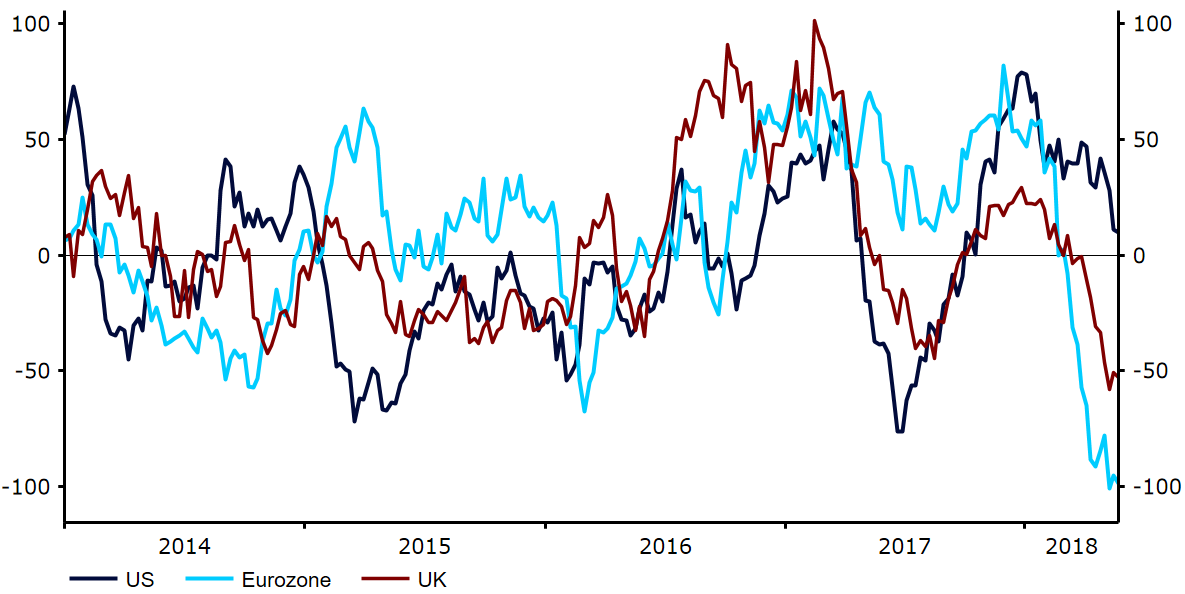

W ujęciu ogólnym, w 2017 r. wzrost gospodarczy w strefie euro był najwyższy od dekady. Ostatnie odczyty nie są jednak zbieżne z obrazem utrzymania tak imponującego tempa ekspansji gospodarczej. Dynamika PKB strefy euro w I kwartale roku wyhamowała do poziomu 0,4% w ujęciu kwartalnym. Ostatnie odczyty indeksów PMI opisujących aktywność biznesu w gospodarkach wspólnego bloku były gorsze od oczekiwań. Indeks zbiorczy (średnia ważona indeksu dla usług i przemysłu) obecnie znajduje się na najniższym poziomie od stycznia ubiegłego roku. Indeks zaskoczeń ekonomicznych Citi, który pokazuje różnicę między faktycznymi odczytami, a spodziewanymi przez ekonomistów poziomami wskaźników ekonomicznych obecnie znajduje się na najniższym poziomie od niemal 7 lat. Podczas gdy od września ubiegłego roku ten sam indeks dla Stanów Zjednoczonych pokazuje dodatnie poziomy (co oznacza, że w ujęciu ogólnym dane gospodarcze są lepsze od oczekiwań konsensusu ekonomistów).

Indeks zaskoczeń ekonomicznych Citi (2014-2018)

- Kryzys polityczny we Włoszech wywołuje panikę na rynku

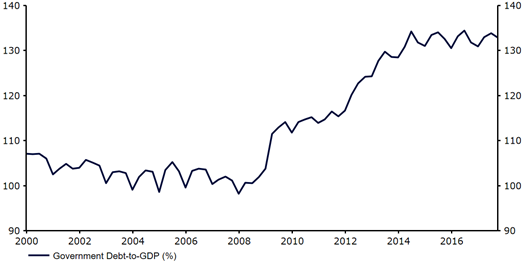

Niepewność utrzymująca się we włoskiej polityce nie sprzyjała euro. Rynki finansowe zaczęły oczekiwać, że antyestablishmentowy Ruch Pięciu Gwiazd (M5S) i Liga ostatecznie utworzą koalicję rządzącą, ponad dwa miesiące po marcowych wyborach. Samo to nie zostało dobrze przyjęte przez inwestorów, co nie jest specjalnym zaskoczeniem, jeśli weźmiemy pod uwagę liczbę nieortodoksyjnych pomysłów partii, które – jeśli weszłyby w życie – mogłyby zagrozić relacjom Włoch z UE oraz pogorszyć i tak słabą kondycję fiskalną. Włochy obecnie są jednym z najbardziej zadłużonych krajów świata, relacja długu do PKB to ponad 130%.

Relacja długu Włoch do PKB kraju (2000-2018)

Źródło: Thomson Reuters Datastream Data: 29/05/2018

Pod koniec maja kraj doświadczył kryzysu politycznego, po tym jak zrezygnował nowy premier, Giuseppe Conte, co w konsekwencji było zakończeniem próby utworzenia koalicji rządzącej. Rezygnacja nowego premiera nastąpiła po tym, jak prezydent Włoch, Sergio Mattarella sprzeciwił się zaakceptowaniu kandydatury eurosceptycznego ekonomisty Paolo Savony, który, wspierany przez populistów miał objąć stanowisko ministra finansów. Mattarella odrzucił jego kandydaturę z obawy przed pogorszeniem relacji kraju z UE oraz potencjalnym wyjściem ze wspólnego bloku walutowego.

Prezydent mianował nowy „techniczny” rząd pod przewodnictwem byłego ekonomisty Międzynarodowego Funduszu Walutowego, Carlo Cottarelliego. Nowy premier musi zaprezentować program, w tym nowy budżet. Mandat do utworzenia rządu nie oznacza jednak, że Cottarelli otrzyma wsparcie ze strony włoskiego parlamentu. Jego brak będzie oznaczał, że nowe wybory mogą odbyć się już jesienią.

- Szanse na podwyżki stóp procentowych w Wielkiej Brytanii słabną po publikacji rozczarowujących danych gospodarczych

Ostatnie kilka tygodni było również interesującym okresem dla funta brytyjskiego. Waluta obecnie radzi sobie z rozczarowaniem słabnących perspektyw szybkich podwyżek stóp procentowych ze strony Banku Anglii w tym roku. Spadek inflacji, słabsze dane gospodarcze w I kwartale oraz stosunkowo gołębia retoryka BoE podczas ostatniego spotkania w maju sprawiła, że rynki finansowe raczej nie spodziewają się, że do podwyżki stóp procentowych w Wielkiej Brytanii dojdzie wcześniej niż w listopadzie. Podobnie jak w przypadku strefy euro, indeks zaskoczeń ekonomicznych Citi dla Wielkiej Brytanii również jest głęboko ujemny – w maju spadł do najniższego poziomu od 2012 r., co oznacza, że dane gospodarcze w ujęciu ogólnym są wyraźnie gorsze od oczekiwań ekonomistów.

Prognoza Ebury

Ogólnie rzecz biorąc, ostatni przejaw siły dolara amerykańskiego był zgodny z tym, czego oczekiwaliśmy od dłuższego czasu. Rezerwa Federalna w tym roku powinna podnieść stopy procentowe co najmniej trzykrotnie. Podczas gdy inne banki centralne krajów G10, w szczególności Europejski Bank Centralny, na podwyżki stóp procentowych będą decydować się dopiero w dalekiej przyszłości. W związku z tym spodziewamy się, że silny dolar może nam towarzyszyć jeszcze przez wiele miesięcy.

Autorzy: Analitycy Ebury: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk

Źródło: Thomson Reuters Datastream Data: 29/05/2018

Źródło: Thomson Reuters Datastream Data: 29/05/2018 Źródło: Thomson Reuters Datastream Data: 29/05/2018

Źródło: Thomson Reuters Datastream Data: 29/05/2018