Wartość pierwotnych ofert publicznych (Initial Public Offering, IPO) przeprowadzonych na europejskich giełdach w trzecim kwartale 2018 roku wyniosła 3,9 mld euro – to spadek o 53% w porównaniu do analogicznego okresu roku ubiegłego (8,3 mld euro). Niemal połowa debiutów i środków pozyskanych z IPO przypadła na giełdę w Londynie. W Warszawie w minionym kwartale odnotowano jedynie 4 oferty o łącznej wartości 8 mln euro – wynika z najnowszego raportu „IPO Watch Europe” przygotowanego przez firmę doradczą PwC.

W III kwartale 2018 r. w Polsce miały miejsce 4 pierwotne oferty publiczne (IPO) – z czego tylko jedna na rynku głównym GPW, a trzy na alternatywnym rynku NewConnect. Na rynku głównym zadebiutowała spółka Silvair (mająca polskie korzenie amerykańska firma zajmująca się tworzeniem oprogramowania w obszarze internetu rzeczy). Wartość przeprowadzonej oferty wyniosła 20,1 mln zł. Z kolei łączna wartość IPO przeprowadzonych na alternatywnym rynku NewConnect wyniosła 12,6 mln zł – największą ofertę o wartości 6,5 mln zł przeprowadziła spółka Creepy Jar (wydawca i dystrybutor gier wideo). Na rynku alternatywnym zadebiutowała także spółka Medinice zajmująca się sprzedażą produktów medycznych z obszaru kardiologii i kardiochirurgii (wartość IPO wyniosła 4,9 mln zł) oraz spółka Passus będąca dostawcą rozwiązań IT (wartość oferty 1,3 mln zł).

„Aktywność w zakresie IPO w Warszawie jest po trzech kwartałach najsłabsza od 2003 roku i po raz kolejny jedna z najmniejszych w Europie. Sprawa GetBacku i jej skutki zamroziły w tym roku polski rynek, i tak dotknięty już niskimi wycenami, spadającą płynnością oraz ciągłą niepewnością dotyczącą przyszłości OFE. Przyjęta przez Sejm ustawa o pracowniczych planach kapitałowych jest na pewno pozytywnym sygnałem, ale nie będzie miała istotnego realnego wpływu na rynek w krótkim okresie – napływ środków z PPK to raczej kwestia kolejnych lat. Poprawę sytuacji na giełdzie mogłaby przynieść większa międzynarodowa oferta (taka jak np. rozważany debiut Smyk Holding, którego prospekt złożony został już w KNF). Biorąc jednak pod uwagę nawet taki pozytywny impuls, mówimy tu o wpływie na rynek IPO w nieco dalszej perspektywie – na debiut w ostatnim kwartale mają w praktyce szanse emitenci, których projekty emisyjne zostały już złożone w KNF, a takich jest zaledwie kilka. Znacząca aktywność w zakresie IPO może więc nastąpić nie wcześniej niż w II kwartale 2019 r.” – mówi Bartosz Margol, dyrektor w zespole ds. rynków kapitałowych PwC.

Spis treści:

Podsumowanie europejskiego rynku ofert pierwotnych w III kwartale 2018 r.

Zgodnie z danymi uzyskanymi przez PwC, łączna wartość IPO w Europie wyniosła 3,9 mld euro i spadła w minionym kwartale (w porównaniu do trzeciego kwartału 2017 r.) aż o 4,4 mld euro. Odnotowano 64 debiuty (wobec 76 w trzecim kwartale 2017 r.). W analizowanym okresie miała miejsce jedna mega oferta (IPO o wielkości przekraczającej 1 mld euro) przeprowadzona we wrześniu na giełdzie w Szwajcarii – IPO spółki SIG Combibloc Group AG (1 708 mln euro). Drugim największym IPO była oferta spółki Amigo Holdings Plc (407 mln euro, debiut na giełdzie w Londynie), a trzecim – IPO Tritax EuroBox plc (339 mln euro, giełda w Londynie).

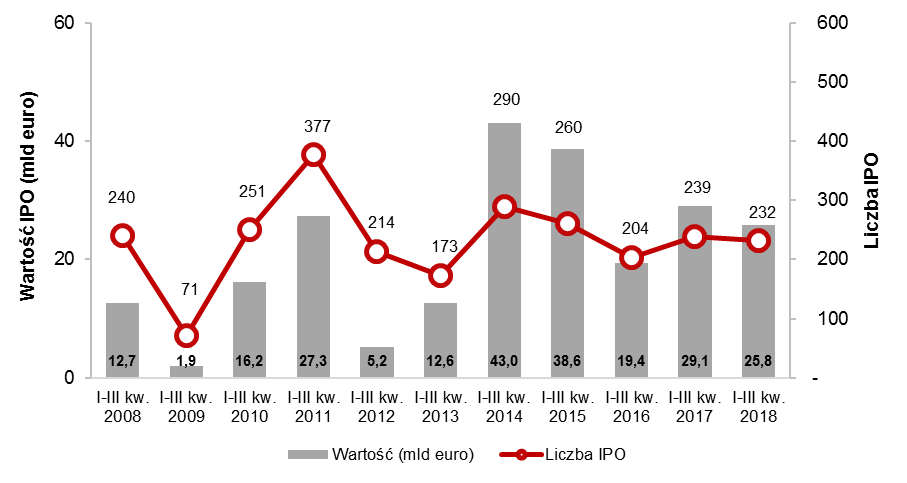

Aktywność na europejskim rynku IPO w pierwszych trzech kwartałach roku od 2008* r.

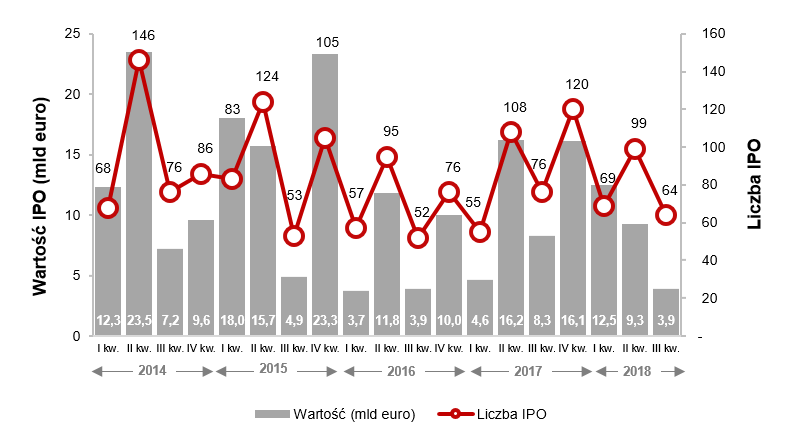

Aktywność na europejskim rynku IPO (kwartalnie) od 2014

„Geopolityczne zawirowania oraz letnia przerwa spowolniły aktywność w trzecim kwartale, w efekcie wartość IPO w Europie osiągnęła najniższy poziom od 2 lat. Perspektywy na IV kwartał wyglądają dość optymistycznie, zmienność rynku utrzymuje się na niskim poziomie, a na europejskich rynkach oczekiwanych jest co najmniej kilka mega ofert (IPO o wartości przekraczającej 1 mld euro). Z drugiej strony, słabe notowania po debiucie niektórych spośród ostatnich emitentów, jak też istotna niepewność dotycząca wyników negocjacji ws. Brexitu, mogą zniechęcić spółki planujące IPO do zamknięcia transakcji przed końcem roku” – podsumowuje Tomasz Konieczny, lider zespołu ds. rynków kapitałowych PwC.

O raporcie IPO Watch Europe

Bieżąca i poprzednie edycje IPO Watch Europe są dostępne pod adresem: www.pwc.pl/ipowatch. Dostępne są również podsumowania roczne za lata 2004-2017.

Raport IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie (włączając w to giełdy w Unii Europejskiej, Islandii, Norwegii, Turcji i Szwajcarii) i jest publikowany kwartalnie. Debiuty podmiotów, które przeprowadzały wcześniej pierwszą ofertę publiczną oraz przeniesienie pomiędzy rynkami w ramach jednej giełdy, nie zostały uwzględnione w statystykach. Raport dotyczy okresu od 1 lipca do 30 września 2018 roku i został sporządzony w oparciu o daty debiutów akcji lub praw do akcji. Dodatkowe informacje, w tym tabele danych, są dołączone do niniejszej informacji prasowej.