Jednolity Plik Kontrolny (JPK), nowe narzędzie uszczelniające system podatkowy, w okresie jego wdrażania był stosowany na zbyt małą skalę. Tam, gdzie został wykorzystany, praca Krajowej Administracji Skarbowej (KAS) stała się sprawniejsza.

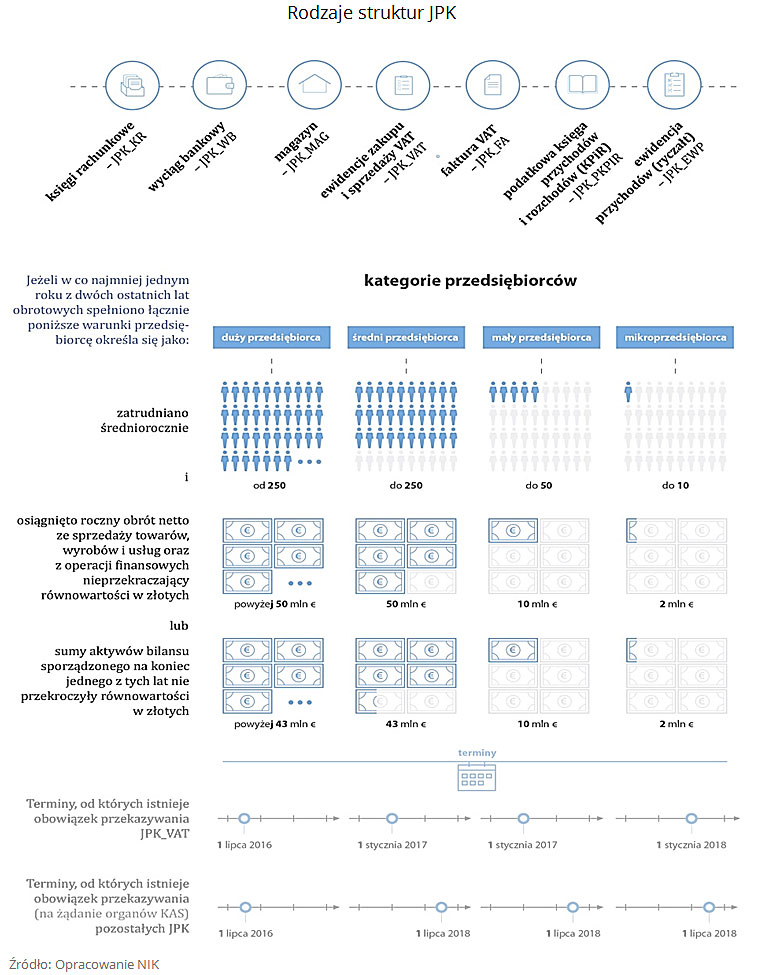

Jednolity Plik Kontrolny, wprowadzony artykułami 82 § 1b i 193a ordynacji podatkowej, obowiązuje dużych przedsiębiorców od 1 lipca 2016 roku (pozostałe kategorie przedsiębiorców objęte zostały później) i służy uszczelnieniu systemu podatkowego. Narzędzie to stanowią księgi i dokumenty księgowe prowadzone za pomocą programów komputerowych we wspólnym dla wszystkich formacie. Podatnik winien je tworzyć i przechowywać, by okazać na żądanie organu administracji skarbowej. Ponadto podatnicy są zobowiązani dostarczać co miesiąc, bezpośrednio do Szefa KAS, dane w postaci ewidencji zakupu i sprzedaży VAT (JPK_VAT).

Ponadto odnotowano wyraźny spadek liczby kontroli u podatników na rzecz wzrostu liczby czynności analitycznych i sprawdzających.

Wynikało to z opóźnień Ministerstwa Finansów w opracowaniu koncepcji wykorzystania JPK_VAT oraz pozostałych struktur JPK, a przede wszystkim stworzenia i udostępnienia narzędzi informatycznych umożliwiających wykorzystanie danych zawartych w JPK. Dopiero w sierpniu 2018 r. resort zlecił stworzenie rozwiązania zapewniającego dostęp do danych z plików pozostałych struktur JPK, pobieranych na żądanie organów podatkowych.

Pliki JPK_VAT do końca 2016 r. nie zawierały numeru NIP kontrahenta, który umożliwiałby porównanie transakcji wykazanych przez podatników, bo nie wymagały tego przepisy. Zmiany w tym zakresie wprowadzono 1 stycznia 2017 r.

Natomiast kontrolerzy pozytywnie ocenili zapewnienie przez Ministerstwo bezpieczeństwa i stabilności systemu informatycznego służącego pobieraniu plików JPK_VAT od podatników, a także szkolenia dla pracowników obsługujących JPK.

Organy podatkowe w początkowym okresie (do połowy 2017 r.) śladowo korzystały z pliku, i to tylko w czynnościach sprawdzających – w postępowaniach podatkowych w ogóle. Dopiero w kolejnym okresie sięgały po niego częściej. Dzięki temu KAS mogła analizować ryzyko wystąpienia strat dla budżetu i typować podmioty mogące generować te straty. Sporządzano raporty o niezgodnościach pomiędzy danymi w plikach JPK_VAT i w deklaracjach podatnika oraz jego kontrahentów, wykrywano faktury wystawione przez podmioty zalegające z podatkami.

W ocenie NIK warunkiem uzyskania wymiernych i oczekiwanych efektów w związku ze stosowaniem JPK jest przede wszystkim jego pełne wdrożenie i zwiększenie stopnia wykorzystania przez organy administracji skarbowej.

Izby administracji skarbowej, urzędy skarbowe i celno-skarbowe w miarę możliwości logistycznych i infrastrukturalnych starały się optymalnie wykorzystać nowe narzędzie. Wykorzystanie informacji zawartych w JPK_VAT pomogło w przeprowadzaniu zajęć egzekucyjnych lub zabezpieczających.

Ogromna większość przedsiębiorców oceniła, że wprowadzenie JPK nie wpłynęło negatywnie na koszty wypełniania bieżących obowiązków podatkowych, natomiast początkowe koszty wdrożenia JPK w przedsiębiorstwach uzależnione były głównie od ich wielkości, i tak:

Kontrola NIK objęła organy KAS zajmujące się zarówno dużymi podatnikami, jak i mikroprzedsiębiorcami.