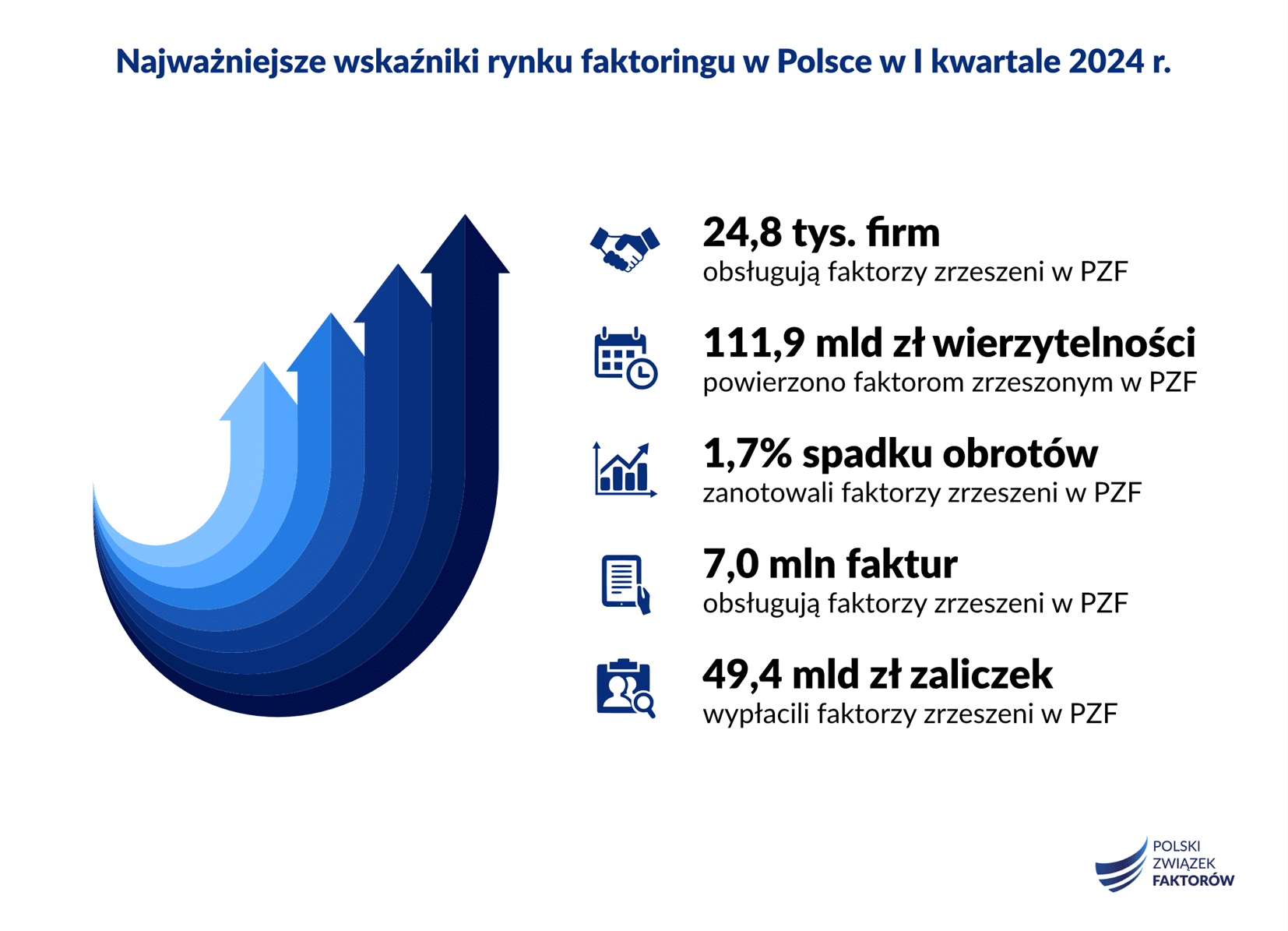

W pierwszym kwartale 2024 r. na rynku faktoringu w Polsce utrzymywał się nieznaczny spadek obrotów w porównaniu z analogicznym okresem poprzedniego roku. Firmy zrzeszone w Polskim Związku Faktorów wykupiły w ciągu 3 miesięcy wierzytelności na łączną kwotę 111,9 mld zł. To o 1,7 proc. mniej niż przed rokiem, kiedy to zanotowały obroty o wartości 113,8 mld zł. Łączna wysokość wypłaconych zaliczek wyniosła 49,4 mld zł i była o 7 proc. wyższa niż rok temu. Członkowie PZF obsłużyli 24,8 tys. firm (o 10,5 proc. więcej niż rok temu), które przedstawiły do wykupu 7 mln faktur (o 10 proc. więcej niż przed rokiem).

Polski Związek Faktorów (PZF) skupia przeważającą część podmiotów świadczących usługi faktoringowe. Obecnie zrzesza 24 członków: 5 banków komercyjnych i 19 wyspecjalizowanych firm udzielających finansowania w ramach umów faktoringu.

Faktorzy należący do PZF sfinansowali w pierwszym kwartale 2024 r. działalność krajowych przedsiębiorstw na łączną kwotę 111,9 mld zł. Rynek zanotował więc spadek o 1,7 proc.

– Spowolnienie gospodarcze jest cały czas widoczne. Utrzymujące się wysokie stopy procentowe czy malejąca siła nabywcza konsumentów, miały wpływ na utrzymywanie się w I kwartale 2024 r. ujemnej dynamiki obrotów, odnotowywanych przez rynek faktoringu w Polsce. Nie pomaga też sytuacja w Europie. Słaba kondycja gospodarek głównych partnerów handlowych Polski, szczególnie Niemiec, ale także Francji i Wielkiej Brytanii wpłynęły na spadek eksportu towarowego do tych krajów i w konsekwencji zadziałały hamująco na skalę finansowania, po jakie sięgali przedsiębiorcy korzystający z usług faktoringu. Spadek obrotów wydaje się być niewielki i wierzę w to, że się nie powiększy, ponieważ krajowi faktorzy wykazują się dużą zdolnością do sprawnego reagowania na negatywne dla branży zjawiska. Potrafimy szybko dostosować się do potrzeb klientów, zaoferować nowe rozwiązania produktowe i techniczne, a także zwiększyć elastyczność w ocenie transakcji faktoringowej. Widać to choćby po rosnącej liczbie przedsiębiorców sięgających po ten prosty i efektywny rodzaj finansowania należności – faktur. – mówi Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

Z usług firm należących do PZF korzysta obecnie 24,8 tys. przedsiębiorstw, szczególnie małych i średnich. Wystawiły one blisko 7 mln faktur, na podstawie których krajowi faktorzy udzielili finansowania. Dane pokazują, że stale rośnie zarówno liczba klientów korzystających z faktoringu, jak i liczba faktur, które przedstawiają do finansowania. Spada natomiast ich wartość.

– Zakładamy, że rynek faktoringu niebawem wróci do tendencji wzrostowej, którą utrzymywał do połowy 2023 r. Moim zdaniem nastąpi to z początkiem III kwartału tego roku. Pozytywny wpływ może mieć wspomniane wcześniej innowacyjne podejście do rozwiązań produktowych oraz stabilizowanie się otoczenia prawnego. W sprzyjających warunkach branża będzie dalej podążać w kierunku jeszcze bardziej zaawansowanej digitalizacji, czym zachęci dotychczasowych klientów do zwiększenia liczby faktur przedstawianych do sfinansowania, a nowych – przekona do wypróbowania tego skutecznego narzędzia zarządzania płynnością – dodaje Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

Finansowanie w formie faktoringu wybierają przeważnie firmy produkcyjne i dystrybucyjne. Aż ośmiu na dziesięciu klientów korzystających z usług faktoringowych wywodzi się z tych dwóch grup podmiotów. Wystawiają one na ogół faktury na znaczące kwoty oraz z dłuższymi terminami płatności, co sprawia, że środki na ich bieżącą działalność pozostają w „zamrożeniu”. Faktoring pozwala im na szybki dostęp do gotówki i regulowanie bieżących zobowiązań. Dzięki temu mogą bez zakłóceń rozwijać swoją działalność i oferować odbiorcom atrakcyjne warunki zakupu towarów.