- Zgodnie z oczekiwaniami Allianz Trade wzrost PKB Chin w 2023 r. wyniósł +5,2%, przekraczając (łatwy) oficjalny cel, ale odzwierciedlając słabości, w tym uporczywie niską ufność konsumencką i załamanie na rynku nieruchomości

- W 2024 r. konieczne będzie dalsze łagodzenie polityki, aby przywrócić zaufanie. Spodziewamy się, że wzrost PKB w tym roku wyniesie +4,6%

- Wschodzące gałęzie przemysłu i zaawansowana produkcja (nowe pojazdy napędzane energią elektryczną, energia odnawialna, baterie, roboty przemysłowe, by wymienić tylko najlepsze) mogą stać się bardziej zrównoważonymi czynnikami wzrostu w dłuższej perspektywie, ale na razie nie są one wystarczająco duże, a dalszy rozwój napotka wyzwania

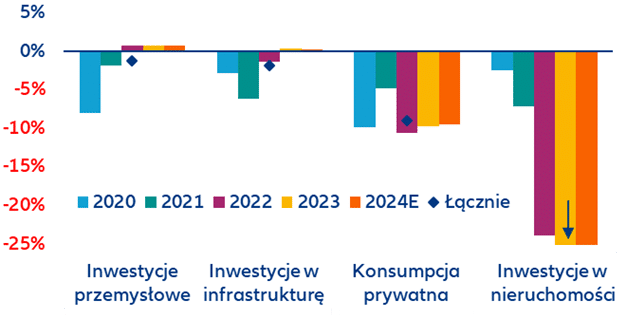

Zgodnie z oczekiwaniami Allianz Trade wzrost PKB Chin w 2023 r. wyniósł +5,2%, przekraczając (łatwy) oficjalny cel, ale odzwierciedlając też słabości chińskiej gospodarki. Ubiegły rok rozpoczął się od nadziei na odbicie napędzane przez konsumentów[1] , które zostały szybko przerwane po I kwartale w kontekście dalszego gwałtownego spadku w sektorze nieruchomości i uporczywie słabego zaufania. Zaufanie konsumentów tak naprawdę nie odbiło się od minimów z okresu lockdownu w 2022 r. (średnio na poziomie 87,1 w okresie od kwietnia do listopada 2023 r., po 93,6 w I kwartale 2023 r. i 87,2 w okresie od kwietnia do grudnia 2022 r.), podczas gdy zaufanie przedsiębiorców i zamiary zatrudniania także nie są zbyt ożywione (wskaźnik warunków biznesowych CKGSB na poziomie 47,8 w grudniu 2023 r. w porównaniu ze średnią sprzed pandemii wynoszącą 55,9, a wskaźnik rekrutacji na poziomie 55,2 w grudniu 2023 r. w porównaniu ze średnią sprzed pandemii wynoszącą 68,1). W tym kontekście dochód do dyspozycji gospodarstw domowych wzrósł w 2023 r. o skromne +6,1% r/r w ujęciu realnym. Chociaż jest on wyższy niż ogólny wzrost PKB, jest on jednocześnie niższy niż w 2021r. (+8,1%) lub przed pandemią (średnio +6,7% w latach 2015-2019). Sprzedaż detaliczna spowolniła do +7,4% r/r w grudniu 2023 r. (wobec +10,1% w poprzednim miesiącu) z powodu słabnącej sprzedaży samochodów i sprzętu AGD (choć gastronomia radziła sobie lepiej). Szacujemy, że konsumpcja prywatna w ujęciu nominalnym znalazła się w 2023 r. prawie -10% poniżej trendu sprzed pandemii – mniej więcej z powrotem na poziomie luki obserwowanej w 2020 r. Dla porównania, w ubiegłym roku lepiej radziły sobie inwestycje przemysłowe i infrastrukturalne (wykres 1).

Wykres 1: Różnica w porównaniu do trendu sprzed pandemii, w ujęciu rocznym (%)

Źródła: statystyki krajowe, Allianz Research

W 2024 r. konieczne będzie dalsze poluzowanie polityki, aby przywrócić zaufanie. Spodziewamy się, że wzrost PKB wyniesie w tym roku +4,6%. Inwestycje infrastrukturalne były wspierane przez politykę fiskalną, ponieważ samorządy lokalne otrzymały większą swobodę finansowania. Allianz Trade oczekuje, że w 2024 r. limit specjalnych obligacji samorządowych zostanie zwiększony do 4,2 bln RMB (z 3,8 bln RMB), podczas gdy rząd centralny może wyemitować długoterminowe obligacje specjalne o wartości 1 bln RMB[2] . Wspierająca polityka pieniężna pomoże ułatwić takie emisje. Nastawienie polityki pieniężnej wyraźnie zmieniło się na łagodne w drugiej połowie 2023 r. (co ilustruje impuls kredytowy na wykresie 2a), chociaż od 2022r. wydajność kredytowa była niska (zob. wykres 2b). Oznacza to, że potrzeba więcej luzowania i kredytów, aby osiągnąć (oczekiwany) wzrost na jednostkę PKB. W 2024 r. spodziewamy się dwóch obniżek stóp procentowych (łącznie -20 pb), którym towarzyszyć będzie uwolnienie długoterminowej płynności poprzez dwie obniżki stopy rezerwy obowiązkowej (łącznie -50 pb). Kontekst obrotu amerykańskiej Rezerwy Federalnej[3] powinien umożliwić takie poluzowanie, łagodząc presję na parę USD/CNY (która w przeszłości miała wpływ na zaufanie na rynku chińskim). Wreszcie, aby jeszcze bardziej wzmocnić zaufanie, decydenci muszą dążyć do stabilizacji cen w sektorze nieruchomości, kontynuując takie działania, jak złagodzenie zasad zakupu, zmniejszenie wymagań dotyczących zaliczek i oprocentowania kredytów hipotecznych. Złagodzenie polityki powinno zatem stanowić bufor dla całej gospodarki, która według oczekiwań Allianz Trade wzrośnie w tym roku o +4,6%.

Wykres 2a: Wskaźnik impulsu kredytowego i podział

Wykres 2b: Efektywność kredytowa

Źródła: statystyki krajowe, Allianz Research.

Nowe gałęzie przemysłu i zaawansowana produkcja mogą stać się bardziej zrównoważonymi czynnikami wzrostu w dłuższej perspektywie, ale na razie nie są one wystarczająco duże, a ich dalszy rozwój będzie napotykał wyzwania w perspektywie krótkookresowej. Pomimo wielu słabości, rok 2023 był również rokiem, w którym Chiny stały się największym eksporterem samochodów na świecie, napędzanym przez rosnący globalny popyt na pojazdy elektryczne. Inne strategiczne sektory, takie jak baterie, panele słoneczne i roboty przemysłowe, również radziły sobie bardzo dobrze (patrz wykres 3). Choć szybko się rozwijają, na razie te wschodzące branże nie są wystarczające, aby zrekompensować załamanie na rynku nieruchomości. Co więcej, coraz bardziej napięty kontekst geopolityczny może stanowić wyzwanie dla dalszego rozwoju, zarówno pod względem postępu technologicznego, jak i popytu końcowego. Chińscy decydenci z pewnością uczynią zaawansowaną produkcję i samowystarczalność częścią długoterminowego planu wzrostu gospodarki, ale na tym etapie potrzebne są dalsze uzgodnienia. Trzecie plenum[4] zostało opóźnione bez ustalenia daty i powinno określić kierunek chińskiej gospodarki na nadchodzące lata. Parlamentarne „dwie sesje”, które prawdopodobnie odbędą się na początku marca, ujawnią oficjalne cele gospodarcze na 2024 rok.

Wykres 3: Wschodzące branże o niezmiennie dobrych wynikach od 2017 r. (%)

Uwaga: są to produkty, w przypadku których produkcja przemysłowa rosła szybciej niż ogólna produkcja przemysłowa przez pięć z siedmiu lat od 2017 roku.

Źródła: statystyki krajowe, Allianz Research

[1] Chociaż oczekiwania nie były tak wysokie, jak w ostatnim roku po pandemii Covid-19, czyli w 2021 r., kiedy PKB wzrósł o +8,1%.

[2] Są to pozabudżetowe, bardzo długoterminowe obligacje rządu centralnego, mające na celu finansowanie projektów związanych ze strategicznie ważnymi łańcuchami dostaw. To specjalne narzędzie było ostatnio wykorzystywane do reagowania na pandemię w 2020 roku.

[3] Spodziewamy się, że Fed obniży swoją stopę procentową cztery razy w tym roku, począwszy od czerwca i łącznie o 100 pb.

[4] Trzecie plenum 20 Komitetu Centralnego Komunistycznej Partii Chin. Takie plenum odbywa się co pięć lat, zazwyczaj jesienią.