- Rok po inwazji Rosji na Ukrainę sprzedaż detaliczna w Europie okazała się bardziej odporna niż oczekiwano, pomimo rekordowo wysokiej inflacji i słabego zaufania konsumentów. Wzrost dochodów (częściowo) złagodził szok inflacyjny. W szczególności silny wzrost dochodów z pracy, głównie dzięki dużemu przyrostowi liczby miejsc pracy we Francji i podwyżce płac w Niemczech, Włoszech i Hiszpanii, wsparł siłę nabywczą gospodarstw domowych. Ogólnie rzecz biorąc, skumulowane oszczędności pandemiczne miały drugorzędny wpływ na wsparcie wydatków konsumpcyjnych, a jakaś szersza akcja kredytowa wsparła ją tylko w niewielkim stopniu we Francji i Włoszech. Jednak w opinii Allianz Trade konsumpcja prawdopodobnie nabierze tempa dopiero po drugiej połowie 2024 roku.

- Paradoks zakupów: W przeciwieństwie do poprzednich okresów spowolnienia gospodarczego, wydatki na dobra nietrwałe (głównie żywność, ale także energię elektryczną i paliwo samochodowe) spadły najbardziej (od -2% we Włoszech do -7% w Niemczech). Z drugiej strony, większe wydatki, takie jak dobra trwałe (samochody, elektronika użytkowa, meble, sprzęt AGD) lub półtrwałe (odzież, zabawki, dobra kultury) generalnie nadal rosły w niskim jednocyfrowym tempie pomimo gwałtownego wzrostu kosztów utrzymania, a usługi, w tym transport lotniczy (+42% r/r), usługi gastronomiczne (+13% r/r) i zakwaterowanie (+30% r/r) kwitną.

- Jednym z możliwych wyjaśnień jest asymetryczny charakter szoku inflacyjnego dla gospodarstw domowych. Ponieważ największe zagrożenie wzrostem cen stwarzają dobra, których koszty rosną najszybciej, takie jak żywność i koszty zamieszkania, to najmniej zarabiające gospodarstwa domowe nie mają innego wyboru, jak tylko ograniczyć podstawowe wydatki, podczas gdy bardziej zamożne gospodarstwa domowe mogą utrzymać wydatki uznaniowe. Nasze obliczenia pokazują, że w pierwszej połowie 2023 r. przeciętne gospodarstwo domowe wydało dodatkowe +132 EUR na ten sam koszyk towarów i usług w Hiszpanii, +244 EUR we Francji, +301 EUR we Włoszech i +290 EUR w Niemczech, w porównaniu z pierwszą połową 2022 r.

- Niższy wzrost, wyższe stopy procentowe i trudniej dostępne finansowanie najbardziej zagrażają firmom z kategorii fashion (odzież, obuwie, akcesoria), domom towarowym i handlowi elektronicznemu. W miarę zanikania pozytywnego wpływu dotychczasowych programów wsparcia w związku z COVID-19, spowolnienia konsumpcji i niedoboru kredytów, powracają duże niewypłacalności, z 16 przypadkami w 2022 r. o łącznym obrocie przekraczającym 5 mld EUR. Już w I kwartale 2023 r. tempo pogarszania się sytuacji uległo dalszemu przyspieszeniu, z 11 przypadkami o łącznej wartości 2,4 mld EUR w grze, torując drogę do powrotu do poziomów ostatnio obserwowanych w 2019 r., jeśli trend ten utrzyma się w ciągu roku.

Wzrost dochodów chroni konsumpcję

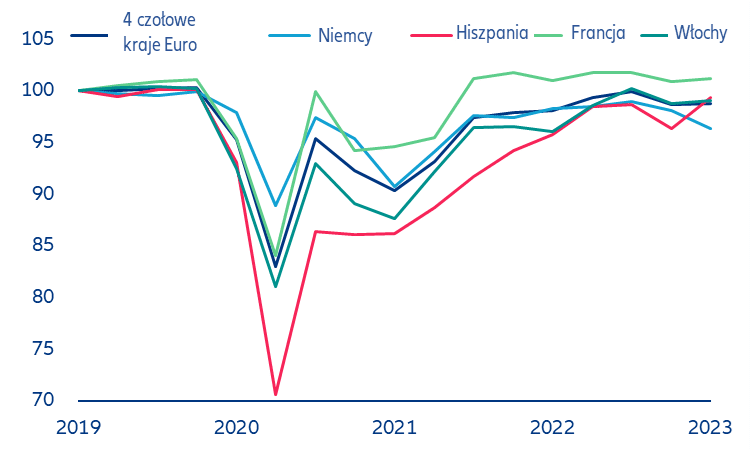

Wydatki konsumpcyjne gospodarstw domowych strefy Euro pozostały odporne w obliczu historycznie wysokiej inflacji. Inwazja Rosji na Ukrainę w lutym 2022 r. zapoczątkowała erę wyższej inflacji i niższego zaufania konsumentów w krajach europejskich. W ciągu ostatniego roku wydatki konsumpcyjne gospodarstw domowych były jednak bardziej odporne niż początkowo oczekiwano, a dane za I kwartał 2023 r. wykazały wzrost kwartał do kwartału i rok do roku we wszystkich głównych gospodarkach strefy euro, z wyjątkiem Niemiec (wykres 1).

Wykres 1: Końcowa konsumpcja gospodarstw domowych w ujęciu ilościowym (Q1 2019=100)

Źródła: Eurostat, Allianz Research.

Silny wzrost dochodów (częściowo) złagodził szok inflacyjny w konsumpcji europejskich gospodarstw domowych. Jak pokazano na wykresie 2 w przypadku Francji, silny wzrost dochodów nominalnych wsparł konsumpcję w warunkach wysokiej inflacji. Wzrost dochodów gospodarstw domowych przewyższył inflację o 1,7 punktu procentowego w Niemczech i 2,9 punktu procentowego we Francji w okresie od końca 2019 r. do końca 2022 roku. Odwrotna sytuacja ma jednak miejsce w Hiszpanii, a zwłaszcza we Włoszech: inflacja przewyższyła dochody gospodarstw domowych odpowiednio o -2 punkty procentowe i -4,3 punktu procentowego. Oszczędności generalnie pozostały na wysokim poziomie w dużych krajach europejskich, co dodatkowo hamuje wzrost konsumpcji, z wyjątkiem Włoch, gdzie gospodarstwa domowe oszczędzają mniej od końca 2022 r., aby pomóc sfinansować swoje wydatki w obliczu podwyższonej inflacji.

Wykres 2: Czynniki wzrostu konsumpcji finalnej (w ujęciu ilościowym) we Francji (skumulowana stopa wzrostu od IV kwartału 2019 r., %)

Źródła: Eurostat, Insee, Allianz Research. Uwaga: ujemny słupek „oszczędności” oznacza, że gospodarstwa domowe zwiększają oszczędności, co ceteris paribus zmniejsza konsumpcję.

Silny wzrost dochodów z pracy napędza wzrost dochodów gospodarstw domowych (zdecydowanie większa część całkowitego dochodu), ale istnieją duże różnice między krajami. W Niemczech i we Włoszech wyższe wynagrodzenie na osobę pracującą (obejmujące płace i inne zmienne zarobki, takie jak premie) wspierało dochody z pracy, ale tworzenie miejsc pracy było ograniczone (wykres 3). I odwrotnie, w Hiszpanii, a zwłaszcza we Francji, dochody z pracy wzrosły w wyniku silnego tworzenia miejsc pracy, a nie dużych wzrostów wynagrodzeń. W rezultacie w Niemczech i we Włoszech realna konsumpcja na osobę pracującą prawdopodobnie spadła w mniejszym stopniu niż we Francji i Hiszpanii[1] .

Wykres 3: Wzrost dochodów z pracy (stopa wzrostu między IV kw. 2019 r. a IV kw. 2022 r., %)

Źródła: Eurostat, Allianz Research.

A co z innymi źródłami wykorzystywanymi do finansowania konsumpcji? Trudno jest ocenić dokładny wkład kredytów konsumenckich w wydatki konsumpcyjne, ale prawdopodobnie będzie on dość niewielki. We Francji stan niespłaconych kredytów konsumpcyjnych wzrósł o 85 mld EUR między IV kwartałem 2019 r. a I kwartałem 2023 r., w porównaniu ze skumulowanym przepływem całkowitych wydatków konsumpcyjnych w wysokości 4200 mld EUR (tj. około 2% skumulowanej konsumpcji). We Włoszech wkład ten również wynosi około 2%, ale w Niemczech i Hiszpanii stan kredytów konsumpcyjnych w rzeczywistości spadł. Co więcej, dowody sugerują, że gospodarstwa domowe prawie nie wykorzystały swoich pandemicznych oszczędności do sfinansowania konsumpcji. Depozyty gospodarstw domowych – tj. płynne aktywa, z których można łatwo skorzystać – spadły w Hiszpanii, choć nadal rosną w Niemczech i Francji. We Włoszech maleją one od sierpnia 2022 r., ale część tych płynnych oszczędności może zostać przeniesiona na mniej płynne, wyżej oprocentowane aktywa.

Ogólna odporność konsumpcji przesłania zróżnicowaną dynamikę pomiędzy kategoriami. W przeciwieństwie do poprzednich okresów spowolnienia gospodarczego, towary nietrwałe (głównie żywność, ale także energia elektryczna i paliwo samochodowe) odnotowały największy spadek wydatków konsumpcyjnych w ciągu ostatniego roku we wszystkich głównych gospodarkach strefy euro. Z drugiej strony, większe pozycje, takie jak dobra trwałe (samochody, elektronika użytkowa, meble, urządzenia) lub półtrwałe (odzież, zabawki, dobra kultury) nadal rosły pomimo gwałtownego wzrostu kosztów utrzymania (wykres 4).

Wykres 4: Ostateczne wydatki konsumpcyjne gospodarstw domowych według kategorii (wolumen, zmiana % r/r, I kw. 2023 r.)

Źródła: Eurostat, Allianz Research

Usługi były generalnie bardziej odporne i korzystały z rotacji wydatków, po części dlatego, że wydatki na czynsze rzeczywiste, czynsze kalkulacyjne lub ubezpieczenia (około połowa agregatu „usługi”) nie są uznaniowe, a po części dlatego, że usługi gastronomiczne, noclegowe i transportowe odnotowały silny popyt. Po skorygowaniu danych o obrotach o inflację obserwujemy, że aktywność w tych trzech segmentach wzrosła odpowiednio o + 13%, +30% i +42% w pierwszych czterech miesiącach 2023 r. w porównaniu z 2022 r. (wykres 5).

Wykres 5: Zdeflowany wzrost obrotów w wybranych usługach, UE27 (zmiana % od początku roku, r/r)

Źródła: Eurostat, Allianz Research

Prognozy wzrostu na 2023 r. w jeszcze szerszym zakresie towarów i usług potwierdzają antagonistyczne trendy w konsumpcji towarów i usług, przy czym usługi rekreacyjne osiągają lepsze wyniki, a kilka kategorii dóbr trwałych i półtrwałych, takich jak motoryzacja i luksusowe dobra osobiste, nadal cieszy się silnym wzrostem (wykres 6).

Rysunek 6: Prognozy wzrostu na 2023 r., Europa (zmiana % r/r)

Źródła: IATA, Risposte Turismo, IDC, Bain, Altagamma, informacje firmowe, Allianz Research

Patrząc na sprzedaż detaliczną w celu potwierdzenia podziału między towarami nietrwałymi a innymi towarami, znajdujemy potwierdzenie paradoksu, przy czym podstawowe artykuły konsumpcyjne (żywność) spadają bardziej (-5% r/r w I kwartale 2023 r.) niż artykuły nieżywnościowe (-1% r/r), które mają być cykliczne (wykres 7).

Wykres 7: Sprzedaż detaliczna w UE-27 (styczeń 2019 = 100)

Źródła: Eurostat, Allianz Research

Co wyjaśnia tę zagadkową prawidłowość? Uważamy, że jest to asymetryczny charakter obecnego szoku inflacyjnego. Wykreślając inflację produktów i usług na tle ich względnej wagi w wydatkach konsumpcyjnych 20% najbiedniejszych gospodarstw domowych według dochodu (pierwszy kwintyl) i 20% najbogatszych gospodarstw domowych według dochodu (piąty kwintyl), stwierdzamy, że najbiedniejsze gospodarstwa domowe są nieproporcjonalnie narażone na artykuły o wysokiej inflacji. W szczególności żywność (wzrost cen o 17% r/r) i „schronienie” (wzrost cen czynszów, wody, energii elektrycznej itp. o 9% r/r) stanowią łącznie ponad 57% ich całkowitych wydatków w porównaniu z zaledwie 41% w przypadku piątego kwintyla (wykres 8). Z kolei restauracje, artykuły rekreacyjne, odzież i transport, które mają większy udział w konsumpcji zamożniejszych gospodarstw domowych, odnotowały stosunkowo niższe wzrosty cen. Innymi słowy, obecny szok inflacyjny sprawia, że najbiedniejsze gospodarstwa domowe nie mają innego wyboru, jak tylko ograniczyć wydatki na wszystko, w tym na artykuły pierwszej potrzeby, podczas gdy osoby lepiej sytuowane nadal mogą pozwolić sobie na wydatki uznaniowe.

Wykres 8: Stopy inflacji i udział wybranych artykułów w konsumpcji gospodarstw domowych (UE27, %)

Źródła: Eurostat, Allianz Research

Inflacja kosztuje europejskie gospodarstwa domowe od +130 do +300 EUR miesięcznie . Aby pomóc w ilościowym określeniu wpływu wyjątkowego szoku inflacyjnego na gospodarstwa domowe, analizujemy nominalną konsumpcję gospodarstw domowych według kategorii produktów w ciągu ostatniego roku w największych gospodarkach strefy euro, w celu rozróżnienia wkładu wolumenów i cen. Po obliczeniu wkładu cen, tj. inflacji, na poziomie makro dla pierwszej połowy 2023 r., przeliczamy go na miesiąc i na gospodarstwo domowe. Nasze obliczenia pokazują, że przeciętne gospodarstwo domowe wydaje dodatkowe +132 EUR na ten sam koszyk towarów i usług w Hiszpanii, +244 EUR we Francji, +290 EUR w Niemczech i +301 EUR we Włoszech (wykres 9). We wszystkich krajach i pomimo tego, że stanowią mniej niż 30% całkowitej konsumpcji gospodarstw domowych, towary nietrwałe są największym lub drugim co do wielkości czynnikiem przyczyniającym się do wzrostu kosztów utrzymania, wraz z usługami (50-55% całkowitej konsumpcji gospodarstw domowych).

Wykres 9: Miesięczny koszt inflacji na gospodarstwo domowe (I poł. 2023 r. vs I poł. 2022 r., EUR)

Źródła: Eurostat, szacunki Allianz Research. Dane dla Hiszpanii nie pozwalają na dalszą segmentację.

Wzrost w połowie 2024 r.

Allianz Trade spodziewa się, że konsumpcja pozostanie na niskim poziomie do połowy 2024 r., a następnie nieznacznie wzrośnie wraz z poprawą realnych wynagrodzeń i nastrojów gospodarstw domowych. Allianz Trade spodziewa się, że konsumpcja gospodarstw domowych pozostanie słaba do połowy 2024 r. w dużych gospodarkach strefy euro. Zamiary konsumentów dotyczące dużych zakupów dóbr trwałych są niskie w obliczu napiętych warunków kredytowych i wysokich stóp procentowych. Ponadto, wyższe stopy procentowe prawdopodobnie będą w coraz większym stopniu zachęcać gospodarstwa domowe do przenoszenia zgromadzonych oszczędności na wyższe, ale mniej płynne rachunki i/lub do utrzymywania stopy oszczędności na wysokim poziomie. Według ankiet, plany oszczędnościowe na kolejne 12 miesięcy pozostają na historycznie wysokich poziomach. Allianz Trade oczekuje, że konsumpcja gospodarstw domowych spadnie w tym roku o -1,4% w Niemczech i -0,8% w Hiszpanii (wykres 10), przy czym nasze prognozy są obarczone ryzykiem spadku ze względu na słabą majową sprzedaż detaliczną.

Jednak średnioterminowe perspektywy konsumpcji powinny się poprawić dzięki lepszym perspektywom wzrostu realnych dochodów gospodarstw domowych. Umacniający się wzrost płac, odporne rynki pracy i normalizująca się inflacja powinny pobudzić wzrost dochodów gospodarstw domowych i wesprzeć przyspieszenie konsumpcji. Realny (skorygowany o inflację) wzrost płac zaczął już przybierać dodatnie wartości w 2. kwartale 2023 r. w Niemczech i Hiszpanii, a w 3. kwartale 2023 r. oczekuje się, że będzie on dodatni we Francji i Włoszech. Oczekuje się, że wzrost realnych wynagrodzeń w 2024 r. zwiększy realny dochód do dyspozycji gospodarstw domowych (siłę nabywczą) o +16,8 mld EUR (+1%) we Francji w całym 2024 r., +36,5 mld EUR (+1,5%) w Niemczech i +13,4 mld EUR (+1,1%) we Włoszech – co w przeliczeniu na gospodarstwo domowe wyniesie odpowiednio 545 EUR, 877 EUR i 522 EUR.

Allianz Trade spodziewa się jednak, że ożywienie konsumpcji będzie stosunkowo słabe i nabierze tempa dopiero od drugiej połowy 2024 roku. Wzrost płac realnych tylko stopniowo przełoży się na wyższe wydatki, ponieważ restrykcyjne warunki finansowania będą ograniczać zaufanie gospodarstw domowych i utrzymywać wysoki poziom oszczędności.

Wykres 10: Perspektywy realnego wzrostu wydatków konsumpcyjnych (% r/r)

Źródła: Eurostat, Allianz Research.

Spadek wydatków konsumpcyjnych do połowy 2024 r. będzie miał negatywny wpływ na środowisko handlu detalicznego. Nasze oczekiwania dotyczące niższych wydatków konsumenckich będą nadal wpływać na wolumeny sprzedaży w nadchodzących kwartałach, podczas gdy łagodzenie inflacji będzie stopniowo powodować, że wzrost obrotów będzie spadał do ujemnego poziomu. Oznacza to odwrócenie trendu z okresu po pandemii. Patrząc na medianę wzrostu sprzedaży i zysków dla panelu europejskich detalistów, stwierdzamy, że zyski i sprzedaż powróciły powyżej poziomów z 2019 r. we wszystkich segmentach z wyjątkiem handlu elektronicznego i domów towarowych, a zyski rosły szybciej niż sprzedaż wśród detalistów z branży rekreacyjnej, dyskontowej, wyposażenia wnętrz, mebli i dóbr luksusowych (wykres 11). Oprócz silnego popytu bazowego i wysokiej inflacji, sprzedaż i zyski wiodących firm skorzystały również na wzroście udziału w rynku nieistniejących już sieci detalicznych i niezależnych sklepów, które nie zostały ponownie otwarte po pandemii.

Wykres 11: Obroty i EBITDA w 2023 r. w porównaniu z 2019 r. (zmiana %, wartość mediany)Źródła: Eikon, Allianz Research

Patrząc na rentowność nie w euro, ale jako procent sprzedaży, stwierdzamy, że marże brutto wzrosły o medianę +0,7 punktu procentowego i były kluczowym czynnikiem przyczyniającym się do wzrostu mediany marż EBITDA o +1,8 punktu procentowego. Również w tym przypadku poprawa jest powszechna w poszczególnych podsegmentach. Wyższa rentowność detalistów w porównaniu z poziomami sprzed pandemii jest zgodna z szerszym trendem, zgodnie z którym zyski przedsiębiorstw częściowo wyjaśniają skalę wzrostu inflacji w Europie. Jednak dodatkowe zyski z lat 2021-2022 nie zawsze rekompensowały straty z 2020 roku.

Wykres 12: Mediana marż brutto i EBITDA w 2022 r. (%) oraz zmiana w stosunku do 2019 r. (p.p.)

Źródła: Eikon, Allianz Research

Koncentrując się na wskaźnikach kredytowych, stwierdzamy, że mediana wskaźnika zadłużenia netto do EBITDA we wszystkich kategoriach spadła o -0,3 do 1,9 w latach 2019-2022, podczas gdy wskaźnik pokrycia odsetek wzrósł o 1,5, osiągając 9,7-krotność kosztów odsetkowych netto. Innymi słowy, po bardzo trudnym 2020 r. i pierwszej połowie 2021 r., naznaczonych bezprecedensowymi zakłóceniami biznesowymi, wzrost rentowności był wystarczający, aby znacznie poprawić profil ryzyka mediany spółek.

Wykres 13: Mediana wskaźników kredytowych dla notowanych na giełdzie europejskich detalistów dyskrecjonalnych

| Segment | Dług netto do EBITDA (2022) | Zmiana zadłużenia netto do EBITDA (2022 vs 2019) | Wskaźnik pokrycia odsetek (2022) | Zmiana wskaźnika pokrycia odsetek (2022 vs 2019) |

| Centra handlowe | 2.1 | -2.1 | 6.0 | 0.9 |

| Dyskonty | 2.4 | -0.7 | 14.5 | 2.2 |

| Handel internetowy | 4.2 | -0.8 | 4.4 | 0.2 |

| Elektronika | 1.8 | -0.7 | 17.8 | 10.9 |

| Moda | 1.8 | -0.0 | 8.6 | 1.4 |

| Meble | 3.0 | 0.2 | 13.1 | 2.5 |

| Wyposażenie domu | 2.2 | -0.8 | 10.9 | 2.2 |

| Rekreacja | 1.9 | -0.5 | 9.8 | 3.8 |

| Dobra luksusowe | 1.0 | -0.3 | 25.0 | 8.8 |

| Odzież sportowa | 0.8 | -0.1 | 22.9 | 7.1 |

Źródła: Eikon, Allianz Research

Niższy wzrost, wyższe stopy procentowe i bardziej restrykcyjne warunki finansowania najbardziej zagrażają specjalistom z branży modowej, domów towarowych i handlu elektronicznego. Wraz z nadchodzącym niższym wzrostem, uważamy, że zaostrzenie warunków finansowania w Europie jeszcze bardziej zwiększy ryzyko i obnaży słabości firm, które do tej pory były w stanie utrzymać się na powierzchni. Podczas gdy koszty odsetek stanowią niewielką pozycję kosztową dla większości detalistów (mniej niż 1% sprzedaży w naszej próbie), kilka dużych firm, które odważyły się na przejęcia lub karkołomną ekspansję, wykazuje większą wrażliwość na wyższe koszty finansowania. Co bardziej niepokojące, zaostrzenie warunków finansowania może ograniczyć zdolność detalistów do finansowania swojej działalności. W przeciwieństwie do handlu detalicznego artykułami spożywczymi, gdzie zapotrzebowanie na kapitał obrotowy jest ujemne, sprzedawcy detaliczni mają zazwyczaj równowartość dwóch do trzech miesięcy sprzedaży zablokowanej w należnościach i zapasach.

Aby zidentyfikować segmenty najbardziej narażone na ryzyko, tworzymy prostą kartę wyników ryzyka, przypisując wynik od 1 (najlepszy) do 10 (najgorszy) w oparciu o ranking sektorów pod względem wzrostu obrotów od 2019 r., zadłużenia netto do EBITDA i wskaźnika pokrycia odsetek. Okazuje się, że domy towarowe, handel elektroniczny i specjaliści ds. mody wyróżniają się jako trzy największe obszary ryzyka, z wynikami powyżej 20. Z drugiej strony, luksus i odzież sportowa wyróżniają się jako najbezpieczniejsze segmenty.

Rysunek 14: Karta wyników ryzyka: ranking segmentów detalicznych według wskaźników

| Segment | Wzrost sprzedaży w latach 2022-2019 | Wskaźnik pokrycia odsetek | Dług netto do EBITDA | Całkowity wynik ryzyka |

| Domy towarowe | 10 | 9 | 6 | 25 |

| Zniżka | 2 | 4 | 8 | 14 |

| Handel elektroniczny | 1 | 10 | 10 | 21 |

| Elektronika | 8 | 3 | 3 | 14 |

| Moda | 9 | 8 | 4 | 21 |

| Meble | 5 | 5 | 9 | 19 |

| Ulepszanie domu | 4 | 6 | 7 | 17 |

| Wypoczynek | 3 | 7 | 5 | 15 |

| Luksus | 7 | 1 | 2 | 10 |

| Odzież sportowa | 6 | 2 | 1 | 9 |

Źródła: Eikon, Allianz Research

Nasza karta wyników znajduje potwierdzenie w ostatnich głośnych przypadkach niewypłacalności w handlu detalicznym z udziałem spółek z trzech wymienionych segmentów. Podczas gdy restrukturyzacja segmentów mody i domów towarowych trwa prawdopodobnie od ponad dekady, sytuacja jest nowa w segmencie e-commerce, w którym obfite i tanie finansowanie od dawna pozwalało na przedkładanie wzrostu nad rentowność. Równanie jest teraz inne, a cierpliwość inwestorów zostanie przetestowana w czasie, gdy wolumeny sprzedaży online spadały w ujęciu rok do roku w ciągu ostatnich trzech kwartałów.

Dane dotyczące dużych niewypłacalności również potwierdzają pogorszenie się warunków ryzyka. Nasz monitoring pokazuje, że po początkowym szoku związanym z pandemią w 2020 r., niewypłacalność przedsiębiorstw detalicznych o obrotach przekraczających 50 mln EUR gwałtownie spadła w wyniku silnego wsparcia rządowego dla MŚP, w tym m.in. gwarantowanych pożyczek, częściowych programów dla bezrobotnych i odroczenia składek na ubezpieczenie społeczne. Gdy pozytywny wpływ tych programów wsparcia zaczął słabnąć, a otoczenie gospodarcze zaczęło się pogarszać, duże niewypłacalności powróciły, z 16 przypadkami w 2022 r. przy łącznych obrotach przekraczających 5 mld EUR (wykres 15). Tempo pogarszania się sytuacji uległo dalszemu przyspieszeniu, a w samym tylko pierwszym kwartale 2023 r. w grę wchodziło 11 spraw o łącznej wartości 2,4 mld EUR, co toruje drogę do powrotu do poziomów ostatnio obserwowanych w 2019 r., jeśli trend ten utrzyma się w 2023 r.

Wykres 15: Niewypłacalność dużych przedsiębiorstw detalicznych (obroty > 50 mln EUR)

Źródło: Allianz Research

[1] Osoby niepracujące również konsumują; dlatego możliwe jest, że osoby te ograniczyły swoje wydatki bardziej niż osoby pracujące (obniżając zagregowane wydatki konsumpcyjne), a tym samym osoby pracujące nie ograniczyły ich tak bardzo.