Po trzech latach wyjątkowo silnego wzrostu (+7,7% średnio rocznie) aktywa finansowe niemieckich gospodarstw domowych spadły o -4,8% do 7462 mld EUR w 2022 r. Dobre wyniki giełdowe na koniec roku nie mogły zrekompensować spadku straty z pierwszych trzech kwartałów. W ujęciu realnym spadły one aż o -13,5% w 2022 r. Dla porównania, nawet na początku światowego kryzysu finansowego w 2008 r. straty aktywów wyniosły zaledwie -4,5%. Co więcej, w opinii Allianz Trade nadmierne oszczędności istnieją teraz tylko na papierze; gwałtowny wzrost inflacji zniweczył wszystkie zyski z pandemii. Podczas gdy wartości nominalne są o 10,2% wyższe niż na koniec 2019 r., aktywa finansowe straciły na wartości realnie 2,1%.

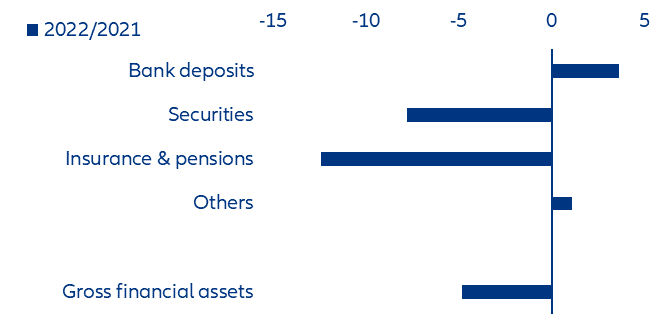

Akcje: Cena zwrotu na stopie procentowej. Podczas gdy aktywa ulokowane w akcjach wyraźnie odczuły skutki zawirowań na rynku kapitałowym, dłużne papiery wartościowe oraz należności emerytalne i ubezpieczeniowe szczególnie ucierpiały z powodu rosnących stóp procentowych. Straty na papierach wartościowych wyniosły 277,6 mld EUR, a na produktach ubezpieczeniowych i emerytalnych 410,4 mld EUR. W ujęciu rocznym stan aktywów spadł odpowiednio o -7,8% i -12,4%. Z kolei depozyty bankowe wykazały solidny wzrost (+3,6%, Wykres 1). Ta klasa aktywów jest nadal zdecydowanie najpopularniejsza w Niemczech (42,6% wszystkich aktywów finansowych), podczas gdy 30,3% przypada na aktywa ubezpieczeniowe i emerytalne, a 26,7% na papiery wartościowe (Wykres 2).

Wykres 1: Wzrost według klas aktywów w procentach, 2022 r. w stosunku do 2021 r.

Źródła: Deutsche Bundesbank, Allianz Research

Źródła: Deutsche Bundesbank, Allianz Research

Wykres 3: Przepływy według klas aktywów w mld EUR, 2008-2022 r.

Źródła: Deutsche Bundesbank, Allianz Research

Co najmniej od lipca ubiegłego roku na horyzoncie dla oszczędzających, którzy stawiają na bezpieczeństwo, w opinii Allianz Trade znów pojawiło się światło: w przypadku nowych transakcji średnie oprocentowanie depozytów terminowych wzrosło do 1,56% do końca 2022 r. (wobec 0,08% do końca 2021 r.) ), a nawet wspięło się do 1,98% do lutego tego roku, według najnowszych dostępnych danych. Jednak wydaje się, że niemieckie gospodarstwa domowe nie tylko przywiązują wielką wagę do bezpieczeństwa, jeśli chodzi o inwestowanie pieniędzy; wydaje się też, że wcale nie szybko przechodzą na bardziej atrakcyjne oferty. Do końca 2022 r. nadal utrzymywały one ponad dwie trzecie swoich depozytów bankowych na nieoprocentowanych depozytach jednodniowych; od zmiany stóp procentowych w lipcu ubiegłego roku przesunęli średnio tylko około 1% swoich depozytów jednodniowych miesięcznie na bardziej atrakcyjne depozyty z ustalonym terminem zapadalności. Ta zmiana wygenerowała dochód odsetkowy w wysokości 176 mln EUR (od sierpnia do lutego). W ten sposób straciły aż 2,6 mld EUR dodatkowego dochodu z odsetek (w przypadku zmniejszenia udziału depozytów nieoprocentowanych z 2/3 do 50%).

Historycznie niski zwrot z aktywów. W 2022 r. słaba sytuacja na aktywach finansowych gospodarstw domowych oraz kurczące się dochody z inwestycji przełożyły się na historycznie słaby wynik w zakresie osiąganej rentowności aktywów. Nominalna ukryta stopa zwrotu – odnosząca się do łącznej sumy zysków (i strat) z wartości i dochodów z inwestycji w odniesieniu do portfela aktywów – spadła do -7,8%, a zatem była nawet znacznie niższa od odnotowanej w 2008 r. (-4,0%). Podczas gdy przynajmniej klasa aktywów ubezpieczeniowych i emerytalnych osiągnęła dodatni zwrot w 2008 r., połączenie negatywnych zmian na rynku akcji i rosnących stóp procentowych doprowadziło do tego historycznie słabego wyniku w 2022 r.

Zaostrzone warunki finansowania spowalniają wzrost zadłużenia. Odwrócenie stóp procentowych miało również wpływ na wzrost zadłużenia gospodarstw domowych. Podczas gdy średnie ważone oprocentowanie wszystkich niespłaconych kredytów[2] niemieckich gospodarstw domowych nawet nieznacznie spadło w porównaniu z poprzednim rokiem – w miarę dojrzewania starych kredytów o wysokim oprocentowaniu – w tym samym okresie gwałtownie wzrosło z 1,38% do 3,63%, jeśli chodzi o nowe transakcje[3]. Ze względu na zaostrzone warunki finansowania wzrost zadłużenia wyhamował w stosunku do 2021 r., tj. do +4,5% (2021: +5,2%). Nadal jednak pozostawał znacznie powyżej długoterminowej średniej (+3,0%). Zadłużenie per capita wzrosło do 25 890 EUR, podczas gdy relacja długu do PKB spadła do 55,7% z powodu silniejszego nominalnego wzrostu wyniku gospodarczego. Wreszcie, aktywa finansowe netto spadły w ciągu ostatniego roku o historyczne -8,1% (-6,4% w 2008 r.); w przeliczeniu na mieszkańca niemieccy oszczędzający posiadali 63 760 EUR (netto).

[1] Na depozytach o uzgodnionym terminie zapadalności, depozytach zwrotnych na żądanie i depozytach jednodniowych; obliczenia własne na podstawie danych EBC.

[2] Kredyty na zakup domów, kredyty na konsumpcję i pozostałe kredyty; obliczenia własne na podstawie danych EBC.

[3] Kredyty na zakup domów i inne kredyty.