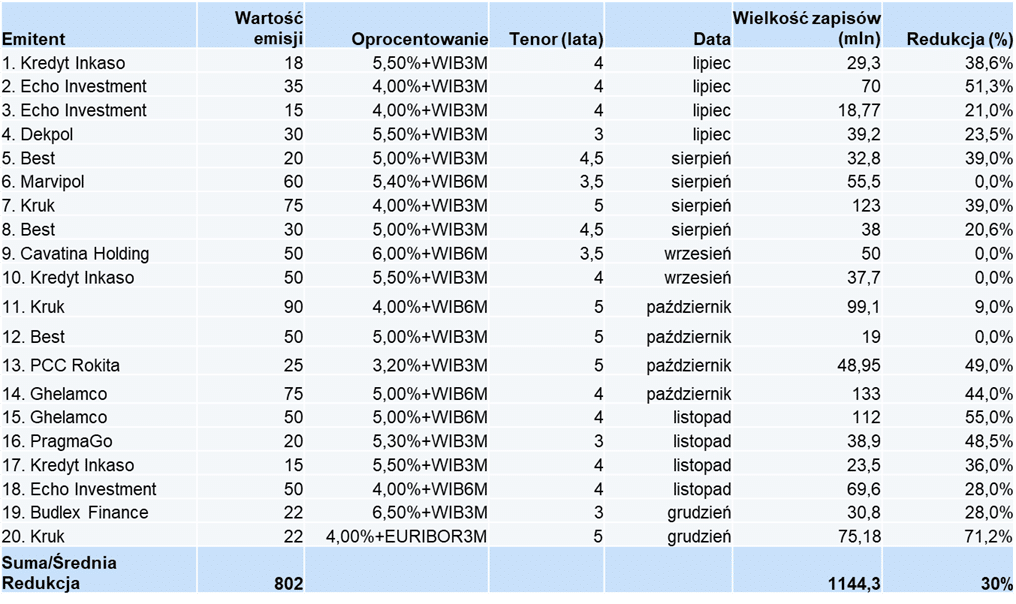

Mamy dopiero początek grudnia, a w drugiej połowie tego roku emitenci obligacji korporacyjnych przeprowadzili emisje publiczne[1] na ponad 800 mln zł, a wartość zapisów złożonych przez inwestorów to aż 1,144 mld zł. Sprawia to, że średnia redukcja zapisów wyniosła 30 proc., a mówimy wyłącznie o emisjach zakończonych do 12 grudnia 2023 r. Mamy zatem jeszcze cały miesiąc, a aktualnie są aż cztery kolejne emisje publiczne w toku (Kruk, PCC Rokita, Cavatina Holding i Victoria Dom) na kwotę dodatkowych ponad 180 mln zł. Zakładając, że zamknął się one w całości mówimy o około 1 mld zł emisji publicznych w drugiej połowie tego roku.

W drugiej połowie roku mieliśmy 20 publicznych emisji obligacji firm[2], a kolejne 4 są w toku. Wyraźnie widać stałe grono bywalców obligacyjnych salonów, bo spośród tych 24 emisji mamy 11 często powtarzających się emitentów. Dwie największe emisje w tym czasie przeprowadził Kruk, odpowiednio na 75 i 90 mln zł i zresztą obie były zakończone redukcjami (39 proc. i 9 proc.). Największa spółka z branży windykacyjnej w Polsce, rekordowe wyniki, notowana w WIG20, duże zainteresowanie obligacjami Kruk-a nie powinno dziwić. Kolejny kwotowy rekordzista to deweloper komercyjny Ghelamco, który po swojej pierwszej emisji publicznej w tym roku na 75 mln zł, zakończonej redukcją w wysokości 44 proc., od razu ruszył z kolejną emisją, tym razem na 50 mln zł. Ta druga również zakończyła się redukcją zapisów, tym razem na 55 proc.

Tylko 3 z 20 zakończonych emisji nie zakończyły się pełnym uplasowaniem i redukcją. Pierwsza z nich to Marvipol, który z emisji na 60 mln zł zebrał od inwestorów 55,5 mln zł. W tym przypadku mieliśmy jednak do czynienia z dosyć sporą jak na emisje dewelopera kwotą i to w tym miejscu należy się doszukiwać źródła takiego stanu rzeczy. Drugą z emisji jest natomiast windykacyjny Best, który z emisji na 50 mln zł, zebrał jedynie 19 mln zł. W tym przypadku możemy zdecydowanie mówić o niepowodzeniu oferty. Chociaż w miejscu warto zauważyć, że dwie jego wcześniejszy oferty na odpowiednio 20 i 30 mln zł kończyły się znaczącymi redukcjami wynoszącymi 39 proc. i 20,6 proc. Trzecie to emisja Kredyt Inkaso, które zebrało 37,7 mln z planowanych 50 mln.

Grono „wysokokwotowych” emisji zamyka Echo Investment z emisją na 50 mln zł (redukcja 28 proc.) oraz wciąż trwająca emisja kolejnego dewelopera mieszkaniowego, czyli Victorii Dom. Ta ostatnia emisja kończy się 13 grudnia i parę dni później będzie można ją podsumować.

Inwestorów do rynku emisji publicznych przyciąga zapewne kilka czynników. Jednym z nich z pewnością jest oprocentowanie. Najmniej ze wskazanych emitentów „płaci” PCC Rokita, Kruk oraz Echo Investment, czyli odpowiednio 3,20 proc. oraz 4,00 proc. ponad WIBOR. A najwięcej Budlex Finance, Cavatina Holding oraz Kredyt Inkaso – odpowiednio 6,50 proc., 6,00 proc., oraz 5,50 proc. ponad WIBOR. Tym samym średnie oprocentowanie ponad WIBOR emisji publicznych w tym półroczu wyniosło 4,91 proc. (na podstawie zakończonych emisji).

Zamknięte emisje publiczne

Źródło: Michael / Ström Dom Maklerski, opracowanie własne.[3]

Obecnie trwają kolejne 4 emisje publiczne. W tym najwyższa kwotowo w tym półroczu, czyli Victoria Dom na 100 mln zł. Oprócz tego kolejne emisje spółek Cavatina oraz PCC Rokita. Dodatkowo mamy kolejną „dogrywkową” emisję Kruk-a w EURO. Po sukcesie pierwszej z nich, zakończonej redukcją na ponad 70 proc., gdzie przy emisji na 5 mld euro popyt przekroczył 17 mld euro – Kruk właściwie od razu ruszył z emisją uzupełniającą. Suma tych emisji to kolejne ponad 186 mln zł. Na tę chwilę trudno oszacować prawdopodobne redukcje, jednak biorąc pod uwagę średni ich poziom w tym roku – prawdopodobnie są one możliwe. Chociaż warto zaznaczyć, że dla emisji Victorii na 100 mln zł – redukcję trudno byłoby uzyskać. Szczególnie w znaczącej skali.

Suma wartości zakończony emisji publicznych w tym półroczu to ponad 800 mln zł. Emisje na kolejne 186 mln zł są w toku. Razem daje to 988 mln zł emisji publicznych w 2H2023. W 1H23 wartość tych emisji wyniosła 300 mln zł – co razem daje kwotę 1,288 mld zł emisji publicznych w roku 2023.

Trwające emisje

| Emitent | Wartość emisji

(mln) |

Oprocentowanie | Tenor (lata) | Data | Wielkość zapisów (mln) |

| PCC Rokita | 25 | 3,20%+WIB3M | 5 | grudzień | W toku |

| Cavatina Holding | 40 | 6,00%+WIB6M | 3,5 | grudzień | W toku |

| Victoria Dom | 100 | 5,95%+WIB6M | 3 | grudzień | W toku |

| Kruk | 21,691 | 4,00%+EURIBOR3M | 5 | grudzień | W toku |

| Suma | 186,691 | ||||

| Łączna suma trwających i zamkniętych emisji publicznych w 2H2023 | 988 | ||||

| Kurs euro na 6.12.2023 | 4,3382 |

Źródło: Michael / Ström Dom Maklerski, opracowanie własne.[4]

Inwestorzy w tym roku ewidentnie rozkochali się w obligacjach korporacyjnych. Świadczy o tym i duży popyt (redukcje) i duża podaż (duża liczba emisji). Wszystkie emisje publiczne w tym roku miały zmienne oprocentowanie, czyli ich oprocentowanie oparte było o WIBOR. Wysokie stopy procentowe, a także oczekiwania, co do ich przyszłego poziomu z pewnością sprzyjają rynkowi obligacji korporacyjnych. Szczególnie kiedy nie materializują ryzyka kredytowego (default emitenta). Wielu emitentów ma wciąż aktywne prospekty emisyjne, do tego limit emisji bezprospektowych wynosi obecnie 5 mln euro (wcześniej 2,5 mln euro), a na rynku ewidentnie widać i zainteresowanych inwestorów i emitentów. Wydaje się, że z optymizmem można patrzeć na rok 2024.

Autor: Szymon Gil, Makler Papierów Wartościowych, Certified International Investment Analyst (CIIA). Michael / Ström Dom Maklerski.

[1] Emisje publiczne na kwotę powyżej 20 mln zł

[2] Emisje publiczne na kwotę powyżej 20 mln zł

[3] Emisje publiczne na kwotę powyżej 20 mln zł

[4] Emisje publiczne na kwotę powyżej 20 mln zł

Niniejszy materiał:

- nie stanowi rekomendacji w ramach usługi doradztwa inwestycyjnego w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

- nie jest badaniem inwestycyjnym w rozumieniu rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające go dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy;

- nie spełnia standardów rekomendacji inwestycyjnej określonych w rozporządzeniu delegowanym Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającym rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.