Większość ankietowanych polskich firm spodziewa się zwiększenia w 2024 roku swoich przychodów eksportowych, ale… i tak na tle innych krajów polskie firmy są najostrożniejsze w swoich oczekiwaniach. I mają ku temu powody, ale także oryginalne strategie radzenia sobie z problemami.

Polskie firmy na tle tych z innych, wysokorozwiniętych krajów: trochę rzadziej wierzą we wzrost cen swoich produktów, częściej też obawiają się stagnacji a nawet spadku swoich obrotów (27% ankietowanych z Polski). Nie bez przyczyny – wysokim kosztom rynkowym towarzyszą też wysokie koszty finansowania sprzedaży: polskie firmy notują obecnie zdecydowanie najdłuższe terminy spływu należności a ponadto bardzo duża ich część obawia się wzrostu skali opóźnień płatności w ciągu kolejnych 12 miesięcy. Stąd „zachowawczo” podchodzą obecnie do ekspansji: w największym stopniu stawiają na rozwijanie działalności na już dotychczas zdobytych rynkach, z powodu wysokich kosztów w kraju najrzadziej stawiają na przeniesienie do niego większej części swojego łańcucha dostaw oraz na „dekarbonizację” swojej działalności. Jeśli już inwestują, to w to co sprawdzało się przez ostatnie dwie dekady obecności w UE: nowoczesność, czyli wykorzystanie AI w stopniu porównywalnym z mistrzami w tym względzie – Chińczykami.

Czy rok 2024 może przynieść firmom trochę światła na końcu tunelu – Allianz Trade przeprowadził ankietę wśród ponad 3000 eksporterów z Chin, Francji, Niemiec, Włoch, Polski (ponad 400 firm), Hiszpanii, Wielkiej Brytanii i USA[1] w ramach trzeciej edycji Globalnego Badania – dostępny jest także pełny raport z globalnego badania eksporterów.

- Polskie firmy wierzą w siłę cenową swoich produktów – wzrost ich cen (79% ankietowanych), ale… poza Chinami borykającymi sią z nasilającą się wojną handlową z Zachodem (74% ankietowanych chińskich firm wierzy we wzrost cen) w Europie mniej optymistyczni co do wzrostu cen swoich eksportowych produktów są tylko przedsiębiorcy z Włoch (78% ankietowanych) – w pozostałych krajach objętych badaniem ponad 80% firm oczekuje odbicia w tym roku w górę cen swoich produktów, nierzadko blisko 90% (Hiszpania 88%, Niemcy 87%)

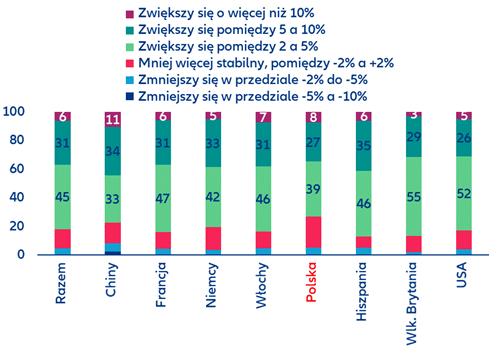

- 73% polskich firm spodziewa się wzrostu swoich przychodów eksportowych – ale to najniższy wynik wśród badanych gospodarek (gdyż średnia tych optymistycznych oczekiwań wynosi 82%). Czy polskie firmy czują się mniej pewnie w konkurencji międzynarodowej?

„Mocną stroną polskich firm były konkurencyjne ceny oraz szybkość dostaw (bliskość zachodnioeuropejskich rynków zbytu). Za to mniej w porównaniu do innych badanych krajów jest polskich, rozpoznawalnych międzynarodowych marek i znaków handlowych, polskie produkty nie słyną też tak z designu czy wyrafinowania jak np. włoskie, francuskie czy hiszpańskie lub technologicznej perfekcji jak produkty niemieckie. Taką renomę zdobywa się nie latami, ale przez wiele dekad. Nasze zaś atuty w tej chwili słabną – konkurencyjność cenowa polskich firm jest zdecydowanie mniejsza niż wcześniej (wysokie ceny energii, mało już konkurencyjne koszty zatrudnienia – zestawiając wzrost kosztu pracy ze wzrostem wydajności, nie zapominając o dostępności pracowników: w Polsce jest najniższe obok Czech bezrobocie rejestrowane w UE!). Europa Środkowo-wschodnia jest obecnie zdecydowanie rzadziej wybierana jako źródło zwiększania zamówień w łańcuchach dostaw – przegrywa z Dalekim Wschodem i z Europą Zachodnią, gdyż spadkowi konkurencyjności cenowej towarzyszy bliskie ryzyko geopolityczne związane z wojną w Ukrainie. Stąd polskie firmy walczą o zamówienia innym elementem sprzedaży – akceptując dłuższe terminy płatności i większe ryzyko z tym związane (oraz wyższe koszty finansowe wynikające z wolniejszej rotacji należności i kapitału) – ocenia Sławomir Bąk, członek zarządu Allianz Trade w Polsce odpowiedzialny za ocenę ryzyka.

- Produkowanie i zaopatrywanie się w Polsce nie jest już tak opłacalne! Aż 83% spośród badanych zarządzających polskimi firmami wskazało wysokie koszty jako główną przeszkodę w przeniesieniu łańcuchów dostaw do Polski – koszty operacyjne, wymiany handlowej i inwestycji (83% polskich respondentów!). Gdy dodamy do tego, iż wciąż wysoko na liście zagrożeń jest dostępność i koszt pracowników w Polsce (obawa wyrażania przez 49% badanych polskich firm) oraz obawy o dostępność i jakość lokalnych poddostawców (54% badanych przedsiębiorstw z Polski) jasne staje się, dlaczego polskie firmy najrzadziej wśród tych z innych krajów myślą o przyspieszeniu relokacji łańcuchów dostaw z powrotem do kraju macierzystego (tylko 16% ankietowanych polskich eksporterów, gdy na pozostałych rynkach było to o ponad 10% więcej).

- Największe ryzyko związane z opóźnionymi płatnościami – polskie firmy raportują zdecydowanie najdłuższe terminy płatności z tytułu eksportu. Aż 32% ankietowanych polskich firm otrzymuje płatności po 70 i więcej dniach od sprzedaży, podczas gdy w trzech spośród badanych krajów odsetek takich odpowiedzi jest dwudziestoprocentowy (Włochy, Niemcy i USA) a w pozostałych czterech krajach tak długo na swoje należności czeka tylko kilkanaście procent eksporterów (11-15% firm brytyjskich, francuskich czy hiszpańskich – czyli nawet trzy razy rzadziej niż w Polsce!) .

- Co więcej – duża część polskich firm (44%) spodziewa się wzrostu skali ryzyka opóźnionych płatności w bieżącym roku. Tymczasem w większości ankietowanych krajów takie oczekiwania wyrażało mniej firm, zazwyczaj w okolicach 1/3 – tylko we Francji firmy są w tej kwestii sceptyczne nawet bardziej, niż w Polsce (47% francuskich firm spodziewa się wzrostu ryzyka opóźnionych płatności).

Jak polskie firmy radzą sobie z wyzwaniami – jak starają się zwiększyć eksport oraz przychody z tego tytułu?

- Zachowawczo w kwestii stawianych sobie celów: Optymistycznie, ambitnie – to można powiedzieć o strategiach pobudzenia eksportu poprzez stawianie na rozwój nowych produktów (najczęściej wybierane przez firmy w USA, Wlk. Brytanii i Francji) czy na dywersyfikację rynków zbytu i docieranie do nowych (to najczęstsze odpowiedzi firm z Hiszpanii, Chin, Niemiec i Włoch). Na co najczęściej stawiają obecnie polscy eksporterzy? Na bezpieczne zwiększenie swojego udziału na rynkach, na których już są obecni (26% ankietowanych firm z Polski), podczas gdy jeszcze przed rokiem niemal równie często nasi menedżerowie typowali ekspansję na nowe rynki.

- Zdecydowanie bardziej odważnie w sposobie ich realizacji: Już przed rokiem polskie firmy zdecydowanie wyróżniały się na tle tych zachodnioeuropejskich digitalizacją swojej działalności – przynajmniej o „długość czy dwie” wyprzedzając je m.in. w skali wykorzystania chmur obliczeniowych w handlu i usługach sieciowych, wykorzystaniu oprogramowania wspierającego pracą zespołową, kontakt oraz zarządzanie magazynami i produkcją etc. Obecnie na topie jest AI: w przypadku polskich firm nie są to tylko plany, ale w stopniu porównywalnym z Chinami – także już rzeczywistość i bieżące jej wykorzystanie. Aż 36% ankietowanych polskich firm wykorzystuje w chwili obecnej AI (LLM – duże modele językowe) do usprawnienia zarządzania łańcuchem dostaw a 22 % do identyfikowania możliwości eksportowych i ułatwienia komunikacji. Tymczasem w wielu z pozostałych krajów jako narzędzie cyfrowego rozwoju wskazywany jest m.in. elektroniczny handel, nic nowego w 2024 roku. Co więcej: to nie koniec „inteligentnej” zmiany w polskich firmach – o konsekwentnym postawieniu na rozwój w oparciu o AI jako najważniejszy element wzrostu w kolejnych dwóch latach mówi 79% polskich menedżerów objętych badaniem (podobnie tylko, bo 81% odpowiedzi od zarządzających z Chin) – podczas gdy w pozostałych krajach średnio stawia na potencjał AI w kwestii przyszłego wzrostu firmy „tylko” 60% badanych.

- Nie zapominając o ostrożności – zabezpieczeniach: Świadomość ryzyka i chęć jego minimalizacji w wykonaniu polskich firm potwierdza częstsze niż przed rokiem sięganie przez nie po zabezpieczenia w postaci gwarancji w łańcuchu dostaw – czyni tak 37% polskich eksporterów w badaniu (równie często ma to miejsce w Chinach i w USA) – generalnie ta forma zabezpieczenia swoich dostaw (i działalności) najmocniej zyskała w porównaniu do zeszłego roku. Cieszyć może, iż polskie firmy są w tym względzie na czasie, dostrzegają tę potrzebę oraz potrafią ją zrealizować, chroniąc w ten sposób swoja produkcje i działalność.

- Tnąc koszty na rozwój w obszarach niebędących najistotniejsza potrzebą: Tutaj nie ma może powodów do dumy – chociaż…. Pewne zapóźnienie w kwestii dekarbonizacji swojej działalności, mimo że przynosi chluby to w jakiś sposób świadczyć może też o racjonalności, chociaż przede wszystkim – konieczności. Nakłady, które mogą być odkładane są w polskich firmach odkładane – i tak też jest z redukcją śladu węglowego: 68% ankietowanych menedżerów z Polski potwierdza jasną strategię swojej firmy odejścia od paliw kopalnych – niezależnie od wahań ich cen, podczas gdy średnia światowa takich deklaracji wyniosła 78%, czyli wszystkie kraje poza Niemcami miały wynik zbliżony lub nawet powyżej 80% takich odpowiedzi (Niemcy podobnie jak Polska – „tylko” 69%!). Aż 13% respondentów z polskich firm uznało, iż ich firma nie jest na dobrej drodze spełnienia zerowego celu emisji w 2050 roku (negatywne odpowiedzi na to pytanie ze wszystkich innych krajów były jednocyfrowe, poza Polską i Włochami). Dużo wyraźniej od stawki polskie firmy odstają w kwestii używania cyfrowych faktur – wdrożyło je lub jest w stanie wdrożyć w ciągu roku tylko 54% firm objętych badaniem z Polski, podczas gdy średnia ze wszystkich krajów wynosi 66%. Może pewien wpływ na najdłuższe średnio terminy płatności na rzecz eksporterów z Polski ma nie tylko długi termin udzielany przez samych sprzedających, ale i braki w zakresie szybkiego, elektronicznego obiegu faktur z nabywcami? Jest to na pewno pole do poprawy, chociaż nie sprzyja temu obecnie odsunięty ponownie w czasie do 2026 roku termin wprowadzenia powszechnego obowiązku e-fakturowania w Polsce.

Oczekiwania dotyczące wzrostu obrotów eksportowych w 2024 r. % respondentów

Źródło: Allianz Trade Global Survey 2024

Odsetek respondentów spodziewających się wzrostu ryzyka braku płatności eksportowych w ciągu najbliższych sześciu do 12 miesięcy, % respondentów, 2024 r. vs. 2023 r.

Źródła: Allianz Trade Global Surveys 2023 and 2024

Odsetek respondentów kupujących ubezpieczenie łańcucha dostaw w celu złagodzenia zakłóceń (%)

Źródła: Allianz Trade Global Surveys 2023 and 2024

Oczekiwania dotyczące trendu zmiany na dostawców krajowych lub reshoringu w nadchodzących dwóch latach, % respondentów

Źródło: Allianz Trade Global Survey 2024

Aktywność cyfrowa, która najbardziej przyczynia się do rozwoju międzynarodowego, % respondentów

Źródło: Allianz Trade Global Survey 2024

[1] Ankieta została przeprowadzona online w ciągu trzech tygodni w kwietniu 2024 roku.