Wprowadzenie 5 lat temu klauzuli przeciwko unikaniu opodatkowania było odpowiedzią na rosnące zagrożenia fiskalne, związane z globalizacją zjawiska unikania opodatkowania. W zamyśle ustawodawcy miała ona pełnić funkcję prewencyjną – zniechęcać podatników do podejmowania działań zmierzających do unikania opodatkowania.

Pomimo prewencyjnego charakteru klauzuli, duża część postępowań w zakresie GAAR dotyczy czynności, które zostały dokonane przez podatników przed dniem jej wejścia w życie. Co więcej, samo wprowadzenie klauzuli GAAR nie zostało uznane przez ustawodawcę za wystarczające narzędzie do walki z unikaniem opodatkowania. Pod hasłem walki z optymalizacjami, ustawodawca dokonywał w trakcie ostatnich 5 lat kolejnych nowelizacji przepisów podatkowych, które w rzeczywistości miały na celu zwiększenie obciążeń podatkowych. Sama klauzula GAAR nie była stosowana zbyt często jako doraźne narzędzie walki z optymalizacjami, ale praktycznie w każdej prowadzonej przez siebie sprawie Szef KAS uznawał, że doszło do unikania opodatkowania – wynika z raportu CRIDO „Pięć lat klauzuli przeciwko unikaniu opodatkowania w Polsce”.

15 lipca 2021 minęło 5 lat od wprowadzenia do polskiego systemu prawnego klauzuli przeciwko unikaniu opodatkowania (GAAR). Klauzula została uregulowana w przepisach Ordynacji podatkowej, w dziale zatytułowanym – „Przeciwdziałanie unikaniu opodatkowania”. Kolejne nowelizacje znacząco rozszerzyły zakres możliwego jej zastosowania oraz wprowadziły sankcję administracyjno-karną za unikanie opodatkowania.

Jedynym organem podatkowym uprawnionym do stosowania klauzuli przeciwko unikaniu opodatkowania jest Szef Krajowej Administracji Skarbowej (Szef KAS). Do niego również trafiają wnioski Dyrektora Krajowej Informacji Skarbowej (Dyrektora KIS) o opinię, czy do stanu faktycznego przedstawionego we wniosku o wydanie interpretacji indywidualnej nie znajdą zastosowania przepisy klauzuli przeciwko unikaniu opodatkowania. W realizacji tych działań, Szefa KAS wspierają pracownicy Departamentu Kluczowych Podmiotów, zatrudnieni w ramach trzech Wydziałów Przeciwdziałania Unikaniu Opodatkowania. Pomimo tego, że średnie zatrudnienie w tych departamentach rośnie z roku na rok, to w I półroczu było w nich zatrudnionych zaledwie 25 osób, rok wcześniej 23 osoby.

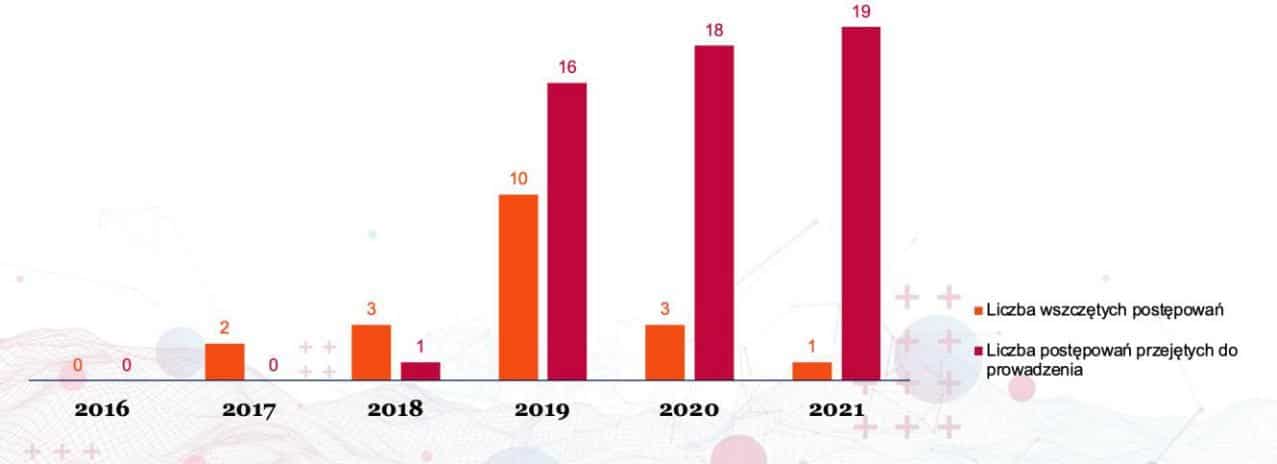

Szef KAS wszczyna coraz mniej postępowań, coraz więcej przejmuje

W latach 2016-2021 toczyły się łącznie 73 postępowania klauzulowe, w tym zaledwie 19 z nich zostało wszczętych z inicjatywy Szefa KAS. Najwięcej postępowań rozpoczęło się w roku 2019, wtedy też najaktywniej w tym obszarze działał Szef KAS. Wszczął on z własnej inicjatywy aż 10 postępowań. W kolejnych dwóch latach, jego aktywność w tym zakresie zdecydowanie spadła (3 postępowania w 2020 i jak na razie 1 w 2021). Pomimo tego, że Szef KAS coraz rzadziej decyduje się na wszczynanie postępowań podatkowych z własnej inicjatywy, z roku na rok liczba prowadzonych przez niego spraw rośnie. Coraz częściej, Szef KAS decyduje się bowiem na przejmowanie kontroli oraz postępowań prowadzonych przez inne organy podatkowe.

Wykres 1 – Liczba postępowań klauzulowych w latach 2016-2021

Ponad połowa dotychczas prowadzonych przez Szefa KAS postępowań klauzulowych doczekała się już swojego rozstrzygnięcia. Zdecydowana większość spraw – 28 spośród 73, zakończyło się wydaniem decyzji z zastosowaniem klauzuli przeciwko unikaniu opodatkowania. W 5 przypadkach Szef KAS umorzył prowadzone przez siebie postępowanie, zaś w 5 sprawach podatnicy zdecydowali się na dokonanie dobrowolnej korekty swoich rozliczeń podatkowych na łączną kwotę 4,3 mln zł. Statystki pokazują zatem, że sprawy prowadzone przez Szefa KAS niemal zawsze kończą się zastosowaniem klauzuli przeciwko unikaniu opodatkowania.

Dotychczas, łączna wysokość korzyści podatkowych zidentyfikowanych przez Szefa KAS sięgnęła ponad 143 mln zł.

Opinie zabezpieczające wypierają interpretacje indywidualne

Chcąc zabezpieczyć się przed ewentualnym zakwestionowaniem swoich działań, podatnicy mają dwie możliwości – mogą oni albo wystąpić o wydanie interpretacji indywidualnej do Dyrektora KIS lub o wydanie opinii zabezpieczającej przez Szefa KAS.

Jeśli Dyrektor KIS przypuszcza, że do opisanego przez podatnika stanu faktycznego mogą mieć zastosowanie przepisy klauzuli przeciwko unikaniu opodatkowania, odmawia on wydania interpretacji indywidualnej. Jak wynika z raportu CRIDO, z największą liczbą odmów mieliśmy do czynienia w 2017 roku – łącznie 611, przy czym najwięcej z nich dotyczyło kwestii związanych z podatkiem dochodowym od osób fizycznych. Z roku na rok, liczba odmów zdecydowanie spada – w 2020 roku było ich już tylko 138.

Przed wydaniem postanowienia o odmowie wydania interpretacji indywidualnej, Dyrektor KIS może zwrócić się do Szefa KAS o opinię w danej sprawie. Po największym boomie w roku 2017, kiedy to do Szefa KAS trafiło aż 588 takich zapytań, ich liczba systematycznie spada – w 2020 było ich już tylko 136.

Jeżeli podatnik podejrzewa, że planowana przez niego czynność może stanowić unikanie opodatkowania, ma on możliwość zwrócenia się do Szefa KAS o wydanie opinii zabezpieczającej. Do połowy 2021 Szef KAS wydał łącznie 35 opinii, w tym w 2017- 1, 2018 – 2, 2019 – 3, 2020 – 23, a w I połowie 2021 – 6.

„Rosnące w ostatnim czasie zainteresowanie opiniami zabezpieczającymi pokazuje, że podatnicy zniechęceni do występowania o interpretacje indywidualne dot. GAAR, częściej sięgają po ten drugi instrument. Chcą w ten sposób, zwłaszcza w obliczu licznych w ostatnich latach zmian w przepisach klauzulowych, zapewnić sobie większe bezpieczeństwo prowadzenia biznesu. Jak jednak pokazują statystyki liczba opinii zabezpieczających, choć rosnąca, jest niewielka i w rekordowym 2020 roku dotyczyła zaledwie 23 podmiotów. Podsumowując 5 lat stosowania klauzuli o unikaniu opodatkowania w Polsce należy stwierdzić, że jej prewencyjny charakter, zgodny z intencjami ustawodawcy, został potwierdzony. Podatnicy zostali skutecznie zniechęceni do podejmowania działań, które mogłyby zostać uznane za unikanie opodatkowania. Chociaż największą w tym rolę odegrały kolejne zmiany przepisów i uszczelnianie systemu” – komentuje Anna Pęczyk-Tofel, partner w zespole postępowań podatkowych i sądowych w CRIDO.

Raport CRIDO powstał na podstawie danych uzyskanych w drodze dostępu do informacji publicznej oraz na podstawie danych statystycznych opublikowanych przez Ministerstwo Finansów.