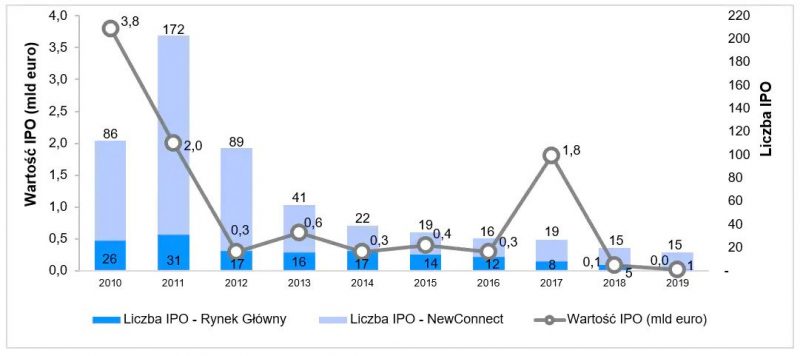

W 2019 roku na giełdzie w Warszawie odnotowano 16 IPO, wobec 20 w 2018 roku. Łączna wartość przeprowadzonych ofert na GPW w minionym roku (łącznie na rynku regulowanym oraz NewConnect) wyniosła 65,9 mln zł (15,4 mln euro), co oznacza spadek o ok. 80% w porównaniu do 2018 roku, który był jak dotąd najsłabszym rokiem pod względem łącznej wartości ofert od 2003 roku. Jedynym debiutantem na rynku głównym warszawskiego parkietu był BoomBit S.A. – spółka zadebiutowała w II kwartale 2019 roku i pozyskała w ramach przeprowadzonej oferty 35,2 mln zł (8,2 mln euro).

Spośród IPO przeprowadzonych na alternatywnym rynku NewConnect największą wartość ofert odnotowały spółki QuarticOn (7,6 mln zł / 1,8 mln euro), Klabater (4,0 mln zł / 0,9 mln euro) oraz DB Energy (3,3 mln zł / 0,8 mln euro). Najbardziej aktywne pozostają firmy z sektora technologicznego i mediów (łączna wartość tych ofert stanowiła ponad 87% wartości IPO na GPW w 2019 roku) – ze szczególnym uwzględnieniem branży gier (komputerowych, konsolowych i mobilnych), którą reprezentuje połowa debiutantów na warszawskim parkiecie w ubiegłym roku.

Przy pozytywnych sygnałach z NewConnect, który okrzepł wśród spółek gamingowych i przyciąga kolejnych debiutantów, zaledwie jedno IPO na rynku regulowanym to już zapaść. Pozostaje mieć nadzieję, że zapowiadane przez potencjalnych emitentów debiuty przełamią coraz gorsze statystyki rynku. Na pewno nie pomogą w tym zaostrzające się regulacje (w tym m.in. konieczność szybszego niż dotychczas dostosowania ładu korporacyjnego przez kandydatów) oraz zyskujące coraz większą popularność alternatywne formy pozyskiwania (crowfunding, czy choćby NewConnect). Bariery regulacyjne i rosnące wymogi coraz silniej polaryzują rynek – debiut na rynku regulowanym staje się w zasadzie realną opcją dla spółek raczej dużych niż średnich, idealnym kandydatem wydają się np. spółki zarządzane przez fundusze equity. – Bartosz Margol, dyrektor w zespole ds. rynków kapitałowych PwC

Podsumowanie europejskiego rynku ofert pierwotnych w 2019 roku

Zgodnie z danymi uzyskanymi przez PwC, łączna wartość IPO w Europie w minionym roku wyniosła 22,1 mld euro i znacząco spadła w porównaniu do analogicznego okresu poprzedniego roku (o 14,6 mld euro). Na europejskich parkietach zadebiutowało jedynie 106 spółek (wobec 200 w 2018 roku), a 5 największych ofert odpowiadało za blisko 40% wartości przeprowadzonych IPO w Europie.

Najwięcej środków w ramach debiutu w 2019 roku pozyskała spółka Nexi SpA – debiutująca na włoskiej Borsa Italiana spółka odnotowała IPO o wartości 2,1 mld euro. Na kolejnych miejscach uplasowały się TeamViewer AG (oferta o wartości 2,0 mld euro przeprowadzona na Deutche Börse) oraz Francaise Des Jeux SA-FDJ (debiut na francuskim parkiecie – Euronext Paris z ofertą na poziomie 1,8 mld euro).

Największą aktywność na europejskim rynku ofert pierwotnych w minionym roku wykazała giełda w Londynie (27 debiutów przy łącznej wartości 6,7 mld euro) wyprzedzając Nasdaq Stockholm, która pomimo słabnącej aktywności w Europe odnotowała wzrost wartości przeprowadzonych IPO (z 2,7 mld euro w 2018 roku do 3,7 mld euro w 2019 roku). Na trzecim miejscu w Europie pod względem wartości pozyskanego kapitału w ramach IPO uplasowała się Deutche Börse (3,6 mld euro pozyskane w ramach zaledwie 4 ofert).

Rynek ofert pierwotnych jest bardzo podatny na utrzymujący się stan niepewności, co można było zaobserwować w minionym roku na kluczowych giełdach w Europie. Za niską aktywność w 2019 roku odpowiadał przede wszystkim negocjowany brexit, a także sytuacja na rynkach światowych, która była pod znaczącym wpływem relacji na linii USA – Chiny. O ile oba te czynniki powinny odegrać dużo mniejszą rolę w 2020 roku, nastroje na rynku będą w dalszym ciągu wynikały w znacznym stopniu z sytuacji geopolitycznej, napędzanej ostatnio napięciami pomiędzy USA i Iranem. – Tomasz Konieczny, partner w PwC, lider zespołu ds. rynków kapitałowych