Tylko 40 proc. przedsiębiorców weryfikuje, czy dostaje zapłatę od kontrahentów, korzystając z programu księgowego lub sprzedażowo-magazynowego. 45 proc. robi to „ręcznie”, sprawdzając samemu firmowe konto. Aż 40 proc. kontroluje płatności tylko z doskoku, w tym blisko 1/3 dopiero wtedy, gdy zaczyna brakować pieniędzy – wynika z badania „Audyt windykacyjny”, przeprowadzonego na zlecenie Kaczmarski Inkasso. Tymczasem najnowsze dane Krajowego Rejestru Długów pokazują, że polskie firmy są zadłużone u kontrahentów na 9,03 mld.

Podejście do dbania o finanse, widoczne w badaniu, nie pomaga w rozładowaniu zatorów płatniczych, które blokują polską gospodarkę. Brak terminowej zapłaty od partnerów biznesowych jest bowiem problemem dla prawie 60 proc. przedsiębiorstw. Doświadczają go głównie małe firmy, z sektora usług oraz działające na wschodzie Polski (woj. lubelskie, podkarpackie i podlaskie). Ważne jest więc zachowanie płynności finansowej, która pozwoli przedsiębiorstwom na regulowanie bieżących zobowiązań, takich jak raty kredytów, faktury od dostawców, pensje pracowników, podatki czy ZUS.

Spis treści:

Średni dług polskiej firmy to ponad 33 tys. zł

Z danych Krajowego Rejestru Długów wynika, że obecnie firmy są zadłużone na 9,03 mld zł. Ponad 272 tys. przedsiębiorstw ma przeterminowane zobowiązania finansowe, a ich średni dług wynosi 33,2 tys. zł. Rekordzista jest winien prawie 25 mln zł. Patrząc przez pryzmat branż, największe problemy mają firmy z sektora handlowego, gdzie zaległości wynoszą 2,25 mld zł. Następne są przedsiębiorstwa budowlane z 1,46 mld zł długów, a także branża transportowo-spedycyjno-logistyczna, gdzie uzbierało się 1,14 mld zł niezapłaconych zobowiązań. W trudnej sytuacji jest także przemysł, który ma do oddania kontrahentom 1 mld zł.

Wśród województw dominują przedsiębiorstwa z Mazowsza, gdzie długi wynoszą 1,97 mld zł. Składają się na nie nieuregulowane zobowiązania 53 774 podmiotów. Drugie miejsce zajmuje Śląsk, gdzie uzbierało się 1,17 mld zł zaległości. Ma je 34 325 firm. Trzecia jest Wielkopolska z 915 mln niezapłaconych faktur i 26 832 dłużników.

Sprawdzają na piechotę

Badanie „Audyt windykacyjny”, przeprowadzone przez TGM Research w styczniu 2022 r. na zlecenie firmy windykacyjnej Kaczmarski Inkasso, pokazuje, że sprawdzanie płatności za faktury wystawione kontrahentom jest stałą praktyką w 59,5 proc. firm z sektora MŚP. Robią tak głównie mikrofirmy (63 proc. wskazań), działające w branży budowlanej (67 proc.) i funkcjonujące w północno-zachodniej Polsce (woj. lubuskie, wielkopolskie i zachodnio-pomorskie) – 63 proc. Ale reszta, tj. 40,5 proc. przedsiębiorstw robi to tylko, gdy zachodzi taka potrzeba.

Przedsiębiorcy kontrolują płatności od klientów, głównie samodzielnie weryfikując stan konta bankowego (45 proc. wskazań). Nieco mniejszy odsetek – 40 proc. – stosuje gotowe, zautomatyzowane rozwiązania w programach księgowych, sprzedażowych lub magazynowych. Tylko 16 proc. korzysta z pomocy biur rachunkowych.

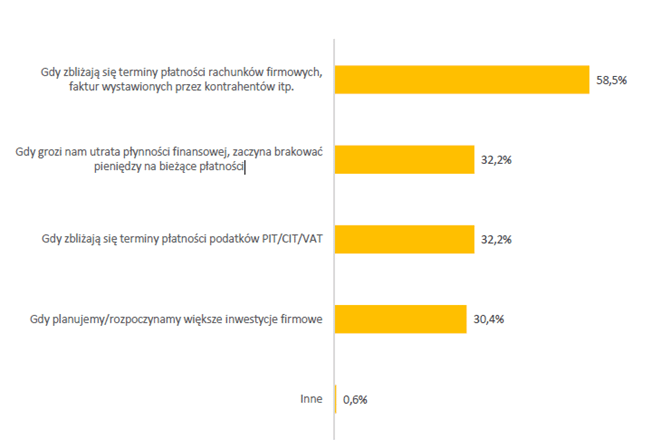

Firmy najczęściej sprawdzają, czy pieniądze od kontrahenta wpłynęły, gdy zbliżają się terminy opłacenia firmowych rachunków lub trzeba rozliczyć się z dostawcami i podwykonawcami. Wskazuje tak 58,5 proc. z nich. Prawie 1/3 bierze się za sprawdzanie konta, kiedy nadchodzą daty płatności podatków PIT, CIT i VAT, a 30 proc. przed planowanym rozpoczęciem większych inwestycji.

– Niestety niepokojące jest to, że aż 32 procent przedsiębiorstw zaczyna interesować się stanem rachunku bankowego dopiero, gdy zaczyna brakować pieniędzy na bieżące opłaty i grozi im utrata płynności. Taka postawa świadczy o nieodpowiedzialnym podejściu do zarządzania firmowymi finansami. Stan konta jest kluczową kwestią, pozwalającą na realne oszacowanie możliwości firmy odnośnie planowania przyjęcia nowych zleceń oraz wywiązania się ze zobowiązań wobec partnerów biznesowych. Gospodarka to obieg zamknięty, gdzie jedna duża niezapłacona faktura może zablokować kolejne, a w efekcie sparaliżować działanie wielu przedsiębiorstw– zauważa Jakub Kostecki, prezes Zarządu firmy windykacyjnej Kaczmarski Inkasso.

Jakie aktualne/doraźne potrzeby powodują, że Państwa firma sprawdza płatności za faktury wystawione kontrahentom?

Czas reakcji

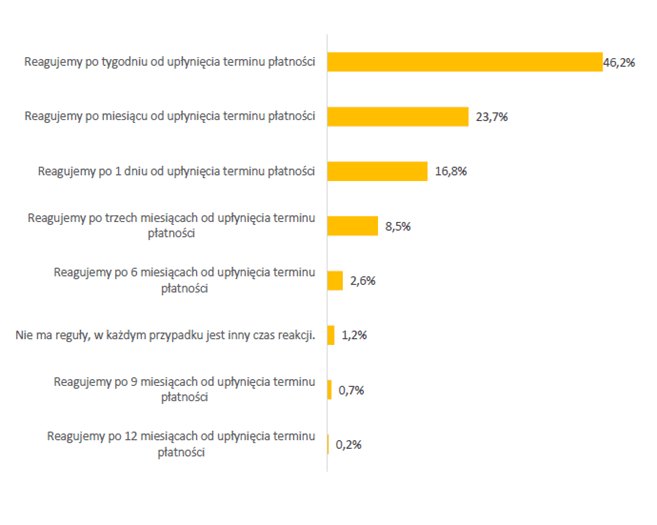

Najczęściej przedsiębiorcy reagują na brak zapłaty tydzień po zapadalności faktury. Deklaruje tak 46 proc. z nich. Prawie co 4. upomina się o pieniądze po miesiącu, ale 17 proc. monituje u kontrahentów już po jednym dniu opóźnienia.

Jednak 8,5 proc. firm zwleka aż trzy miesiące, a prawie 3 proc. czeka pół roku, zanim podejmie kroki wobec niesolidnych kontrahentów.

– Z naszej praktyki w obsłudze długów we wszystkich branżach gospodarki wynika, że im szybciej niezapłacone faktury trafią do windykacji, tym większa szansa na ich odzyskanie. Prognozujemy, że w obecnej sytuacji ekonomicznej, kiedy mamy wysoką inflację oraz zakłócenia, jakie wywołała w gospodarce pandemia, a w perspektywie także wojna na Ukrainie, przedsiębiorstwa będą chciały mocniej zadbać o swoją płynność finansową. Małe i średnie firmy będą szybciej podejmować decyzje o uruchomieniu działań windykacyjnych, aby odzyskać pieniądze za swoją pracę i mieć środki na bieżącą działalność – przewiduje Jakub Kostecki.

Odzyskać pieniądze i dofinansować firmę

Gdy dojdzie do przekroczenia terminu zapłaty, a pieniądze nie pojawiają się na firmowym koncie, przedsiębiorcy podejmują próby ich odzyskania. W 43. proc firm z sektora MŚP zajmuje się tym dział księgowy, a w 29 proc. właściciel lub dyrektor zarządzający. Są też inne modele – 7 proc. przedsiębiorstw ma własny dział windykacji, który dba o wpływy od dłużników, 6 proc. zleca to działowi prawnemu, natomiast w 5,5 proc. podmiotów zwrotem należności zajmuje się dział handlowy. Ponad 2 proc. firm nie wyznaczyło nikogo do dbania o zapłatę od kontrahentów.

Zamrożone w fakturach pieniądze nie pracują, więc w konsekwencji część firm musi wspierać się zewnętrznym finansowaniem, aby uniknąć sparaliżowania własnej działalności.

– Nasze niedawne badanie pokazuje, że opóźnianie płatności przez kontrahentów jest największą barierą w prowadzeniu działalności wśród firm z sektora MŚP. Z kolei najważniejsze czynniki rozwoju to możliwość skorzystania z zewnętrznych źródeł finansowania i z rozwiązań wspierających płynność finansową. W przypadku mikrofirm ma to kolosalne znaczenie, ponieważ im mniejsze przedsiębiorstwo, tym gorzej radzi sobie w sytuacji, gdy musi czekać na pieniądze. Ma mniejszą poduszkę finansową i słabszą pozycję negocjacyjną w umowach z większymi firmami. Stąd w mikrofirmach coraz większe zainteresowanie faktoringiem jawnym, który jest jednym z najbardziej skutecznych i bezpiecznych narzędzi wspierających płynność przedsiębiorstwa, ale też mobilizuje kontrahenta do terminowej zapłaty oraz zapewnia przedsiębiorcy wsparcie w postaci silnego partnera biznesowego – mówi Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

Gdy dojdzie do takiego przekroczenia terminu płatności, którego firma nie akceptuje, ponad połowa z nich, tj. 56 proc., wysyła klientowi wezwanie do zapłaty. Popularnym sposobem mobilizowania do spłaty jest także kontakt z kontrahentem i prowadzenie z nim negocjacji, na co decyduje się prawie 40 proc. wierzycieli. Ponad 1/5 przekazuje sprawę do firmy windykacyjnej. Natomiast 21 proc. kieruje ją do sądu, zaś co 4. przedsiębiorstwo powierza kancelarii prawnej.

Badanie „Audyt windykacyjny” zostało przeprowadzone przez TGM Research na zlecenie firmy windykacyjnej Kaczmarski Inkasso w styczniu 2022 r. metodą CAWI na 422 firmach, tj. podmiotach gospodarczych wystawiających faktury z odroczonym terminem płatności.