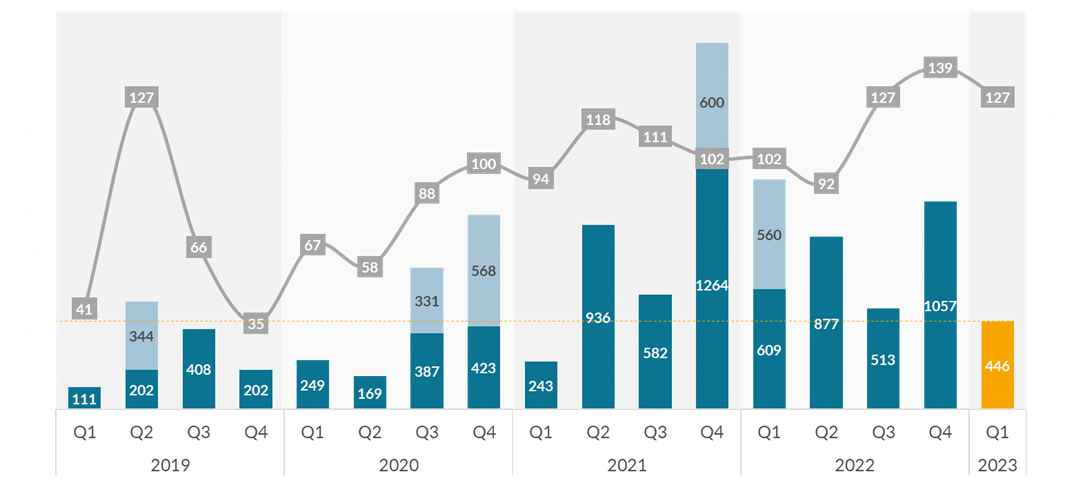

PFR Ventures i Inovo VC przygotowały raport podsumowujący transakcje na polskim rynku venture capital (VC) w pierwszym kwartale 2023 roku. Z danych wynika, że w tym okresie 127 spółek pozyskało 446 mln PLN od 68 funduszy.

W pierwszym kwartale 2023 roku przez polski rynek VC przepłynęło 446 mln PLN. To łączna wartość kapitału, który polskie i zagraniczne fundusze zainwestowały w 127 transakcjach w rodzime innowacyjne przedsiębiorstwa. Oznacza to spadek w porównaniu z analogicznym okresem w 2022 roku i wzrost o 84% w porównaniu z pierwszym kwartałem 2021 roku. Równocześnie znacząco wzrosła liczba transakcji.

Rok 2023 w polskim ekosystemie start-upów rozpoczął się bez transakcji o charakterze megarundy (w całym 2022 roku odnotowaliśmy tylko 1 taką transakcję). Największą transakcją w kwartale była Runda A Vue Storefront. Spółka pozyskała od inwestorów 94,2 mln PLN. Fundusze VC dokonały jeszcze 4 transakcji, których wartość przekraczała próg 20 mln PLN (Contect – 47,1 mln PLN, HiProMine – 34,5 mln PLN, SatRevolution – 21,9 mln PLN, Occubee – 20 mln PLN).

– Globalne i europejskie spadki wartości inwestycji w Q1 2023 objawiły się również w naszym ekosystemie. Odnotowaliśmy bardzo wysoką liczbę rund, ale większość z nich bazuje na krajowym kapitale zalążkowym. Obserwujemy mniejsze zainteresowanie funduszy zagranicznych, które zwyczajowo dostarczały kapitał w rundach A+. Tym samym, spada również średnia wartość inwestycji. Polskie fundusze VC wciąż posiadają kapitał zalążkowy dla innowacyjnych projektów. Wyzwaniem dla założycieli spółek będzie przekonanie zagranicznych inwestorów. Nie jest to jednak niemożliwe, czego dowodzi choćby runda Vue Storefront – komentuje Aleksander Mokrzycki, wiceprezes PFR Ventures.

– Aktywność na rynku jest mniejsza, widać to przede wszystkim w kurczącej się podaży projektów mimo utrzymującego się popytu ze strony inwestorów. Prawdopodobnie nadal trwa proces docierania się sentymentu inwestorów i oczekiwań założycieli spółek. Jedni, w ślad za mnożnikami na NASDAQ, są bardziej konserwatywni w kwestii wycen spółek, drudzy pamiętają jak sytuacja wyglądała 1-2 lata temu i często chcą poczekać na lepszy moment do sprzedaży udziałów – wskazuje Karol Lasota, principal w Inovo VC.

W ciągu pierwszego kwartału 2023 roku zwiększyła się liczba zalążkowych transakcji. Finansowanie o takim charakterze pojawiło się w 112 transakcjach względem 86 rok wcześniej i 88 dwa lata wcześniej. Zauważalnie spadła za to liczba późniejszych rund.

Mimo ogólnego wzrostu liczby transakcji, ich średnia wartość spadła z 6 mln PLN w Q1 2022 do 3,5 mln PLN w Q1 2023. Z tych statystyk można pośrednio wnioskować o spadku wycen samych spółek, co potwierdzają również komentarze przedstawicieli funduszy VC.

20 ze 127 transakcji to inwestycje z udziałem funduszy PFR Ventures. Zapewniły one blisko 9% kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywają też fundusze Narodowego Centrum Badań i Rozwoju, które odpowiadają za znacznie ponad połowę transakcji (68) transakcji, ale tylko 9% udziału w ich wartości.

W gronie wyjść z transakcji wyróżniają się sprzedaż Renters.pl przez bValue Fund (transakcja przyniosła zespołowi 8-krotny wzrost) oraz wykupienie udziałów w spółce PsiBufet przez jednego z inwestorów – Butternut Box. W efekcie zespół Kogito Ventures wygenerował ok. 3,5-krotny zwrot z inwestycji.