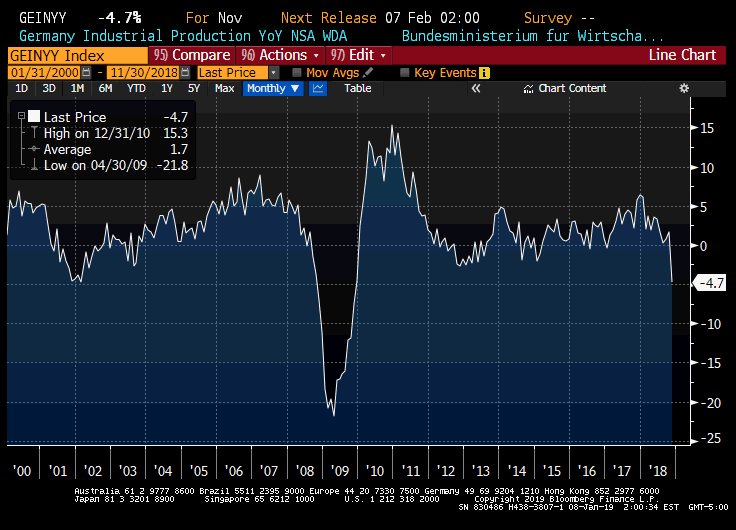

Tuż przed końcem 2018 roku indeks niemieckiej giełdy papierów wartościowych skupiający akcje 30 największych spółek, DAX zanotował dołek wielotygodniowego spadku. Nowy rok rozpoczął się od zwyżki (notowania kontraktu CFD na ten indeks można znaleźć na naszej platformach MT4 i MT5). Wzrost wartości indeksu miał miejsce właściwie w oderwaniu od napływających danych makroekonomicznych. Słabsza od prognoz dynamika produkcji przemysłowej, czy niskie wskaźniki PMI stanowią tylko część pakietu danych, który mógł niepokoić. Szczególnie, sądząc po komentarzach w mediach – dane zaniepokoiły.

Źródło: Twitter – @acemarketu

Spis treści:

Pojawienie się jednych danych nie zdecyduje o tym, czy będzie hossa, czy bessa

Mamy tu do czynienia ze splotem zjawisk, które dla stałych bywalców rynków finansowych (giełda, forex, rynki surowcowe) nie są niczym nowym. Po pierwsze, warto pamiętać, że żadna publikacja danych makro samodzielnie nie jest w stanie zmienić nastrojów rynkowych. W krótkim terminie tendencja na rynku jest generowana głównie przez nastroje uczestników (w tym wypadku przydatne mogą być wskaźniki sentymentu publikowane na naszej stronie. Gdy uznają, że warto kupować, to przeważa popyt. Rzeczą drugorzędną jest motywacja do kupna.

Czy stoi za tym nadzieja (otwarcie długich pozycji), czy strach (zamykanie krótkich pozycji), efekt jest taki sam – pojawiają się zlecenia kupna i ceny rosną.

Duża zmienność na rynku pojawia się w chwili zaskoczenia traderów

Drugi czynnik, który jest w tym wypadku klarowny to fakt, że mówimy o publikacjach danych makroekonomicznych, a więc czymś zaplanowanym (kalendarz jest znany). Tymczasem rynki poddają się zmienności tylko wtedy, gdy są czymś zaskoczone (ruch gwałtowny, acz krótki), lub się dostosowują (ruch wolny, acz bardziej trwały).

Czy dane makroekonomicznej mogą zaskoczyć? Owszem, opublikowana wielkość może odbiegać od poziomu oczekiwanego przez traderów, ale to wywołuje zwykle relatywnie niewielkie zmiany cen, gdyż rynek i tak zdążył już wcześniej poczynić pewne założenia co do tendencji wielkości publikowanych. Jedna rozbieżność raczej tych założeń nie zmieni, a jedynie może lekko skorygować.

Reakcje wywołują tylko najistotniejsze dane – PKB, stopy procentowe, bezrobocie, inflacja

Dodatkowo trzeba pamiętać, że skala reakcji rynku zależy zarówno od wielkości wspominanej rozbieżności, jak i istotności publikowanej wielkości makroekonomicznej. Czy dane o zamówieniach są mało znaczące? Można dyskutować. Dynamika produkcji okazała się słaba. To ważna publikacja, bo ma wpływ na prognozowanie zmiany PKB. Podkreśla to także fakt pojawienia się opinii, że gospodarka niemiecka wchodzi w fazę recesji – widać niepokój analityków. Skąd zatem zignorowanie takich wiadomości przez rynek?

Niemieckie dane nie mogły wywołać krachu

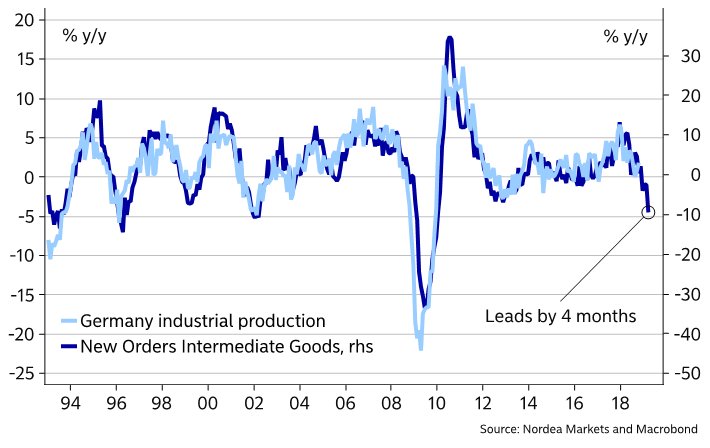

Zwróćmy uwagę, że sama negatywna wymowa opublikowanych danych nie była dla uczestników rynku zaskoczeniem. Słabsze dane o zmianie wielkości produkcji to nie nowina. Dodatkowo, kolejne miesiące mogą pokazać następne spadki. Już teraz to wiemy, bo są ku temu przesłanki, jak choćby pokazana poniżej zależność między zmianami wielkości produkcji, a zmianami wielkości zamówień na dobra pośrednie do tej produkcji potrzebne. Zmiany w zamówieniach wyprzedzają zmiany w produkcji o ok. 4 miesiące, a więc z wyprzedzeniem można zakładać pewne odczyty.

Poniższy wykres prezentuje dynamika produkcji przemysłowej (linia błękitna) zamówień na dobra pośrednie (linia granatowa) w Niemczech

Źródło: Twitter – @MikaelSarwe

Jasne, że tu nie chodzi o aptekarską dokładność, lecz łatwo stwierdzić, że znając ten wykres, można było zakładać, jaka będzie publikacja w listopadzie i jakie prawdopodobnie pojawią się dane za grudzień. Gdzie tu jest więc miejsce na zaskoczenie? Ono pojawiłoby się, gdyby sugestia danych wyprzedzających się nie ziściła.

Kluczowe jest szacowanie przyszłych danych, a nie emocjonowanie tymi, które już rynek ma w cenach

Dochodzimy wreszcie do kolejnego i kluczowego argumentu. Skoro rynki próbują wyprzedzać przyszłe zdarzenia w gospodarce i się do nich dostosowywać (do tego służy cała masa narzędzi „wyprzedzających”, miar ankietowych i sondowania nastrojów), to uczestnicy będą się wcześniej już pod te dane pozycjonować – zajmują pozycje przy zachowaniu zasad zarządzania ryzykiem (rozwinięcie tematu zarządzania ryzykiem znaleźć można również na naszym kanale na YT).

Innymi słowy, opublikowane ostatnio dane nie wywołały większej reakcji, bo ona już pojawiła się wcześniej. Wcześniejsza faza spadków to po części dopasowywanie się do pogarszających się prognoz. Tym samym obecne notowania tylko w niewielkim stopniu zależą od tego, co w tej chwili przynoszą publikowane właśnie dane (wspomniana rozbieżność między wielkością prognozowaną, a faktycznie opublikowaną), ale w większym stopniu wynikają z odpowiedzi na pytanie, co przyniosą kolejne miesiące, jak będzie wyglądał II i III kw.?