ESG staje się trwałym trendem, który będzie w najbliższych latach jednym z głównych czynników wpływających na zmiany na rynku nieruchomości, zarówno w skali lokalnej, jak i globalnej. O silnej tendencji zmian w kierunku zrównoważonego budownictwa świadczy m.in. szybki przyrost podaży certyfikowanych, „zielonych budynków”, stopniowo obejmującej kolejne sektory branży. Rosnąca świadomość inwestorów zaczyna również znajdować odzwierciedlenie w kondycji sektora mieszkaniowego. Obecnie notuje on najszybszy rozwój w grupie nieruchomości zrównoważonych.

Nieruchomości to jedna z kluczowych branż dla realizacji założeń Europejskiego Zielonego Ładu. Unia Europejska zakłada osiągnięcie całkowitej neutralności klimatycznej, tymczasem zgodnie z danymi Komisji Europejskiej budynki odpowiadają za 36% emisji CO2 oraz 40% zużycia energii w Europie. 75% zasobów budowlanych starego kontynentu jest nieefektywnych energetycznie. Jednocześnie renowacji podlega tylko 1% zasobów rocznie, podczas gdy wzmożone działania w tej sferze pozwoliłyby zredukować całkowite zużycie energii w Unii łącznie o 5-6%.

Naturalną tego konsekwencją jest aktywność regulatorów mająca na celu wprowadzenie w branży nieruchomości ram prawnych, które spowodowałyby ograniczenie negatywnego wpływu zabudowy na środowisko.

Zgodnie z wyliczeniami Komisji Europejskiej, osiągnięcie założeń globalnych programów wspierających ESG w branży wymaga uruchomienia inwestycji o wartości nawet 270 mld euro rocznie, co przekracza możliwości finansowe sektora publicznego. Z tego względu istotnym stało się stworzenie stabilnego dla podejmowania decyzji inwestycyjnych środowiska, przyciągającego kapitał prywatny – mówi Marcin Malmon, Wicedyrektor, Zespół Doradztwa i Wycen dla Sektora Nieruchomości w Dziale Deal Advisory w KPMG w Polsce.

Spis treści:

Rola czynników ESG dla inwestorów w sektorze nieruchomości będzie rosła

Oprócz regulacji unijnych, w prowadzeniu działalności inwestycyjnej ważna jest świadomość inwestorów, co do dążenia do neutralności klimatycznej, wpływająca na podejmowane przez nich decyzje. Niemniej, kluczowy dla decyzji inwestycyjnych pozostaje poziom ryzyka powiązany z nabywanymi aktywami, który jest niższy w przypadku tzw. „zielonych nieruchomości”.

Budynki z certyfikatem środowiskowym są dla inwestorów bardziej atrakcyjne inwestycyjnie, ponieważ przyznana im certyfikacja wpływa na transparentność i standaryzację transakcji. Dzięki certyfikatom inwestorzy zyskują możliwość natychmiastowego poznania wielu cech budynku, które na późniejszym etapie analizy nieruchomości i tak musiałyby zostać zweryfikowane. To ułatwia wybór preferowanych inwestycji w kontekście obowiązujących norm czy przyjętej strategii, jak również może przekładać się na oszczędność czasu i kosztów powiązanych z due diligence nabywanych nieruchomości.

Z poziomem ryzyka bezpośrednio wiąże się zainteresowanie najemców. Umowy najmu najlepszych nieruchomości komercyjnych zazwyczaj podpisywane są na 5 – 10 lat. Istotna dla inwestorów jest zatem zdolność nieruchomości do przyciągania „atrakcyjnych” i wiarygodnych najemców nie tylko w najbliższej przyszłości, ale przede wszystkim w perspektywie długoterminowej. Aktywa nienadążające za rynkiem, szkodliwe dla środowiska bądź mało przyjazne użytkownikom, są obarczone większym ryzykiem, co zazwyczaj skutkuje niższym poziomem komercjalizacji. Jest to widoczne szczególnie w sektorach biurowym i magazynowym – mówi Tomasz Wiśniewski, Partner w Dziale Deal Advisory, Szef Zespołu Wycen w KPMG w Polsce.

Dynamiczny wzrost „zielonych nieruchomości” z certyfikatami

ESG już w znacznym stopniu wpłynęło na rynek nieruchomości, a przede wszystkim formę nowej bądź modernizowanej zabudowy. Standardem staje się uwzględnianie założeń zrównoważonego rozwoju, jeśli nie na etapie doboru lokalizacji budynku, to na etapie jego projektowania. Samo wdrażanie inteligentnych i ekologicznych komponentów nie jest niczym nowym i w obiektach typu prime takie rozwiązania stosowane są od dekad. O wyraźnej tendencji zmian informuje przede wszystkim przyrost podaży certyfikowanych, zielonych budynków, które stopniowo obejmują kolejne sektory branży.

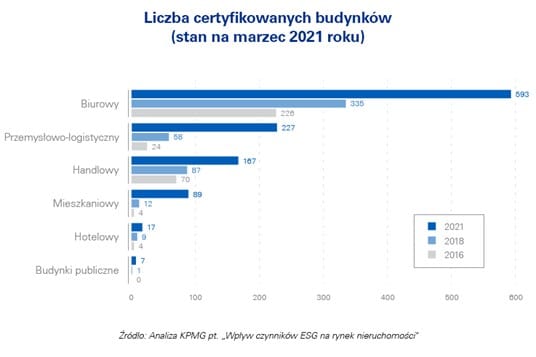

Zgodnie z raportem Polskiego Stowarzyszenia Budownictwa Ekologicznego z 2021 r., już 1100 budynkom przyznano jeden z certyfikatów (BREEAM, LEED, DGNB, HQE, WELL), co przekłada się na blisko 23 mln m2 przyjaznej środowisku powierzchni. Wyniki branży są o tyle znaczące, że zaledwie 3 lata temu w 2018 r. podaż certyfikowanych obiektów była mniejsza o połowę, dając 11,8 mln m2 powierzchni w 502 budynkach.

W ujęciu sektorowym najwięcej certyfikatów przyznano budynkom biurowym, jednak wyraźny rozwój obserwowany jest również w sektorze przemysłowo-logistycznym. Rynek magazynowy buduje silną pozycję w segmencie budownictwa zrównoważonego w konsekwencji wdrażanych przez jego użytkowników strategii ograniczania śladu węglowego. W rezultacie, w okresie od marca 2018 do marca 2021 roku liczba certyfikowanych budynków w tym sektorze zwiększyła się niemal czterokrotnie, z 58 do 227 – mówi Marcin Malmon, Wicedyrektor, Zespół Doradztwa i Wycen dla Sektora Nieruchomości w Dziale Deal Advisory w KPMG w Polsce.

Najszybszy rozwój w segmencie nieruchomości zrównoważonych widoczny jest obecnie w sektorze mieszkaniowym. Wpływa na to coraz większa świadomość nabywców. Jeszcze w 2018 roku tylko 12 takich budynków posiadało zielony certyfikat. W marcu 2021 roku ich liczba sięgnęła prawie 90 – ponad 100% wzrost w stosunku do roku 2020 i ponad 600% wzrost w ciągu zaledwie 3 lat.

Wpływ czynników ESG na wyceny

Zagadnienia związane z ESG znajdują już swoje odzwierciedlenie w wiodących, rozpoznawalnych międzynarodowo standardach wyceny. Przykładem mogą być wydawane przez Europejską Grupę Stowarzyszeń Rzeczoznawców Majątkowych (TEGOVA) Europejskie Standardy Wyceny 2020 (EVS 2020), czy Standardy zawodowe Królewskiego Instytutu Rzeczoznawców Dyplomowanych (RICS) tzw. Red Book.

Warto zwrócić uwagę, że żadne standardy wyceny nie przewidują na razie traktowania aspektów ESG jako odosobnionego czynnika przekładającego się na wartość nieruchomości. W standardach EVS 2020 zauważono, że powyższe nie istnieją w izolacji, więc same w sobie nie mają istotnego wpływu na wartość. Pokrywają się one jednak z innymi czynnikami i w ten sposób wywierają wpływ na wartość nieruchomości w sposób pośredni, jako część większej całości – mówi Marcin Malmon, Wicedyrektor, Zespół Doradztwa i Wycen dla Sektora Nieruchomości w Dziale Deal Advisory w KPMG w Polsce.