Rynek kryptowalut po fatalnym dla branży 2022 roku, przeżywa prawdziwe ‘odrodzenie’. Jednak nawet 140% wzrost Bitcoina nie zaspokoił apetytu inwestorów, którzy z coraz większym optymizmem spoglądają w przyszłość. Skąd ten powiew nadziei i czy naprawdę świetlana przyszłość Bitcoina, w 2024 roku jest już przesądzona?

Spekulacyjny rollercoaster

Pierwsza połowa 2024 roku zapowiada się niezwykle emocjonująco, z uwagi na finalne decyzje amerykańskiego regulatora SEC, w sprawię wyczekiwanych wniosków ETF oraz czwarty w historii halving Bitcoina. Rynek oczekuje, że synergiczny efekt obu tych wydarzeń rozpocznie nową hossę kryptowalut. Spadające rentowności obligacji i niższa stopa wolna od ryzyka rzucają inwestorów ponownie, w ramiona ryzykownych aktywów. Czy los Bitcoina jest jednak pewny, zanim rozpoczął się nowy rok? Faktem jest, że utworzenie spotowych funduszy ETF na Bitcoina, budzi skojarzenia podobne do pierwszych takich funduszy na rynku złota czy indeksu S&P 500, które sprzyjały aprecjacji cen wymienionych aktywów w średnim i długim terminie. Analizując możliwy wpływ takiego scenariusza na cenę Bitcoina, należy zrozumieć, czym nowy instrument różniłby się, od wszystkich dotychczas dostępnych?

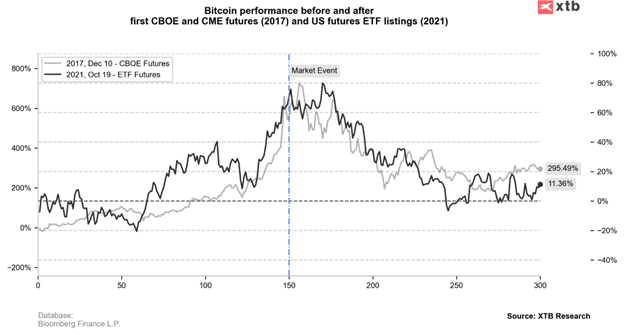

Historycznie wydarzenia takie jak wprowadzenie pierwszych kontraktów Bitcoin futures na giełdzie CBOE w Chicago w grudniu 2017 czy pierwszy ETF, bazujący na kontraktach futures w 2021, prowadziły do realizacji zysków. Nie zdołały zdeterminować średnioterminowego trendu i nie przyniosły szeroko oczekiwanych, pozytywnych efektów. Czy tym razem będzie inaczej? Źródło: XTB Research

Fundusze ETF, miałyby śledzić cenę rynkową Bitcoina, skupując Bitcoiny bezpośrednio z rynku, w imieniu inwestorów, co stanowiłoby zabezpieczenie takiego funduszu. Przy ograniczonej podaży Bitcoina sprawia to, że w przypadku dużych zakupów instytucjonalnych, naturalnym efektem mogłyby być wyraźne wzrosty cen. Wszystko to obywałoby się w sposób technicznie identyczny do akcji, bez konieczności angażowania się w transakcje na kryptowalutowych giełdach czy posiadanie własnych tzw. portfeli sprzętowych. Według szeregu analiz ułatwiłoby to dostęp do inwestowania w Bitcoina, osobom niechętnym innowacjom oraz instytucjom takim jak fundusze emerytalne, które dzięki funduszom ETF mogłyby zgodnie z wymogami regulacyjnymi wejść na niedostępny do tej pory rynek kryptowalut. Warto podkreślić, że na tę chwilę taka możliwość ograniczona byłaby do instytucji amerykańskich. W Europie możliwość inwestycji w Bitcoina poza giełdami crypto istnieje od dawna, np. poprzez szwedzki Bitcoin Tracker ETN, denominowany w EUR, który nie cieszy się jednak poważnym zainteresowaniem.

Patrząc na wysiłek, jaki włożyło łącznie 13 instytucji, aplikujących o stworzenie pierwszego w historii, spotowego funduszu ETF na Bitcoina oraz zaangażowanie samej agencji, dochodzimy do wniosku, że akceptacja wniosków jest realna. Reuters wskazuje, że SEC w zwiększył wysiłki oraz częstotliwość kontaktów z interesariuszami, a największy na świecie fundusz inwestycyjny, BlackRock kolejny raz zmodyfikował swój wniosek. Jednocześnie w krótkim terminie wpływ funduszy ETF na Bitcoina może być mniejszy, niż oczekuje branża, prowadząc przegrzany rynek, do realizacji zysków i scenariusza ‘kupuj plotki, sprzedawaj fakty’. Bez wątpienia jednak fundusz ETF na cenę spot jest czymś, co mogłoby znacznie zwiększyć popyt i podnieść zainteresowanie Bitcoinem.

Halvingowe cykle Bitcoina

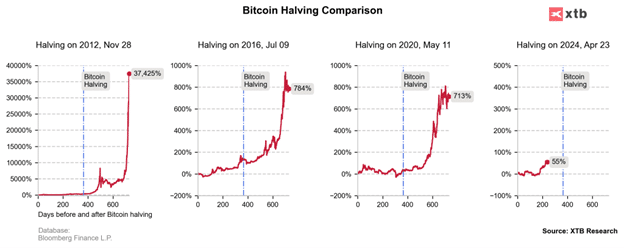

Historia Bitcoina to zaledwie 15 lat, ale inwestorzy w branży uważnie śledzą sezonowość oraz dynamikę cykli związanych z tzw. halvingiem. Choć relatywnie bardzo młody rynek dostarcza danych, które mogą nie mieć istotnej wartości statystycznej, dynamika trzech poprzednich halvingów Bitcoina sugeruje, że wszystkie wpływały na cenę podobnie. Redukcja nowej podaży Bitcoina i nagrody dla ‘górników’ o połowę, wpływa na nastroje inwestorów. Jednocześnie trzeba pamiętać, że przeszłość nie zawsze musi powtórzyć się w przyszłości, choć samo ograniczenie podaży dostępnego aktywa powinno być pozytywne dla niego – tak jak jest to np. na rynku surowców.

Po poprzednich halvingach, które mają miejsce średnio co około 4 lata, dynamika wzrostu Bitcoina przyspieszała. Doprowadziło to rynek do wiązania halvingu ze wzrostami rynku kryptowalut, choć trzy próby to zdecydowanie zbyt mało, by nabrać wystarczającej pewności co do trwałości takiego związku. 90% całkowitej podaży Bitcoina jest już na rynku, co w oczywisty sposób ogranicza wpływ kolejnych halvingów. Źródło: XTB Research

Wydarzeniami, które mogłyby zakłócić dalszy wzrost Bitcoina, mogłyby być nie tylko nieprzewidywalne zdarzenia, ale też gwałtowne spowolnienie gospodarcze czy druga fala inflacji. Żadne z powyższych nie wydaje się obecnie prawdopodobne. Spadająca inflacja uzasadnia pierwsze cięcia stóp banków centralnych, co przy wciąż silnych konsumentach stwarza korzystne dla kryptowalut środowisko wzrostu, w 2024 roku. Nie widać też podstaw do nagłego załamania nastrojów na Wall Street.

Przy niższych rentownościach i pozytywnych nastrojach na rynku akcji istnieją solidne podstawy do tego, że tańszy amerykański dolar powinien stanowić korzystne dla Bitcoina tło. Powracając w tym miejscu do “halvingowego cyklu” i efektu wprowadzenia ETFów, podstawy do kontynuacji wzrostów są bardzo mocne. Oczywiście jest miejsce na rozczarowanie lub wspomnianą wcześniej realizację zysków. Trzeba jednak zauważyć, że tzw. rezerwy Bitcoina długoterminowych adresów (statystycznie niechętnych do sprzedaży w hossie) znajdują się na historycznych szczytach (ok. 75% dostępnej podaży), przy rekordowo niskich saldach Bitcoina, na kryptowalutowych giełdach. Może to oznaczać, że wiele inwestorów szykuje się pod kontynuację trendu.

Najważniejsze daty:

- 10 stycznia 2024 – SEC może podjąć finalne decyzje ws. wniosków ETF

- 23 kwietnia 2024 – czwarty halving Bitcoina

BITCOIN, interwał D1. Kryptowaluta zareagowała spadkiem po dotarciu, do 38,2 zniesienia Fibonacciego fali wzrostowej z marca 2020 roku, na poziomie 44,000 USD. W przypadku odrzucenia wniosków ETF przez SEC pierwszą strefą popytu do przetestowania może okazać się poziom 28,000 i 22,000 USD gdzie widzimy 61,8 i 71,6 zniesienia Fibo. Z kolei pozytywny sygnał ze strony regulatorów może w średnim terminie pchnąć Bitcoina powyżej 23,6 zniesienia Fibonacciego, przy 53,600 USD, skąd rynek zacząłby poważnie spekulować o nowej hossie. Według Glassnode’a nawet mimo trzeciego, największego jednodniowego spadku w całym 2023 roku, Bitcoin notowany jest ze znaczną premią wobec wielu fundamentalnych wskaźników wyceny on-chain, które sugerują poziomy między 30,000 a 36,000 USD jako relatywnie neutralne. Rajd stracił impet, ale bynajmniej nie znaczy to, że Bitcoin ‘prześpi’ kolejne miesiące, w trendzie bocznym. Źródło: xStation5

Autor: Eryk Szmyd, analityk XTB