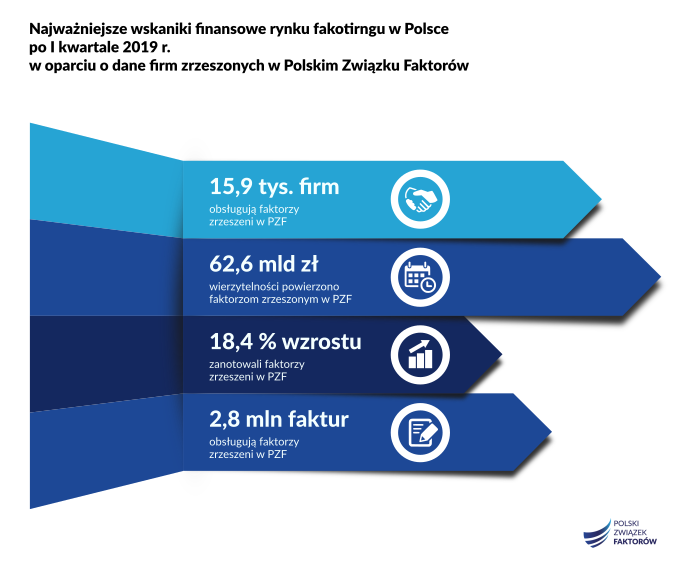

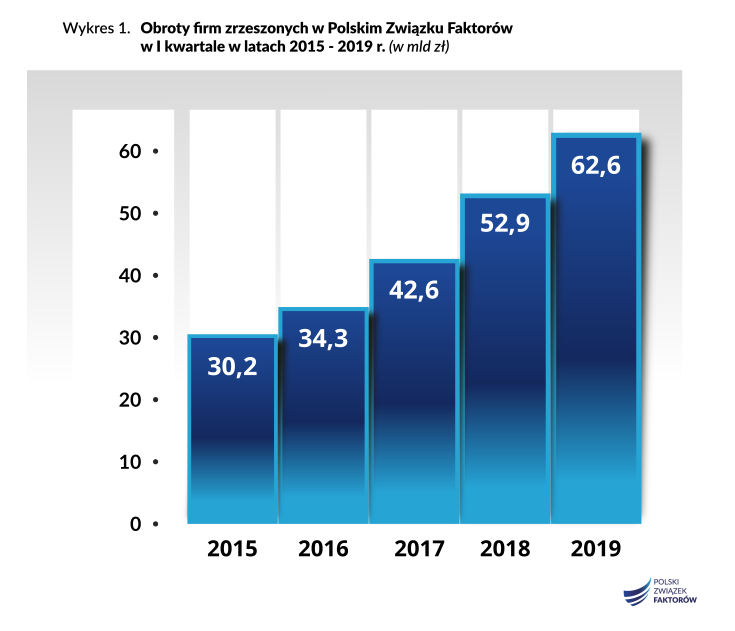

Początek 2019 roku przyniósł kolejny wzrost rynku faktoringu w naszym kraju. Polski Związek Faktorów odnotował w I kwartale ponad 18-procentowe zwiększenie obrotów branży, w porównaniu do wyników osiągniętych rok wcześniej. Firmy członkowskie PZF objęły wierzytelności o wartości 62,6 mld zł. Z tej formy finansowania korzysta w Polsce obecnie blisko 16 tys. przedsiębiorstw. Zarówno w obrocie krajowym, jak i międzynarodowym najszybszy wzrost zanotował faktoring pełny.

Polski Związek Faktorów (PZF) skupia obecnie przeważającą część podmiotów świadczących usługi faktoringowe. Zrzesza 30 członków: 5 banków komercyjnych, 19 wyspecjalizowanych firm udzielających finansowania, 3 podmioty o statusie partnera oraz 2 członków honorowych.

Podmioty należące do PZF sfinansowały w I kwartale 2019 r. działalność krajowych przedsiębiorstw na łączną kwotę 62,6 mld zł. Dzięki temu rynek zanotował wzrost o 18,4 proc.

Spis treści:

Wykres 1. Obroty firm zrzeszonych w Polskim Związku Faktorów w I kwartale 2019 r. (w mld zł)

– Wzrost rynku notowany w ostatnich latach jest przez faktorów kontynuowany. Sprzyja temu dobra i stabilna koniunktura gospodarcza w Polsce. Zwłaszcza pod koniec roku oceny sytuacji makroekonomicznej wśród przedsiębiorców były wysokie, toteż zapotrzebowanie na gotówkę i płynność przełożyły się na korzystanie z finansowania w formie faktoringu –

– mówi Sebastian Grabek, przewodniczący komitetu wykonawczego PZF.

Najpopularniejszą formą faktoringu. podobnie jak na innych rozwiniętych rynkach europejskich, trwale stał się faktoring pełny. Zainteresowanie nim szczególnie dynamicznie rośnie w obrocie krajowym. Umożliwia szybki dostęp do środków na bieżącą działalność, połączony z ochroną przed brakiem zapłaty za dostarczone towary lub usługi ze strony kontrahentów. Podmioty zrzeszone w PZF objęły w I kwartale 2019 r. w jego ramach blisko 31,7 mld zł wierzytelności, co stanowi 51 proc. obrotów. Kolejne 33 proc., generuje faktoring niepełny. Pozostałe 16 proc. przypada natomiast na faktoring importowy, odwrócony oraz wymagalnościowy.

– Przewaga faktoringu pełnego zarówno w obrocie krajowym, jak i międzynarodowym, wskazuje na rosnącą wśród przedsiębiorców świadomość wagi, jaką w biznesie mają bezpieczeństwo i pewność. Nie sięgają po faktoring tylko po to, aby skorzystać z prostej formy finansowania. Oczekują także ochrony przed ryzykiem braku zapłaty ze strony kontrahentów za dostarczone towary bądź usługi, a tę oferuje tylko faktoring pełny. W przypadku nieprzewidzianych trudności handlowych zabezpiecza on przedsiębiorców przed utratą płynności oraz wpadnięciem w pułapkę zatorów płatniczych

– wyjaśnia Sebastian Grabek.

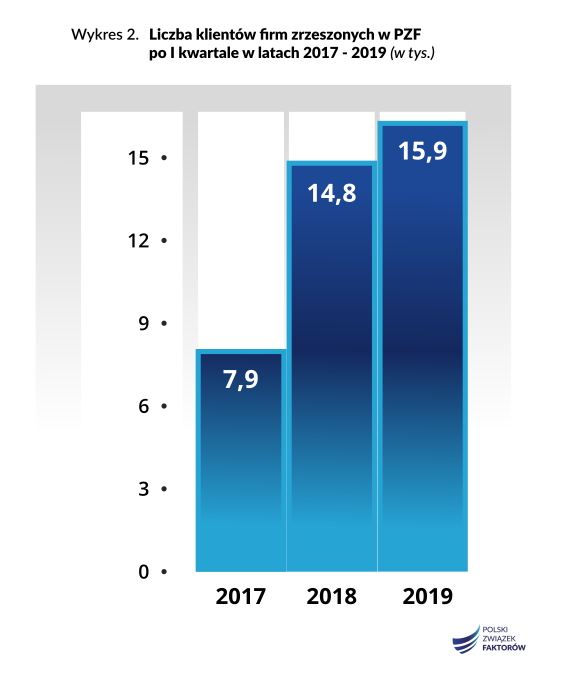

Z usług firm należących do PZF korzysta obecnie 15,9 tys. przedsiębiorców. Wystawili oni blisko 2,8 mln faktur, na podstawie których krajowi faktorzy udzielili finansowania.

– Szybki i prosty dostęp do gotówki sprawia, że faktoring pozostaje najszybciej rozwijającą się usługą finansową w Polsce. Rozwiązuje kluczowy problem, z jakim borykają się krajowe firmy: przeciwdziała skutkom opóźnień w płatnościach.

Dzięki faktoringowi przedsiębiorcy mogą zaspokoić swoje najpilniejsze potrzeby i zobowiązania, takie jak wypłaty wynagrodzeń, pokrywanie ubezpieczenia społecznego czy wypełnianie obowiązków podatkowych. W odróżnieniu od innych form finansowania, faktorzy nie wymagają przedstawienia zabezpieczeń. Przejmują zobowiązania jedynie na podstawie faktur wystawionych przez przedsiębiorców

– mówi Sebastian Grabek.

Wykres 2. Liczba klientów firm zrzeszonych w PZF w I kwartale w latach 2017 – 2019 (w tys.)

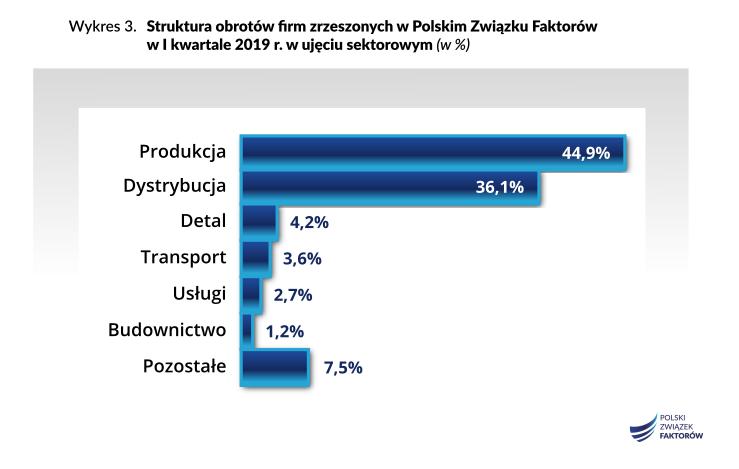

Z usług firm faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. Utrzymanie płynności finansowej w ich przypadku decyduje o przetrwaniu lub rozwoju. Faktoring umożliwia im zachowanie dobrej kondycji ekonomicznej, a przez to – stabilnej pozycji rynkowej i przewagi konkurencyjnej.