W kontekście najbliższej decyzji Rady Polityki Pieniężnej portal RynekPierwotny.pl wziął pod uwagę trzy scenariusze, a mianowicie podwyżkę głównej (referencyjnej) stopy procentowej NBP o 0,50 punktu procentowego (p.p.), 0,75 p.p. oraz 1,00 p.p.

Zmiana wynosząca tylko 0,25 p.p. wydaje się raczej mało prawdopodobna, ponieważ sygnalizowałaby ona mniejszą determinację władz monetarnych w walce z rekordową inflacją. Przy uwzględnieniu wspomnianych scenariuszy, główna stopa procentowa NBP wkrótce wyniesie odpowiednio 2,75%, 3,00% oraz 3,25%.

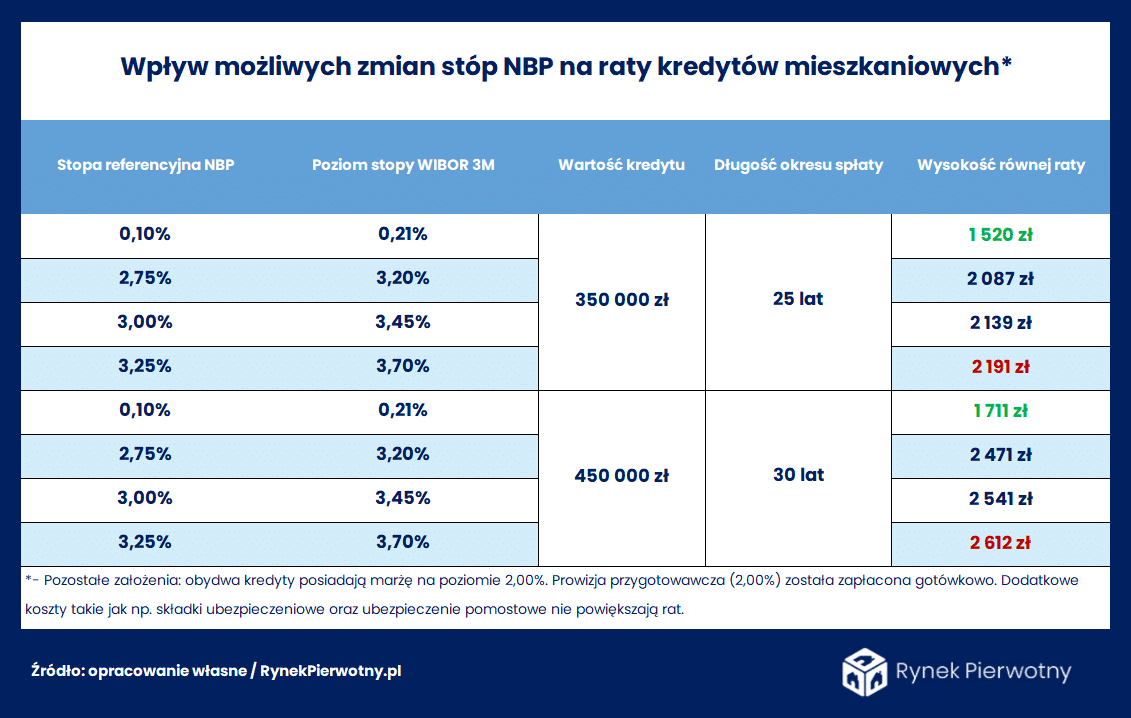

Wyjściowy poziom WIBOR-u 3M bezpośrednio po takiej podwyżce stóp NBP byłby nieco większy, gdyż rynek międzybankowy oczekuje dalszych wzrostów kosztu pieniądza. Przyjmijmy zatem warianty notowań WIBOR-u wynoszące 3,20%, 3,45% oraz 3,70%. Poniżej sprawdziliśmy wpływ zmian stóp procentowych NBP i WIBOR-u na raty dwóch przykładowych kredytów. Punktem wyjściowym jest WIBOR 3M wynoszący 0,21%, który notowano jeszcze w III kw. 2021 r. Względem trzeciego kwartału minionego roku, raty przykładowych kredytów po najbliższej decyzji RPP mogą wzrosnąć następująco:

- kredyt 1 (350 000 zł/25 lat) – 567 zł (wariant 1), 619 zł (wariant 2) i 671 zł (wariant 3)

- kredyt 2 (450 000 zł/30 lat) – 760 zł (wariant 1), 830 zł (wariant 2) i 901 zł (wariant 3)

Autor: Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl