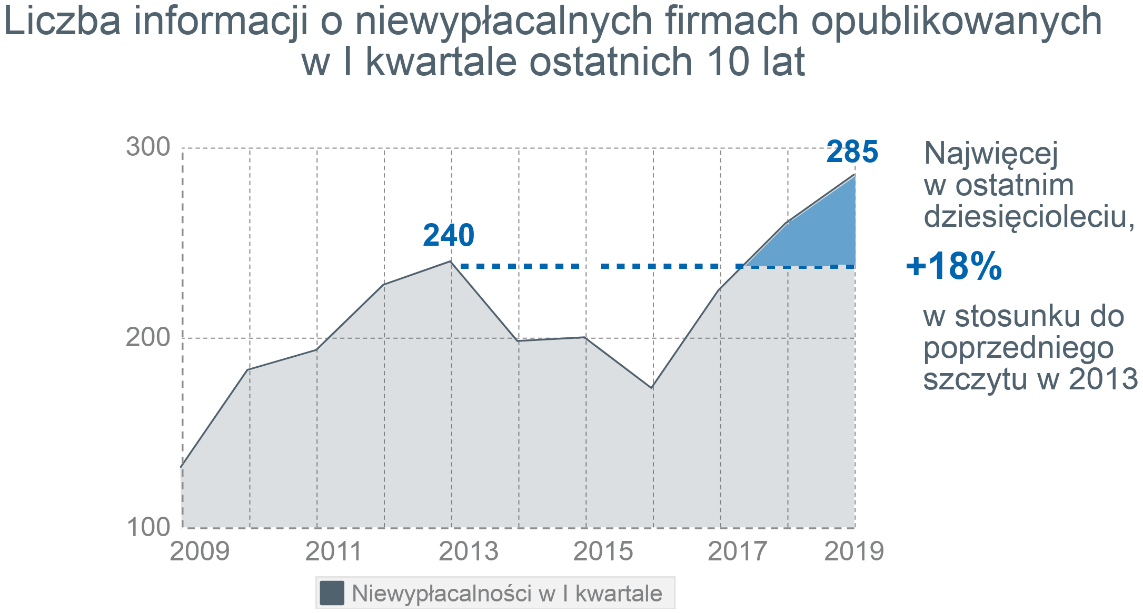

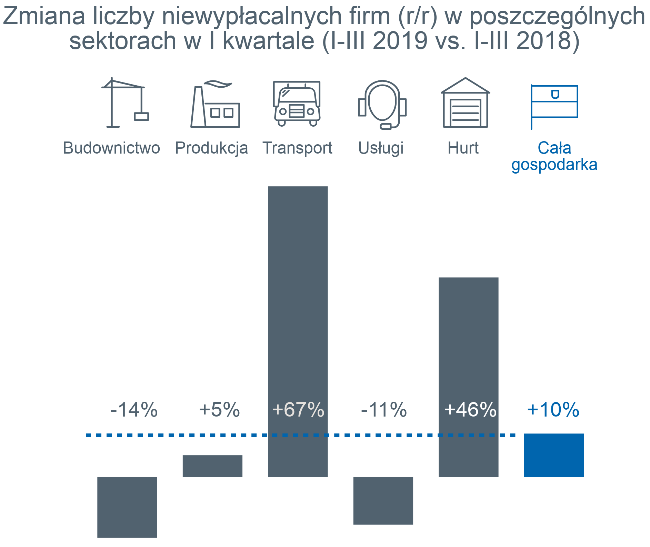

- W I kwartale 2019 opublikowano informację o 285 niewypłacalnych przedsiębiorstwach wobec 260 w I kwartale 2018 roku – wzrost o 10% w porównaniu r/r, dynamika z ub. roku nie zmniejsza się.

- Jest to aktualnie czwarty rok z rzędu wzrostu liczby niewypłacalności polskich firm, a tym samym kwartał z najwyższa liczbą niewypłacalności w ciągu dekady.

- W marcu opublikowano informację o niewypłacalności 100 firm wobec 102 w marcu 2018 roku.

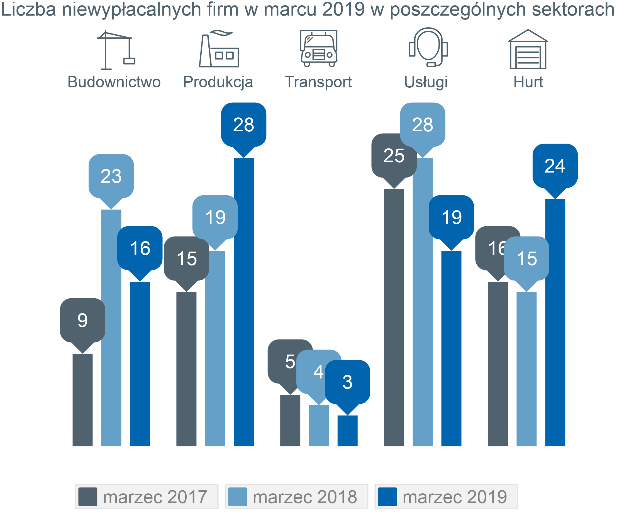

- Na czele sektorów o największej liczbie/wkładzie w tempo wzrostu niewypłacalności były budownictwo, sektor produkcyjny, handel i usługi, ponownie sektor produkcyjny. Potwierdza to wspólną przyczynę kłopotów polskich firm (obok specyficznych trendów koniunkturalnych) – trwałą słabość finansową, niezwiększanie bazy kapitałowej współmiernie do skali sprzedaży.

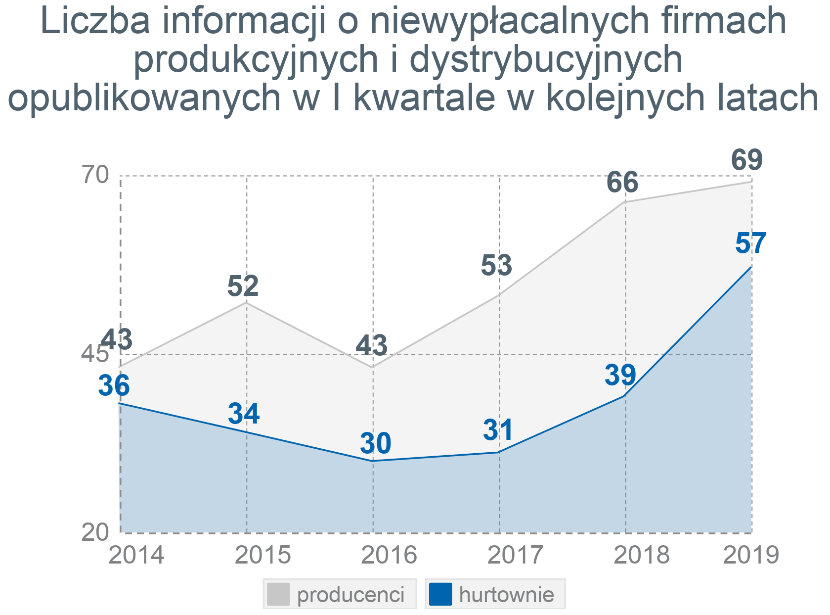

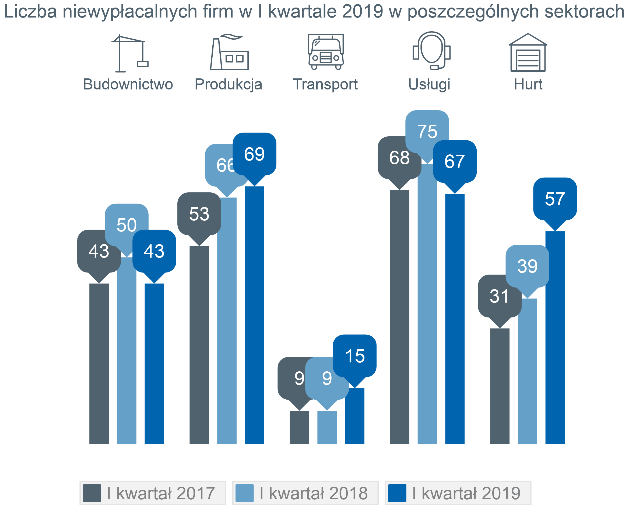

- Największa liczba niewypłacalności miała miejsce w sektorze produkcyjnym (69 firm w I kwartale 2019 r.), usług (67 firm) i w dystrybucji hurtowej (57 niewypłacalności)

- Branżowa mapa ryzyka nie jest jednolita – nie wszędzie dominowały w I kwartale w tym samym stopniu kłopoty firm handlowych, produkcyjnych i usługowych

Euler Hermes, wiodący globalny ubezpieczyciel należności handlowych, zbadał sytuację firm w Polsce pod względem niewypłacalności. W I kwartale 2019 roku w oficjalnych źródłach (Monitorach Sądowych i Gospodarczych) opublikowano informacje o 285 przypadkach niewypłacalności przedsiębiorstw wobec 260 w I kwartale 2018 roku.

Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkującą upadłością bądź którąś z form postępowania restrukturyzacyjnego.

Źródło: Monitor Sądowy i Gospodarczy, dane przeanalizowane przez Euler Hermes z grupy Allianz

Spis treści:

Zmienność branż przeżywających kłopoty na największa skalę …

W poszczególnych miesiącach I kwartału zmianie ulegały branże, w których wzrost niewypłacalności r/r przyczyniał się do utrzymania a nawet wzrostu ich liczby r/r. W styczniu były to sektory produkcyjny i budowlany, w lutym handel i usługi a w marcu ponownie handel, ale tym razem obok sektora produkcyjnego. Transport doświadczył wzrostu liczby niewypłacalności o 67% r/r, przed handlem (+46%). Wysoka ich liczba w skali kwartału była także w sektorze usług czy w budownictwie, gdzie nawet jeśli już nie rosła r/r, to oznaczała powrót do skali ryzyka z 2017r. , gdy liczba niewypłacalności w ewidentny sposób już rosła (+59% r/r w stosunku do 2016r).

Efekt jest jeden – najwyższa liczba niewypłacalności nie tylko w I kwartale czy w ogóle w ostatnim dziesięcioleciu, ale zapewne także od czasu przemian ustrojowych.

… i jedna ich wspólna przyczyna

Jest wiele specyficznych dla poszczególnych branż trendów, stojących za kłopotami firm do nich zaliczanych, ale zmiany sektorów przodujących w zestawieniu niewypłacalności świadczą o szerszych, wspólnych dla całej gospodarki ich przyczynach. Wzrost wynagrodzeń najmocniej dotyka budownictwa i sektora usług mających najwyższy procentowy ich udział strukturze kosztów, wyższe ceny nośników energii z kolei najboleśniej odczuwa przemysł i transport, zakaz handlu… We wszystkie branże uderza zaś wzrost obciążeń podatkowych – czy to wskutek nowych przepisów (jak np. odwrócony VAT czy PPK), czy nawet bardziej jako efekt zmian w ich interpretacji i egzekucji, ale jednak w różnym stopniu i niejednocześnie.

Wymienione czynniki nie wyczerpują całej listy przyczyn negatywnie odbijających się na finansach polskich przedsiębiorstw, które same w sobie są po prostu… słabe – ocenia Tomasz Starus, Członek Zarządu Euler Hermes odpowiadający za ocenę ryzyka. – To dlatego wzrost zamówień i obrotów jest nie tylko szansą, ale i jednocześnie zagrożeniem – wymaga bowiem większego wysiłku kapitałowego (np. nakładów na materiały i wspomniane koszty pracy w budownictwie). Każde zachwianie i tak niskiej rentowności w tej sytuacji burzy misternie budowany przez dyrektorów finansowych polskich firm domek z kart.

Jak dodaje: – Niski poziom finansowania zewnętrznego, przede wszystkim kredytem bankowym niekoniecznie jest więc powodem do zadowolenia z zaradności czy organicznego wzrostu sektora MSP, ale w tej sytuacji jawi się raczej jako świadectwo ich niskiej wiarygodności w oczach banków – gotowych udzielać kredytów, ale nie tym firmom, które by ich potrzebowały. To dlatego niski koszt pieniądza nie pobudza akcji kredytowej i w efekcie polskiej gospodarki w takim stopniu, jak w wysoko rozwiniętych gospodarkach zachodnioeuropejskich czy w Stanach Zjednoczonych. Wzrost zapotrzebowania na kapitał jest realizowany zaś kosztem dostawców – są oni z reguły mniej wymagający i gorzej zabezpieczeni niż instytucje finansowe, ale niestety w efekcie opóźnienia płatności i niewypłacalności wywołują efekt domina całych łańcuchów firm.

Spektakularna skala / liczba niewypłacalności firm wytwórczych i dystrybucyjnych

I kwartał to swoiste „sprawdzam” w handlu, gdy okazuje się komu udało się zarobić na najgorętszym okresie roku – sezonie świątecznym. Widoczne jest, iż wzrost dochodów (skutek czy to transferów socjalnych, czy wyższych zarobków), wysoki optymizm konsumencki i w efekcie wzrost konsumpcji nie zatrzymuje, a nawet potęguje skalę wzrostu liczby niewypłacalności w handlu hurtowym.

Źródło: Monitor Sądowy i Gospodarczy, dane przeanalizowane przez Euler Hermes z grupy Allianz

W tym samym czasie przemysł zakończył zapełniać magazyny, wzrost ich stanów po spadku zamówień nie będzie zwiększał dynamiki PKB. Ciekawe, iż wspomniane spadki zamówień w eksporcie nie wiążą się (przynajmniej wprost) z niewypłacalnościami – profil i skala produkcji dotkniętych nimi firm wskazuje w zdecydowanej większości przypadków na krajowy profil ich sprzedaży (art. budowlane, odzież i obuwie czy żywność, w tym mięso). Kolejny argument za tym, iż koniunktura nie decyduje o wszystkim, bo tej akurat w tych sektorach na rynku krajowym nie zabrakło.

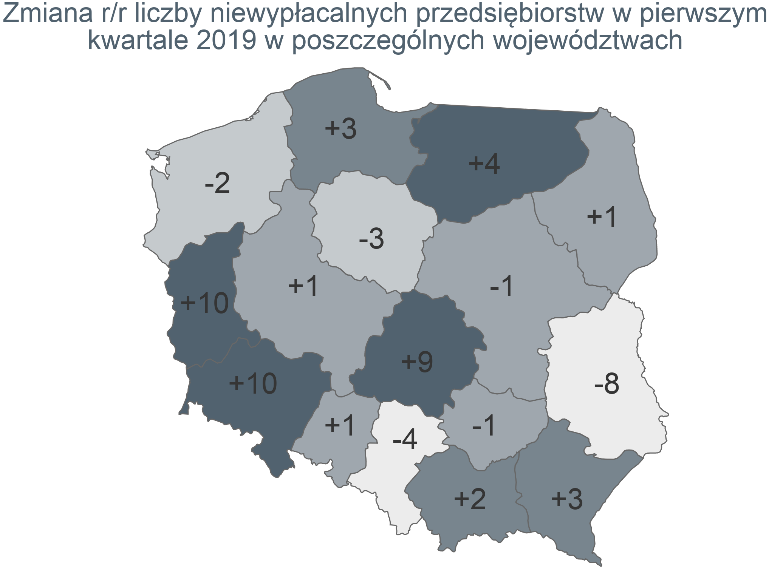

Branżowa mapa ryzyka nie jest jednolita

Nie wszędzie dominowały w I kwartale w tym samym stopniu kłopoty firm handlowych, produkcyjnych i usługowych. W samym marcu w Małopolsce 4 z 7 niewypłacalności to firmy handlowe, nie było za to wśród nich firm produkcyjnych (pomimo panoramy gospodarczej regionu, w której przemysł, m.in. ma niepoślednie miejsce). Śląsk – również w tym województwie najliczniejsze w ubiegłym miesiącu były niewypłacalności firm handlowych (w marcu – 6 z 16), ale ponadto ewidentne były też problemy budownictwa i firm produkcyjnych. Usługi – niewypłacalności w tej branży aktualnie stosunkowo liczne były w woj. łódzkim, mazowieckim, dolnośląskim i małopolskim.

Źródło: Monitor Sądowy i Gospodarczy, dane przeanalizowane przez Euler Hermes z grupy Allianz