Polacy coraz częściej wybierają bezpieczne fundusze rynku pieniężnego zamiast lokat bankowych. Po uwzględnieniu inflacji pozwalają one zarobić więcej przy minimalnie tylko wyższym ryzyku. Ich rentowność jest jednak niska, gdy porówna się ją z funduszami na rynkach wschodzących. Szczególnie atrakcyjnie prezentuje się Turcja, gdzie można zarobić nawet 20 proc. w skali roku. W Polsce było to możliwe 20 lat temu.

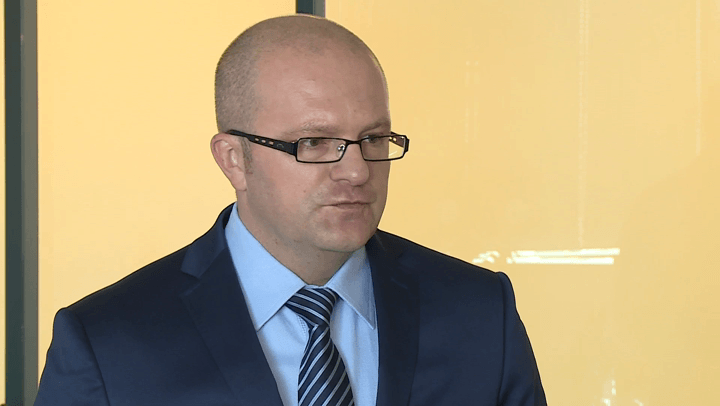

– W tym roku faktycznie dominują w strukturze sprzedaży przede wszystkim fundusze pieniężne, ale bardzo wielu klientów również decyduje się na fundusze obligacyjne, szczególnie te bardziej aktywnie zarządzane, trzymające w swoim spektrum inwestycyjnym inne rynki niż Polskę. Jest wielu klientów, którzy decydują się zakupić również wybrane fundusze akcyjne i zyskują bardzo dobre stopy zwrotu. Ale tutaj jest potrzebna selekcja i wybór odpowiednich rynków. Szczególnie fundusze powiązane z rynkiem tureckim przynoszą w tym roku bardzo dobre stopy zwrotu – ocenia w rozmowie z agencją informacyjną Newseria Inwestor Tomasz Mirek, dyrektor ds. sprzedaży detalicznej w Union Investment TFI SA.

Wzrost sprzedaży funduszy inwestycyjnych to przede wszystkim efekt niskiego realnego oprocentowania lokat bankowych. Jeżeli RPP nie zdecyduje się na zmianę stóp procentowych w najbliższym roku, to dostępne na rynku oferty pozwolą zarobić realnie poniżej 1 proc. rocznie – twierdzą analitycy Open Finance. Ich zdaniem w czerwcu napływ nowych środków na lokaty był bliski zera.

– W tegorocznych strategiach wielu banków fundusze inwestycyjne są bardzo ważnym produktem i na pewno przekłada się to na to, że doradcy banków częściej rozmawiają ze swoimi klientami o tych produktach. I oczywiście w konsekwencji również po zapoznaniu się z tą ofertą, klienci decydują się na fundusze pieniężne – uważa Mirek.

Zdaniem dyrektora w Union Investment TFI do tej pory klientami funduszy były głównie osoby zamożne. Obecnie banki starają się rozwijać ofertę funduszy poza tradycyjnym segmentem private banking, by pozyskiwać więcej klientów detalicznych. Tym działaniom sprzyjają obecne warunki na rynku: fundusze pieniężne pozwalają zarobić nominalnie 5 proc. w skali roku – twierdzi Tomasz Mirek. Po uwzględnieniu prognozowanej przez NBP na przyszły rok inflacji w wysokości ok. 1,5 proc., jest to więcej w wielkościach realnych niż w przypadku depozytów terminowych. Ryzyko inwestycyjne w przypadku tego typu funduszy jest bardzo niewielkie, gdyż inwestują one w bezpieczne, krótkoterminowe papiery wartościowe.

– Bardzo trudno znaleźć lokaty bankowe, które mogą być realną konkurencją w tym momencie do funduszy pieniężnych. W bankach oprocentowanie jest na poziomie 2-2,5 proc., lokaty promocyjne są na poziomie 3 proc. w skali roku – ocenia dyrektor w Union Investment TFI.

W dłuższym terminie w gospodarce występuje dodatnia korelacja między wysokością realnych stóp procentowych, realnym wzrostem PKB i wzrostem cen akcji. To ma bezpośrednie konsekwencje dla inwestorów giełdowych oraz gospodarstw domowych, które oszczędzają np. na emeryturę. Chcąc utrzymać stopy zwrotu na obecnym poziomie i kupować jedynie krajowe aktywa, będą zmuszeni zaakceptować wyższe ryzyko inwestycyjne. Alternatywą jest poszukiwanie korzystniejszej relacji oczekiwanego zysku do ryzyka na zagranicznych rynkach.

– Historycznie w Polsce można było osiągać stopy zwrotu na poziomie 20 proc., w tej chwili już takich sytuacji nie ma. Tego typu stopy należą do przeszłości. Jeżeli się szuka podobnych stóp zwrotu jak te nasze historyczne, to trzeba spojrzeć chociażby na rynek turecki. Nasz fundusz UniAkcje Turcja w tym roku na tę chwilę zrealizował już 30 proc. Oczywiście tego typu rynki wymagają świadomego inwestora, wymagają oceny i akceptacji ryzyka – wskazuje Mirek.

W pierwszym kwartale 2014 r. PKB kraju nad Bosforem zwiększyło się o 4,3 proc. w ujęciu rocznym, co było głównie zasługą silnego wzrostu eksportu i wydatków rządowych. W pierwszych trzech miesiącach br. zanotowano spowolnienie w konsumpcji prywatnej i spadek inwestycji.

W porównaniu z Polską stopy procentowe są na znacznie wyższym poziomie, wobec czego miejscowy rynek akcji powinien pozwalać zarobić ich równowartość z właściwą premią za ryzyko. Krótkoterminowe stopy banku centralnego Turcji wynoszą obecnie 8,25 proc., a rentowności 10-letnich obligacji sięgają 9 proc. To świadczy z jednej strony o wyższym potencjale wzrostu PKB i inflacji, ale z drugiej może sygnalizować sporą premię za ryzyko, w stosunku do krajów rozwiniętych i tamtejszych rynków akcji i obligacji.

– Oczywiście można sobie dobrać fundusz do swoich preferencji ryzyka, ponieważ produkty, które powiązane są z rynkiem tureckim, przynajmniej w palecie naszego towarzystwa, są bardzo liczne. To są UniAkcje Nowa Europa, UniObligacje Nowa Europa, czy też czysty fundusz UniAkcje Turcja – wymienia dyrektor w Union Investment TFI.

W przypadku inwestycji na zagranicznych rynkach dodatkowym czynnikiem ryzyka jest zmienność kursu walutowego. Z tego względu zrównoważony i dobrze zdywersyfikowany portfel powinien zawierać różne rodzaje aktywów, z różnych rynków geograficznych oraz branż, jeśli zawiera akcje. Według Tomasza Mirka konstrukcję portfela funduszy najlepiej zacząć od wyboru bezpiecznych funduszy rynku pieniężnego lub obligacji. Następnie warto rozejrzeć się za aktywami lub rynkami, które mają korzystną relację zysku do ryzyka.

– Powinny to być np. produkty oparte o rynek turecki, który w naszej ocenie jest bardzo ciekawy i bardzo perspektywiczny. Na pewno zbliżające się wybory powinny w mojej ocenie wywołać również kolejną falę wzrostu na tym rynku, to jest bardzo dobra gospodarka – ocenia Mirek.