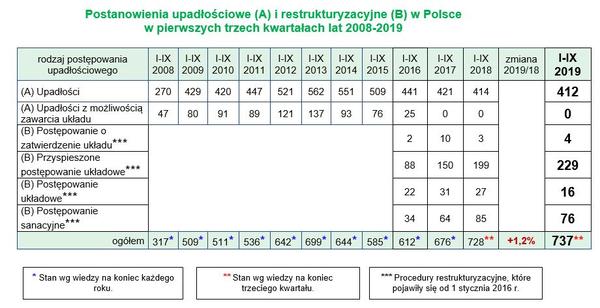

- W pierwszych trzech kwartałach 2019 r. ogłoszono 737 postanowień o upadłości i restrukturyzacji firm w Polsce wyniosła, to niewiele ponad 1 proc. więcej niż analogicznym okresie 2018 r.

- Wśród wszystkich rodzajów postępowań najwięcej ogłoszono upadłości – 412. Stanowią one aż 56 proc. wszystkich postępowań.

- Łączna liczba postępowań restrukturyzacyjnych wzrosła o 5 proc.W pierwszych trzech kwartałach 2019 r. zanotowano ich łącznie 325, co stanowi 44 proc. wszystkich postępowań.

- Najbardziej znamienny jest ciągły wzrost liczby przyspieszonych postępowań układowych. Ich liczba wzrosła r/r o 15 proc. i w trzech kwartałach 2019 roku ta najszybsza forma restrukturyzacji stanowiła już 70 proc. wszystkich postępowań restrukturyzacyjnych i 31 proc. ogółu postanowień sądowych.

- Pozostałe formy: upadłości, postępowania układowe i sanacyjne zanotowały spadek.

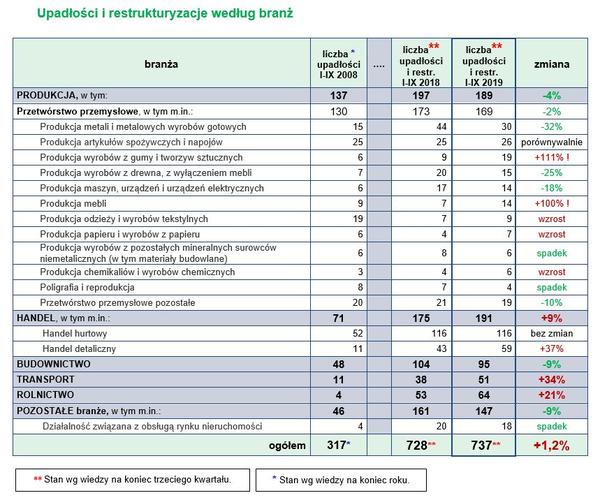

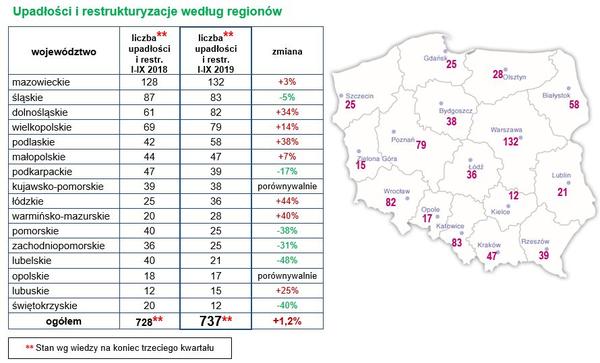

- Upadłości w branżach odzwierciedlają sytuację obserwowaną na rynku. Roczny wzrost o 34 proc. zanotował transport (w ciągu dwóch o 122 proc.) oraz o 9 proc. handel (w ciągu dwóch lat o 34 proc.). O 21 proc. wzrosła liczba postanowień w rolnictwie.

- Poprawę zanotowała produkcja (- 4 proc.), budownictwo (- 9 proc.) oraz pozostałe branże, głównie usługi (- 9 proc.). W tym roku produkcja straciła pozycję lidera w ogólnej liczbie upadłości i restrukturyzacji na rzecz handlu. Upadłości i restrukturyzacje firm handlowych stanowią 26 proc. wszystkich postanowień.

- Udział budownictwa w ogólnej liczbie upadłości i restrukturyzacji zmniejszył się do 12,9 proc., co daje wynik prawie o połowę niższy w porównaniu z rekordowym rokiem 2012, kiedy co czwarte postanowienie sądowe dotyczyło firmy budowlanej.

W pierwszych trzech kwartałach tego roku liczba upadłości i restrukturyzacji przedsiębiorstw w Polsce zwiększyła się nieznacznie – zaledwie o 1,2%. Jednak oczekujemy, że w kolejnych kwartałach wzrost liczby postępowań nabierze na sile. Szczegółowe dane kwartalne wskazują, że już od drugiej połowy tego roku sytuacja płynnościowa przedsiębiorstw ulega pogorszeniu. Podczas gdy jeszcze w pierwszej połowie tego roku odnotowano stabilizację liczby ogłoszonych upadłości i restrukturyzacji to jedynie w trzecim kwartale liczba postępowań zwiększyła się o ponad 4% w porównaniu z trzecim kwartałem ubiegłego roku. Wśród firm doświadczających trudnej sytuacji płynnościowej nadal dużą popularnością cieszą się postępowania restrukturyzacyjne, których udział wyniósł już niemal 44%.

Sytuacja makroekonomiczna, w której działają firmy jest coraz trudniejsza. Główne ryzyko pochodzi ze strony rynków zagranicznych. Statystyki upadłościowe potwierdzają, że rośnie liczba postępowań w branżach z dużą ekspozycją eksportową – wśród producentów mebli liczba upadłości i restrukturyzacji wzrosła dwukrotnie. W innych branżach zależnych od popytu na rynkach zewnętrznych, zarówno bezpośrednio, jak i pośrednio poprzez dostarczenie części i komponentów do produkcji przeznaczonej na eksport, również odnotowano wzrost liczby postępowań – wśród producentów urządzeń elektrycznych, wyrobów z gumy i tworzyw sztucznych czy w sektorze chemicznym. Wiele podmiotów z tych branż współpracuje z branżą motoryzacyjną, która nie generuje już tak korzystnych perspektyw jak w zeszłych latach. W ramach ocen ryzyka sektorów już dwukrotnie obniżyliśmy w tym roku ocenę dla motoryzacji w Europie. Spadek popytu, zwłaszcza na kluczowych dla Polski rynkach Europy Zachodniej, zmieniające się preferencje zakupowe klientów, konieczność ponoszenia wysokich kosztów inwestycji czy opóźnienia w dostosowaniu się do nowych norm emisji spalin to jedne z wielu trudności na jakie napotyka obecnie branża. Ponadto, perspektywy naszego głównego partnera handlowego, czyli Niemiec są dosyć pesymistyczne. Dane za trzeci kwartał tego roku prawdopodobnie potwierdzą, że gospodarka niemiecka wpadła w techniczną recesję, na co już wskazują mizerne wyniki tamtejszego przemysłu. Nasza ostatnia prognoza zakłada, że wzrost gospodarczy Niemiec sięgnie zaledwie 0,5% w tym, jak również w przyszłym roku. Jeszcze w 2017 r. gospodarka niemiecka rosła w tempie 5-krotnie szybszym. Pomimo, że spowolnienie w Europie Zachodniej nie jest jak na razie dotkliwe dla naszej gospodarki to jego wpływ będzie coraz bardziej odczuwalny. Przez ostatnie kwartały obserwujemy wzrost liczby upadłości i restrukturyzacji w transporcie, którego ekspozycja na rynki zagraniczne jest duża, a branża zazwyczaj jako jedna z pierwszych odczuwa zmiany koniunktury.

Niemniej jednak, nasza prognoza zakłada wzrost gospodarczy Polski na nadal dosyć solidnym poziomie 4,4% w tym roku. Zarówno gospodarka, jak również biznes w Polsce korzystają na dalszym wzroście popytu wewnętrznego, zwłaszcza konsumpcji gospodarstw domowych. Utrzymująca się sytuacja na rynku pracy oraz wsparcie ze strony stymulacji fiskalnej sprawiają, że konsumpcja prywatna pozostaje główną siłą napędową wzrostu gospodarczego Polski. Korzyści odczuwają zwłaszcza firmy bezpośrednio nastawione na popyt gospodarstw domowych, jednak nie eliminuje to trudności jakich doświadczają. Wysoka konkurencja ograniczająca możliwości zwiększania marż, presja na wzrost wynagrodzeń czy trudności w zapełnieniu wakatów należą do wyzwań z jakimi zmaga się branża handlowa. Pomimo sprzyjającego popytu, liczba upadłości i restrukturyzacji w pierwszych trzech kwartałach tego roku wzrosła w handlu detalicznym o 37%, zwłaszcza wśród mniejszych podmiotów, dla których rosnące koszty działalności są znacznie bardziej dotkliwe niż dla dużych podmiotów działających na rynku.

Charakterystyka upadłości i restrukturyzacji w wybranych sektorach

Komentuje Barbara Kamińska, dyrektor działu oceny ryzyka w Coface

Najnowsze statystyki upadłościowe w Polsce wskazują na nieznaczne pogorszenie sytuacji – po 9 miesiącach 2019 roku liczba postanowień o upadłości i restrukturyzacji wzrosła o 1,2%. Warto wspomnieć, że po 3 kwartałach ubiegłego roku ogólna liczba upadłości wzrosła aż o 15%, co potwierdza, że na poziomie mikroekonomicznym wciąż widoczna jest w 2019 roku dobra koniunktura gospodarcza napędzana zwłaszcza konsumpcją prywatną, ale również wzrostem inwestycji.

Na uwagę zasługujesektor budowlany, w którym kolejny kwartał z rzędu notowaliśmy spadek upadłości o 9% rok do roku. Była to jednak zmiana mniejsza w porównaniu do danych półrocznych (-16%). Należy wspomnieć, że udział branży w sumie wszystkich upadłości był stosunkowo wysoki i wynosił blisko 13%. Z jednej strony branża rozwijała się w sposób skorelowany z rosnącym PKB, niskim poziomem bezrobocia i wzrostem płac w gospodarce, z drugiej zauważalny był spadek nowych pozwoleń na budowę, znaczący wzrost kosztów czynników produkcji, takich jak zasoby ludzkie czy materiały budowlane, co stanowiło rosnące zagrożenie branżowe. Szczególnie niepokojąca wydaje się sytuacja podmiotów, które zawarły kontrakty infrastrukturalne przed wzrostem kosztów i obecnie borykają się z problemem ich waloryzacji. Rozstrzygnięcie Trybunału Sprawiedliwości Unii Europejskiej w sprawie kredytów frankowych może mieć znaczny wpływ na sektor bankowy w Polsce, a co za tym idzie dostępność kredytów mieszkaniowych.

Liczba upadłości wsektorze handlowymw pierwszych 3 kwartałach 2019 r wzrosła o 9% (16 przypadków więcej rok do roku), co przy najwyższym udziale upadłości firm handlowych wynoszącym 26% ogółu postanowień sądowych jest zjawiskiem niepokojącym. Najwięcej upadłości zanotowano wśród hurtowników (116), jednak obserwowana jest wysoka dynamika wzrostu upadłości w segmencie detalicznym (41;+37%). Postępująca konsolidacja branży, rosnące koszty pracy, zakaz handlu w niedzielę, czy zmiany zachowań konsumpcyjnych to tylko niektóre czynniki ryzyka wpływające na marżowość i problemy płynnościowe firm. W perspektywie pozostaje kwestia podatku handlowego, którego zasadność bada obecnie Trybunał Sprawiedliwości Unii Europejskiej.

Branża transportowa od dłuższego czasu boryka się z problemami płynnościowymi, co znajduje odzwierciedlenie w największych średnich opóźnieniach płatniczych tego sektora wg badania Coface. Upadłości firm transportowych wykazały wysoką dynamikę wzrostu w ostatnim badaniu (+34%), choć sam udział branży we wszystkich zanotowanych postanowieniach sądowych wyniósł niecałe 7%. Problemem sektora jest duże rozdrobnienie, rosnące koszty pracy i wahania cen paliw, jak również uzależnienie od koniunktury na rynkach zagranicznych (zwłaszcza w Europie Zachodniej), która ulega osłabieniu. Dodatkowe wyzwanie stanowi niedawno przegłosowany przez Parlament Europejski pakiet mobilności, który znacząco ograniczy konkurencyjność usług transportowych z Europy Środkowo-Wschodniej i z pewnością będzie miał wpływ na dalszą dodatnią dynamikę liczby upadłości wśród przedsiębiorstw transportowych.

Liczba upadłości wśród firm produkcyjnych spadła o 4% do 189. Pozytywną tendencję zanotowano wśród producentów metali, w przetwórstwie drewna i przemyśle maszynowym. Wśród branż sektora produkcyjnego, które zanotowały ponadnormatywnie wysokie wzrosty liczby upadłości należały przemysł meblarski (+100%) oraz produkcja gum i tworzyw sztucznych (+111%). Przemysł meblarski w znacznej mierze uzależniony jest od popytu zagranicznego, a ten słabnie w związku ze znacznym spowolnieniem gospodarczym u naszego zachodniego sąsiada. Wzrost kosztów pracy i energii dodatkowo kładzie się cieniem na kondycji branży. Wiele firm z sektora tworzyw sztucznych to poddostawcy branży motoryzacyjnej, która weszła w fazę dekoniunktury.

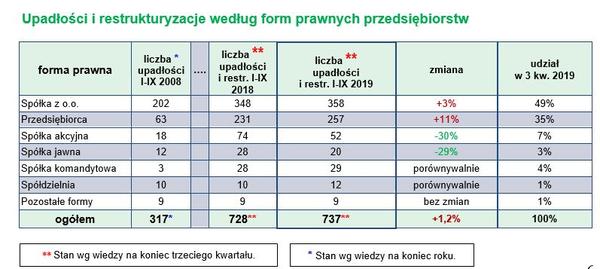

W pierwszych trzech kwartałach 2019 r. sytuacja pogorszyła się w grupie przedsiębiorców (wzrost o 11 proc.) i spółek z o.o. (+ 3 proc.), pozostałe formy prawne zanotowały spadki lub podobną liczbę postanowień sądowych. Znamienny jest obserwowany od dłuższego czasu wzrost liczby upadających przedsiębiorców (rok temu wzrost był na poziomie +38 proc.).

Największą grupę wśród firm upadających lub objętych restrukturyzacją stanowią jak zawsze spółki z ograniczoną odpowiedzialnością (48,6 proc. wszystkich postępowań). Na drugim miejscu znalazła się grupa przedsiębiorców (35 proc.).