Od Chin jako pierwszych ratujących świat po przejmujące od nich pałeczkę Stany Zjednoczone – światowy PKB wzrośnie o +5,1% w 2021 r., napotykając przeszkody łatwe do zidentyfikowania, ale już nie do przezwyciężenia – wynika z analiz Euler Hermes i Allianz Research.

Globalne ożywienie jest na dobrej drodze, chociaż jest uzależnione od kluczowych elementów – różnych w poszczególnych krajach, łącznie dając wzrost globalnego PKB o 5,1% w 2011 r., a w 2022 o 4%. Za jedną czwartą wartości tego ożywienia stoją Stany Zjednoczone, podczas gdy Chiny – które dały pierwszy impuls odbudowy jeszcze w 2020 – w mniejszym już stopniu przyczyniać się będą do wzrostu z powodu stopniowego odchodzenia od akomodacyjnej (wspierającej wzrost, m.in. tanim kredytem) polityki gospodarczej. Ekonomiści Euler Hermes i Allianz Research uważają, że za odbiciem stoi ekspansywna mieszanka polityk gospodarczych wielu krajów, ale powszechność planów wsparcia nie oznacza równomiernego odbicia – ryzyko wykonania założeń tych planów (m.in. szczepień) pozostanie kluczowym czynnikiem różnicującym między krajami. Dlatego Europa odrobi straty w Covid-19 dopiero w horyzoncie 2022 r. podczas gdy USA w drugiej połowie 2021 r.

Streszczenie:

- Szczepienia – odporność oznacza otwarcie gospodarki. Wyjście z lockdownu jest kluczowym, ale jednak nie jedynym czynnikiem ryzyka dla perspektywy wzrostu gospodarczego

- Wąskie gardła w globalnym łańcuchu dostaw są tak duże, jak podczas szczytu pandemii i powinny w II kwartale doprowadzić globalny handel do granicy recesji

- Ostrożność i skłonność do oszczędności – perspektywa końca lockdownu niekoniecznie oznacza powrót do poziomu konsumpcji sprzed kryzysu, przynajmniej nie od razu

- Perspektywa wycofywanie mechanizmów pomocy – na razie kluczowe jest to, iż Europejski mechanizm pomocy (NGEU) kładzie nacisk głównie na inwestycje, więc jego wpływ na rynek jest opóźniony i odłożony w czasie

- Niepewny efekt pomocy publicznej – istotne dla trwałości impulsu wzrostowego jest podejście podatkowe i fiskalne „po”

- Inflacja i reflacja – w tym przypadku duże ryzyko załamania cen aktywów (w sytuacji rozbieżności między cenami a wartością bazową oraz z powodu płynności –jej zasobu nie rekompensującego szybkości jej przepływu)

Spis treści:

Przeszkoda 1: Wyścig ze szczepieniami jak w Formule 1

W opinii Euler Hermes i Allianz Research ryzyko związane z wykonaniem planu szczepień pozostaje kluczowym czynnikiem różnicującym między krajami, a tempo kampanii szczepień to powrót do zdrowia z różnymi prędkościami co utrzymuje rozbieżności pomiędzy krajami na wysokim poziomie. Przy obecnym tempie szczepień Stany Zjednoczone i Wielka Brytania osiągną odporność stadną w maju, ale w Europie przy obecnym tempie prawdopodobnie nie stanie się to przed jesienią. Z drugiej strony większość rządów przyspiesza tempo szczepień, aby osiągnąć odporność stadną w okresie letnim.

Przeszkoda 2: Ostrożność – niechęć do wydawania pieniędzy, zamiast konsumpcji – rosnące oszczędności

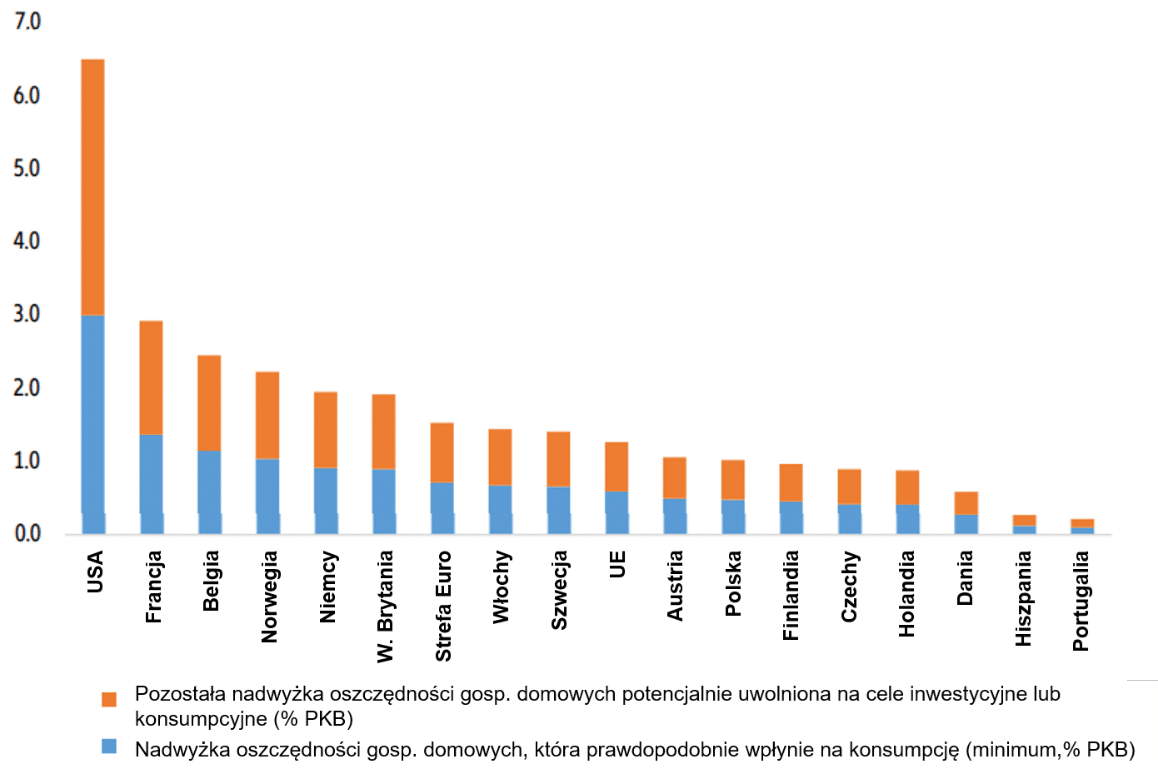

Nadwyżka oszczędności nadal będzie wynosić średnio około 40% powyżej poziomów sprzed kryzysu pod koniec 2021 r. W stosunkowo optymistycznym scenariuszu, dotychczasowe oszczędności gospodarstw domowych powinny częściowo przełożyć się na wydatki konsumentów na poziomie +1,5% PKB w Europie i ponad +3% w USA w 2021 r. Do tego można dodać prawie taką samą kwotę na inwestycje i konsumpcję za granicą (turystyka), jeśli na rynku będzie zaufanie. Ekonomiści Euler Hermes i Allianz Research szacują, że około 163 mld euro mogłoby zostać przekształcone w konsumpcję prywatną w strefie euro, co odpowiada 30% nadwyżki oszczędności Covid-19. W USA spodziewamy się, że w 2021 r. wydane będzie więcej – odpowiednio 50% zgromadzonych nadwyżek oszczędności z powodu wcześniejszego poluzowanie ograniczeń i silniejszych impulsów fiskalnych.

Oszczędności gospodarstw domowych w USA i Europie,% PKB

(oczekiwane uwolnienie w 2021 r.)

Przeszkoda 3: Wycofywanie mechanizmów pomocy: Chiny ich już nie potrzebują, USA wciąż hojnie wspierają gospodarkę, Europa wypada przy nich blado

W opinii Euler Hermes i Allianz Research wycofywanie mechanizmów pomocy nie jest grą o sumie zerowej, a ryzyko błędów politycznych pozostaje wysokie. W 2021 r. konsensus dotyczący robienia „wszystkiego, co trzeba” dla ratowania gospodarki ustępuje miejsca bardziej zróżnicowanym działaniom politycznym – w Chinach droga do normalizacji fiskalnej już się zaczęła. Globalny popyt przejdzie do Stanów Zjednoczonych z gigantycznym bodźcem fiskalnym w wysokości 1,9 mld dolarów (9% PKB). W porównaniu z nim reakcja fiskalna Europy blednie: fundusz Next Generation (NGEU) wyciągnie pomocną dłoń dopiero od drugiej połowy 2021 r., a wpływ na wzrost (skumulowany + 1,5 punktu procentowego do 2025 r.) jest umiarkowany i opóźniony, biorąc pod uwagę jego koncentrację na stronie podażowej – 2/3 z 313 mld euro dotacji zostanie prawdopodobnie wykorzystanych na inwestycje oraz na wypłaty.

Przeszkoda 4: Publiczne wsparcie – czy w średnioterminowej perspektywie będzie miało efekt wspierający (crowding-in) czy wypierający (crowding-out) dla produktywnych projektów i pobudzenia sektora prywatnego

Skutki wspierania bądź wypychania inwestycji – nie jest to jeszcze rozstrzygnięte pomimo wielkości publicznych planów wsparcia (w USA (potencjalnie 2,3 bln dol.), Unijny fundusz Next Generation o wartości 725 mld euro oraz chiński plan infrastrukturalny o łącznej wartości ponad 1,5 bln YUD do 2025 r.). Ich sukces zależy od tego, czy rządy mogą skierować nadmierne oszczędności na produktywne projekty i pobudzić sektor prywatny, a wiele będzie zależało od przyszłej polityki podatkowej i warunków finansowania (np. dostępność kredytów gwarantowanych przez państwo).

Przeszkoda 5: Wąskie gardła w globalnym łańcuchu dostaw

Wąskie gardła w globalnym łańcuchu dostaw są tak duże, jak podczas szczytu pandemii i powinny w II kwartale doprowadzić globalny handel do granicy recesji. Wzrost handlu światowego odbije do +7,9% w 2021 r., ale z wyłączeniem pozytywnych efektów bazowych z 2020 r. wzrost wyniesie „tylko” +5,4%. Co więcej, spodziewamy się tymczasowego spowolnienia w drugim kwartale 2021 r. Szacujemy, że wpływ zakłóceń w łańcuchu dostaw może zaważyć na wzroście światowego handlu o -1,7 pp. Ponadto ucierpi popyt na usługi z powodu opóźnionego ponownego otwarcia sektorów najbardziej dotkniętych ograniczeniami Covid-19 i utrzymującymi się barierami w podróżach transgranicznych.

Przeszkoda 6: Inflacja

Tymczasowe przekroczenie poziomu inflacji będzie spowodowane tymczasowymi efektami bazowymi. W związku z tym ekonomiści Euler Hermes i Allianz Research oceniają, że siła cenowa przedsiębiorstw pozostanie ograniczona, biorąc pod uwagę stłumioną dynamikę popytu z powodu:

(i) nadmiaru oszczędności gospodarstw domowych i przedsiębiorstw niefinansowych, który działa jak hamulec na prędkość pieniądza;

(ii) utrzymującej się ujemnej luki produktowej ze względu na niższe wykorzystanie mocy produkcyjnych

(iii) rosnącej stopy bezrobocia, co ograniczy wzrost płac (poniżej 3%).

Dlatego też nie spodziewamy się, aby banki centralne zmieniły kierunek swojej polityki w reakcji na tymczasowe przekroczenie przez inflację poziomu 3,5% w USA do połowy 2021 r. i osiągnięcie celu 2% przez kilka miesięcy w strefie euro.

Przeszkoda 7: Nie ma kresu reflacji na rynku

Ryzykowne aktywa działają w oparciu o założenie, że to, co jest dla nich dobre – niekonwencjonalna polityka pieniężna i rozrzutność fiskalna – jest koniecznie dobre dla realnej gospodarki, co ostatecznie potwierdza ich optymizm. Na razie jednak widzimy pogłębiającą się rozbieżność między cenami aktywów a ich wartością bazową. Rozbieżność ta, spotęgowana przez różne techniki zarządzania inwestycjami (ETF-y, przejrzystość ryzyka), które ustawiają alokację aktywów w trybie automatycznego pilota – ta rozbieżność jest zagrożeniem. Niezamierzona eskalacja napięć geopolitycznych między Stanami Zjednoczonymi a Chinami, gwałtownie rosnąca inflacja, która źle wpłynie na stonowane oczekiwania inflacyjne banków centralnych lub nacjonalistyczne impulsy przeważające nad wspólnym dobrem w Europie to czynniki zewnętrzne, które mogą spowodować odwrócenie tendencji wzrostowej. Zagrożenie pochodzi jednak raczej z wnętrza rynków kapitałowych. Jak pokazuje rozwój handlu opcjami i długu zabezpieczającego, inwestowanie z wykorzystaniem dźwigni finansowej jest wszechobecne, podobnie jak zamieszanie wokół płynności: szczególnie na rynkach kapitałowych prędkość pieniądza (przepływ płynności) jest o wiele bardziej zmienna niż jego ilość (zasób płynności). W przypadku lewarowania i overtradingu podejmowanie ryzyka jest podatne na wpadanie w amok, a nawet niewielki szok dla zaufania może prowadzić do nagłego wyczerpania płynności, wymuszonej likwidacji i / lub niewypłacalności..