Wartość pierwotnych ofert publicznych (Initial Public Offering, IPO) przeprowadzonych na europejskich giełdach w 2018 r. wyniosła 36,6 mld euro – to spadek o 19% w porównaniu do 2017 r. (45,1 mld euro). Aż 60% pozyskanych środków w ramach debiutów na giełdach w Europie w ubiegłym roku przypada na giełdę w Londynie i niemiecką Deutsche Börse. W Warszawie w 2018 roku odnotowano zaledwie 20 ofert, których wartość wyniosła 81 mln euro. To najsłabszy pod względem aktywności IPO okres w Warszawie od 2003 roku – wynika z najnowszego raportu „IPO Watch Europe” przygotowanego przez firmę doradczą PwC.

Spis treści:

Podsumowanie 2018 roku na GPW w Warszawie

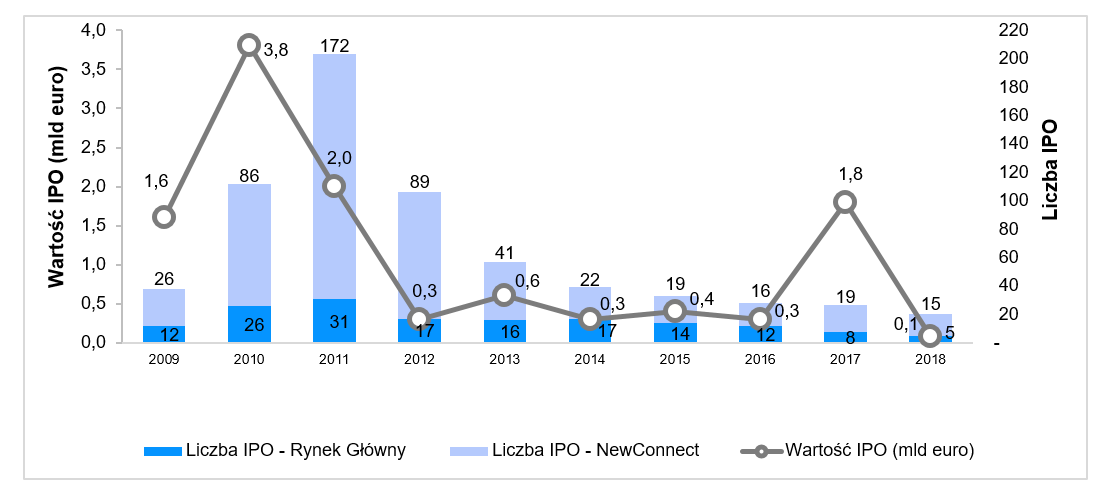

W 2018 roku na giełdzie w Warszawie odnotowano 20 ofert pierwotnych (co oznacza spadek o 7 ofert w porównaniu do 2017 roku), z czego 5 miało miejsce na rynku głównym. Łączna wartość IPO w Warszawie wyniosła jedynie 81 mln euro, co oznacza najsłabszy rok pod względem wartości ofert od 2003 roku. Niska aktywność na rynku ofert pierwotnych na warszawskim parkiecie w minionym roku jest szczególnie wyraźna w zestawieniu z rekordowym 2017 rokiem, w którym łączna wartość IPO osiągnęła poziom 1,8 mld euro (największym debiutem była wówczas oferta spółki Play Communications S.A. o wartości 1,0 mld euro). Ponadto, koniec roku, zwykle będący czasem wzmożonej aktywności, w 2018 roku nie przyniósł ożywienia na rynku pierwotnym – w szczególności w ostatnim kwartale zabrakło nowych emitentów na rynku głównym.

Jedynie trzy IPO przeprowadzone na GPW w 2018 roku przekroczyły próg 10 mln euro, wśród nich największą wartość (ponad 22 mln euro) osiągnął debiut wydawcy gier komputerowych Ten Square Games (IPO w II kwartale ubiegłego roku). Na drugim i trzecim miejscu uplasowały się odpowiednio IPO litewskiej spółki Novaturas (w I kwartale 2018 roku spółka funkcjonująca jako operator turystyczny pozyskała blisko 22 mln euro w ramach jednoczesnego wprowadzenia do obrotu akcji na rynku w Warszawie oraz na Nasdaq Vilnius) oraz spółki biotechnologicznej OncoArendi Therapeutics (IPO w II kwartale 2018 roku o wartości prawie 14 mln euro).

„Rynek dotknięty był przez większą część roku niskimi wycenami, utrzymującą się niepewnością dotyczącą OFE/PPK oraz głośnymi sprawami związanymi z kłopotami GetBack, części TFI oraz problemami byłego szefa KNF. Mogło mieć to wpływ na mniejsze zaufanie inwestorów oraz odpływ pieniędzy z rynku. W efekcie, kolejny rok z rzędu obserwowaliśmy odwrót emitentów i spadek liczby notowanych spółek. Zabrakło też debiutów o wartości większej niż 100 mln zł, które mogłyby ożywić inwestorów i przyciągnąć nowych emitentów. Tak niski poziom aktywności na rynku IPO oznacza, że bardzo trudno mówić o znaczącej roli giełdy w finansowaniu polskich przedsiębiorstw. Perspektywy na kolejne miesiące i rok 2019 są niepewne. Cały czas obserwujemy zainteresowanie rynkiem pierwotnym ze strony potencjalnych emitentów, którzy pracują nad przygotowaniem ofert. Jednak rosnące wymagania i sankcje regulacyjne oraz trudna sytuacja rynkowa powodują, że decyzja o IPO jest przez część spółek odkładana ‘na lepsze czasy’” – mówi Bartosz Margol, dyrektor w zespole ds. rynków kapitałowych PwC.

Podsumowanie europejskiego rynku ofert pierwotnych w 2018 roku

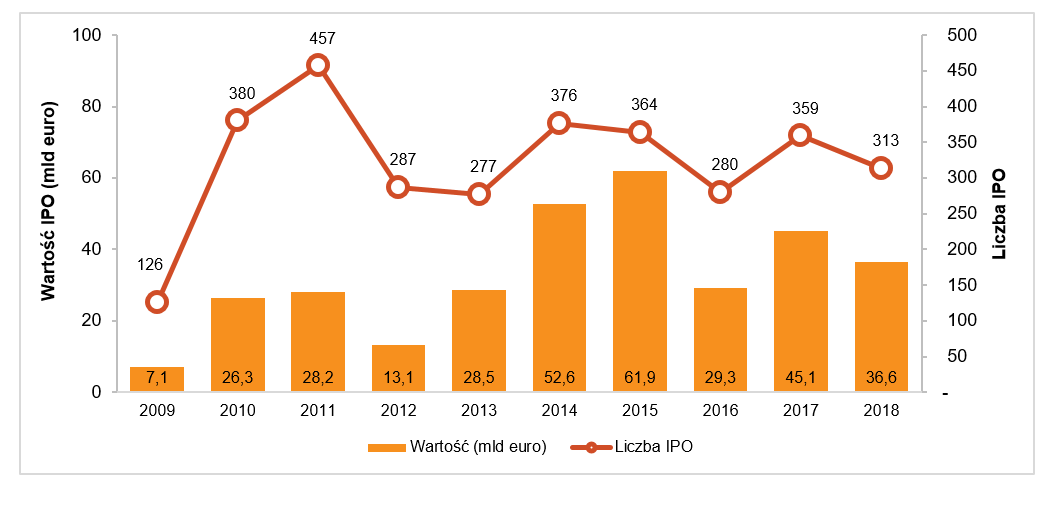

Zgodnie z danymi uzyskanymi przez PwC, łączna wartość IPO w Europie wyniosła 36,6 mld euro i spadła w minionym roku (w porównaniu do 2017 r.) o 8,5 mld euro. Odnotowano 313 debiutów (wobec 359 w 2017 r.). W minionym roku dwie największe oferty w ramach IPO miały miejsce na niemieckiej giełdzie – odnotowały je reprezentująca sektor dóbr konsumenckich spółka Knorr-Bremse AG (3,9 mld euro) oraz Siemens Healthineers AG z sektora opieki zdrowotnej (3,7 mld euro). Na trzecim miejscu uplasował się debiut spółki z sektora przemysłowego – SIG Combibloc Group AG na szwajcarskiej SIX Swiss Exchange (1,7 mld euro).

„Niska aktywność na giełdach w Europie w 2018 roku to wynik przede wszystkim dużej zmienności rynku oraz znacznej korekty światowych indeksów w pierwszej połowie ubiegłego roku. Utrzymująca się w ostatnich miesiącach sytuacja to skutek niepewności wokół relacji handlowych pomiędzy Stanami Zjednoczonymi i Chinami, sytuacji geopolitycznej oraz widma potencjalnego końca hossy” – podsumowuje Tomasz Konieczny, lider zespołu ds. rynków kapitałowych PwC.

Aktywność na europejskim rynku IPO od 2009* r.

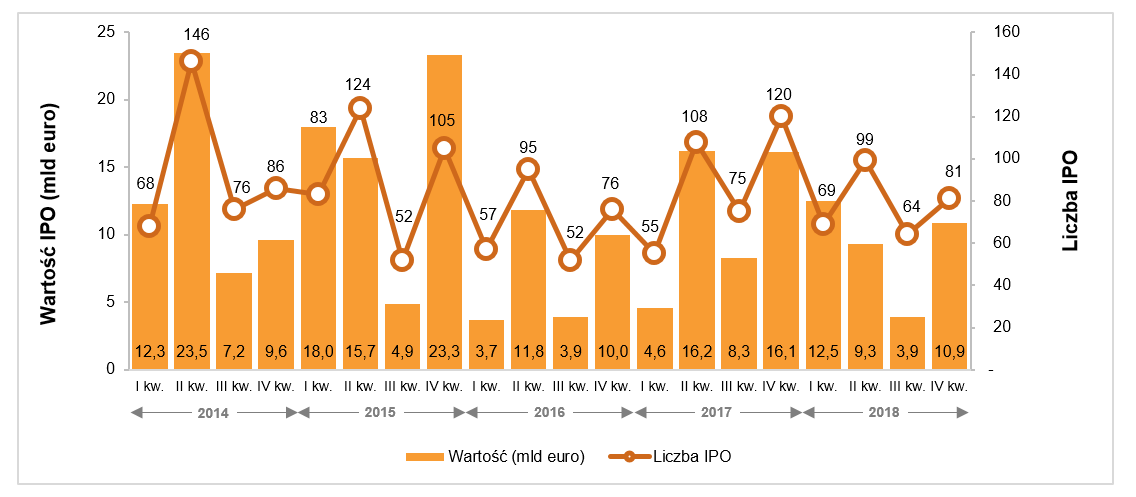

Aktywność na europejskim rynku IPO (kwartalnie) od 2014

Aktywność na polskim rynku IPO od 2009 roku

Aktywność na polskim rynku IPO od 2009 roku

Bieżąca i poprzednie edycje IPO Watch Europe są dostępne pod adresem: www.pwc.pl/ipowatch. Dostępne są również podsumowania roczne za lata 2004-2017.

Raport IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie (włączając w to giełdy w Unii Europejskiej, Islandii, Norwegii, Turcji, Serbii i Szwajcarii) i jest publikowany kwartalnie. Debiuty podmiotów, które przeprowadzały wcześniej pierwszą ofertę publiczną oraz przeniesienie pomiędzy rynkami w ramach jednej giełdy, nie zostały uwzględnione w statystykach. Raport dotyczy okresu od 1 stycznia do 31 grudnia 2018 roku i został sporządzony w oparciu o daty debiutów akcji lub praw do akcji. Dodatkowe informacje, w tym tabele danych, są dołączone do niniejszej informacji prasowej.

Aktywność na polskim rynku IPO od 2009 roku

Aktywność na polskim rynku IPO od 2009 roku