Lekkomyślne zaciąganie zobowiązań oraz brak planowania wydatków i dochodów, w tym zaciąganie zobowiązań na granicy zdolności własnego budżetu, to główna przyczyna problemów finansowych Polaków, nieterminowo wywiązujących się z zobowiązań kredytowych. Tak twierdzi co drugi uczestnik badania „Sytuacja na rynku consumer finance”, zrealizowanego w III kwartale br. przez Konferencję Przedsiębiorstw Finansowych i Instytut Rozwoju Gospodarczego SGH.

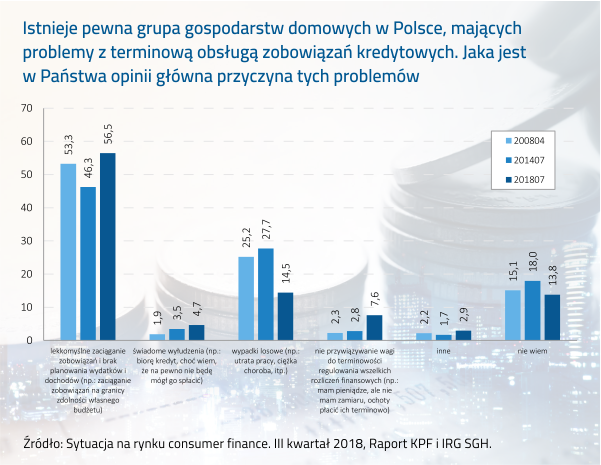

Dane uzyskane w badaniu zdecydowanie zaprzeczają powszechnie panującemu przekonaniu, że przyczyną trudności w wywiązywaniu się ze zobowiązań są w większości przyczyny losowe. W odpowiedzi na pytanie: „Istnieje pewna grupa gospodarstw domowych w Polsce, mających problemy z terminową obsługą zobowiązań kredytowych. Jaka jest w Państwa opinii główna przyczyna tych problemów?”, najczęściej jako przyczynę nieterminowej obsługi długów kredytowych wskazywano lekkomyślność przy ich zaciąganiu oraz brak planowania wydatków i dochodów. Na taki wariant wskazało 56,5% respondentów, co oznacza istotny, bo 20-procentowy wzrost w porównaniu do sytuacji sprzed 4 lat. Wówczas było to 46,3%. W badaniu z 2008 r. była to podobna grupa jak w kwartale bieżącym (53,3%).

– To może być zły sygnał dla wierzycieli, bez względu na reprezentowany przez nich sektor gospodarki. Dla banków i instytucji pożyczkowych oznacza to, że należy rygorystycznie przestrzegać zasady odpytywania zewnętrznych baz danych, systematycznie poszerzając ich zakres przedmiotowy. Wydaje się też, że wszyscy dostawcy usług masowych powinni nawiązać do tej reguły w podobny sposób, choćby po to, by móc rzetelnie i odpowiedzialnie przewidywać swoje wyniki finansowe. Zatem, takie podmioty jak BIG-i czy BIK i ich źródła danych, powinny należeć do kanonu badania wiarygodności i zdolności kredytowej oraz prognoz wyników finansowych w przypadku wierzycieli masowych – ocenił Andrzej Roter, Prezes Zarządu KPF. – Co więcej, uwzględniając fakt, że wśród osób, wobec których ogłoszono upadłość, jest wiele takich, które nie figurowały w bazach danych wymienionych instytucji, można postawić tezę o wciąż niskiej świadomości czy nawet niewystarczającej odpowiedzialności wierzycieli za dobro wspólne. Każda informacja negatywna o braku czy nieterminowej płatności wobec jakiegokolwiek przedsiębiorcy i wierzyciela, powinna co najmniej trafić do stosownego rejestru.

Wypadki losowe nie są główną przyczyną nieterminowych płatności

Około 14,5% respondentów wskazuje obecnie, że problemy z regulowaniem zobowiązań związane są z wypadkami losowymi – tutaj zanotowano istotny spadek wobec odpowiednio 27,7% i 25,2% w 2014 i 2008 roku.

– To może oznaczać, że postępuje erozja podstawowych instytucji społecznych, do których należy lojalność i wywiązywanie się z zaciągniętych długów. W obliczu tak niskiej kondycji moralnej, instytucje społeczne winny być zastępowane przez instytucje prawne, które temu zjawisku mogłyby przeciwdziałać, a jednocześnie procesy legislacyjne powinny odnoszące się do rynku konsumenckiego powinny to zjawisko uwzględniać, by ryzyka powiększania hazardu moralnego nie powiększać – stwierdza Andrzej Roter.

Na ostatnie miejsce w rankingu spadło świadome wyłudzanie kredytu, czyli zaciąganie zobowiązania wiedząc, że jego spłata nie będzie w ogóle możliwa. Na tę przyczynę wskazuje obecnie 4,7% respondentów. W poprzednich badaniach było to 3,5% (2014) i 1,9% (2008).

– To kolejna zła wiadomość dla wierzycieli – mają oni bowiem do czynienia już nie z lekkomyślnością, graniem przez kredytobiorcę na granicy własnych możliwości budżetowych. Są to przypadki świadomych działań, podejmowanych z premedytacją. Dla rynku kredytowego wiedza, że mogłaby tak uczynić grupa ponad 300 tysięcy gospodarstw domowych, aplikujących o kredyt lub o zakup usługi w kredycie handlowym, nie jest dobrą wiadomością – stwierdził Andrzej Roter, Prezes Zarządu KPF.

W badaniu wskazano także na ogólną przywarę niektórych osób, a mianowicie pewnego rodzaju brak punktualności. W kontekście rynku finansowego oznacza ona niedbałość w rzetelnym, terminowym regulowaniu rozliczeń finansowych. Na taką przyczynę wskazało 7,6% respondentów, wobec jedynie 2,3–2,8% w poprzednich badaniach, co oznacza aż trzykrotny wzrost. Te przyczyny nie są, co prawda, tak groźne dla wierzycieli, jednak lekkomyślność w tym obszarze może być źródłem niepotrzebnych kosztów dla kredytobiorców, podnoszących całkowity koszt zaciągniętych przez nich zobowiązań.

– Wyniki badań prowadzą do generalnego wniosku, że potrzebna jest skuteczna edukacja ekonomiczna, finansowa oraz poprawa kondycji w zakresie moralności finansowej Polaków. Bez tych działań trudno będzie o poprawę jakości relacji finansowych w polskiej gospodarce, bez względu na to, czy są to zobowiązania konsumenckie czy korporacyjne. Już dziś ponosimy tego koszty społeczne, ekonomiczne, gospodarcze, budżetowe. Co więcej, mogą się one pogłębiać, nawet mimo utrzymywania się dobrej koniunktury. Trzeba pamiętać, że w takich okresach łatwiej jest większości społeczeństwa ponosić koszty, generowane przez mniej rzetelną mniejszość. Musimy być jednak również przygotowani na gorsze, kryzysowe scenariusze, już dyskutowane przez ekspertów ekonomicznych – podsumował Andrzej Roter, Prezes KPF.