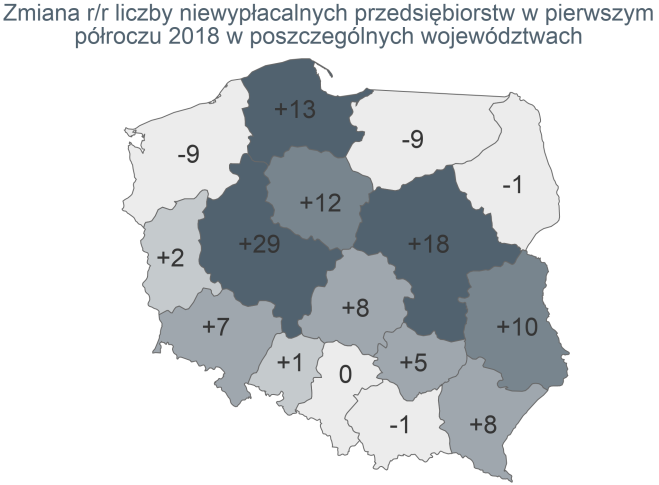

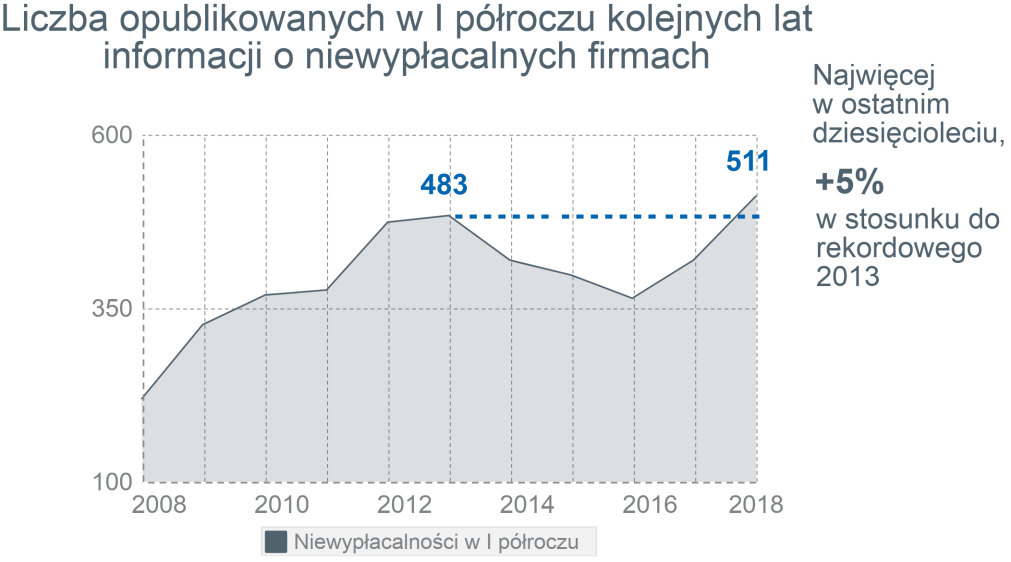

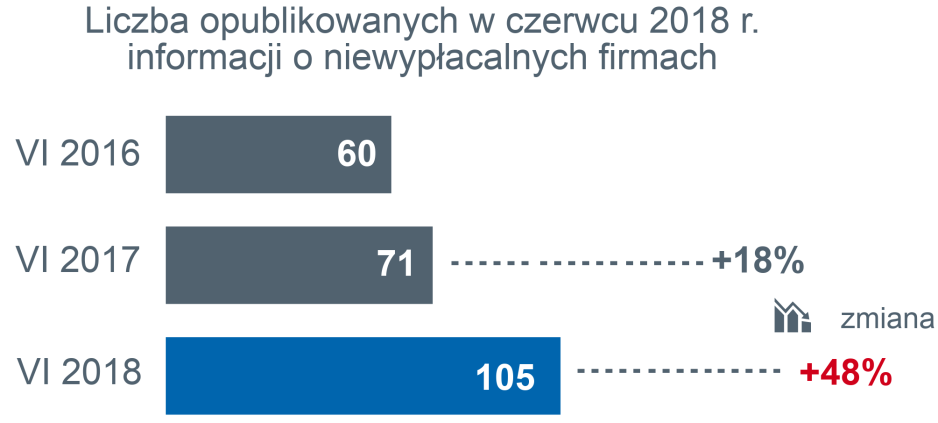

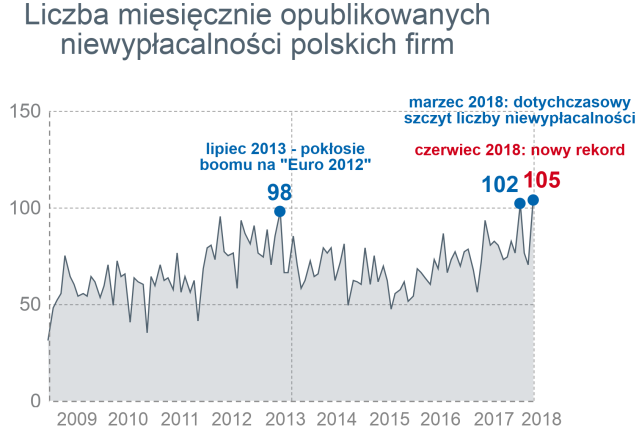

Euler Hermes zbadał sytuację firm w Polsce pod względem niewypłacalności. W I półroczu 2018 r. w oficjalnych źródłach (Monitorach Sądowych i Gospodarczych) opublikowano informacje o 511 przypadkach niewypłacalności polskich przedsiębiorstw wobec 418 w I półroczu 2017 r. (wzrost r/r o 22%). W samym czerwcu opublikowano informacje o niewypłacalności 105 przedsiębiorstw, co jest nowym rekordem w skali miesiąca, przy równie rekordowej skali wzrostu o +48% w stosunku do czerwca 2017 roku.

Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkującą upadłością bądź którąś z form postępowania restrukturyzacyjnego.

Kluczowe wnioski:

- Liczba niewypłacalności polskich firm wciąż rosła, pomimo statystycznie wysokiego punktu odniesienia już w roku ubiegłym.

- W drugim półroczu skala wzrostu liczby niewypłacalności powinna być procentowo niewiele mniejsza (efekt bazy – dużej ich liczby zwłaszcza pod koniec 2017 roku), co nie oznacza zmniejszenia się bezwzględnej liczby niewypłacalności ani ustania przyczyn za nimi stojących.

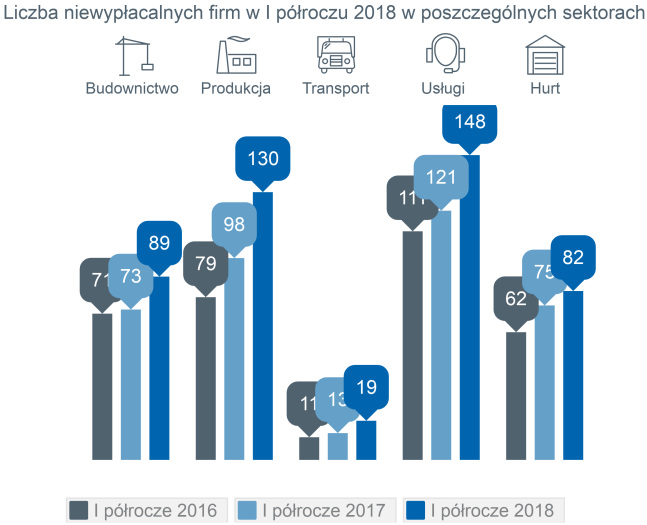

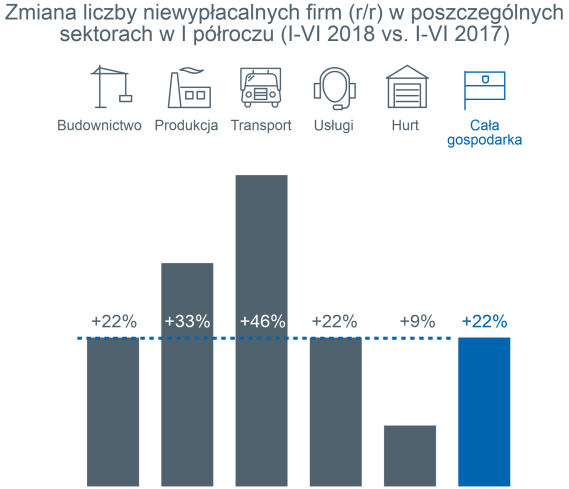

- W żadnym z sektorów liczba niewypłacalności nie uległa zmniejszeniu, ich liczba a więc i ryzyko biznesowe rosły we wszystkich z nich.

- Polskie firmy w większym stopniu finansują, niż korzystają z efektów wzrostu gospodarczego – wzrost sprzedaży przy utrzymującej się z reguły niskiej rentowności oznacza większe zaangażowanie kapitału własnego, bez analogicznie dużej akumulacji zysków.

- Oprócz niekorzystnych zmian otoczenia biznesowego – wzrostu kosztów pracy, zaopatrzenia a także z tytułu zmian prawnych i podatkowych znaczenie mają także czynniki leżące po stronie samego biznesu: niewykreowanie marek własnych, czyli wartości dodanej swoich produktów i usług oraz brak poprawy efektywności zarządzania i zwrotu z kapitału.

Całe pierwsze półrocze, a w szczególności drugi kwartał to nie tylko rosnące wskaźniki wzrostu gospodarczego w polskiej gospodarce, ale także równie mocno, a nawet bardziej intensywnie narastające sygnały ostrzegawcze o kondycji samych firm. Liczba opublikowanych niewypłacalności rosła dynamicznie, pomimo wysokiej bazy, punktu odniesienia z lat ubiegłych. W skali całego półrocza wzrost ten wyniósł 22% r/r, przy czym kończący półrocze czerwiec był niestety mocnym i niezbyt optymistycznym na przyszłość akcentem, zamykając się rekordową liczbą 105 niewypłacalności w skali miesiąca, a także, również rekordowym, 48% wzrostem w porównaniu r/r.

Jakkolwiek każdy sektor gospodarki posiada swoje specyficzne uwarunkowania, branżowe wyznaczniki koniunktury lub dekoniunktury, to w sytuacji powszechnego wzrostu liczby niewypłacalności można się pokusić o szukanie wspólnych przyczyn dla tego stanu rzeczy. Nie było bowiem w pierwszym półroczu sektora gospodarki, w którym liczba niewypłacalności zmniejszyłaby się w stosunku do roku ubiegłego.

-

Spis treści:

Koszty rosły szybciej niż ceny produktów / usług końcowych, utrzymywanie się a niekiedy erozja niskich marż i rentowności

Wzrost konsumpcji pociąga za sobą większą skalę produkcji i sprzedaży polskich przedsiębiorstw, ale już niekoniecznie większe zyski, przynajmniej analogicznie do skali wzrostu zaangażowanych środków własnych. Z jednej strony – nie rosną ceny, o czym świadczy niska dotychczas inflacja, a z drugiej strony marże są drenowane przez rosnące koszty pracy, zaopatrzenia (najjaskrawiej w budownictwie), nowych regulacji i podatkowe (m.in. zakaz handlu w niedzielę, RODO itd. – wszystko to rodzi określone koszty po stronie przedsiębiorstw). Można nawet powiedzieć, iż gremialnie firmy nie korzystają na zwiększonej konsumpcji, jak i nawet na wzroście gospodarczym… One je finansują, i nie mówimy tu jedynie o zacieśnianiu podatkowym, przeciwdziałaniu karuzelom vatowskim etc. Wprowadzenie mechanizmu podzielonej płatności może dodatkowo pogłębić tę sytuację – przy zaletach tego rozwiązania, potencjalnych korzyściach dla budżetu mieć ono będzie jednocześnie niezbyt pozytywny wpływ na płynność polskich firm – ocenia Tomasz Starus, Członek Zarządu Euler Hermes odpowiadający za ocenę ryzyka.

Firmy nie będą mogły tak jak dotychczas obracać przynajmniej przez pewien czas „podatkową” częścią należności – jeśli ich odbiorca zdecyduje się na stosowanie mechanizmu split payment dysponować będą jedynie należnością netto, same jednocześnie płacąc swoim dostawcom pełną należność brutto za komponenty i surowce do produkcji. Pojawiają się więc nawet głosy, iż w tej sytuacji firmy de facto kredytować będą podatki, podobnie jak miało to miejsce wcześniej w sektorach stosujących odwrócony podatek VAT… Niewątpliwie powstaje pewna luka płynnościowa, której negatywny wpływ może zapewne z czasem zmaleć, tym niemniej aktualnie przyczyni się ona do problemów i niewypłacalności zwłaszcza sektora MSP – dodaje Tomasz Starus Członek zarządu Euler Hermes. – Sektora stricte polskich firm, zazwyczaj o regionalnym zasięgu – a te z nich, które w ostatnich trzydziestu latach nie zwiększyły agresywnie swojej skali działalności mieć będą coraz mniej sprzyjające otoczenie, aby to uczynić, nie tylko w handlu, ale w ślad za tym także w produkcji czy w usługach.

-

Zbyt anonimowe marki, za mała wartość dodana aby dyktować korzystne dla siebie ceny

Patrząc na profil upadłości firm produkcyjnych dostrzec można w tym gronie sporą grupę firm produkujących różnego rodzaju wyroby z metali. Współgra to z tendencjami ogólnoświatowymi: nadwyżką w produkcji stali i wyrobów ją wykorzystujących, co prowadzi do ostrej konkurencji cenowej… czemu dodatkowo towarzyszy wzrost kosztów spowodowanych m.in. podwyżką cen nośników energii, których przy obecnym stanie rynku producenci nie mogą w prosty sposób zrekompensować sobie równorzędnym co do skali wzrostem cen wyrobów końcowych.

Podnoszenie cen wyrobów końcowych ma co prawda miejsce, łagodzi więc w pewnym stopniu wzrost cen czynników produkcji, ale nie rekompensuje ich w całości i następuje to z reguły z opóźnieniem. Na szybkie i adekwatne dostosowanie cen wyrobów końcowych do zmian kosztów produkcji pozwolić sobie mogą firmy, których produkty wyróżniają się pod względem atrybutów niepowtarzalności, marki, renomy. Bez tego są one zastępowalne i stają się w oczach rynku niczym nie wyróżniającymi się towarami. Odpowiedzmy sobie na pytanie: ilu polskich producentów – nie tylko wyrobów z metali (produkujących zazwyczaj komponenty na eksport, a nie wyroby końcowe), ale też np. mebli czy wyrobów spożywczych ma silną, rozpoznawalną markę w kraju jak i za granicą a w ślad za tym pozycję przetargową? – wskazuje Tomasz Starus, odpowiedzialny za ocenę ryzyka w Euler Hermes.

-

Polskie firmy – bariera średnich: efektywności i przychodu?

Znaczny, ponad 50% wzrost niewypłacalności spółek akcyjnych w tym roku zwraca uwagę na tę grupę firm. Były to firmy średniej jak na polskie warunki wielkości – już sama forma spółek akcyjnych świadczy o tym, że osiągnęły one określoną skalę działalności, nie były to małe, lokalne przedsiębiorstwa. Z drugiej strony były one dużo mniejsze niż najwięksi, czy nawet średni, rozpoznawalni gracze w swoich branżach. Ich nazwy nie były z reguły kojarzone z nowoczesnością, automatyzacją, innowacyjnością. Wręcz przeciwnie, wiele z nich wydawało się być przedstawicielami bardzo tradycyjnie prowadzonych biznesów. Co za tym idzie – napotkały na aktualnie istotne bariery takie jak wspomniane wysokie koszty pracownicze oraz ograniczone pole do negocjacji zarówno z dostawcami, jak i odbiorcami na skutek koncentracji kolejnych obszarów rynku (nie tylko handel, ale i produkcja czy usługi). Nie były na to przygotowane nie tylko organizacyjnie, ale także finansowo, wykazując się niezbyt dużą efektywnością działania – zwrotem z kapitału. Firmy te przegrały walkę konkurencyjną, a przy stosunkowo dużych kosztach stałych i małej elastyczności (spółki akcyjne, a więc skala działalności i zobowiązań uniemożliwiająca zmianę kosztów czy np. branży z dnia na dzień), nie bardzo mają wybór, musiały rozpocząć procedury upadłościowe bądź naprawcze.

Ich niewypłacalności, a niemalże po połowie upadłości i postepowania restrukturyzacyjne, nie wynikają więc stricte z niemożności pozyskania kapitału, ale raczej z jego niezbyt efektywnego wykorzystania, co siłą rzeczy odstręczało kolejnych inwestorów – podsumowuje Tomasz Starus.