Pomimo niewielkiej poprawy ogólna ocena polskiego systemu podatkowego wśród firm pozostaje nadal na niskim poziomie i wynosi 2,18 pkt w pięciostopniowej skali. Bez zmian względem poprzednich edycji badania najniżej ocenianymi obszarami są: stabilność przepisów podatkowych oraz wcześniejsze informowanie o planowanych zmianach w prawie podatkowym. Najwięcej trudności firmom w Polsce sprawiają zagadnienia związane z cenami transferowymi oraz zbyt duża liczba wymaganych deklaracji i informacji. Spośród rozwiązań przeciwdziałających ekonomicznym skutkom COVID-19 dostępnych w tarczach antykryzysowych najkorzystniejsze zdaniem firm było zwolnienie ze składek ZUS – wynika z badania KPMG, w którym udział wzięło 161 dyrektorów finansowych, głównych księgowych i szefów działów podatkowych, którzy wypełnili ankietę podczas XI Kongresu Podatków i Rachunkowości KPMG.

Spis treści:

Wciąż bardzo niska ocena polskiego systemu podatkowego wystawiona przez firmy

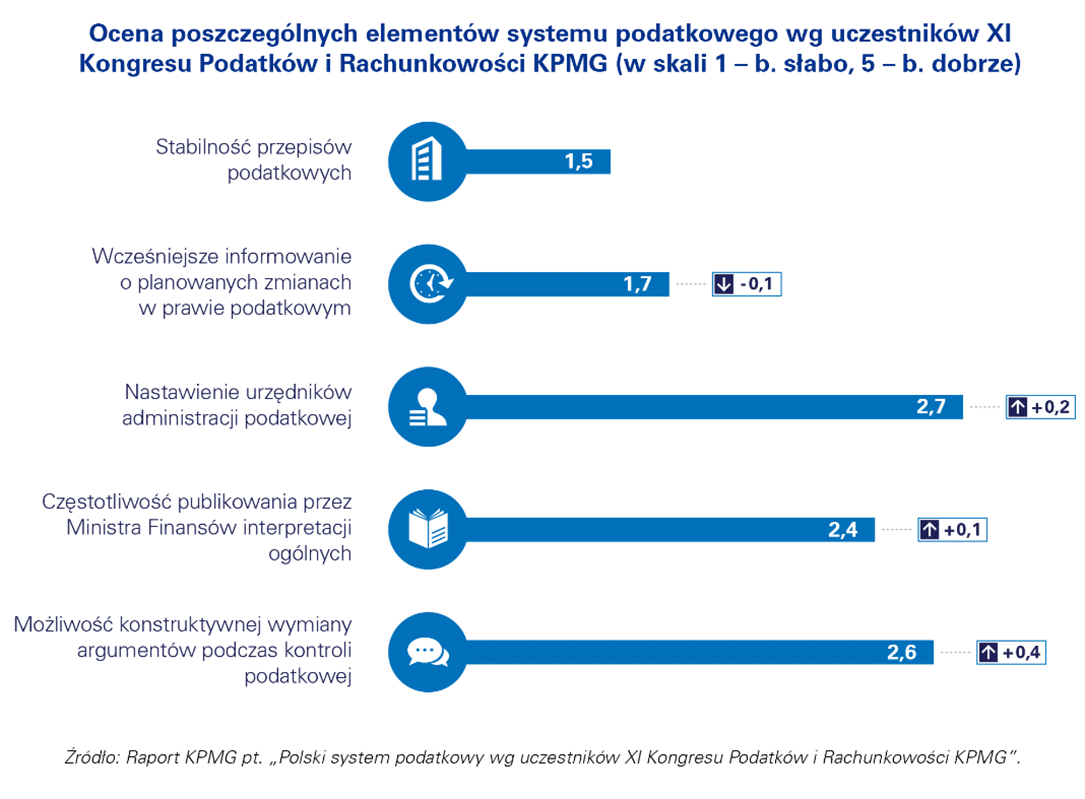

Średnia ocena polskiego systemu podatkowego wzrosła o 0,12 pkt w porównaniu do ubiegłorocznej edycji badania i wynosi 2,18 pkt (w pięciostopniowej skali). Oznacza to, że podobnie, jak w ubiegłych latach podatnicy nie najlepiej oceniają polski system podatkowy. Jego ocena powstaje w wyniku średniej poszczególnych elementów systemu, spośród których najniżej oceniono stabilność przepisów podatkowych (1,5 pkt) oraz wcześniejsze informowanie o planowanych zmianach w prawie podatkowym (1,7 pkt) – jest to najniższy wynik tego obszaru do kilku lat. Pozostałe elementy systemu podatkowego zostały w tym roku ocenione nieco lepiej. Największy wzrost oceny, o 0,4 pkt dotyczy możliwości konstruktywnej wymiany argumentów podczas kontroli podatkowej, która została oceniona na 2,6 pkt. Warto dodać, że jest to najwyższa ocena tego obszaru od 2018 roku. Zdaniem firm, które wzięły udział w badaniu, poprawia się również nastawienie urzędników administracji podatkowej – ocena tego elementu wzrosła o 0,2 pkt w stosunku do ubiegłorocznej edycji badania KPMG.

Nie najlepsze oceny, jakie polskiemu systemowi podatkowemu wystawiają przedsiębiorcy wynikają przede wszystkim z braku stabilności przepisów oraz sposobu komunikowania o wprowadzanych zmianach. Trudno się temu dziwić, co roku podatnicy muszą poświęcać bardzo dużo czasu na przygotowanie się do nowelizacji przepisów, co wciąż skutkuje niską pozycją Polski w rankingach jakości prowadzenia biznesu. Przy czym paradoksalnie wydaje się, że w wielu przypadkach podatnicy muszą uczyć się nowych regulacji razem z urzędnikami – szybkość wprowadzania trudnych przepisów podatkowych i proceduralnych nie wpływa pozytywnie na jakość prawa. Przywykliśmy już także do informacji o wprowadzaniu zmian dokonywanych na ostatnią chwilę, a nawet przy użyciu nieformalnych kanałów komunikacji jak Twitter. To, że się przyzwyczailiśmy nie oznacza jednak, że oceniamy tego typu praktyki dobrze – takie działania na pewno nie służą budowaniu zaufania podatników – mówi Anna Sińczuk, Partner w Zespole ds. Podatku Dochodowego od Osób Prawnych w KPMG w Polsce.

Ceny transferowe problematyczne dla większości podatników

Niezmiennie od kilku lat firmy biorące udział w badaniu KPMG deklarują, że kwestią podatkową, która sprawia im najwięcej trudności pozostają zagadnienia związane z cenami transferowymi. Blisko 80% ankietowanych przyznaje, że są one problematyczne lub bardzo problematyczne. Kłopoty sprawia również liczba przygotowywanych deklaracji i informacji, niezbędnych do wypełnienia obowiązków podatkowych. Blisko 70% ankietowanych uczestników XI Kongresu Podatków i Rachunkowości KPMG wskazało na istotne trudności, jakie sprawia pobór podatku u źródła od płatności za granicę. Za najmniej problematyczne firmy z kolei uznają kwestie związane z funkcjami płatnika z tytułu PIT i ZUS, które nie sprawiają problemów lub są umiarkowanie problematyczne dla 68% respondentów.

Ceny transferowe w obecnym roku ponownie przysporzą podatnikom problemów. Na pewno najwięcej trudności sprawi rozszerzenie obowiązku sporządzania dokumentacji cen transferowych do transakcji dokonywanych z niepowiązanymi kontrahentami, którzy dokonują jakichkolwiek rozliczeń z podmiotami z raju podatkowego. Towarzyszy mu nałożenie na podatników bliżej niesprecyzowanego obowiązku dochowania należytej staranności. Kuriozalnie, całość zmian organy uzasadniają działaniem dla dobra uczciwych podatników – mówi Monika Palmowska, Partner w Zespole ds. Cen Transferowych w KPMG w Polsce.

Wyzwaniem dla firm okazało się również dostosowanie do wprowadzanych zmian podatkowych. Najbardziej wymagające wg respondentów badania KPMG pod względem konieczności poświęcenia zasobów kadrowych lub finansowych okazało się dostosowanie do zastąpienia deklaracji VAT rozbudowanym Jednolitym Plikiem Kontrolnym dla celów VAT. Duże zaangażowanie było również konieczne, aby dostosować się do wymogów wprowadzających możliwość wykonania przelewu w kwocie przekraczającej 15 tys. złotych na rachunek kontrahenta, który znajduje się na tzw. białej liście VAT oraz wprowadzenie nowej matrycy VAT.

Niektórzy zagraniczni specjaliści w zakresie VAT chwalą polskie organa skarbowe za stosowanie nowoczesnych technologii w celu skutecznego ograniczenia luki w VAT. Zmniejszenie luki VAT jest faktem, warto jednak pamiętać, że wprowadzenie rozwiązań takich jak nowe JPK VAT czy biała lista VAT oznacza bardzo poważne obciążenia dla podatników, zarówno w wymiarze finansowym (konieczność wdrożenia nowych rozwiązań IT), jak i czasu poświęconego przez wewnętrzne służby finansowe czy IT. Biorąc powyższe pod uwagę, warto się zastanowić czy obciążenia przedsiębiorców w zakresie raportowania nie są nadmierne. Wydaje się, że w wielu przypadkach wymagane jest raportowanie informacji znanych już organom skarbowym z innych źródeł (np. transakcje z podmiotami powiązanymi w JPK VAT). Z drugiej strony z uznaniem należy przyjąć próby uproszczenia systemu VAT takie jak Slim VAT. Dobrze jednak, aby w przyszłości były one bardziej skuteczne niż w przypadku nowych zasad rozliczania faktur korygujących – mówi Piotr Żurowski, Partner w Zespole ds. Podatków Pośrednich w KPMG w Polsce

Zwolnienie ze składek ZUS najkorzystniejszym wg firm rozwiązaniem w ramach tarcz antykryzysowych

Spośród dostępnych w ramach tarcz antykryzysowych rozwiązań, za najbardziej korzystne firmy uznały zwolnienie ze składek ZUS. Organizacje w dużym stopniu doceniły również świadczenia oferowane w ramach Funduszu Gwarantowanych Świadczeń Pracowniczych – dofinansowanie wynagrodzeń związanych z obniżeniem pracownikom wymiaru czasu pracy oraz dofinansowanie wynagrodzeń związanych z przestojem. Z kolei gwarancje oferowane w ramach Funduszu Gwarancji Płynnościowych były zdaniem respondentów badania najmniej korzystne z punktu widzenia potrzeb ich firm. Uczestnicy XI Kongresu Podatków i Rachunkowości KPMG zostali poproszeni również o wskazanie własnych pomysłów na zmiany w przepisach podatkowych, które związane byłyby z przeciwdziałaniem negatywnym skutkom pandemii COVID-19. Wśród sugerowanych przykładów takich zmian najczęściej pojawiały się postulaty związane z całkowitym zwolnieniem przedsiębiorców ze składek ZUS, dopłatami w wysokości 100% do wynagrodzeń pracowników w przypadku całkowitego przestoju wybranej branży oraz wydłużeniem terminów na złożenie sprawozdań finansowych lub deklaracji podatkowych.

Realizacja strategii podatkowej – nowy obowiązek sprawozdawczy dla podatników CIT

W 2021 roku na podatników CIT został nałożony nowy obowiązek sprawozdawczy – konieczność publikacji informacji o realizowanej przez firmę strategii podatkowej. Wśród uczestników XI Kongresu Podatków i Rachunkowości, którzy wzięli udział w badaniu KPMG – 12% zadeklarowało rozpoczęcie prac związanych z przygotowaniem odpowiednich dokumentów i informacji. Blisko połowa (45% wskazań) planuje dopiero rozpocząć działania dot. raportowania realizacji strategii podatkowej. Z kolei 39% respondentów przyznało, że ich firma nie ma obowiązku przygotowania tego typu informacji. Analizując tylko firmy, które zostały objęte nowym obowiązkiem, pod koniec stycznia br. 3/4 przedsiębiorstw nie rozpoczęło jeszcze prac nad przygotowaniem odpowiednich dokumentów i informacji.

Inną, wprowadzoną od 2021 roku zmianą jest alternatywny system opodatkowania dochodów spółek kapitałowych w formie ryczałtu – czyli tzw. estoński CIT. Głównym założeniem tej formy opodatkowania jest umożliwienie niektórym podatnikom podatku dochodowego od osób prawnych, spełniającym określone warunki, odprowadzania podatku dopiero w momencie wypłaty zysków na rzecz swoich wspólników. Tymczasem 76% ankietowanych przedstawicieli firm przyznało, że ich firmy analizowały możliwość zmiany modelu opodatkowania organizacji na estoński CIT, jednak nie spełniały wymogów ustawowych lub takie rozwiązanie nie było dla nich korzystne. Z kolei 1/5 respondentów przyznała, że ich organizacje nie przeprowadziły jeszcze analizy zmiany opodatkowania na estoński CIT.

Popularność estońskiego CITu wśród przedsiębiorców może przy obecnych warunkach znacznie odbiegać od oczekiwań Ministerstwa Finansów. Barierę wejścia do tego systemu stanowi przede wszystkim zawężenie go wyłącznie do spółek kapitałowych z udziałem osób fizycznych i nieposiadających udziałów w innych spółkach. Wyłącza to z zakresu estońskiego CIT większe grupy kapitałowe. Dziwią także utrudnienia, które stawiane są spółkom komandytowym – nowym, pełnoprawnym podatnikom CIT. Są one wyłączone z tych przywilejów, a ponadto obecne przepisy powodują, że przekształcenie takiej spółki w spółkę kapitałową w celu bezpośredniego przystąpienia do systemu estońskiego CIT jest zdarzeniem opodatkowanym – mówi Przemysław Szywacz, Partner w Zespole ds. Podatku Dochodowego od Osób Prawnych w KPMG w Polsce.

Kontrole cały czas skuteczne

Kontrola podatkowa za lata 2019-2020 była przeprowadzona w blisko co trzeciej firmie biorącej udział w badaniu KPMG. Z kolei w 18% organizacji przeprowadzona była kontrola celno-skarbowa. W trakcie kontroli podatkowych organy najczęściej (74% wskazań) weryfikowały poprawność rozliczeń podatku VAT, natomiast poprawność rozliczeń podatku CIT dotyczyła 35% kontroli podatkowych. Najczęściej kontrolowanym w trakcie kontroli celno-skarbowej obszarem były z kolei zagadnienia związane z poprawnością rozliczeń podatku dochodowego od osób prawnych – kontrola w tym zakresie dotyczyła ponad połowy kontrolowanych firm (53% wskazań). W wyniku przeprowadzanych kontroli podatkowych lub celno-skarbowych, obszar cen transferowych był zakwestionowany w 29% przypadków. 21% zakwestionowanych przez organy podatkowe zagadnień dotyczyło poprawności rozliczeń nakładów inwestycyjnych. Wśród innych często kwestionowanych tematów respondenci badania wskazywali na: zagadnienia związane z WHT, zwrot VAT, stosowanie ustawy hazardowej oraz akcyzę.

40% przeprowadzanych kontroli zakończyło się wykryciem nieprawidłowości: w co piątej firmie wszczęto postępowanie podatkowe, kolejne 20% firm dobrowolnie dokonało korekty deklaracji zgodnie z wynikiem przeprowadzonej kontroli. W wyniku wszczętej kontroli podatkowej lub celno-skarbowej większość firm (62% wskazań), nie wygrała sporu z organem podatkowym. Podatnicy, którzy taki spór wygrali – najczęściej dokonywali tego na etapie postępowania podatkowego (20% wskazań). 5% organizacji przyznało, że spór wygrali na etapie postępowania odwoławczego lub w wyniku wygranej sprawy przed Wojewódzkim Sądem Administracyjnym. W przypadku 8% uczestników badania, spór z organem podatkowym udało się wygrać dopiero przed Naczelnym Sądem Administracyjnym.

Statystyki wskazują, że z roku na rok liczba kontroli podatkowych oraz celno-skarbowych maleje, ale rośnie ich skuteczność. Dotyczy to także 2020 r., kiedy to liczba kontroli spadła w wyniku obiektywnych utrudnień w możliwości ich prowadzenia, ale nie przełożyło się to znacznie na proporcjonalny spadek skuteczności kontroli czy kwoty ostatecznych ustaleń. Kwota zidentyfikowanych nieprawidłowości w pierwszych 3 kwartałach 2020 r. wyniosła przeszło 7,3 mld zł. W latach 2019-2020 średnio 93% kontroli podatkowych zakończono stwierdzeniem nieprawidłowości, a w przypadku wyspecjalizowanych kontroli celno-skarbowych skuteczność ta sięgała 84%. W około 1/3 przypadków kontroli zakończonych w 2020 r. podatnicy korygowali dobrowolnie swoje rozliczenia, co wskazuje na znaczną skuteczność kontrolujących w identyfikowaniu błędów w rozliczeniach oraz typowaniu podatników do kontroli – mówi Wojciech Majkowski, Dyrektor w Zespole ds. Podatku Dochodowego od Osób Prawnych w KPMG w Polsce