- Silniejszy dolar amerykański nie wystarczy, by opanować inflację w USA – wynika z analiz Allianz Trade. Choć wzrost wartości USD obniży inflację o -1,4pp na przestrzeni kolejnych trzech miesięcy, a USA jako państwo są mniej narażone na rosnące w zawrotnym tempie ceny energii, nadal przewidujemy utrzymywanie się inflacji znacznie powyżej 2% w przyszłym roku. W tym kontekście Administracja prezydenta Bidena rozważa zniesienie części środków taryfowych narzuconych na Chiny za czasów prezydenta Trumpa i zwiększenie wysiłków ku wzmocnieniu łańcuchów dostaw.

- Tym niemniej w Allianz Trade uważamy, iż pełna liberalizacji taryfowa handlu w USA i UE nie będzie przyczynkiem do rewolucji w prognozach inflacyjnych. Gdyby stawki taryfowe dla głównych partnerów importowych (w tym Chin) zostały zredukowane do zera, inflacja spadłaby o jedynie -0,4pp w USA i -0,1pp w UE, mając na względzie wysoki udział już bezcłowego importu (72% w USA dla towarów innych niż rolne, 56% w UE).

- Przeciwnie zaś, obniżenie pozataryfowych barier handlowych mogłoby mieć istotny wpływ. Środki pozataryfowe wpływają na niemalże 80% handlu w USA i niemalże 95% w UE. W Allianz Trade uważamy, iż redukcja środków pozataryfowych nałożonych na handel do poziomu poniżej 50% spowodowałaby obniżenie marż firm i, co za tym idzie, zbicie inflacji o -2pp w USA i -4,5pp w UE. Obniżenie ochrony zapewnianej producentom lokalnym mogłoby więc przynieść znaczące korzyści dla konsumentów, szczególnie w UE, gdzie -9% deprecjacja EUR spowoduje wzrost inflacji o ponad +1,0pp w ciągu jednego roku.

- Według szacunków Allianz Trade zniwelowanie zakłóceń w łańcuchach dostaw mogłoby również obniżyć inflację o nawet -1,5pp zarówno w USA, jak i UE. Wymagałoby to normalizacji poziomów produkcji przemysłowej i przepływów handlowych pomiędzy kluczowymi partnerami importowymi w sytuacji, w której Chiny najprawdopodobniej utrzymają swoją politykę zero Covid do II kw. 2023 r. Oddzielnie, pomóc mogłyby polityki krajowe, takie jak plan infrastrukturalny skoncentrowany na portach i/lub wzroście konkurencyjności w branży transportu morskiego, wraz z odpowiednimi politykami dla rynku pracy.

Tabela 1: Wpływ polityk handlowych na inflację

| USA | UE | |

| Pełna liberalizacja taryfowa handlu | -0,4pp | -0,1pp |

| Obniżenie barier pozataryfowych | -2,0pp | -4,5pp |

| Normalizacja łańcuchów dostaw | -1,5pp | -1,5pp |

| Waluta przyrostowo w ciągu roku | -1,4pp | +1,0pp (strefa euro) |

Źródło: Allianz Research

Spis treści:

Liberalizacja handlu wraca na stół

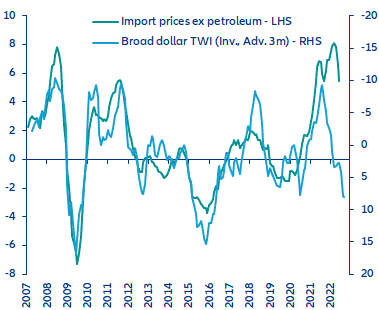

Choć wzrost wartości USD obniży inflację o -1,4pp na przestrzeni kolejnych trzech miesięcy dzięki obniżonym cenom importowym (patrz Rysunek 1), a USA jako państwo są mniej narażone na rosnące w zawrotnym tempie ceny energii, nadal przewidujemy utrzymywanie się inflacji na poziomie sprzed pandemii przez co najmniej pierwszą połowę 2023 r. Utrzymująca się wysoka inflacja rodzi coraz większe obawy polityków co do widocznie rosnących kosztów dla gospodarki i rosnącego niezadowolenia społecznego. W tym kontekście amerykańska administracja rozważa zniesienie części środków taryfowych narzuconych na chińskie towary za czasów prezydenta Trumpa Pomóc w tym może obowiązkowy czteroletni przegląd taryf, który może skutkować ich wygaszeniem w lipcu i sierpniu. W opinii Allianz Trade wycofanie części środków taryfowych nałożonych na towary importowane z Chin postrzegane jest jako sposób na złagodzenie kryzysu, jaki dotyka gospodarstwa domowe w zakresie kosztów życia poprzez obniżenie cen towarów konsumenckich.

Rysunek 1: Ceny importowe w USA i indeks dolara ważony handlem

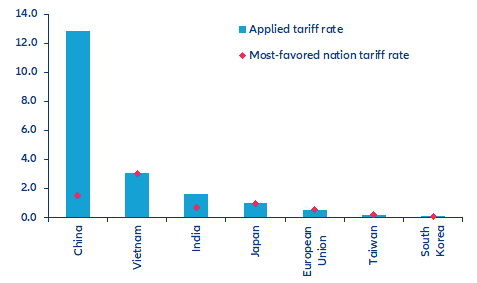

Łączna amerykańska stawka celna mogłaby spaść nawet o -2,5pp, jeśli administracja zetnie do zera wszystkie dwustronne stawki celne stosowane w transakcjach z dziewięcioma największymi partnerami importowymi (którzy odpowiadają łącznie za około 75% importu amerykańskiego). Patrząc na stosowane (efektywne) stawki celne, tzn. uwzględniając strukturę importowanych towarów, stawka obowiązująca dla Chin wynosi 12,8%, czyli znacznie powyżej stawki celnej w ramach klauzuli największego uprzywilejowania (stawka MFN) wynoszącej 1,5%, która obowiązywałaby w razie braku odwetowych środków taryfowych w ramach Światowej Organizacji Handlu (WTO) (patrz Rysunek 2). Stawca celna w wysokości 1,6% stosowana dla towarów indyjskich również przekracza stawkę MFN (0,7%), ponieważ taryfy odwetowe nałożone w czasach prezydenta Trumpa na indyjską stal i aluminium nie zostały nadal zniesione. Stawki celne stosowane dla pozostałych dużych partnerów importowych są bardzo niskie i zgodne ze stawkami MFN. Stawki dla towarów kanadyjskich i meksykańskich nie istnieją, ponieważ oba kraje prowadzą handel w ramach unii celnej z zerowymi stawkami celnymi z USA (zgodnie z Umową Stany Zjednoczone-Meksyk-Kanada (USMCA), która w roku 2020 zastąpiła umowę NAFTA). W opinii Allianz Trade w przypadku obniżenia stawek celnych dla towarów chińskich i indyjskich przez USA do odpowiednich poziomów MFN, łącza (ogólna dla całego świata) amerykańska stawka celna spadłaby o -2pp.

Rysunek 2: Stawki celne stosowane przez USA dla najważniejszych partnerów importowych (%)

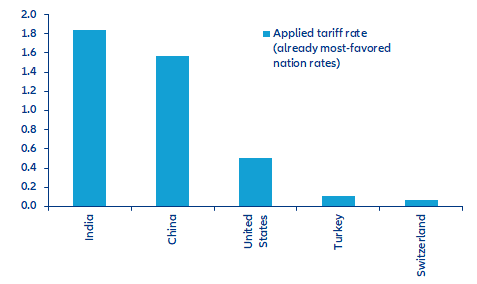

Nacisk na liberalizację handlu jako środek obniżenia inflacji w UE jest niższy, ponieważ stawki celne na importowane towary są już i tak bardzo niskie, co ogranicza pole działania w tym obszarze. Łączna stawka celna w UE mogłaby spaść o jedynie -0,3pp, ponieważ sześciu największych partnerów importowych UE objętych jest już zakresem Umowy o Wolnym Handlu (FTA) lub unią celną (Zjednoczone Królestwo, Turcja, Japonia, Norwegia i Korea Południowa), gdzie obowiązują zerowe lub zbliżone do zera stawki celne. Nawet w przypadku trzech krajów, z którymi UE nie zawarła umowy o wolnym handlu (Chiny, Indie i USA), stosowane stawki celne są raczej niskie i wahają się w zakresie od 0,5% dla importu amerykańskiego do 1,8% dla importu indyjskiego (patrz Rysunek 3).

Rysunek 3: Stawki celne stosowane przez UE dla najważniejszych partnerów importowych (%)

Nawet ambitne cięcia taryfowe byłyby (prawie) nieskuteczne w obniżaniu inflacji

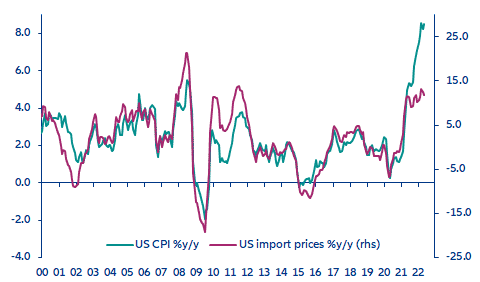

Wpływ na inflację cen konsumenckich w „skrajnym” scenariuszu 0% stawki celnej dla głównych partnerów transportowych oceniamy przez pryzmat historycznej relacji między cenami importowymi i cenami konsumenckimi (patrz Rysunek 4 dla USA). Maksymalne obniżenie stawki celnej w USA o -2,5pp spowodowałoby obniżenie inflacji o -0,4pp, natomiast obniżenie stawki celnej w UE o -0,4pp doprowadziłoby do obniżenia inflacji o -0,1pp. Jak widać, nawet przy mało możliwym do zrealizowania ambitnym scenariuszu zakładającym eliminację stawek celnych, USA i UE osiągnęłyby niewielkie korzyści w zakresie obniżania inflacji.

Rysunek 4: Ceny importowe i inflacja w USA (%r/r)

Usunięcie środków pozataryfowych (NTM) mogłoby mieć istotny wpływ.

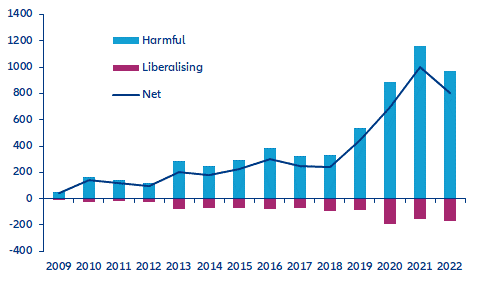

W ostatnich latach przyjmowano rosnącą liczbę środków pozataryfowych (patrz Rysunek 5), w tym kwotowe ograniczenia importu, ograniczenia eksportu kluczowych surowców czy podstawowych towarów, uciążliwa biurokracja (która z pewnością utrudnia handel pomiędzy UE i Zjednoczonym Królestwie po Brexicie), czy – mówiąc bardziej ogólnie – wymogi regulacyjne. Na poziomie globalnym, towarami najmocniej dotkniętymi przez środki NTM są samochody, wyroby stalowe i telefony. Jeśli chodzi o wyroby stalowe, USA działa najbardziej aktywnie w zakresie nakładania takich środków, odpowiadając za jedną trzecią globalnych środków NTM nałożonych w tym obszarze. W Europie środki NTM stosuje się głównie w odniesieniu do towarów z sektora chemicznego i rolno-spożywczego, czasami wraz z wprowadzeniem wymogów koncesyjnych czy zupełnych zakazów handlu. W badaniach przeprowadzonych przez Uniwersytet Aston wykazano, iż wymogi w zakresie unijnych norm zdrowotnych i bezpieczeństwa dla takich produktów jak spożywcze i chemiczne, jak również specyfikacje techniczne dla maszyn to czynniki posiadające najbardziej negatywny wpływ na brytyjski eksport do UE. Już same te środki NTM odpowiadają za 15% spadek eksportu w porównaniu do scenariusza sprzed Brexitu.

Rysunek 5: Pozataryfowe środki interwencyjne stosowane w handlu

Liberalizacja

Netto

Źródła: Global Trade Alert, Allianz Research

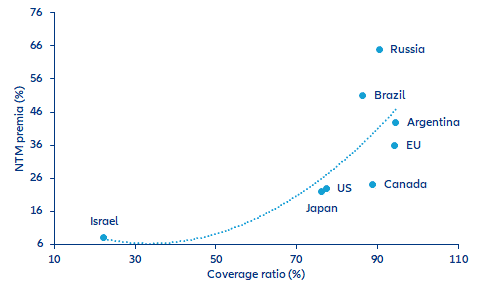

W USA i UE udział importu objętego środkami NTM wykracza znacznie poza globalny poziom 72%: 77% w USA i aż 94% w UE. Podobnie jak w przypadku środków taryfowych, środki pozataryfowe również przekładają się na wyższe premie cenowe (lub marże) dla wyrobów produkcji krajowej (ponieważ są chronione środkami NTM) oraz wyrobów importowanych (w związku z nałożonymi na nie środkami NTM). W badaniu autorstwa Deana i in.[1] dokonano kwantyfikacji tych premii cenowych dla dużego zbioru towarów konsumenckich (pogrupowanych na cztery sektory) dla ponad 60 krajów. Oszacowane premie spowodowane nałożeniem środków NTM są, jak można było przewidzieć, wyższe w krajach o wysokich wskaźnikach pokrycia (patrz Rysunek 6). W UE premia spowodowana środkami NTM sięga 36%. Natomiast w kraju o bardzo otwartej gospodarce, jakim jest Izrael, którego wskaźnik pokrycia wynosi jedynie 22%, premia taka wynosi jedynie 8%. Stosunek pomiędzy premią cenową spowodowaną środkami NTM i wskaźnikiem pokrycia wydaje się być wykładniczy, z premią cenową wzrastającą ostro wraz z przekroczeniem 80% wskaźnika pokrycia.

Rysunek 6: Wskaźnik pokrycia NTM i premie cenowe spowodowane nałożeniem NTM na towary

Wskaźnik pokrycia (%)

Źródła: World Integrated Trade Solution, Dean et al., Allianz Research

W przypadku obniżenia poziomu środków NTM do izraelskiego, wskaźnik cen towarów i usług konsumpcyjnych (CPI) w USA mógłby spaść o -2pp, a w UE o -4,5pp. W opinii Allianz Trade rezygnacja ze środków NTM byłaby praktycznie przydatna w strefie euro, szczególnie przy przewidywanej deprecjacji EUR -9%, która spowoduje wzrost inflacji w strefie euro o ponad +1,0pp w ciągu jednego roku w związku ze wzrostem cen importowych o ponad +6pp zgodnie z szacowanym przez Europejski Bank Centralny wpływem kursu walutowego na inflację.

W tym scenariuszu – który można osiągnąć poprzez obniżenie wskaźnika pokrycia do poziomu poniżej 50% – marża na importowane towary spadłaby do 8%. Ważąc spadek marż wskaźnikiem pokrycia (tzn. udziałem importowanych towarów, których marża by spadła) uzyskujemy szacowany wpływ na ceny importowe oraz, docelowo, na wskaźnik CPI. Należy zauważyć, że są to szacunki zachowawcze – można również oczekiwać spadku cen towarów produkcji krajowej (nie tylko towarów importowych, na które środki NTM mają wpływ) wraz z usunięciem barier handlowych i wzrostem konkurencji na rynku krajowym.

Normalizacja łańcuchów dostaw mogłaby również pozwolić obniżyć inflację w USA i UE o około 1,5pp.

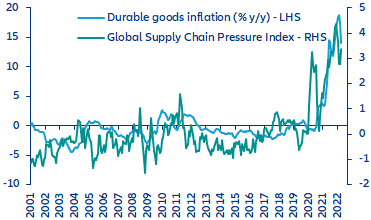

Znaczny wpływ na początkowy wzrost inflacji w trakcie pandemii miała dyslokacja globalnych produkcyjnych łańcuchów dostaw (patrz Rysunek 7) w kontekście reorientacji wydatków ku towarom, a także zakłócenia dostaw kluczowych materiałów (szczególnie z Azji i Chin). Szacujemy, iż pełna normalizacja łańcuchów dostaw doprowadziłaby do -1,5pp spadku wskaźnika CPI w USA i UE. Powyższe opiera się na założeniu zrównoważenia sytuacji w zakresie dostępności wyprodukowanych wyrobów oraz skrócenia terminów dostaw przez dostawców. Wymagałoby to normalizacji poziomów produkcji przemysłowej i przepływów handlowych pomiędzy kluczowymi partnerami importowymi, w szczególności w stosunku do Chin, gdzie kontynuacja polityki zero Covid w Kw II 2023 oznacza nieustające ryzyko dla funkcjonowania globalnych łańcuchów dostaw i globalnej branży transportu morskiego. Oddzielnie, polityki krajowe w USA i UE, takie jak plan infrastrukturalny skoncentrowany na portach i/lub wzroście konkurencyjności w branży transportu morskiego, mogłyby pomóc w zwalczaniu zakłóceń w łańcuchach dostaw.

Rysunek 7: Wskaźnik napięć w globalnych łańcuchach dostaw i inflacja dóbr trwałych w USA

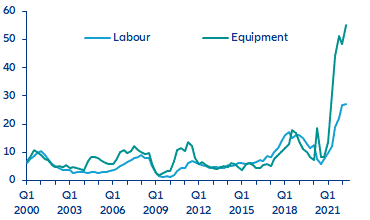

Tym niemniej wzmocnieniu łańcuchów dostaw przy pomocy wysokich wydatków na infrastrukturę towarzyszyć muszą odpowiednie polityki dla rynku pracy. Politycy prezentują ambitne plany inwestycyjne, które mają wzmocnić gospodarkę po pandemii po stronie dostaw, takie jak europejski Instrument na rzecz Odbudowy i Zwiększenia Odporności (RRF) w UE czy plan Build Back Better (Odbudujmy Lepiej) w USA. Jednakże fizyczną realizację przedsięwzięć infrastrukturalnych (takich jak porty) utrudniać będą prawdopodobnie znaczne niedobory siły roboczej i materiałów (patrz Rysunek 8), jeśli nie będą im towarzyszyć odpowiednio zaprojektowane polityki dla rynku pracy (np. zwiększona elastyczność przepisów regulujących rynek pracy celem ułatwienia alokacji zasobów, zwiększona elastyczność wymogów wizowych celem obniżenia liczby wolnych wakatów, tymczasowa elastyczność w zakresie obejmowania stanowisk w zawodach ograniczonych czy rozszerzenie programów szkoleń zawodowych). Problemy z dostawami powodują zahamowanie budowy nowych domów w USA, gdzie liczba wydanych pozwoleń na budowę, dla których proces budowy nie został jeszcze rozpoczęty jest rekordowo wysoka (na poziomie ok. 385.000).

Rysunek 8: Czynniki ograniczające produkcję w strefie euro (% badanych firm)

[1] Estimating the price effects of non-tariff barriers (Szacowanie wpływu barier pozataryfowych na ceny), Dean, Feinberg, Signoret, Ferrantino and Ludema, w Contributions in Economic Analysis & Policy (Elementy wpływające na analizę i politykę gospodarczą) – Styczeń 2009.