Z badań przeprowadzonych przez PFR TFI wśród pracowników dużych firm wynika, że ok. 75% z nich oszczędza z myślą o emeryturze. Ciągle jednak najczęściej odkładamy pieniądze na lokatach bankowych, inwestując w euro lub dolary albo po prostu trzymając gotówkę na czarną godzinę. Polacy coraz chętniej sięgają po wyspecjalizowane produkty emerytalne, wciąż jednak z rezerwą podchodzą do inwestowania.

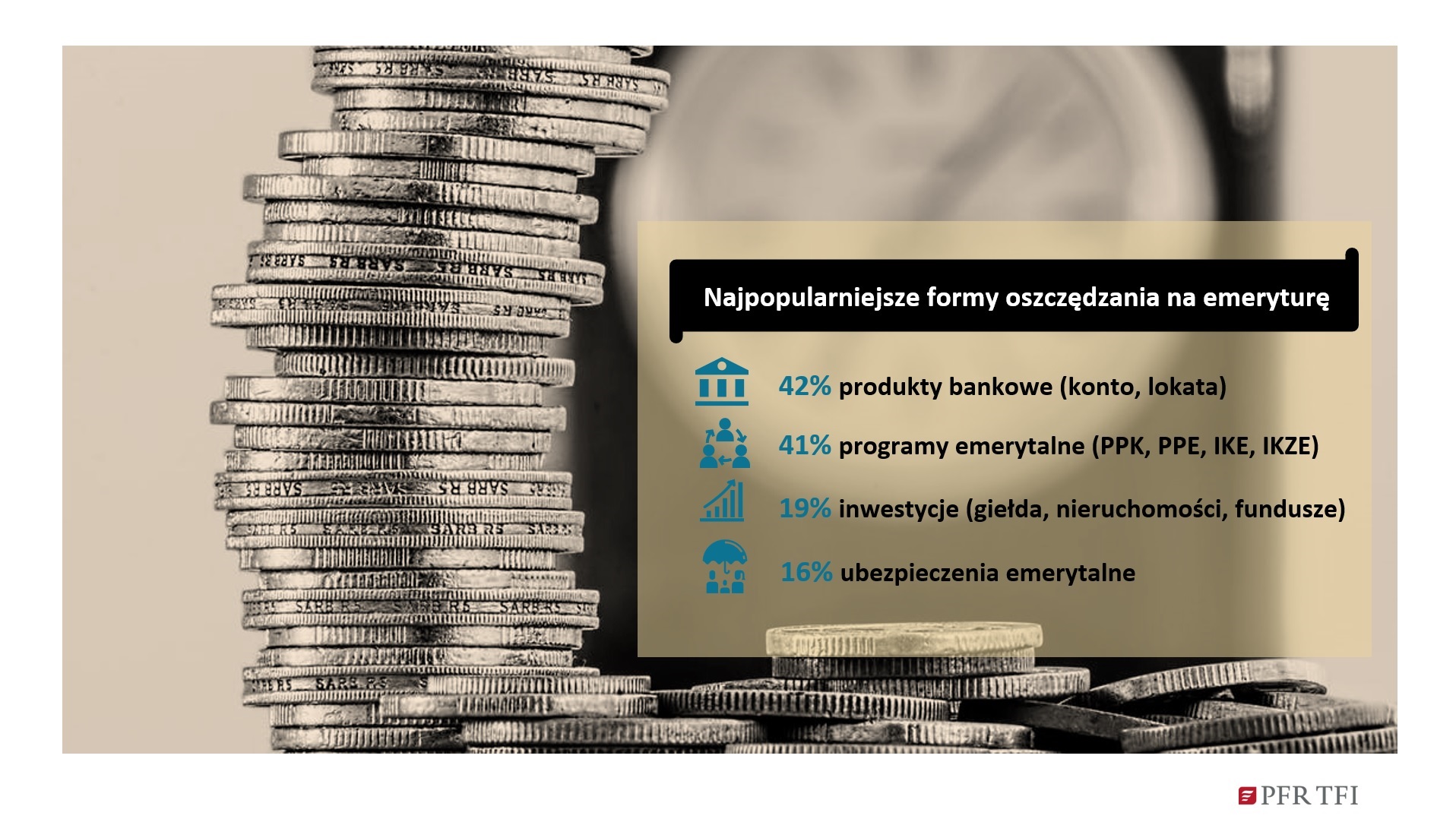

Dane dotyczące sposobów i form oszczędzania i inwestowania zostały opublikowane w raporcie Motywacja do oszczędzania i uczestnictwa w Pracowniczych Planach Kapitałowych w grudniu 2020 r. Badanie przeprowadzono na grupie ponad 400 osób pracujących w przedsiębiorstwach zatrudniających powyżej 250 pracowników, czyli tych, które do PPK przystąpiły najwcześniej. Co czwarty badany (24%) deklaruje uczestnictwo w Pracowniczych Planach Kapitałowych, a 16% osób odkłada środki w ramach Pracowniczych Planów Emerytalnych (PPE). Z dodatkowych programów emerytalnych, takich jak IKE lub IKZE, korzysta 14% przyszłych emerytów. Z kolei po polisy ubezpieczeniowe sięga 16% respondentów. Zdecydowana większość, bo aż 42%, oszczędza jednak przede wszystkim na lokatach bankowych. Także tych, które dziś oprocentowane są na umowne 0% i do których – biorąc pod uwagę inflację – dopłacamy. Według danych NBP na koniec listopada 2020 r. wartość depozytów gospodarstw domowych wyniosła 953,48 mld zł.

Przekonać nieprzekonanych mogą tylko pieniądze

Na program Pracownicze Plany Kapitałowe większość pracowników nadal patrzy z dystansem i ogranicza swoje zaangażowanie właściwie tylko do obserwowania. To nic nowego. Tego rodzaju rozwiązania, które dobrze sprawdzają się m.in. w Wielkiej Brytanii, Holandii, Islandii, czy Nowej Zelandii, w pierwszym okresie wprowadzania również były traktowane przez zatrudnionych z dużą rezerwą i ostrożnością.

– Na zmianę nastawienia musimy poczekać. Warto przypomnieć, że Pracownicze Plany Kapitałowe to niezwykle ważny projekt, dzięki któremu miliony Polaków otrzymało narzędzie do gromadzenia i pomnażania oszczędności w perspektywie długoterminowej. Uważam, że z czasem także i u nas PPK realnie wpłyną na standard życia na emeryturze. Dlatego misją, jaką sobie wyznaczyliśmy, jest nie tylko skuteczne zarządzanie programem, lecz także promowanie oszczędzania długoterminowego i edukacja finansowa. Jestem przekonana, że PPK mogą być skutecznym narzędziem w budowaniu poduszki finansowej na przyszłość – podkreśla Ewa Małyszko, prezes PFR TFI.

Spis treści:

Pierwsze efekty, pierwsze podsumowania

Oczywiście musimy pamiętać, że PPK to program długoletni, a jego efektywność zależy m.in. od wieku pracownika oraz od tego, kiedy przystąpił do PPK. Tutaj nie da się niczego przyspieszyć ani skrócić. Żeby kapitał nabrał wymiernego znaczenia i stanowił dla nas dodatkowe źródło utrzymania, gdy przejdziemy na emeryturę, musimy go budować latami. Dlatego rok to z jednej strony zdecydowanie za mało, żeby wyciągać daleko idące wnioski, a z drugiej – wystarczający okres, by zobaczyć, że w PPK warto pozostać.

Według danych na koniec trzeciego kwartału 2020 r. przeciętnie w ciągu pierwszych dziewięciu miesięcy 2020 roku uczestnik PPK na swoim koncie prócz własnych wpłat zgromadził o 86%, a po czterech kwartałach – już o 95% środków więcej niż wynoszą jego wpłaty. Mówiąc inaczej, po roku oszczędzania w programie na koncie statystycznego pracownika jest o 1378 zł więcej niż wyniosły jego własne wpłaty. Poza środkami, które do wpłat każdego zatrudnionego (minimum 2% wynagrodzenia) dołożył pracodawca (minimum 1,5% wynagrodzenia pracownika), na rachunki oszczędzających wpłynęły wpłaty powitalne od państwa w wysokości 250 zł, dopłata roczna 240 zł i zysk wypracowany przez instytucje finansowe zarządzające programem, szacowany średnio na ok. 325 zł. Na początku 2021 r. na rachunkach w PPK zebrano już 2,75 mld zł. Ponad połowę tej kwoty (50,8%) wpłacili pracownicy. Reszta, czyli 49%, pochodzi z wpłat pracodawców i Skarbu Państwa.

Zobaczyć i uwierzyć

Uwierzyć na słowo? Dać się przekonać opowieściami? Nie. To tak nie działa. Polacy lubią konkrety. Dlatego tak istotnym elementem PPK jest serwis umożliwiający bezpośredni dostęp do informacji o stanie rachunku, historii wpłat i złożonych dyspozycji.

– Pracownicy, którzy już rok temu przystąpili do programu, widzą efekty oszczędzania. To są konkretne kwoty, które co miesiąc zasilają ich prywatne rachunki PPK – zapewnia prezes Ewa Małyszko i dodaje: – Jestem przekonana, że tylko właściwa i odpowiedzialna komunikacja może przesądzić o powodzeniu programu – zarówno dla pracodawcy, jak i dla pracownika. Oszczędzającym daje gwarancję, że zarządzająca ich środkami instytucja finansowa traktuje ich z należytą uwagą, pracodawcom – że zawsze mogą liczyć na pomoc i wsparcie, a instytucji finansowej – że nagrodą za dobrze i efektywnie prowadzony program będą pracownicy przystępujący do niego w kolejnych latach.

Liczyć na siebie czy liczyć na ZUS?

Nie ma wątpliwości – emerytura z ZUS będzie niska. W 2020 r. średnia wysokość wypłacanej emerytury wynosiła 2200 zł i stanowiła ok. 54% przeciętnego wynagrodzenia. Według prognoz za 30 lat przyszli emeryci otrzymają średnio 1200 zł emerytury, co będzie stanowić już tylko 29% przeciętnego wynagrodzenia. Lepiej więc raczej nie będzie.

– A mimo to Polacy wykazują umiarkowane zainteresowanie dodatkowymi metodami oszczędzania na przyszłość, wybierając zazwyczaj dobrze znane, ale mało efektywne produkty finansowe. Motywacja do oszczędzania zmienia się wraz z wiekiem. Dla młodszych emerytura jest wciąż odległą perspektywą, ich uwagę pochłaniają bieżące wydatki i plany, takie jak np. zakup mieszkania czy założenie lub powiększenie rodziny. Wraz z wiekiem i osiąganiem życiowej stabilizacji troska o środki finansowe na emeryturę wyraźnie rośnie – podsumowuje prezes E. Małyszko.

Zdecydowana większość badanych (74%), którzy do programu przystąpili w pierwszej turze, deklaruje, że zamierza pozostać w PPK aż do osiągnięcia 60. roku życia, co pozwoli na maksymalne wykorzystanie zalet i korzyści programu. Przy czym bardziej zdecydowani są mężczyźni oraz osoby w wieku 50–55 lat, a więc ta grupa uczestników, której do 60. urodzin pozostało stosunkowo mało czasu. Niewielu spośród badanych zdecydowało się na odprowadzanie dodatkowych wpłat na PPK. Zarówno pracownik, jak i pracodawca mają możliwość zwiększenia wpłat do poziomu maksymalnie 4% wynagrodzenia. Aż 83% pracowników odprowadza jedynie wpłaty podstawowe, tylko 14% osób decyduje się na ich zwiększenie. Warto dodać, że uczestnik PPK może wielokrotnie zmieniać wartość dodatkowej wpłaty składając odpowiednią dyspozycję.

Każdą decyzję można zmienić

Pod koniec 2020 r., po wdrożeniu trzech pierwszych etapów, partycypacja w Pracowniczych Planach Kapitałowych wynosiła 30,4% ogółu zatrudnionych. Nie są to jednak pełne dane. Umów nadal nie podpisało ok. 8 tys. firm. Z kolei w tym roku do programu PPK będą przystępować najmniejsze firmy, zatrudniające do 19 osób, urzędy centralne, administracja wojewódzka i samorządowa oraz jednostki samorządowe, czyli np. szkoły, przedszkola, szpitale czy przychodnie. W sumie to ponad 830 tys. podmiotów zatrudniających ok. 6 mln osób.

Eksperci zakładają też, że część pracowników, którzy zrezygnowali z programu po kilku miesiącach, ostatecznie zdecyduje się na udział w nim. Z badań PFR TFI wynika, że taką opcję rozważa 16% osób, które wypisały się z PPK. Rozważając ewentualny ponowny udział w PPK, respondenci wymieniają szereg oczekiwań zarówno wobec programu, jak i dotyczących ich sytuacji życiowej. Najczęściej wymienianą kwestią jest stabilność zatrudnienia, a także wyższe zarobki, co według respondentów zwiększy ich skłonność do oszczędzania. Dla respondentów ważna jest także gwarancja prywatności i nienaruszalności środków. Przy czym warunek ten jest już spełniony, gdyż środki zgromadzone na koncie PPK są prywatną własnością uczestnika i podlegają dziedziczeniu.

Na trudne chwile i dla potomnych

Podobnie jak w badaniach PFR TFI, według tych przeprowadzonych przez Insurance Europe we współpracy z Polską Izbą Ubezpieczeń, oszczędzając na emeryturę, Polacy oczekują przede wszystkim bezpieczeństwa inwestycji – zadeklarowała to prawie połowa ankietowanych. Ważna jest też możliwość dziedziczenia odłożonych pieniędzy przez bliskich (46%) oraz wypłaty środków finansowych w momencie, kiedy będą potrzebne – nawet przed przejściem na emeryturę (43%).

Pomysłodawcy PPK uwzględnili takie rozwiązania. Przede wszystkim każdy uczestnik programu może wycofać zgromadzone oszczędności w dowolnym momencie przed 60. rokiem życia bez konieczności podawania przyczyny. Wypłata nie obejmie jednak całości zgromadzonych środków – odliczone zostaną od niej bowiem dopłaty pochodzące ze środków publicznych (wpłaty powitalna i roczne), 30% środków pochodzących z wpłat pracodawcy oraz 19-procentowy podatek od zysków kapitałowych wypracowanych przez pozostałą część środków pochodzącą z wpłat pracodawcy oraz wpłaty pracownika.

W wyjątkowej sytuacji losowej, takiej jak poważna choroba uczestnika, jego współmałżonka lub dziecka, a także w przypadku całkowitej niezdolności do pracy bądź umiarkowanego lub znacznego stopnia niepełnosprawności każdy oszczędzający w PPK ma możliwość wypłaty do 25% środków (jednorazowo lub w ratach). Możliwa jest też wypłata do 100% zgromadzonych pieniędzy na cele mieszkaniowe. Z tej możliwości mogą skorzystać tylko ci uczestnicy, którzy w dniu złożenia wniosku o wypłatę środków nie ukończyli 45 lat. Całość zgromadzonych na rachunku PPK pieniędzy podlega dziedziczeniu.

Chcę wiedzieć więcej

Przedstawione wyniki pochodzą z badania Motywacja do oszczędzania i uczestnictwa w Pracowniczych Planach Kapitałowych, przeprowadzonego we wrześniu przez agencję badawczą Difference we współpracy z PFR TFI SA. Badanie zrealizowano na reprezentatywnej próbie osób w wieku 18–55 lat, pracujących w dużych firmach (zatrudniających ponad 250 osób). W badaniach wykorzystano pogłębione wywiady indywidualne oraz ankiety internetowe zrealizowane metodą CATI. Próba wyniosła 417 osób.