Spis treści:

Problem objęty badaniem kontrolnym

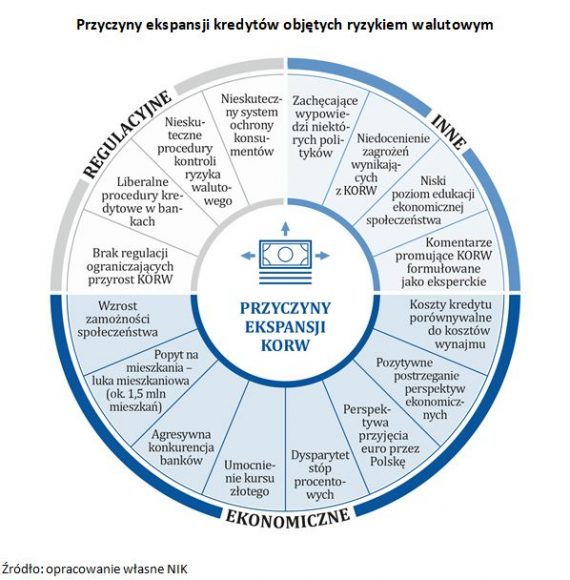

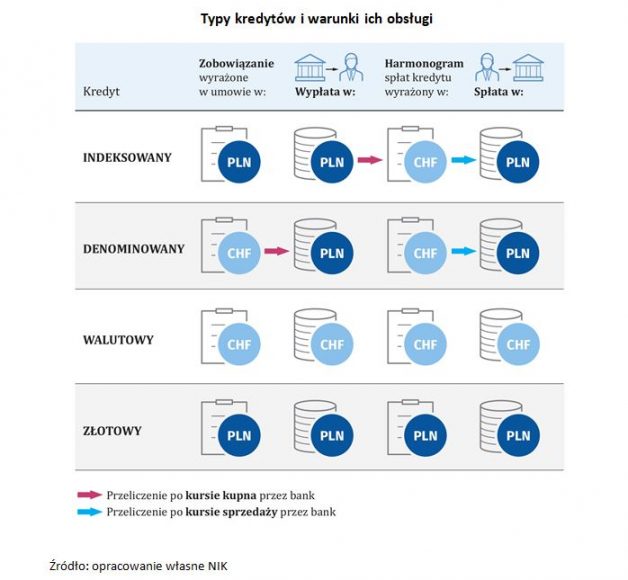

W latach 2005-2010 banki masowo udzielały kredytów mieszkaniowych indeksowanych do walut obcych i denominowanych w walutach obcych (typy kredytów i warunki ich obsługi przedstawia grafika). Popularność tych kredytów miał szereg przyczyn. Do najważniejszych z nich należały znacznie niższe oprocentowanie tych kredytów od oprocentowania kredytów złotowych, umocnienie złotego i oczekiwania na dalszą aprecjację polskiej waluty oraz boom na rynku nieruchomości, wynikający m.in. ze wzrostu zamożności społeczeństwa i znacznej skali niezaspokojonych potrzeb mieszkaniowych.

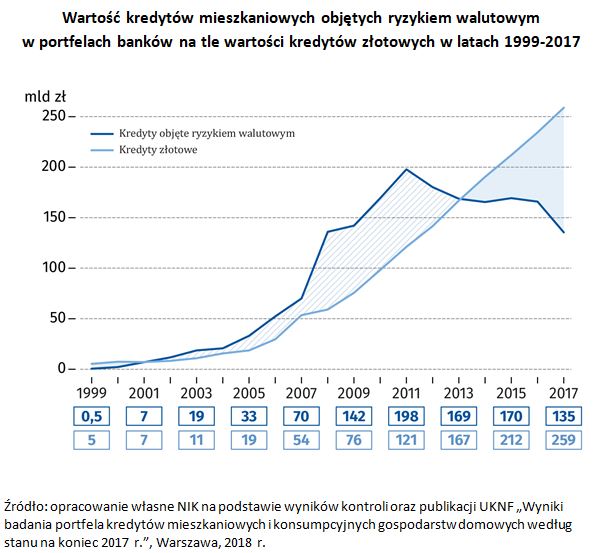

Zawartych zostało blisko milion umów kredytów objętych ryzykiem walutowym. Ich wartość w szczytowym okresie (w 2011 r.) sięgnęła niemal 200 mld zł. Od tego czasu poziom zadłużenia wyrażony w walutach, z którymi te kredyty są powiązane systematycznie spadał. Było to wynikiem spłat kredytów, ale także ich przewalutowań i sprzedaży poza sektor bankowy. Wartość kredytów wyrażona w złotych była zmienna, na co wpływ miały wahania kursu złotego do walut, w których kredyty te były denominowane lub do której jest indeksowany.

Wahania te odbijały się na wysokości raty. W okresach osłabienia złotego wyraźnie wzrastała liczba kredytów, których wartość przekraczała wartość rynkową mieszkań stanowiących zabezpieczenie kredytu, co uniemożliwiało kredytobiorcom uwolnienie się od zadłużenia w wyniku sprzedaży kredytowanej nieruchomości.

Przy udzielaniu kredytów miały miejsce niewłaściwe praktyki banków, w tym zawieranie w umowach kredytowych niedozwolonych postanowień umownych, pozwalających na jednostronne kształtowanie przez banki, na niejasnych zasadach, wysokości oprocentowania lub kursów, po jakich przeliczane były udzielane kredyty lub spłacane raty. Klauzulami abuzywnymi były także postanowienia przewidujące obowiązkowe ubezpieczenie niskiego wkładu własnego kredytobiorcy, na warunkach które nie były znane kredytobiorcy w momencie zawierania umowy kredytu. Stwierdził to w wyrokach Sąd Ochrony Konkurencji i Konsumentów. Żaden z organów państwowych dotychczas nie ustalił jednak miarodajnie skali tych praktyk. Przy sprawnie działającym systemie ochrony konsumentów praktyki te powinny zostać szybko wyeliminowane.

Cel główny kontroli

Celem kontroli było uzyskanie odpowiedzi na pytanie, czy państwo skutecznie chroniło konsumentów przed nieuczciwymi praktykami banków udzielających kredytów objętych ryzykiem walutowym?

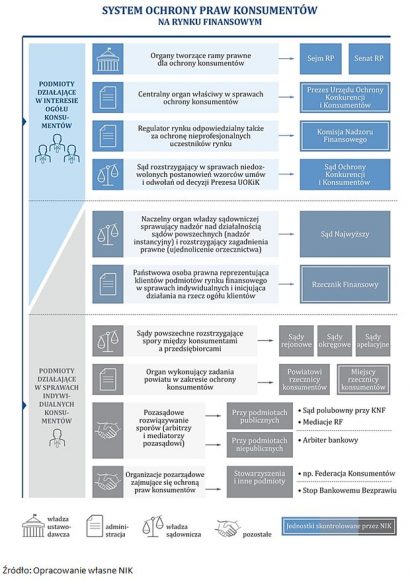

Na państwowy system ochrony praw konsumentów składają się działania władzy ustawodawczej (rozwiązywanie systemowych problemów ochrony konsumentów w drodze działań legislacyjnych), władzy wykonawczej (podejmowanie interwencji przez organy administracji publicznej na podstawie i w granicach prawa, przy dobieraniu metod interwencji do rodzaju problemu i możliwości skutecznego jego rozwiązania) oraz władzy sądowniczej (rozpatrywanie roszczeń konsumentów w ich indywidualnych sporach z przedsiębiorcami przy wsparciu eksperckim organów administracji). System ten wspierany jest przez podmioty prywatnoprawne i organizacje pozarządowe, które za cel przyjęły ochronę konsumentów. Warunkiem efektywnej ochrony interesów konsumentów jest sprawne i skuteczne działanie każdego z elementów tego systemu.

Z uwagi na ustawowe uprawnienia kontrolne NIK, kontrola mogła być ograniczona wyłącznie do badania działań podmiotów administracji publicznej, którym przyznano obowiązki i uprawnienia w zakresie ochrony konsumentów. Należały do nich Urząd Ochrony Konkurencji i Konsumentów, Komisja Nadzoru Finansowego i Rzecznik Finansowy. Ponadto w trzech urzędach miast zbadane zostały działania trzech miejski rzeczników konsumentów (w Warszawie, Krakowie i Olsztynie).

Ocena

Najwyższa Izba Kontroli oceniła negatywnie skuteczność systemu ochrony konsumentów wobec problemu kredytów objętych ryzykiem walutowym w latach, na które przypadła zasadnicza aktywność banków w udzielaniu tych kredytów, tj. 2005-2013. Skontrolowane podmioty administracji publicznej nie zapewniły właściwego egzekwowania praw kredytobiorców oraz zbyt późno lub w nieodpowiednim stopniu przeciwdziałały zagrożeniom, wynikającym z charakteru tych kredytów oraz z nieuczciwych praktyk banków. Słabość systemu ochrony konsumentów była jednym z czynników, który umożliwił wzrost wolumenu kredytów do skali, przy której obecnie wyeliminowanie ryzyk z nimi związanych wiązałoby się z poniesieniem znaczących kosztów przez banki lub zadłużonych obywateli.

Zdaniem NIK, przyczyną nieskuteczności systemu był brak lub niska aktywność organów administracji publicznej zobowiązanych do ochrony konsumentów, niewyposażenie ich w skuteczne narzędzia działania oraz konstrukcja modelu ochrony, wymagająca wchodzenia na długotrwałą ścieżkę sądową w celu stwierdzenia występowania klauzul niedozwolonych. W efekcie, nawet jeśli zostały zidentyfikowane niewłaściwe praktyki banków, to ich eliminowanie było procesem długotrwałym. Wynikiem działań było natomiast doprowadzenie do zaprzestania stosowania danej praktyki przez bank w przyszłości, a tylko w niewielkim stopniu usunięcie skutków tych praktyk, wynikających z dotychczasowej realizacji umów, choć w ich wyniku banki uzyskały nienależne korzyści kosztem konsumentów.

W kwietniu 2016 r. Prezes Urzędu Ochrony Konkurencji i Konsumentów uzyskał nowe uprawnienia, pozwalające na bardziej efektywną niż dotychczas ochronę konsumentów, z wykorzystaniem ścieżki administracyjnej zamiast sądowej. Wzrosła wówczas aktywność UOKiK w zakresie weryfikacji prawidłowości praktyk stosowanych przez banki i wspierania kredytobiorców w sporach z bankami. Prezes UOKiK nie wykorzystał jednak wszystkich możliwości wsparcia kredytobiorców.

Powołanie w październiku 2015 r. Rzecznika Finansowego przyczyniło się do wyeliminowana istotnej luki w systemie ochrony, wynikającej z braku wyspecjalizowanego podmiotu oferującego pomoc w sprawach indywidualnych na rynku bankowym. Rzecznik podjął aktywne działania informacyjne i wspierające kredytobiorców w dochodzeniu ich praw. Niemniej skuteczność bezpośrednich interwencji Rzecznika w bankach oraz prowadzonych przez niego postępowań pozasądowych była ograniczona z uwagi na postawę banków. Natomiast ocena skuteczności przedstawianych przez Rzecznika i Prezesa UOKiK sądom oświadczeń zawierających istotne dla sprawy poglądy była w trakcie kontroli niemożliwa, ze względu na brak informacji zwrotnej z sądów i od konsumentów o wpływie tych stanowisk na treść prawomocnych wyroków.

Zdaniem NIK, negatywny wpływ na skuteczność ochrony konsumentów miały niedookreślone kompetencje Komisji Nadzoru Finansowego w dziedzinie ochrony interesów uczestników rynku finansowego. Ustawa o nadzorze finansowym nałożyła na Komisję zadania w tym zakresie, ale nie wyposażyła w skuteczne narzędzia do realizacji tych zadań. Przeciwnie, zgodnie z art. 138 ust. 7 ustawy Prawo bankowe, środki podejmowane w ramach nadzoru bankowego nie mogły naruszać umów zawartych przez banki. Z tego względu, mimo że UKNF najszybciej zidentyfikował zagrożenia wynikające z kredytów objętych ryzykiem walutowym, to działania KNF były ostrożne i ograniczone. Miały w szczególności charakter niewiążących wytycznych, stopniowo zaostrzanych, i nie odnosiły się do umów już zawartych. W efekcie były niewystarczające, żeby na wczesnym etapie wyeliminować nieprawidłowości w działaniach banków, szczególnie w okresie najintensywniejszego udzielania tych kredytów w 2008 r. Co więcej, KNF w Rekomendacji S z 2008 r. podtrzymała zapisy z wcześniejszej Rekomendacji KNB z 2006 r., zalecające bankom przedstawianie kredytobiorcom symulacji wysokości rat kredytu przy złożeniu osłabieniu złotego w stosunku do waluty kredytu o 20%. Nie oddawało to rzetelnie skali ryzyka walutowego, jakim były obarczone kredyty zaciągane na okresy wieloletnie, niekiedy przekraczające 30 lat.

Miejscy i powiatowi rzecznicy konsumentów pełnili pomocną rolę jako reprezentanci grup kredytobiorców w postępowaniach, w których dochodzili roszczeń od banków na podstawie pozwów zbiorowych. Ta forma dochodzenia roszczeń nie była jednak efektywna z uwagi na długotrwałość postępowań.

Rzecznicy świadczyli także pomoc w sprawach indywidualnych, jednak, zdaniem NIK, nie we wszystkich przypadkach wywiązywali się z tego zadania rzetelnie. Wynikało m.in. ze skomplikowanego charakteru spraw i braku dostępu rzeczników do niezawodnego źródła informacji, które pozwoliłoby wesprzeć ich w kompetentnym udzielaniu porad. Rzecznicy udzielający konsumentom pomocy pomijali w szczególności istotne informacje o ryzyku przedawnienia roszczeń lub o niedozwolonych postanowieniach, występujących w umowach. Unikali także występowania na rzecz kredytobiorców z powództwem do sądu.

W efekcie wymienionych słabości systemu ochrony konsumentów banki uzyskały korzyści, wynikające ze stosowania niedozwolonych postanowień umownych. Jednocześnie, z nielicznymi wyjątkami, nie poniosły kar pieniężnych z tego tytułu, a ciężar i ryzyka związane z odzyskaniem tych kwot został przeniesiony na kredytobiorców. Zdaniem NIK, państwo nadal nie wspiera dostatecznie kredytobiorców w dochodzeniu ich praw. Problem ten powinien zostać rozwiązany w drodze ustawowej.

Wnioski

Biorąc pod uwagę, że do powstania problemów związanych z kredytami objętymi ryzykiem walutowym przyczyniła się w szczególności nieskuteczność systemu ochrony konsumentów na rynku finansowym NIK formułuje następujące wnioski o zmianę przepisów prawa (de lege ferenda) i możliwe do zrealizowania w ramach obowiązujących przepisów (de lege lata).

Wnioski de lege ferenda

- Wnioski w sprawie ograniczenia skutków niewłaściwych praktyk banków i ryzyk nałożonych na konsumentów:

- ustawowe wyeliminowanie skutków pobierania przez banki od konsumentów korzystających z mieszkaniowych kredytów objętych ryzykiem walutowym nienależnych świadczeń z tytułu stosowania w umowach klauzul abuzywnych (po rozstrzygnięciu przez Sąd Najwyższy rozbieżności dotyczących zakresu i skutków abuzywności występujących w umowach),

- wyeliminowanie lub ograniczenie zagrożeń, wynikających z ekspozycji obywateli na ryzyko walutowe, z uwzględnieniem podziału tego ryzyka między banki i kredytobiorców

- Wnioski w celu wzmocnienia ochrony konsumentów:

- doprecyzowanie zadań i uprawnień Komisji Nadzoru Finansowego w zakresie ochrony uczestników rynku finansowego bądź taka redefinicja celów, by mogły być one skutecznie realizowane przy obecnych uprawnieniach,

- wprowadzenie osobistej odpowiedzialności zarządzających instytucjami finansowymi za naruszenie przepisów z zakresu ochrony konsumentów,

- ukształtowanie zasad postępowania cywilnego i mechanizmów ułatwiających konsumentom dochodzenie roszczeń,

- wprowadzenie usprawnień w dochodzeniu roszczeń w postępowaniu grupowym,

- wprowadzenie usprawnień i udogodnień dla konsumentów w postępowaniu upadłościowym.

Wnioski de lege lata

Zdaniem NIK, w przypadku, gdy wnioski de lege ferenda przedstawione w pkt I nie zostaną uwzględnione i kwestie związane z kredytami objętymi ryzykiem walutowym nie zostaną rozwiązane w drodze ustawowej, instytucje odpowiedzialne za ochronę konsumentów powinny intensywnie wspierać konsumentów w dochodzeniu ich praw. Instytucje te powinny wypracować spójny standard informacyjny, tak żeby każdy kredytobiorca mógł od każdej z nich uzyskać wyczerpujące i klarowne wskazówki, w jaki sposób może dochodzić swoich praw oraz by był pokierowany do instytucji publicznej, która pomoże mu w identyfikacji ewentualnych nieprawidłowości w jego umowie kredytowej. Należy przy tym zwrócić uwagę, że organy ochrony konsumentów nie wyczerpały dotychczas możliwości zbiorowego wsparcia konsumentów.

Do wsparcia konsumentów zasadne jest także wykorzystanie potencjału organizacji pozarządowych, w tym w zakresie świadczenia pomocy prawnej w dochodzeniu roszczeń. Niezbędne jest jednak zapewnienie tym organizacjom adekwatnego finansowania, gdyż nie mogą one pozyskiwać środków do przedsiębiorców by nie dopuścić do powstania konfliktu interesów.

Ponadto, zdaniem NIK, w celu zwiększenia skuteczności ochrony konsumentów przez skontrolowane jednostki niezbędne jest:

- rozwijanie proaktywnego podejścia, w ramach którego podmioty te zintensyfikują monitoring rynku i wykazywać będą inicjatywę w podejmowaniu działań z urzędu w celu eliminowania niewłaściwych praktyk rynkowych w zakresie, w jakim mają kompetencje,

- stworzenie stałych i skutecznych ram wymiany informacji, które pozwolą na przekazywanie na wczesnym etapie sygnałów o ryzykach naruszeń interesów konsumentów do instytucji, która posiada najbardziej odpowiednie instrumenty, żeby przeciwdziałać tym naruszeniom,

- identyfikacja najbardziej efektywnych sposobów podnoszenia poziomu edukacji finansowej i konsumenckiej społeczeństwa i ich wykorzystanie w praktyce,

- systematyczna identyfikacja i eliminowanie przyczyn długotrwałości postępowań w sprawach konsumenckich.

Przedmiotem monitoringu ze strony właściwych organów i w razie potrzeby podjęcia właściwej interwencji publicznej powinny być także kwestie:

- działania podmiotów komercyjnych (kancelarii prawnych, odszkodowawczych) oferujących konsumentom wsparcie w dochodzeniu roszczeń od instytucji finansowych pod kątem przestrzegania przez nie praw konsumentów,

- likwidacji stawek LIBOR i wpływu tego zdarzenia na bezpieczeństwo i warunki obrotu gospodarczego, w tym na sytuację konsumentów.

Ponadto NIK w wystąpieniach pokontrolnych, skierowanych do kierowników poszczególnych jednostek kontrolowanych, sformułowała 14 wniosków w celu usunięcia nieprawidłowości stwierdzonych w trakcie kontroli.

Kredyty oferowane w formie kredytów indeksowanych do walut obcych, denominowanych w walutach obcych oraz klasycznych kredytów walutowych różniły się walutami, na jakie opiewał kredyt, określonymi w umowie i w jakiej był wypłacany, oraz walutami, w jakich ustalany był harmonogram spłaty i w jakich dokonywana była spłata.

Kredyt denominowany w walucie obcej różnił się od kredytu indeksowanego tym, że jego wysokość już w umowie została wyrażona w walucie obcej. Wypłata kredytu następowała w złotych, przeliczonych po kursie kupna banku. Harmonogram spłat zaś tak, jak w przypadku kredytu indeksowanego, był wyrażany w walucie obcej i spłacany w złotych, po kursie sprzedaży ustalanym przez bank.

W klasycznym kredycie walutowym i złotowym nie stosowano przeliczeń. Na wszystkich etapach, tj. w umowie, przy wypłacie, w harmonogramie i przy spłacie operowano tą samą walutą obcą lub złotym.

W dniu 26 sierpnia 2011 r. weszła w życie tzw. ustawa antyspreadowa, na mocy której kredytobiorca korzystający z umowy o kredyt denominowany lub indeksowany do waluty innej niż waluta polska, mógł dokonywać spłaty rat kapitałowo-odsetkowych oraz dokonać przedterminowej spłaty pełnej lub częściowej kwoty kredytu bezpośrednio w tej walucie. Pozwoliło to na pozyskiwane środków walutowych do spłaty kredytu poza bankiem, dzięki czemu kredytobiorca nie musiał bankowi płacić spreadu w pełnej wysokości (jego część zapłacił przy wypłacie kredytu). W warunkach wolnej konkurencji rolę dostarczających waluty obce do spłaty rat kredytu przejęły kantory internetowe, które zaoferowały spready znacznie niższe niż banki, choć ustalają także opłaty związane z transferem środków na rachunki bankowe.