Wyższa od oczekiwań inflacja bazowa może ułatwić EBC decyzję w kwestii utrzymania wyższych stóp procentowych przez dłuższy czas – wynika z analizy Allianz Trade.

Podczas gdy inflacja zasadnicza w czerwcu była zgodna z oczekiwaniami i wyniosła 5,4% r/r (spadek z 6,1% r/r w maju), inflacja bazowa wzrosła do 5,4% r/r (wzrost z 5,3% r/r w maju). Inflacja w usługach ponownie wzrosła do 5,4% r/r (z 5,0% r/r w maju), zgodnie z oczekiwaniami i przy znacznym efekcie bazowym związanym z biletem za 9 euro w Niemczech. Inflacja towarów spadła do 5,5% r/r (z 5,8% r/r), ale mniej niż oczekiwano. W ujęciu miesięcznym zmiany cen są obecnie znacznie słabsze niż na początku 2023 r., a siły dezinflacyjne (poza usługami) nabierają tempa w miarę zmniejszania się podaży pieniądza. Jeszcze przed publikacjami ostatnich danych o inflacji podnieśliśmy nasze końcowe oczekiwania dla EBC do 4,0%, zakładając, że będzie on kontynuował podwyżki nawet po lipcowym posiedzeniu o kolejne 25 pb we wrześniu.

Ważniejszy jest jednak coraz bardziej jastrzębi ton EBC, który uwidocznił się podczas zeszłotygodniowego Forum Banków Centralnych w Sintrze.

Rozbieżność między prognozami krajowych banków centralnych (czerwiec i grudzień) a prognozami EBC (marzec i wrzesień) dotyczącymi trwałości inflacji skłania EBC do zwiększenia stopnia zależności ścieżki stóp procentowych od (tych pewnych) danych. A w opinii Allianz Trade wydaje się mało prawdopodobne, aby EBC prognozował osiągnięcie swojego średniookresowego celu stabilności wzrostu cen na poziomie 2% przed końcem 2025 r., co może wpłynąć na przesunięcie potencjalnych obniżek stóp procentowych z czerwca 2024 r. (zgodnie z naszą dotychczasową prognozą) na 2025 r.

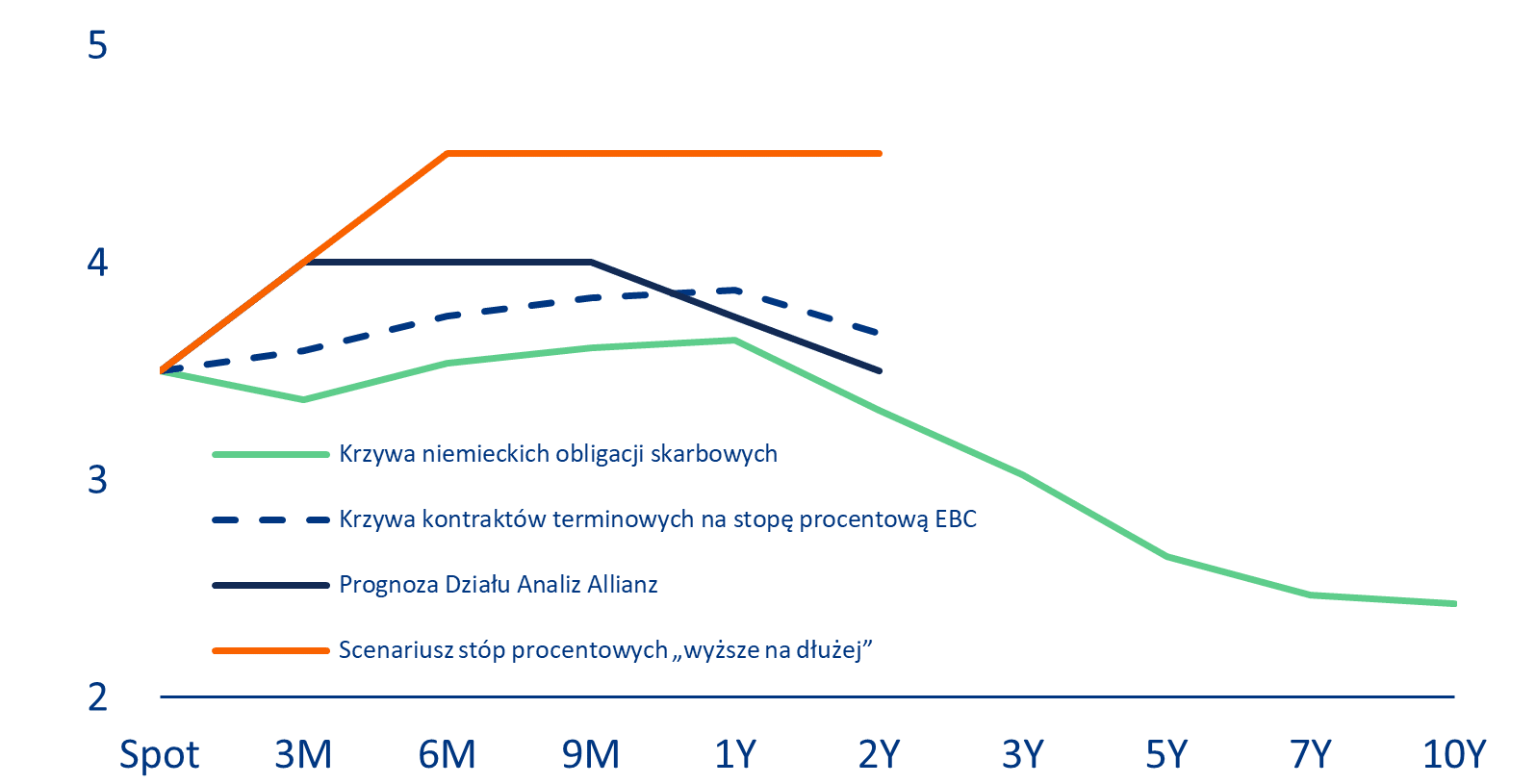

Wykres 1: Prognozy stóp EBC i krzywej niemieckich obligacji skarbowych (w %)

Źródła: Refinitiv Datastream, Allianz Research

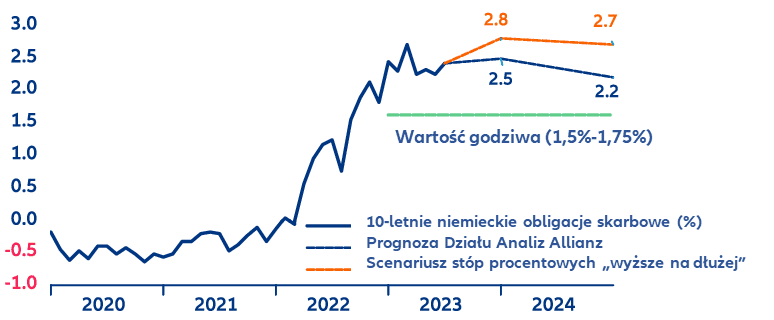

Perspektywa dłuższego okresu zacieśniania polityki pieniężnej wywierałaby presję wzrostową na oba końce krzywej dochodowości obligacji. Analizujemy wpływ scenariusza „wyższe za dłużej”, w którym EBC podnosi stopę depozytową do 4,5% bez obniżek stóp do końca 2024 roku. Scenariusz ten znacznie odbiega od konsensusu rynkowego (+75-100 pb) i doprowadziłby do znacznej korekty rynkowej (wykres 1), w tym na długim końcu krzywej dochodowości. Obecny efekt przeniesienia zmian w oczekiwaniach dotyczących stopy procentowej z rocznym wyprzedzeniem na rentowność 10-letnich niemieckich Bundów wynosi około 70%. Oznacza to, że na każde 100 pb zmiany oczekiwań, około 70 pb jest absorbowane przez dłuższy koniec niemieckiej krzywej dochodowości. Tym samym rentowność 10-letnich Bundów wzrosłaby do 2,8% i 2,7% odpowiednio do końca 2023 i 2024 r. (z obecnego poziomu 2,4%). Ponadto oznaczałoby to odchylenie w górę o 30 pb i 50 pb od naszych prognoz bazowych odpowiednio na 2023 i 2024 r. oraz powiększyłoby lukę do stopy wartości godziwej wynoszącej odpowiednio 1,5% i 1,75% (wykres 2).

Wykres 2: Prognozy rentowności 10-letnich Bundów (%) – niemieckich obligacji skarbowych

Źródła: Refinitiv Datastream, Allianz Research

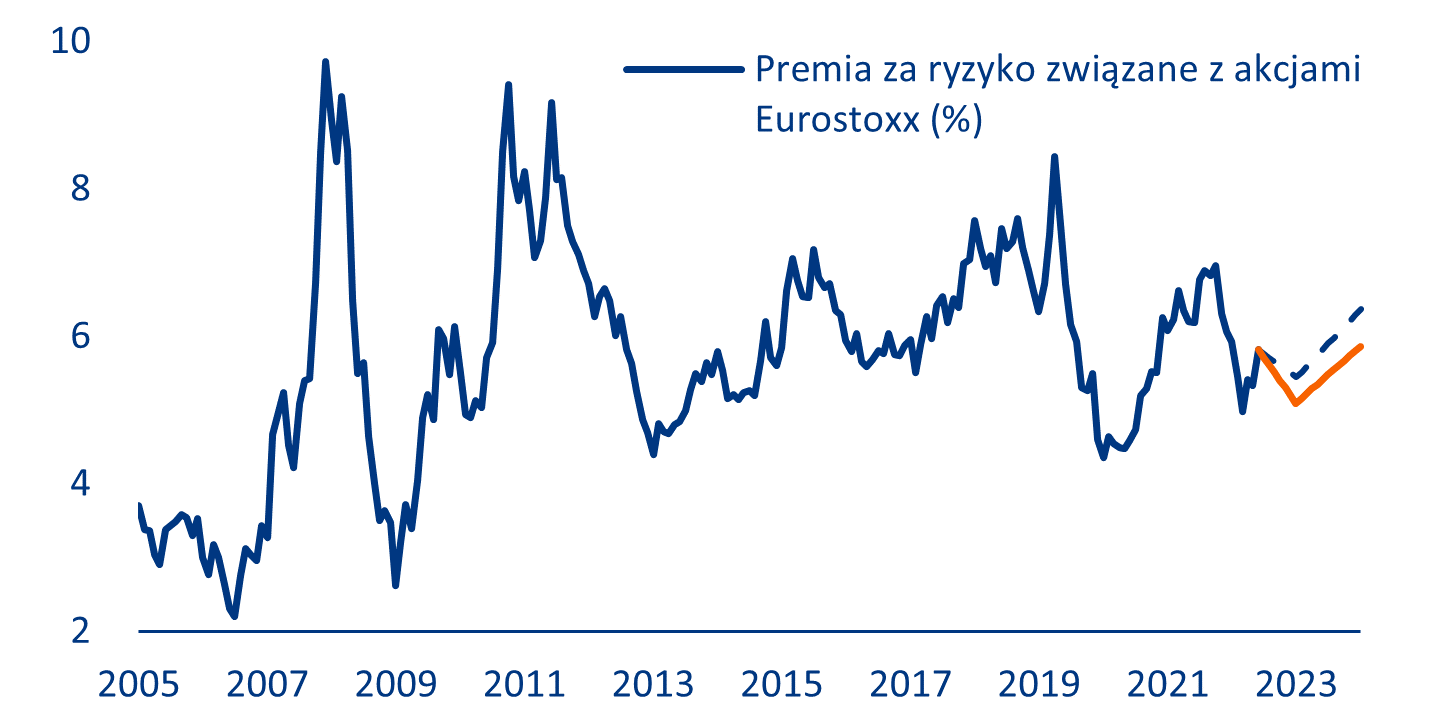

Wyższe długoterminowe rentowności (obligacji skarbowych) miałyby negatywny wpływ na rynki akcji. Przedłużające się wyższe stopy procentowe miałyby również wpływ na bardziej ryzykowne aktywa, przechylając atrakcyjność różnych aktywów na korzyść inwestycji o stałym dochodzie ze względu na coraz bardziej atrakcyjne zyski. Efekt ten ujawniłby się przede wszystkim w 2023 r., ponieważ przewidywany wzrost zysków w 2024 r. stymulowałby wyniki akcji i zmniejszyłby różnicę we względnej atrakcyjności na korzyść rynków akcji. Ilościowo, scenariusz „wyższe za dłużej” potencjalnie obniżyłby wyniki akcji o około 3 do 4% w 2023 r., w porównaniu z oczekiwanym przez nas łącznym zwrotem w wysokości 9% dla Eurostoxx (Wykres 3).

Wykres 3: Wyniki europejskiego rynku akcji (%)

Źródła: Refinitiv Datastream, Allianz Research