Ograniczenie w dostępie do kredytów hipotecznych oznacza coraz mniejsze zainteresowanie zakupem mieszkań. Mimo słabszego popytu, najnowszy raport przygotowany przez ekspertów RynekPierwotny.pl, Metrohouse i Credipass wskazuje, że średnie ceny mieszkań w największych miastach nadal rosną.

Jak wiadomo, cykliczność jest stałym elementem rynku nieruchomości. Lata wzrostów cen i intensywnego rozwoju rynku przeplatają się z okresami korekt i stagnacji. Jednak są też czynniki, które bywają nieprzewidywalne. Wojna, pandemia, inflacja, globalne problemy gospodarcze – te i inne zdarzenia odciskają głębokie piętno na lokalnych rynkach nieruchomości. Decyzje banku centralnego dotyczące kolejnych podwyżek stóp procentowych zamykają drogę kolejnym grupom potencjalnych nabywców mieszkań do realizacji planów związanych z zakupem. – Rynek mieszkaniowy staje się otwarty dla dobrze sytuowanej klasy średniej, której dochody pozwalają na zaciągnięcie kredytu lub dla klientów gotówkowych, którzy nie muszą posiłkować się przy zakupie zewnętrznym finansowaniem, mówi Marcin Jańczuk z sieci biur nieruchomości Metrohouse, współautor raportu Barometr Metrohouse i Credipass II kw. 2022 r.

Jak w sytuacji kumulacji różnorakich czynników zareaguje rynek? Na to pytanie poznamy zapewne odpowiedź za kilka miesięcy, ponieważ rynek nieruchomości ze znamiennym opóźnieniem reaguje na pojawiające się wszelkie bodźce gospodarczo-rynkowe. – Odpływ z rynku klientów powinien w rezultacie wpłynąć na kształtowanie się poziomów cenowych dostępnych na rynku mieszkań. Nie jest to jednak tak oczywiste, ponieważ prawdopodobnym scenariuszem może stać się ograniczenie produkcji przez deweloperów oraz coraz liczniejsze wstrzymywanie się ze sprzedażą klientów indywidulanych, co nie stworzy obszaru dla zjawiska nadpodaży, komentuje Marcin Jańczuk z Metrohouse.

Spis treści:

Na rynku pierwotnym ceny znowu w górę

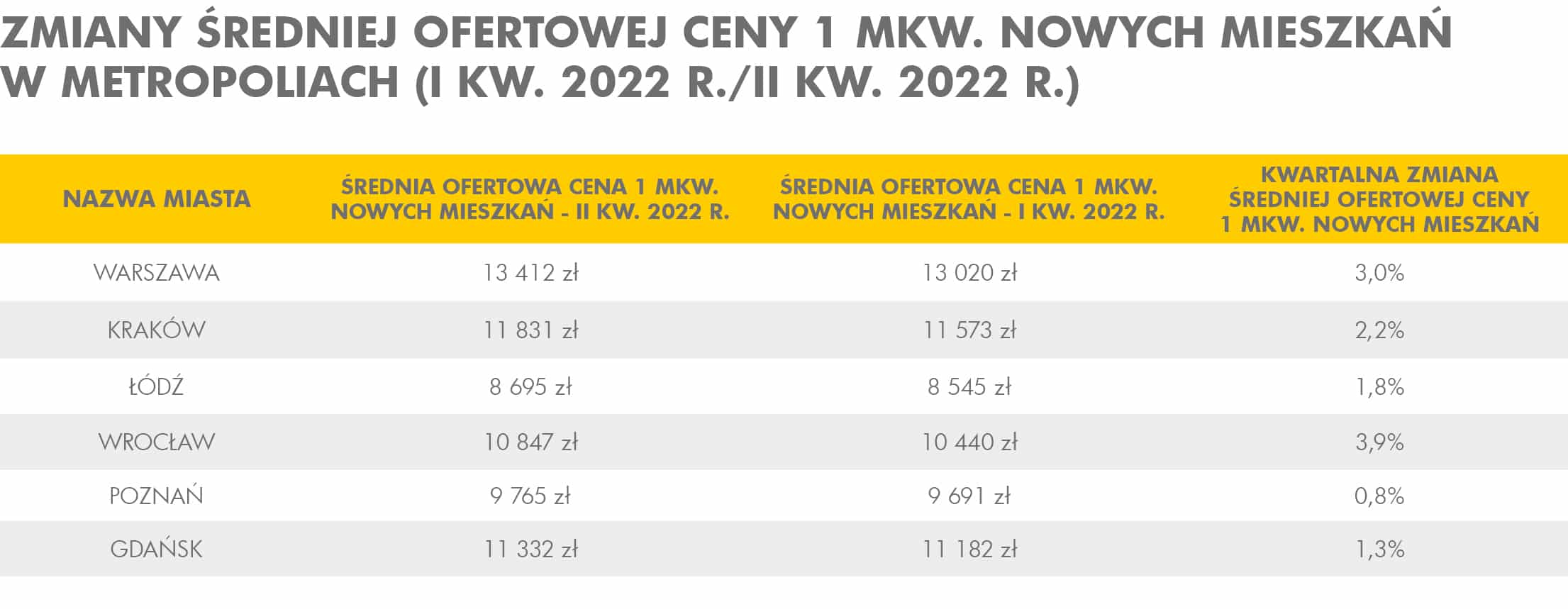

Tymczasem w II kw. 2022 r. na rynku pierwotnym odnotowujemy wzrosty cen we wszystkich największych miastach wynoszące od 0,8 proc. do prawie 4 proc. Liderem wzrostów jest Wrocław (wzrost o 3,9 proc. kw./kw.). Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl twierdzi, że podwyżki dotyczące Warszawy (3 proc.) oraz Wrocławia, na pewno należy określić jako znaczące. – Stolica Dolnego Śląska już w najbliższym czasie może „przebić” kolejny próg cenowy. Tym razem chodzi o stawkę 11 000 zł/mkw. na rynku pierwotnym. Mimo cenowej pogoni, wrocławski rynek mocno ustępuje krakowskiemu i gdańskiemu pod względem oferty najdroższych mieszkań deweloperskich. Mowa o lokalach kosztujących ponad 15 000 zł/mkw.

Najwięcej takich drogich „M” znajdziemy oczywiście w cennikach stołecznych deweloperów. Na warszawskim rynku już co czwarte nowe mieszkanie kosztuje więcej niż 15 000 zł/m kw. Jak wskazują eksperci portalu RynekPierwotny.pl, spośród sześciu analizowanych w Raporcie Barometr miast, w czterech średnia cena nowych mieszkań przekracza już 10 000 zł/m kw. Jedynie w Poznaniu i Łodzi stawki są niższe.

Mieszkania z rynku wtórnego: stabilizacja w kilku miastach

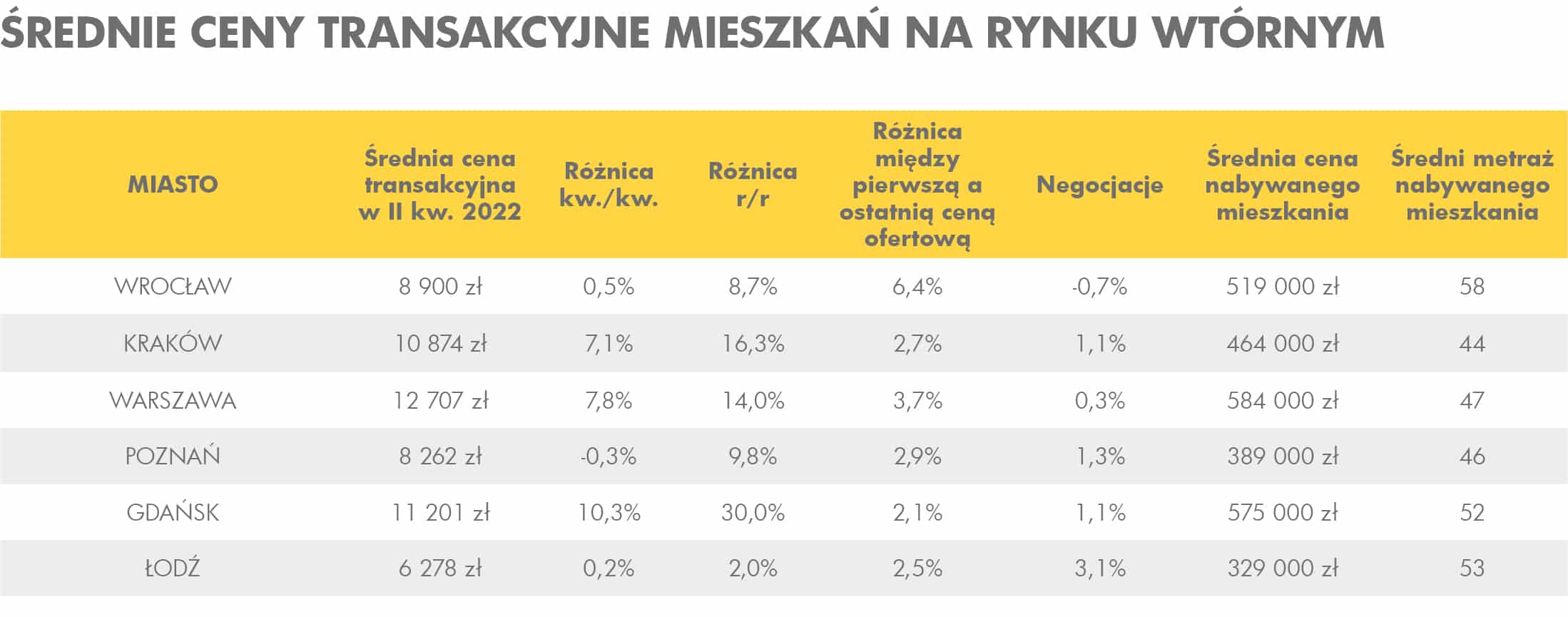

Na rynku wtórnym nie ma już takiej cenowej jednomyślności. W analizowanych przez Metrohouse sześciu największych miastach widać spore dysproporcje. Pierwsza grupa miast (Wrocław, Poznań, Łódź) to lokalizacje, w których można mówić o porównywalnych cenach do tych sprzed kwartału. W drugiej grupie (Kraków, Warszawa, Gdańsk) transakcje przeprowadzane w II kwartale pokazują silne zwyżki od 7 do 10 proc. Średnie ceny na rynku wtórnym w Gdańsku przekroczyły 11 tys. zł i są już wyższe od cen w stolicy Małopolski. Natomiast w Warszawie powoli zbliżają się do poziomu 13 tys. zł za m kw. Najciekawsze obserwacje przynosi jednak analiza wzrostów w skali r/r. Rekordzistą jest Gdańsk, gdzie ceny wprost wystrzeliły i są wyższe o 30 proc. od transakcji sprzed roku. Średnia kwota, jaką wydajmy tam na mieszkanie tylko nieznacznie ustępuje cenom stołecznym. Powyżej 10 proc. ceny wzrosły w Krakowie (16,3 proc.) i Warszawie (14 proc.).

Jak można się było spodziewać, Indeks Popytu notuje swoje rekordowo niskie wartości. Silnie spadła liczba osób aktywnie poszukujących nieruchomości do zakupu. Natomiast na wysokim poziomie (41 proc.) utrzymuje odsetek zakupów inwestycyjnych. Ciekawe, czy coraz wyższe oprocentowanie lokat i rekordowo wysokie zainteresowanie obligacjami wpłynie na osłabienie aktywności klientów lokujących swoje nadwyżki na rynku mieszkań?

Coraz wyższe ceny mieszkań i specyfika obecnej sytuacji powoduje, że widoczne są dość istotne zmiany w parametrach nabywanych lokali. W Warszawie na rynku wtórnym 67 proc. nabywanych w II kw. 2022 r. mieszkań ma powierzchnię nie większą niż 50 m kw. To aż 19 pkt. proc. mniej niż rok temu. Wyraźnie więc widać, że w stolicy kupujemy coraz mniejsze mieszkania. W koszyku innych największych miast również popularne są lokale do 50 m kw. (54 proc.), choć częściej niż w stolicy w transakcjach pojawiają się większe metraże.

Kredyty hipoteczne dostępne dla nielicznych

Rodzina zarabiająca łącznie 8 tys. zł. netto może liczyć na zdolność kredytową w średniej wysokości 246 tys. zł, choć przed rokiem było to 629 tys. zł. Wszystkiemu winne są wprowadzone w kwietniu rekomendacje KNF a przede wszystkim rosnące stopy procentowe. Nie wiemy, czy czekają nas jeszcze kolejne ich podwyżki i na ten moment trudno jest prognozować do jakiego poziomu możemy dojść. – Ciekawą sytuację obserwujemy na początku lipca na notowaniach stawek WIBOR, które symbolicznie od kilku dni zaczynają spadać. Może być to chwilowe wahnięcie lub sygnał, że dotknęliśmy już „dna” i sytuacja zaczyna się stabilizować. Do tego dochodzi fakt, że w ostatnich tygodniach już cztery banki obniżyły oprocentowanie stałe swoich kredytów hipotecznych, mówi Andrzej Łukaszewski ekspert finansowy Credipass. Aktualnie średnie oprocentowanie kredytu przy 20% wkładu własnego ze zmienną stopą procentową wynosi 9,09% a ze stopą stałą 9,16%, co też świadczy o pewnej stabilizacji ofert.

Obecna sytuacja sprawia, że II kw. 2022 r. był jednym z najsłabszych w ostatnich latach jeśli chodzi o wartość nowo podpisanych umów o kredyt hipoteczny. Autorzy raportu oceniają, że wolumen kredytów hipotecznych w II kw. przekroczy nieznacznie 14 mld zł.