W ostatnich latach można zaobserwować dynamiczny wzrost inwestycji organów podatkowych w nowoczesne rozwiązania technologiczne oraz towarzyszące temu procesowi zmiany regulacyjne. Jak pokazuje badanie EY – TAX Compliance, a priorytety dyrektorów finansowych w Polsce – rodzimi CFO jednak wciąż z mieszanymi uczuciami podchodzą do digitalizacji procesu raportowania. Dla 38% to szansa, dla 29% – obciążenie, a dla 33% – częściowo szansa, a częściowo obciążenie. Pomimo tak niejednoznacznych deklaracji, aż 36% ankietowanych planuje w kolejnych 5 latach przeznaczyć przynajmniej 150 000 złotych na dodatkowe inwestycje w digitalizację raportowania podatkowego. Niemniej, dalszy rozwój procesów cyfrowych wzmacnia presję na rozwój kompetencji członków wewnętrznych zespołów, które często zmagają się z brakami kadrowymi. Niewątpliwą szansą staje się modele współpracy na zasadach co-sourcingu.. W obszarze księgowym, w Polsce, firmy będą sięgać po zewnętrzne wsparcie szczególnie ze względu na dostęp do najlepszych technologii (44%) oraz oszczędności na kosztach obsługi (39%).

Rosnące inwestycje organów podatkowych w narzędzia pozwalające wychwytywać nieprawidłowości księgowo-podatkowe firm i idące w ślad za nim zmiany regulacyjne takie jak np. split payment, JPK lub nadchodzące e-faktury stawiają przed dyrektorami finansowymi szereg nowych wyzwań. Kontrole są coraz bardziej celowane i rzeczowe. W efekcie wykorzystywanie przez przedsiębiorstwa przestarzałych technologii, nienadążających za rozwiązanymi stosowanymi przez instytucje administracji publicznej, znacząco utrudnia optymalne funkcjonowanie biznesu.

Cyfrowe zmiany mogą być postrzegane jako szansa dla dyrektorów finansowych. Poprzez uwolnienie ich zasobów czasowych związanych z koniecznością zapewnienia poprawności rozliczeń podatkowych (tax compliance), zyskują oni możliwość większego zaangażowania w główne obszary działań firmy np. tworzenie strategii. Z drugiej strony, w wyniku ostatnich zmian regulacyjnych, organy państwowe zyskują dodatkową wiedzę oraz mogą badać obszary będące dotychczas poza strefą ich zainteresowań.

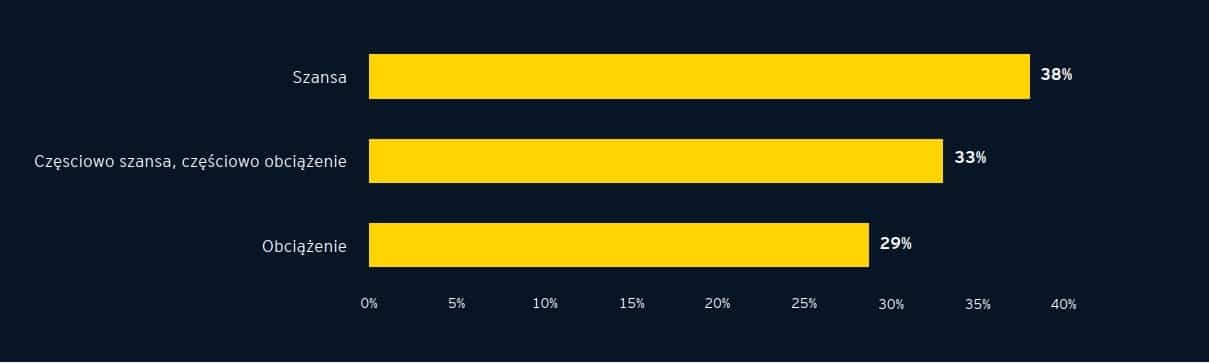

W efekcie polscy CFO mają mieszane uczucia w stosunku do procesu cyfryzacji procesów raportowania. Co prawda największy odsetek (38%) postrzega go jako szansę, jednak równocześnie 29% traktuje jako obciążenie. Aż 33% dyrektorów finansowych nie posiada jednoznacznej opinii. Wpływ na taką sytuację może mieć fakt, że 73% ankietowanych sądzi że zwłaszcza w pierwszym okresie wdrożeniowym digitalizacja zwiększy obciążenie pracą zespołu podatkowo-księgowego. Jednocześnie, dyrektorzy finansowi mają świadomość, że nie ma odwrotu od cyfryzacji. Najlepszym potwierdzeniem jest tak, że aż 36% CFO planuje w kolejnych 5 latach przeznaczyć ponad 150 000 złotych na dodatkowe inwestycje w zakresie digitalizacji raportowania podatkowego.

Wykres 1. Czy digitalizacja raportowania jest dla Państwa firmy bardziej szansą czy obciążeniem?

Na przestrzeni ostatnich pięciu lat obserwujemy całkowitą zmianę rzeczywistości raportowania podatkowego. W wyniku rozwoju technologicznego i zmian regulacyjnych organy podatkowe zyskały możliwości znacznie dokładniejszego i celowanego kontrolowania firm. Sprawia to, że przedsiębiorstwa bardzo szybko muszą dostosować się do tych realiów. Wymaga to nie tylko inwestycji w nowe rozwiązania technologiczne, ale również rozwój kompetencji działów podatkowo-księgowych. Ich brak będzie wiązał się z ryzykiem dostarczenia nieprzeanalizowanych danych. Trudno te umiejętności nabyć z dnia na dzień, stąd wielu dyrektorów finansowych ma mieszane uczucia na temat tempa i zakresu wprowadzanych zmian. Z tego względu coraz częściej i chętniej korzystają oni z zewnętrznego wsparcia – mówi Aleksandra Sewerynek-Barszcz, Partnerka w Dziale Doradztwa Podatkowego, EY Polska.

Świat biznesu zmierza w kierunku co-sourcingu

Aktualnie proces zmierzający do udostępniania organom podatkowym, w czasie rzeczywistym, niemal całkowitego dostępu do raportów i faktur organizacji budzi szereg obaw wśród dyrektorów finansowych. W długofalowej perspektywie rozwój procesów cyfrowych stwarza dla nich jednak szereg korzyści, gdyż zapewnienie tradycyjnie rozumianego tax compliance straci na znaczeniu. Jak wskazuje badanie EY obecnie ten obszar stanowi priorytet na najbliższe 3 lata dla 84% CFO w Polsce. Wynikająca z digitalizacji zmiana sprawi, że wiele firm zwróci się ku co-sourcingowi tj. modelowi współpracy z zewnętrznymi podmiotami opartego na zasadach ścisłego partnerstwa i współdzielenia zasobów, wiedzy i nowoczesnych rozwiązań. W ten sposób CFO m.in. zmniejszą konieczność nabywania nowych rozwiązań technologicznych.

To zjawisko staje się światowym standardem. Wyniki globalnego badania EY Tax and Finance Operations Survey wskazują, że aż 84% firm planuje zmianę modelu funkcjonowania ich działów finansowych. W zdecydowanej większości (68%) będą one miały miejsce poprzez współpracę na zasadach co-sourcingu z partnerami posiadającymi odpowiednie zaplecze eksperckie oraz technologiczne. Wśród kluczowych korzyści wymienione zostały możliwości skupienia się przez organizację na rozwoju najbardziej dochodowych aktywności (39%), ograniczenie ryzyka (37%) oraz zmniejszenie kosztów (24%). Co więcej, aż 96% firm uznaje za wysoce prawdopodobne, że w ciągu najbliższych 24 miesięcy skorzysta z usług co-sourcingowych.

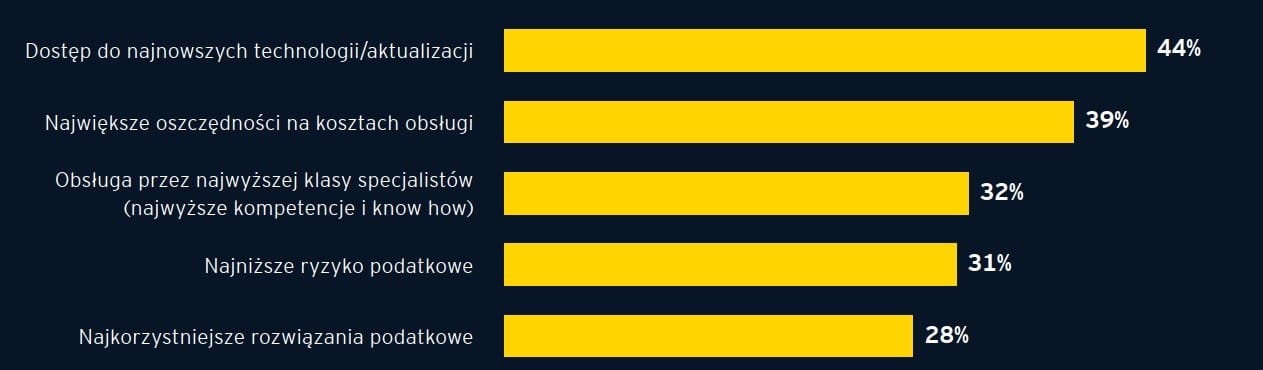

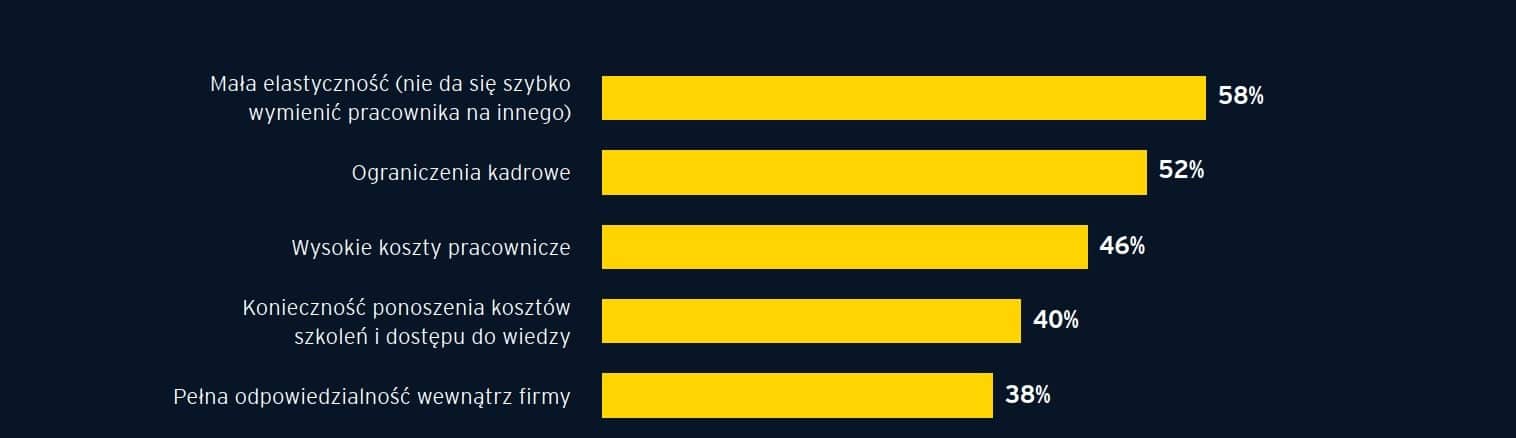

Polscy CFO szczególnie chętnie spoglądają w kierunku wsparcia w zakresie doradztwa podatkowego (73%). Wśród największych zalet co-sourcingu usług księgowo-podatkowych wskazują na dostęp do najlepszych technologii (44%) oraz oszczędności na kosztach obsługi (39%). Ostatni obszar silnie koreluje ze wskazanymi przez CFO wadami księgowości wewnętrznej. Dyrektorzy finansowi wskazują przede wszystkim na trudności z szybkim zastąpieniem osoby, która odeszła z organizacji (58%), ograniczenia kadrowe (52%) i wysokie koszty pracownicze (46%).

Równocześnie, w kolejnych miesiącach należy się spodziewać, że dalszy rozwój obowiązków związanych z ESG sprawi, iż organizacje coraz aktywniej będą poszukiwać profesjonalnej współpracy w dziedzinach od niedawna odgrywających ważną rolę w otoczeniu biznesowym zamiast rozbudowywać swoje wewnętrzne działy.

Wykres 2. Zalety księgowości zewnętrznej

Wykres 3. Wady księgowości wewnętrznej

– Polskie firmy wciąż mocno wierzą w moc wewnętrznych zespołów. Jednak dynamiczny rozwój cyfrowych rozwiązań oraz zmiany legislacyjne sprawiają, że coraz chętniej spoglądają w kierunku co-sourcingu. W ten sposób ograniczają koszty oraz ryzyka biznesowe. Brak konieczności ponoszenia znaczących inwestycji w rozwój narzędzi technologicznych oraz większa elastyczność w utrzymywaniu stanu osobowego działów księgowo-podatkowych wskazują, że rodzime firmy dołączą do globalnego trendu. Kolejny krokiem bez wątpienia będzie rozwój współpracy w obszarach związanych z ESG, wynikający zarówno z rosnącej presji ze strony konsumentów i inwestorów, jak i zmian unijnych oraz krajowych przepisów – podsumowuje Karolina Gizicka, Partnerka EY Polska, Liderka Zespołu Sprawozdawczości podatkowej.

O badaniu

Raport powstał w oparciu o badanie TAX Compliance, a priorytety dyrektorów finansowych w Polsce, ilościowe i jakościowe, przeprowadzone przez CubeResearch na zlecenie EY. W badaniu ilościowym wzięło udział 300 firm o obrotach od 20 mln do 1 mld zł oraz zatrudnieniu od 50 do 1000 pracowników. W raporcie przedstawiono odpowiedzi udzielone przez grupę CFO liczącą 114 respondentów. Metoda badania: wywiady telefoniczne CATI oraz wywiady online CAWI. Termin realizacji: maj 2022.

Dane globalne pochodzą z najnowszej edycji – EY Tax and Finance Operations Survey – przeprowadzonego w okresie od września do listopada 2021 na grupie 1 653 przedstawicieli kadry menadżerskiej. Reprezentowali oni ponad 1000 firm działających na więcej niż 40 rynkach.