- W 2023 r. 3/4 krajów odnotowało wzrost liczby niewypłacalności przedsiębiorstw, co oznacza wzrost o +7% na poziomie globalnym

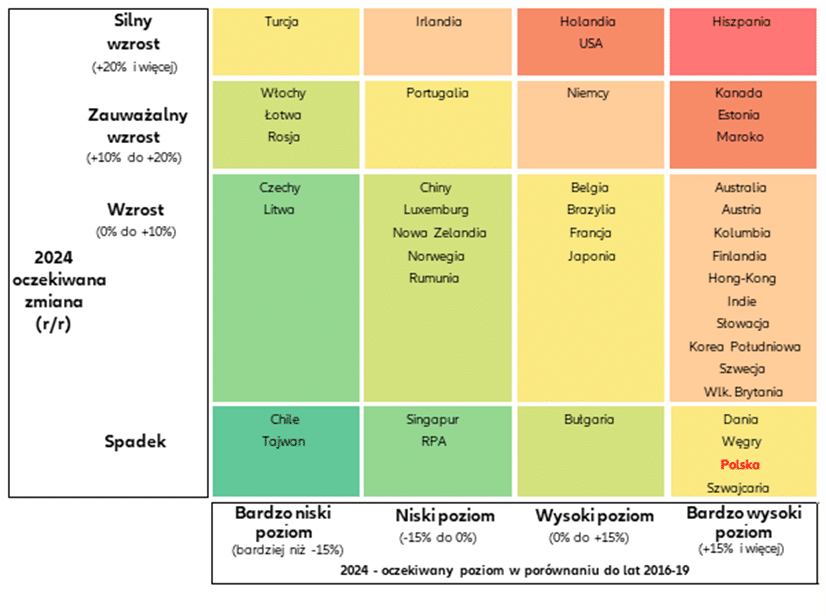

- Rok 2024 może oznaczać koniec nadrabiania zaległości (ale nie poprawę), ponieważ trzeci z rzędu wzrost liczby niewypłacalności przedsiębiorstw (+9%) spowodował, że 2 z 3 krajów przekroczyły poziomy sprzed pandemii

- Po tych stopniowych, ale kolejnych wzrostach, globalna liczba niewypłacalności przedsiębiorstw mogą ustabilizować się w 2025 r. (0%), ale na wysokim poziomie

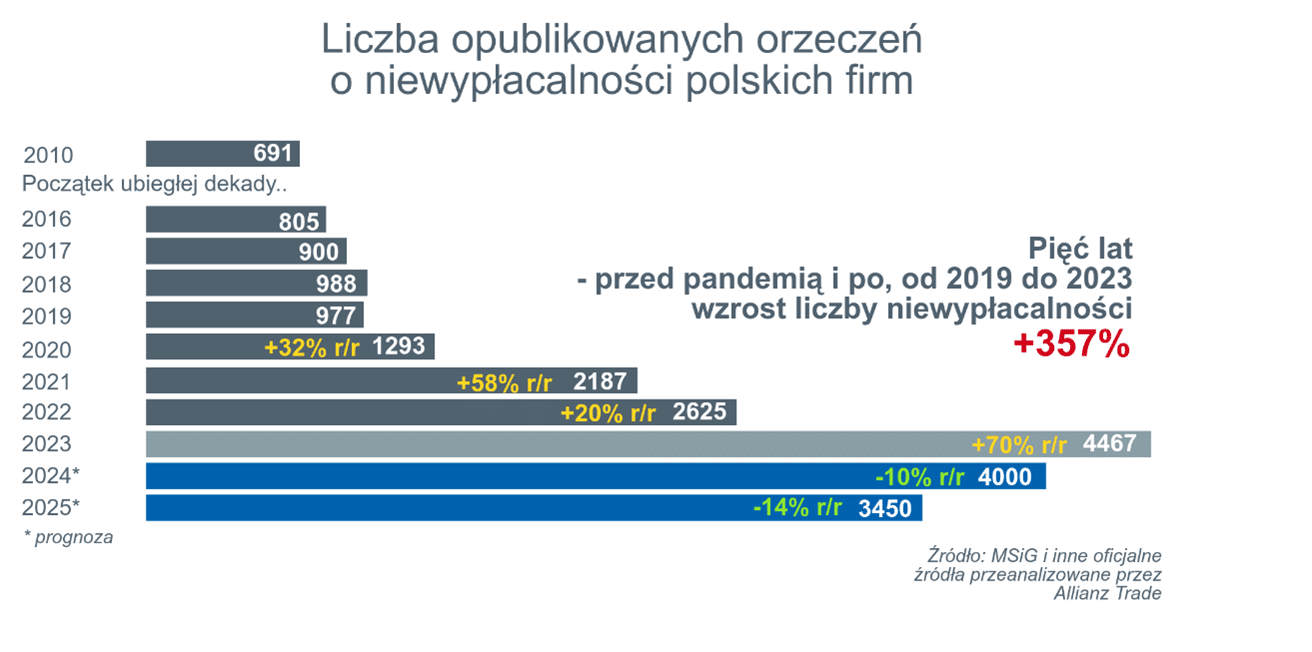

- Polska – rekordowa liczba niewypłacalności w 2023 (+70% r/r) już nie powinna rosnąć, ale nienajlepsza kondycja (a zwłaszcza rentowność) MSP nadal będzie oddziaływać na rynek

Allianz Trade publikuje dziś swój najnowszy Globalny Raport Niewypłacalności i przedstawia zaktualizowane prognozy na lata 2024 i 2025. Według wiodącego na świecie ubezpieczyciela należności handlowych, po dwóch latach stopniowego zwiększania się liczby niewypłacalności w 2022 r. (+1%) i 2023 r. (+7%), dynamika zwiększenia ich liczby przyspieszy bardziej w 2024 r. (+9%) przed ustabilizowaniem się w 2025 r. (0%) na wysokim poziomie.

Spis treści:

Polska jako pierwsza i na największa skalę doświadczyła wzrostu niewypłacalności – stąd ich skok już za nami, ale wrażliwość (zwłaszcza MSP) utrzymuje się

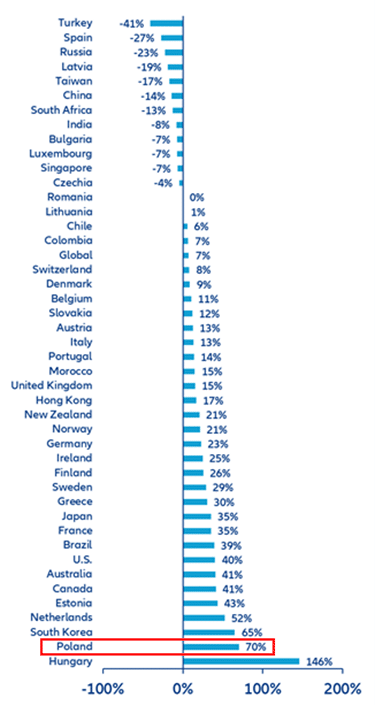

Polska jest w gronie 26 krajów, które odnotowały dwucyfrowy wzrost niewypłacalności przedsiębiorstw w roku 2023, przy czym 11 z nich doświadczyło ponad +30% wzrostu liczby niewypłacalności. W tym gronie Polska z 70% wzrostem liczby niewypłacalności w ub. roku została wyprzedzona tylko przez Węgry (+146% r/r). W porównaniu do sytuacji sprzed pandemii mamy już niewątpliwie najwyższy w skali globalnej wzrost liczby niewypłacalności, bo aż o +357% w okresie od 2019 do 2023 roku. W dużym stopniu poprzez inne podejście niż na większości rynków – zmiany w ramach postępowania restrukturyzacyjnego w tym trudnym czasie ułatwiły i przyspieszyły procedury restrukturyzacyjne (a nie zostały one de facto zawieszone, jak na wielu innych rynkach). Po czterech kolejnych latach wzrostów do rekordowego poziomu 4 467 spraw w 2023 r. spodziewamy się „normalizacji” ich liczby nie tylko z powodu wysokiej bazy odniesienia, ale także z powodu większego wpływu poprawiających się fundamentów gospodarczych w Polsce. Jednak pomimo lepszych perspektyw spodziewamy się, że wzrost gospodarczy pozostanie poniżej trendu sprzed pandemii, a słabość strukturalna (m.in. niska rentowność) utrzyma się, zwłaszcza w przypadku MŚP. Wszystko to sprawia, że oczekujemy tylko nieznacznie niższej liczby niewypłacalności: około 4000 przedsiębiorstw w 2024 r. (-10% r/r) i 3450 przypadków w 2025 r. (-14%).

W Polsce jak dotychczas niewypłacalne są głównie firmy najmniejsze, a podstawową przyczyną nie są opóźnienia należności (one są zazwyczaj efektem wtórnym), tylko niska rentowność. MSP najgorzej sobie radzą z dostosowywaniem do wzrostu kosztów cen swoich usług czy produktów, jednocześnie mogąc korzystać z unikalnego narzędzia dalece uproszczonej restrukturyzacji.

Powszechność zjawiska niewypłacalności w Polsce przekłada się na zagrożenie efektem domina – skumulowana skala problemów małych firm oznaczać może wyzwanie także dla tych większych, będących ich dostawcami. Zwłaszcza, że realna może być tendencja koncentracji i trwałego zmniejszenia liczby polskich firm: nie ma już warunków sprzyjających samozatrudnieniu, przeciwnie – duży popyt na pracę (rekordowo niskie, nawet na tle UE bezrobocie) sprzyja nie tylko podnoszeniu pensji dla pracowników na etacie ale jednocześnie także wzrostowi obciążeń składek społecznych dla MSP. Stąd też rekordowa liczba firm zamykanych i zawieszanych – w 2023 było ich blisko 600 tys. – zauważa Sławomir Bąk, członek zarządu Allianz Trade w Polsce ds. oceny ryzyka, likwidacji szkód i odzyskiwania należności.

Niewypłacalność jest (już) powyżej poziomu sprzed pandemii w większości rozwiniętych gospodarek

Zgodnie z oczekiwaniami, w 2023 r. odnotowano szybkie i szeroko zakrojone odbicie liczby niewypłacalności przedsiębiorstw, a rok 2024 rozpoczął się od niewypłacalności powyżej poziomów sprzed pandemii w większości gospodarek rozwiniętych. Liczba niewypłacalności przedsiębiorstw wzrosła w trzech z czterech krajów w 2023 r., przy czym większość z nich odnotowała dwucyfrowy wzrost. Gwałtowne wzrosty odnotowaliśmy w Stanach Zjednoczonych (+40% w 2023 r.) i w strefie euro (+14%), z Holandią (+52%), Francją (+35%) i Niemcami (+23%) na czele.

„Wzrost liczby niewypłacalności na świecie przyspieszył o +6 punktów procentowych (p.p.) w 2023 r. w porównaniu z 2022 r., moderowany jedynie przez spadki obserwowane w Chinach (-14%) i na rynkach wschodzących, takich jak RPA (-13%) i Indie (-8%). Europa Zachodnia pozostała kluczowym regionem przyczyniającym się do globalnego wzrostu liczby niewypłacalności przedsiębiorstw, pomimo niewielkiego spowolnienia (+15% w 2023 r., -8 punktów procentowych w porównaniu z 2022 r.). Ameryka Północna również przyczyniła się do globalnego wzrostu liczby niewypłacalności, odnotowując gwałtowne przyspieszenie ich przyrostu (+41%, +43 p.p.). Kolejnym niepokojącym czynnikiem jest wzrost liczby niewypłacalności dużych przedsiębiorstw[1] , co może generować dalsze ryzyko braku płatności dla mniejszych dostawców: w 2023 r. odnotowano jeden przypadek dziennie na całym świecie (365)”, wyjaśnia Maxime Lemerle, główny analityk ds. badań nad niewypłacalnością w Allianz Trade.

Niewypłacalność przedsiębiorstw w 2023, zmiana r/r w %

Globalne przyspieszenie niewypłacalności jeszcze się nie dokonało, ale nadrabianie zaległości dobiega końca

Niższy wzrost, zakłócenia w handlu i niepewność geopolityczna przygotowują grunt pod kolejny wzrost liczby niewypłacalności przedsiębiorstw na świecie w 2024 roku. Allianz Trade spodziewa się trzeciej z rzędu eskalacji w tym roku (+9%), napędzanej ciągłym zwiększaniem się ich liczby w czterech na każde pięć krajów. Największe wzrosty spodziewane są w Stanach Zjednoczonych (+28%), Hiszpanii (+28%) i Holandii (+31%).

„Ten szeroko zakrojony wzrost spowodowałby, że już w obecnym, 2024 r. dwie trzecie krajów przekroczyłyby liczbę niewypłacalności sprzed pandemii[2]. Rynek po tak licznych wstrząsach niesie ze sobą wiele przeciwności i wyzwań. Odporność przedsiębiorstw na te wyzwania będzie teraz pod dodatkową presją, gdyż doświadczenia ostatnich 3 lat uczyniły je bardziej podatnymi i wrażliwymi. Oczekujemy, że rozwój sytuacji doprowadzi do tego, że niewypłacalność przedsiębiorstw ustabilizuje się na wysokim poziomie w 2025 roku: +12% powyżej poziomu z 2019 r. w USA, +8% we Francji i +6% w Niemczech”, stwierdza Aylin Somersan Coqui, dyrektor generalny Allianz Trade.

Mapa gorących miejsc – oczekiwany poziom niewypłacalności przedsiębiorstw w 2024 w odniesieniu do poziomu sprzed kryzysu

Reality check – weryfikacja rzeczywistości w 5 kluczowych dla firm obszarach w nadchodzących latach

Allianz Trade nie spodziewa się tsunami niewypłacalności przedsiębiorstw, jakie odnotowano w następstwie wielkiego kryzysu finansowego, kiedy to globalna liczba niewypłacalności gwałtownie wzrosła o +17% i +19% odpowiednio w 2008 i 2009 roku. Nadrabianie zaległości powinno być jednak zauważalne w kilku krajach, w szczególności w rozwiniętych gospodarkach Europy, ze względu na specyficzne firmy (najbardziej narażone na kwestie rentowności i finansowania) i określone sektory (zwłaszcza sektory związane z B2C – usługi i handel oraz z budownictwem).

Allianz Trade identyfikuje zatem 5 sprawdzianów rzeczywistości dla firm w nadchodzących latach:

- Zbliża się spadek rentowności. Zanim firmy skorzystają z globalnego ożywienia, które ma nastąpić w 2025 r., będą musiały poradzić sobie ze spowolnieniem globalnego popytu. W kilku krajach poziom aktywności prawdopodobnie nie osiągnie minimum wymaganego do przynajmniej ustabilizowania liczby niewypłacalności . Według Allianz Trade, zarówno strefa euro, jak i Stany Zjednoczone potrzebowałyby średnio +0,7 punktu procentowego dodatkowego wzrostu PKB w latach 2024-2025, aby ustabilizować liczbę niewypłacalności.

- Niepewność rośnie: od geopolityki po rosnące ryzyko braku płatności . Po serii wstrząsów w ostatnich latach, napięty kalendarz wyborczy w 2024 r. zwiększy niepewność gospodarczą, ponieważ do urn idą w tym roku kraje, które odpowiadają za 60% światowego PKB. Ten złożony kontekst komplikuje analizę biznesową i zwiększa kalkulację ryzyka w przyszłych operacjach, utrudniając firmom sporządzanie dokładnych prognoz i planów biznesowych oraz powodując zmienność kosztów nakładów. Co więcej, rośnie również liczba regulacji, co może zmusić firmy do podjęcia dodatkowych kosztownych wysiłków w celu zapewnienia zgodności z przepisami. Nasza ocena ryzyka braku płatności oparta na naszej własnej ekspozycji kredytowej pokazuje, że firmy są coraz bardziej zaniepokojone brakiem płatności, a wskaźnik jest na najwyższym poziomie od 2022 roku.

- Warunki finansowania i płynność są nadal na cenzurowanym. Firmy będą nadal borykać się z wysokim kosztem finansowania, co podtrzymuje obawy o ich zdolność do absorpcji kosztów pożyczek i brak złagodzenia presji na ogólną rentowność. Jednocześnie ograniczona dostępność finansowania narazi na ryzyko najbardziej zagrożone sektory a liczba niestabilnych (zagrożonych utratą płynności) firm pozostaje zauważalnie istotna m.in. w Wielkiej Brytanii (15%), Francji (14%), Włoszech (9%) i Niemczech (7%).

- Nowe firmy staną przed pierwszym prawdziwym testem odporności. Spodziewamy się, że odbicie w otwieraniu nowych przedsiębiorstw po pandemii zwiększy „naturalny” wzrost liczby niewypłacalności przedsiębiorstw. W Europie w latach 2021-2023 zarejestrowano o 14% więcej nowych firm niż w latach 2016-2019. Dla tych firm rok 2024 będzie pierwszym „prawdziwym” testem odporności, zwłaszcza w krajach, w których ostatnio powstało ich najwięcej, w szczególności we Francji (+47%), Holandii (+28%) i Belgii (+14%).

- Niektóre sektory stwarzają większe ryzyko dla zatrudnionych i dla całej gospodarki. Sektory i firmy najbardziej narażone na ryzyko związane z utrzymującym się przez dłuższy czas obniżonym popytem oraz przedłużającymi się wysokimi kosztami finansowania to te, które opierają się na wydatkach uznaniowych (produkcja i sprzedaż detaliczna towarów nieistotnych, hotele, restauracje, turystyka i inne zajęcia rekreacyjne) oraz pracochłonne (budownictwo, transport drogowy, hotele, restauracje, opieka zdrowotna, określone usługi biznesowe). Budownictwo i nieruchomości, które już doświadczyły zauważalnych skoków liczby niewypłacalności przedsiębiorstw w Europie i Azji w 2023 r., nadal będą zwiększać ich liczbę z powodu cyklicznego spowolnienia gospodarczego i z przyczyn demograficznych. Kontynuacja dotychczasowego tempa (niewypłacalności w tych branżach) oznaczałaby upadek ponad 16 000 firm we Francji, ponad 7 000 w Wielkiej Brytanii, blisko 4 000 w Niemczech i 2 000 we Włoszech.

[1] Firmy o rocznych obrotach przekraczających 50 mln euro

[2] (2016- 2019 średnia)