Istotne zmiany otoczenia gospodarczego od czasu październikowego posiedzenia sugerują, że Europejski Bank Centralny może przyjąć w czwartek bardziej gołębi ton. Naszym zdaniem zmiana komunikacji jest uzasadniona, bank będzie jednak zapewne bardzo ostrożny, by nie wzmocnić już agresywnych oczekiwań rynkowych dotyczących cięć stóp procentowych. Przy sprawnej komunikacji ze strony banku wspólna waluta ma szansę na umocnienie po posiedzeniu.

Oczekiwania inwestorów w kontekście łagodzenia polityki monetarnej w strefie euro w ciągu ostatnich dwóch miesięcy znacznie wzrosły, do czego przyczyniły się słabe dane dotyczące aktywności gospodarczej i dalszy spadek presji cenowej. Szczególnie widoczne było to pod koniec listopada, po publikacji ostatniego raportu inflacyjnego. Obecnie rynki spodziewają się rozpoczęcia cięć już w marcu (wyceniane w 60%) i w sumie 130 pb. obniżek w 2024 r.

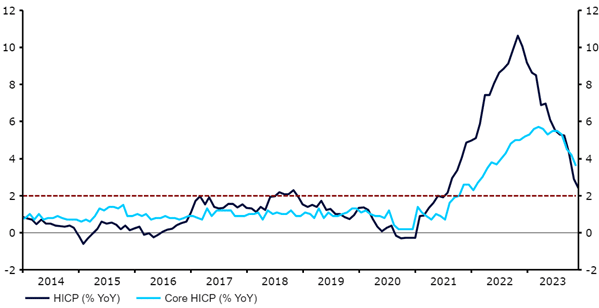

Wykres 1: Inflacja HICP w strefie euro (2014 – 2023)

Spis treści:

Obawy przed recesją w strefie euro nie wygasają

Listopadowy odczyt inflacji przyciągał uwagę. Obie miary spadły znacznie silniej, niż tego oczekiwano – główna z 2,9% do 2,4%, bazowa zaś z 4,2% do 3,6%. Wartości te, szczególnie druga z nich, są wciąż za wysokie, miara główna odbiega jednak aktualnie od celu o mniej niż 0,5 pp. – wyraźnie widać więc postępy w walce z inflacją.

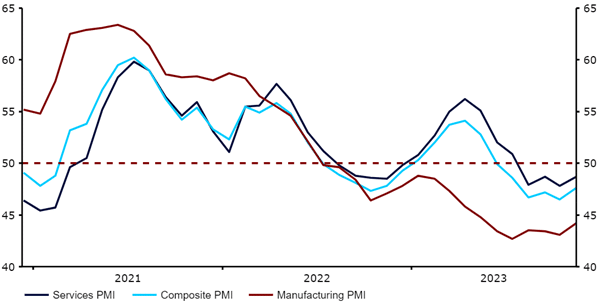

Publikowane z dużym opóźnieniem wskaźniki aktywności gospodarczej w strefie euro wskazują, że gospodarka jest na krawędzi płytkiej recesji lub już jej doświadcza. Szereg danych ankietowych wskazuje w ostatnim czasie na pewną poprawę sytuacji, wskaźniki PMI są jednak bliskie niedawnych minimów i wyraźnie poniżej oddzielającej kurczenie się i ekspansję granicy 50 pkt. Ostatnie dane dotyczące kredytów również potwierdziły, że polityka banku dość skutecznie ogranicza popyt, co jest niekorzystne dla wzrostu gospodarczego, pozytywne jednak dla perspektyw inflacji. Wątły stan popytu we wspólnym bloku i skala ostatniego spadku dynamiki cen sugerują, że odwracanie polityki pieniężnej może rozpocząć się w nie tak dalekiej przyszłości.

Wykres 2: Wskaźniki PMI w strefie euro (2020 – 2023)

EBC w pewnym stopniu przyznał, że rzeczywistość gospodarcza uległa zmianie. Jastrzębie skrzydło banku jest od jakiegoś czasu spokojne, a być może najważniejsza jego przedstawicielka Isabel Schnabel w swoim niedawnym wywiadzie zasugerowała, że podwyżki stóp procentowych nie wchodzą w grę. Minutki z październikowego posiedzenia banku również zawierały gołębie tony. Poza potwierdzeniem, że bazowy scenariusz banku nie uwzględnia dalszych podwyżek stóp, zasugerowały wzrost obaw dotyczących perspektyw gospodarczych.

EBC wykona pivot – ale stopniowo

Dane dotyczące aktywności gospodarczej opublikowane od czasu ostatniego posiedzenia raczej nie rozwieją obaw EBC w kontekście wzrostu. Raport inflacyjny HICP może pozwolić zaś na pewien optymizm w odniesieniu do dynamiki cen i naszym zdaniem ośmielić Radę Prezesów do niewielkiej korekty tonu w gołębią stronę.

Jednocześnie uważamy, że jest zbyt wcześnie na istotny zwrot w polityce banku, a ruchy w tym kierunku będą zapewne bardzo stopniowe, szczególnie biorąc pod uwagę, że EBC jest znany jako jeden z najostrożniejszych banków centralnych G10.

Prawdopodobna ostrożna komunikacja bez forward guidance

Prezeska Christine Lagarde postara się naszym zdaniem nie zdradzić wiele podczas swojej konferencji prasowej i będzie unikać przekazania czegokolwiek, co można by uznać za forward guidance. Co prawda nie może ona zaprzeczyć postępom w walce z inflacją, może jednak spróbować złagodzić przekaz, sugerując, że nie jest to jeszcze walka wygrana, podkreślając przy tym niepewność dotyczącą perspektyw.

W kontekście wzrostu może również zdecydować się na to, by nie brzmieć zbyt pesymistycznie – zauważając niepewne oznaki, że najgorsze może być już za nami, lub przynajmniej, że część danych ankietowych zmierza w dobrym kierunku. Możliwe, że zdecyduje się także odsunąć agresywne wyceny rynkowe dotyczące cięć stóp procentowych, co może okazać się kluczowe dla reakcji euro. Wyraźne wskazanie, że jest zbyt wcześnie na rozważanie obniżek, prawdopodobnie wsparłoby wspólną walutę.

Uwagę rynku mogą zwrócić także komentarze dotyczące reinwestycji w ramach Pandemicznego Programu Zakupów Awaryjnych (PEPP). Mają one być kontynuowane przynajmniej do końca 2024 r., ostatnie komentarze Lagarde sugerują jednak, że będzie to wkrótce poddane dyskusji – nie bylibyśmy zaskoczeni, gdyby temat ten wypłynął podczas grudniowego posiedzenia.

Poza tonem komunikatów Lagarde istotne dla rynku będą zrewidowane projekcje makroekonomiczne. Uwaga skupi się na skali obniżek prognoz wzrostu i inflacji w średnim terminie oraz nowych perspektywach długoterminowych, pojawią się bowiem pierwsze prognozy na 2026 r.

EUR/USD z szansą na umocnienie

Biorąc pod uwagę drastyczną zmianę oczekiwań dotyczących obniżek stóp procentowych EBC, do której doszło w ostatnich tygodniach, poprzeczka dla gołębiego zaskoczenia wydaje się zawieszona bardzo wysoko. Trudno sobie wyobrazić, jak EBC mógłby istotnie zwiększyć rynkowe oczekiwania dotyczące rozluźniania polityki. Sugeruje to, że bilans ryzyk dla euro przed posiedzeniem skierowany jest w górę. Niemniej nie możemy całkowicie wykluczyć niewielkich strat wspólnej waluty, jeśli Lagarde nie zarządzi odpowiednio komunikacją lub jeśli „źródła powiązane z EBC” podważą stanowisko prezentowane na posiedzeniu, jak z niepokojącą regularnością zdarzało się w ostatnim czasie.

Decyzja w sprawie polityki EBC zostanie ogłoszona w czwartek (14.12) o godz. 14:15, a konferencja prasowa rozpocznie się 30 minut później.

Autor: Roman Ziruk; Matthew Ryan, CFA – analitycy Ebury