Po trzech falach pandemii 42 proc. Polaków przyznaje, że odczuwa negatywne skutki COVID-19 w portfelu. Najbardziej dotkliwa dla budżetów gospodarstw domowych okazała się pierwsza fala koronawirusa. W trakcie jego dwóch kolejnych uderzeń tylko o 3 p.p. zwiększył się odsetek osób deklarujących pogorszenie sytuacji finansowej.

O ile jednak w trakcie pierwszej fali to osoby młode najmocniej ucierpiały finansowo na zamrożeniu gospodarki, o tyle po trzeciej fali to konsumenci w wieku 45-54 lata najczęściej przyznają, że pandemia uderzyła ich po kieszeni – wynika z raportu Federacji Konsumentów i Fundacji Rozwoju Rynku Finansowego.

Trwająca od ponad roku pandemia COVID-19 odciska piętno na budżetach polskich gospodarstw domowych, ale ─ przynajmniej dotychczas ─ nie niesie to za sobą poważniejszych konsekwencji, jak na przykład problem z terminową spłatą zobowiązań czy konieczność posiłkowania się kredytem lub pożyczką.

Spis treści:

Pierwsza fala pandemii najmocniej dotkliwa

Z badania Federacji Konsumentów i Fundacji Rozwoju Rynku Finansowego, w ramach którego sprawdzono, jak konsumenci radzą sobie finansowo po roku od wybuchu pandemii oraz co zmieniło się pomiędzy pierwszym a trzecim uderzeniem COVID-19, wynika, że największe tąpnięcie w finansach Polaków nastąpiło wraz z wybuchem pandemii. Po pierwszej fali COVID-19 negatywne skutki koronakryzysu odczuwało 39 proc. Polaków, zaś w trakcie drugiego i trzeciego uderzenia pandemii (jesień ’20 i wiosna ’21) odsetek ten wzrósł jedynie o 3 punkty procentowe – do 42 proc. Co jednak ciekawe, po pierwszej fali zakażeń wśród osób deklarujących pogorszenie sytuacji finansowej dominowały osoby młode, w wieku 18-34 lata, ale już po roku od pojawienia się nad Wisłą pierwszego przypadku SARS-COV-2 najliczniejszą grupą osób przyznających, że pandemia uderza ich po kieszeni, stanowią konsumenci w wieku 45-54 lata. Spośród tej grupy niemal co 2. respondent (49 proc.) twierdzi, że COVID-19 uszczuplił jego finanse. Głównym powodem jest wzrost wydatków.

Niemal co 3. młoda osoba straciła pracę

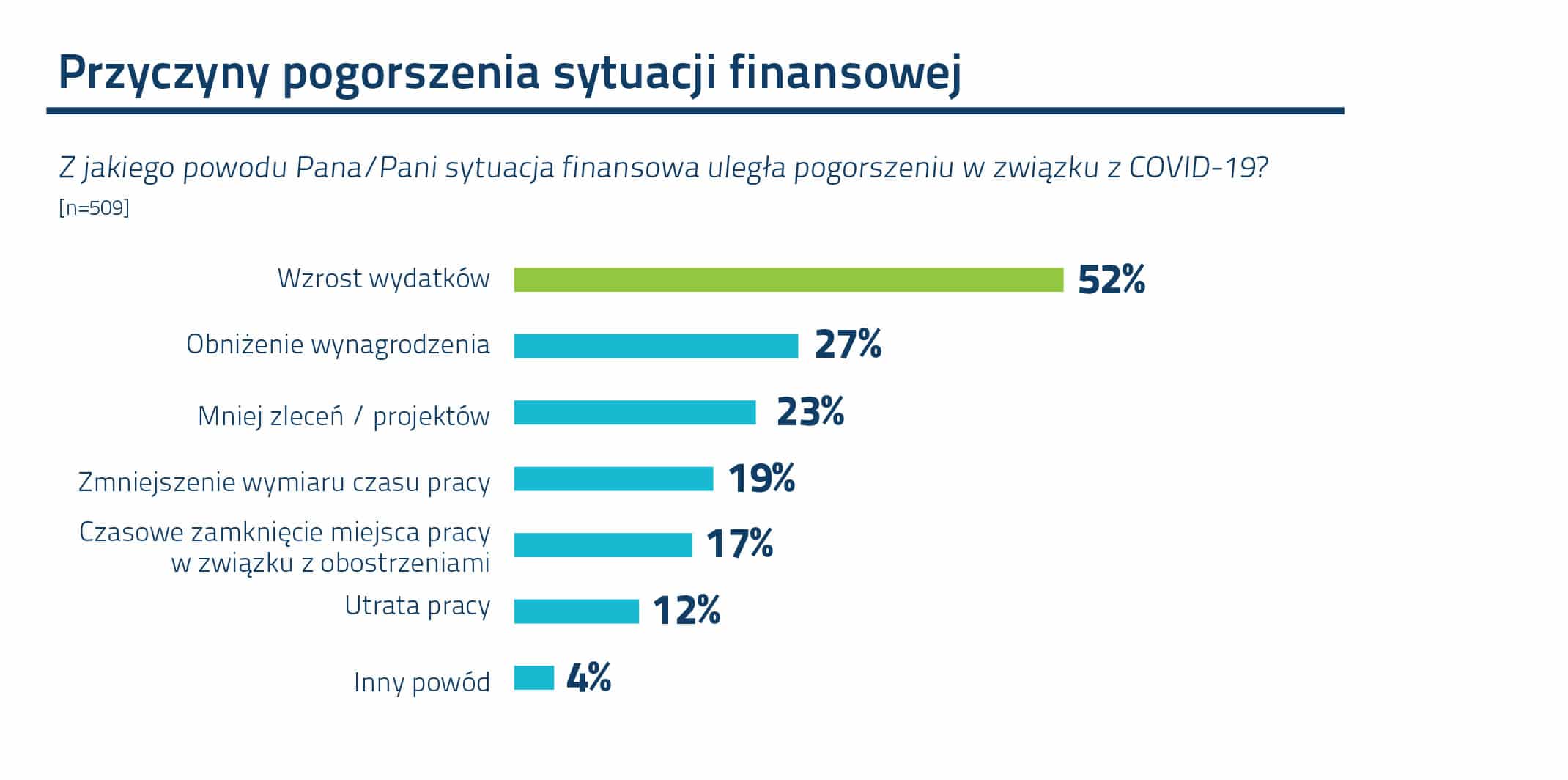

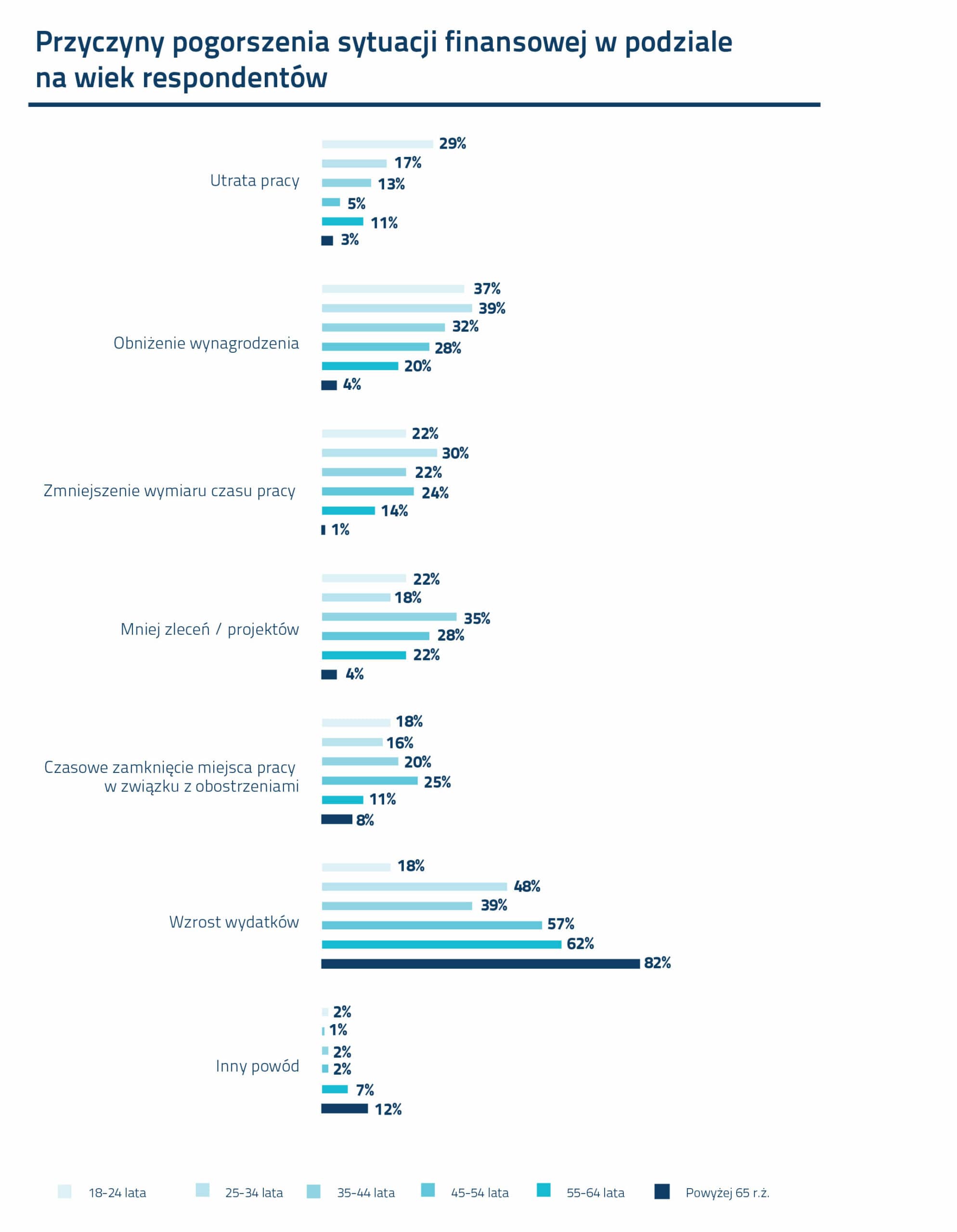

Konsumenci zapytani o przyczynę pogorszenia się ich sytuacji materialnej w czasie pandemii najczęściej skarżą się na wzrost wydatków – aż 52 proc. odpowiedzi. Na drugim miejscu wskazano obniżkę wynagrodzenia, której doświadczyła ponad ¼ badanych. Zmniejszenie wymiaru czasu pracy bądź czasowe zamknięcie miejsca pracy dotknęło odpowiednio 19 i 17 proc. ankietowanych. Natomiast co 8. osoba straciła pracę (12 proc. respondentów).

Utrata zatrudnienia to przede wszystkim problem osób młodych, do 24. roku życia. W tej grupie niemal co 3. badany przyznaje, że w związku z COVID-19 został zwolniony z pracy. Z kolei najstarsi najmocniej odczuwają wzrost cen – aż 8 na 10 seniorów przyznaje, że w ostatnich miesiącach wydaje znacznie więcej niż przed pandemią. 30-, 40- i 50-latkowie także w największym stopniu narzekają na wzrost wydatków, a w niemal równomiernym stopniu wskazują na pozostałe powody, dla których to ich domowe finanse stopniały w ostatnim czasie.

COVID-19 zmusza do dyscypliny finansowej

Niepewność jutra sprawiła, że Polacy mocniej zaczęli kontrolować swoje budżety, a to z kolei pozwoliło im zachować płynność finansową w tych trudnych czasach. Jak wynika z badania, mimo trzech fali pandemii i panujących od roku – z niewielkimi przerwami – obostrzeń w życiu gospodarczym ponad ¾ Polaków zaprzecza, by w czasie COVID-19 mieli problem z regulowaniem swoich stałych zobowiązań, takich jak czynsz za mieszkanie czy raty kredytu.

Pandemia nie zwiększyła też poziomu zadłużenia przeważającej części polskich gospodarstw domowych. Nadal ponad 82 proc. osób zaprzecza, by aktualna sytuacja zmusiła ich do sięgnięcia po kredyt lub pożyczkę. Jednocześnie pomiędzy pierwszą a trzecią falą pandemii wzrósł o 7 p.p. odsetek konsumentów, którzy zaciągnęli jakiekolwiek zobowiązanie finansowe w ciągu ostatnich covidowych miesięcy.

„Wzrost odsetka konsumentów, którzy w trakcie drugiej bądź trzeciej fali pandemii skorzystali z jakiegoś rozwiązania kredytowego, może wynikać z dwóch powodów. Być może część osób, która ucierpiała finansowo w czasie COVID-19, była zmuszona czasowo wspierać się pożyczką, by w ten sposób uzupełnić luki w budżecie domowym. A być może część osób, która w trakcie pierwszej fali pandemii czasowo zrezygnowała z planów zakupowych i inwestycyjnych w obawie o stabilność dochodów wraz z dalszym rozwojem pandemii, zrealizowała je w kolejnych miesiącach, gdy poziom niepokoju i niepewności już znacznie osłabł w porównaniu do sytuacji z wiosny 2020 roku” – mówi Agnieszka Wachnicka, prezes Fundacji Rozwoju Rynku Finansowego. „Biorąc jednak pod uwagę dane za ostatni kwartał dotyczące sprzedaży produktów kredytowych, z których wynika, że tylko kredyty mieszkaniowe i kredyty ratalne odnotowują wzrosty, a pozostałe produkty, jak np. kredyty gotówkowe czy pożyczki pozabankowe doznają spadków, to właśnie ten drugi scenariusz wydaje się bardziej prawdopodobny” – dodaje ekspertka.

Co 3. osoba sięga po oszczędności. Zaskórniaki najmocniej stopniały u 40- i 50-latków

Polacy stronią od długów w czasie niestabilnej sytuacji gospodarczej, a pojawiające się wydatki chętniej finansują z oszczędności. Po te ostatnie od momentu wybuchu pandemii musiała sięgnąć co 3. osoba.

„Ciężar finansowy COVID-19 rozłożył się nierównomiernie wśród konsumentów. Jedna grupa nie odczuwa jakichkolwiek negatywnych skutków pandemii w swoim portfelu, a wraz z ograniczeniem aktywności i zmniejszoną liczbą okazji do wydawania pieniędzy ich saldo na koniec miesiąca jest dodatnie, zaś w kieszeni pojawią się nawet nadprogramowe oszczędności. Druga grupa konsumentów mierzy się natomiast z obniżonymi wpływami do domowego budżetu, przez co musi sięgać po zaskórniaki, aby pokryć z nich bieżące wydatki i zobowiązania” – mówi Kamil Pluskwa-Dąbrowski, prezes Federacji Konsumentów. Jak dodaje „W efekcie u 33 proc. ankietowanych zgromadzone zasoby finansowe uległy zmniejszeniu, z kolei 10 proc. badanych deklaruje, że udało im się zwiększyć swój bufor finansowy w czasie pandemii”.

Pomiędzy pierwszą a trzecią falą koronawirusa stan oszczędności Polaków nie zmienił się znacząco. Tylko o 2 p.p. zwiększyło się grono osób, które musiały naruszyć swoją poduszkę finansową w ostatnim czasie. Wśród tej grupy dominują osoby w wieku 45-54 lata. Natomiast wśród osób, którym udało się zwiększyć poziom swoich oszczędności, przeważają osoby młode, w wieku 18-24 lata.

Bufor bezpieczeństwa finansowego polskich gospodarstw domowych nie jest jednak zbyt duży. Ankietowani zapytani o to, jak długo byliby w stanie utrzymać się ze zgromadzonych środków, zadeklarowali w większości, że byłby to okres poniżej 6 miesięcy. 28 proc. konsumentów mogłoby się utrzymać ze swoich zaskórniaków od 1 do 3 miesięcy, a kolejna ¼ badanych od 4 do 6 miesięcy. Zaplecze finansowe umożliwiające utrzymanie się powyżej pół roku udało się zbudować jedynie 33 proc. Polaków.

Delikatnie rośnie obawa o przyszłość

Wraz z drugim i trzecim uderzeniem pandemii wśród konsumentów delikatnie wzrósł poziom zaniepokojenia o stan swoich finansów w przyszłości. Po pierwszej fali COVID-19 obawę o stabilność przychodów w kolejnych miesiącach wyrażało 30 proc. osób, zaś w kwietniu 2021 r. odsetek ten zwiększył się do 34 procent. Równolegle zmniejszyło się grono osób niemartwiących się o swoją przyszłą kondycję finansową – podczas gdy jeszcze przed drugą falą zakażeń wynosił 42 proc., tak w trakcie trzeciej fali stopniał do 37 procent.

Najmniej o swoją sytuację materialną obawiają się seniorzy, zaś wśród osób odczuwających niepokój przeważają osoby w wieku 45-54 lata.

Ogólnopolskie badanie „Finanse Polaków w czasie COVID-19. Jak trzy fale pandemii wpłynęły na portfele i zwyczaje finansowe Polaków” zostało przeprowadzone w okresie marzec-kwiecień 2021 roku na reprezentatywnej próbie 1215 dorosłych Polaków przez firmę badawczą ABR Sesta na zlecenie Federacji Konsumentów i Fundacji Rozwoju Rynku Finansowego. Badanie zrealizowano przy użyciu dwóch technik badawczych – CATI (640 wywiadów telefonicznych) i CAWI (575 ankiet internetowych). Próbę badawczą kontrolowano pod kątem następujących zmiennych: płeć, wiek, wielkość zamieszkiwanej miejscowości.