- Globalny boom mieszkaniowy dobiega końca.

- Nie ma ryzyka bańki na warszawskim rynku mieszkaniowym, ale wzrost cen jest pod presją.

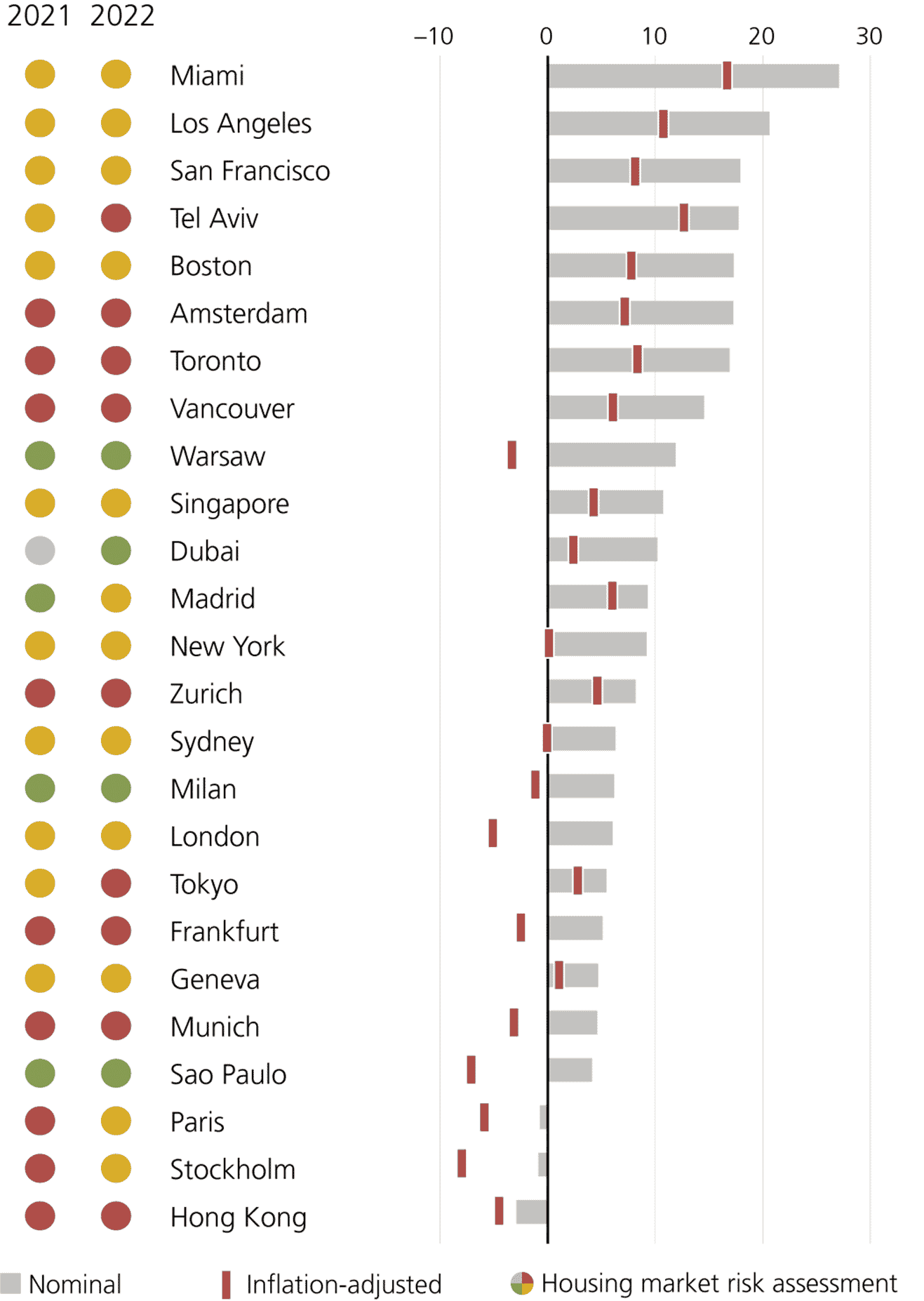

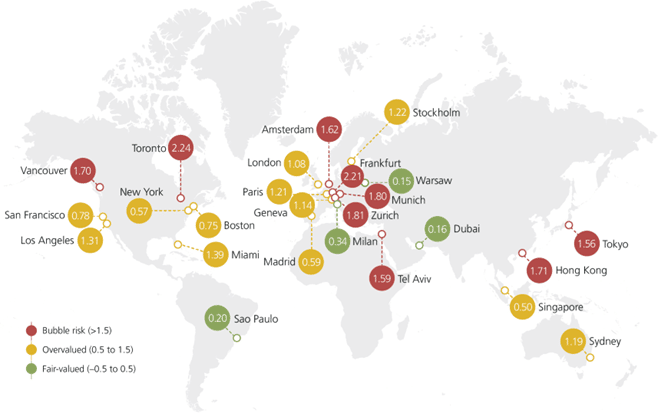

Według raportu UBS Global Real Estate Bubble Index Toronto i Frankfurt wykazują najwyższy poziom ryzyka bańki na rynkach mieszkaniowych. Na potrzeby tego badania UBS przeprowadziło analizę cen nieruchomości mieszkalnych w 25 czołowych miastach na świecie. Od połowy 2021 r. do połowy 2022 r. nominalny wzrost cen mieszkań w analizowanych miastach przyspieszył do średnio 10%. Globalny boom mieszkaniowy dobiega jednak końca.

UBS Global Real Estate Bubble Index 2022, coroczne badanie przeprowadzane przez UBS Global Wealth Management’s Chief Investment Office, wskazuje, że nierównowaga na rynkach mieszkaniowych w światowych metropoliach jest bardzo wysoka, a poziom cen nie jest zgodny z rosnącymi stopami procentowymi. Na czele tegorocznego indeksu znajdują się Toronto i Frankfurt, których rynki wykazują wyraźne cechy bańki cenowej. Podwyższone ryzyko istnieje również w Zurychu, Monachium, Hongkongu, Vancouver, Amsterdamie, Tel Awiwie i Tokio.

W USA wszystkie z pięciu analizowanych miast znajdują się w kategorii przeszacowanych, przy czym nierównowaga jest bardziej wyraźna w Miami i Los Angeles niż w San Francisco, Bostonie i Nowym Jorku. Rynki mieszkaniowe w Sztokholmie, Paryżu i Sydney pozostają przeszacowane pomimo pierwszych objawów ochłodzenia. Do pozostałych rynków wykazujących oznaki przeszacowania należą Genewa, Londyn, Madryt i Singapur. Sao Paulo, które dołączyło do rankingu po raz pierwszy, jest odpowiednio wyceniane, podobnie jak Mediolan i Warszawa. Rynek mieszkaniowy w Dubaju, pomimo dynamicznego roku, również jest odpowiednio wyceniany.

Spis treści:

Wyceny na rekordowym poziomie

Nominalny wzrost cen mieszkań w 25 analizowanych miastach przyspieszył średnio do prawie 10% od połowy 2021 r. do połowy 2022 r., co stanowi najwyższy roczny wskaźnik wzrostu od 2007 r. W rzeczywistości wszystkie miasta z wyjątkiem trzech – Paryża, Hongkongu i Sztokholmu – odnotowały zwyżkę cen. Ponadto praktycznie we wszystkich miastach nastąpiło przyspieszenie wzrostu wolumenu kredytów hipotecznych. Drugi rok z rzędu zadłużenie gospodarstw domowych rosło znacznie szybciej niż w średniej długoterminowej.

W ujęciu średnim wyniki indeksu nie wzrosły w porównaniu z ubiegłym rokiem. Silny wzrost dochodów i czynszów złagodził dalsze narastanie nierównowagi. Przez drugi rok z rzędu ceny mieszkań na obszarach pozamiejskich rosły szybciej niż w miastach. Ponadto wzrost cen uległ znacznemu spowolnieniu w ujęciu skorygowanym o inflację. Niemniej obecne wyceny są bardzo wysokie.

Rosnące stopy procentowe demaskują brak równowagi

Niskie stopy procentowe w ciągu ostatniej dekady spowodowały, że ceny nieruchomości mieszkaniowych stale oddalały się od wzrostu dochodów i czynszów. W miastach znajdujących się w strefie ryzyka wystąpienia bańki ceny wzrosły w tym okresie średnio o 60% w ujęciu skorygowanym o inflację, podczas gdy realne dochody i czynsze wzrosły jedynie o około 12%.

Od najniższego punktu w połowie 2021 r. średnie oprocentowanie kredytów hipotecznych podwoiło się we wszystkich analizowanych miastach. W połączeniu z zauważalnie wyższymi cenami nieruchomości spowodowało to, że powierzchnia mieszkalna, na którą stać wysoko wykwalifikowanego pracownika sektora usług, jest średnio o jedną trzecią niższa niż tuż przed pandemią. Claudio Saputelli, Head of Real Estate at UBS Global Wealth Management’s Chief Investment Office, dodał: „Inflacja i straty aktywów spowodowane obecnymi zawirowaniami na rynkach finansowych zmniejszają siłę nabywczą gospodarstw domowych, co ogranicza popyt na dodatkową przestrzeń mieszkalną. Mieszkania stają się tym samym również mniej atrakcyjne jako inwestycja, ponieważ koszty kredytów w wielu miastach coraz częściej przekraczają stopy zwrotu z mieszkań na wynajem.”

Koniec gry

Silny (jeszcze) rynek pracy stał się więc w większości miast ostatnim filarem wsparcia dla rynku mieszkań własnościowych. Wraz z pogorszeniem się warunków gospodarczych także i ten rynek jest zagrożony załamaniem. Maciej Skoczek, autor badania w UBS Global Wealth Management, podsumował: „Rzeczywiście jesteśmy świadkami tego, że światowy boom na rynkach mieszkaniowych w końcu znalazł się pod presją. W większości wysoko wycenianych miast w najbliższych kwartałach należy spodziewać się znaczących korekt cen.”

UBS Global Real Estate Bubble Index: Overview, 2022

Perspektywy regionalne

Szwajcaria

Utrzymujący się silny popyt inwestycyjny w środowisku ujemnych stóp procentowych był głównym czynnikiem napędzającym trend cenowy w Zurychu. Ceny mieszkań w regionie podniosły się o około 20% od początku pandemii. Ogólnie rzecz biorąc, relacja między cenami zakupu a czynszami jest pozbawiona równowagi, a rynek znajduje się w strefie ryzyka bańki. Wysokie ceny zakupu zostaną zweryfikowane przez podwyżki stóp procentowych Szwajcarskiego Banku Narodowego. Jednak dzięki utrzymującemu się silnemu wzrostowi liczby ludności w obszarze gospodarczym Zurychu dostosowanie cen może nastąpić z czasem, bez wystąpienia korekty cen nominalnych w krótkim okresie czasu. W Genewie stosunek cen do czynszów osiągnął wysoki poziom. Nie odzwierciedla on stóp procentowych, które również są wyraźnie dodatnie. W konsekwencji rynek jest przeszacowany. Miasto pozostaje jednak w tyle za Zurychem zarówno pod względem wzrostu cen, jak i liczby ludności, ponieważ mieszkańcy Genewy przenoszą się do regionów o bardziej przystępnych cenach.

Europa

Frankfurt i Monachium wykazują największe ryzyko wystąpienia bańki mieszkaniowej wśród rynków strefy euro objętych niniejszym raportem. W obu niemieckich miastach ceny nieruchomości wzrosły ponad dwukrotnie w ujęciu nominalnym w ciągu ostatniej dekady. Między połową 2021 r. a połową 2022 r. wzrost cen wyhamował z poziomu dwucyfrowego do około 5%. Połączenie rosnących kosztów finansowania i perspektywy niskiego wzrostu gospodarczego w 2023 r. powinno nieco schłodzić rozgrzany rynek pomimo historycznie niskiego współczynnika pustostanów. Rynek mieszkaniowy w Amsterdamie odnotował największy wzrost cen wśród rynków strefy euro – 17% w ujęciu nominalnym – i znajduje się obecnie w strefie ryzyka wystąpienia bańki. Silne podstawy ekonomiczne nie zapobiegną korekcie w przypadku dalszego wzrostu oprocentowania kredytów hipotecznych. W Madrycie wzrost cen również przyspieszył od początku pandemii. Stolica Hiszpanii znajduje się obecnie w strefie przeszacowanej, choć wykwalifikowany pracownik sektora usług może tam zakupić największą powierzchnię mieszkalną spośród wszystkich rynków strefy euro objętych badaniem. Oprócz ożywienia gospodarczego po pandemii i niższych stóp procentowych, zachęty podatkowe do renowacji budynków przyczyniły się do wzrostu cen w Mediolanie po dekadzie stagnacji. Mieszkalnictwo w Paryżu stanowi natomiast wyjątek wśród analizowanych rynków strefy euro. Nominalne ceny nieruchomości nie zmieniły się w okresie od połowy 2021 r. do połowy 2022 r. i w konsekwencji stolica Francji znalazła się poza obszarem ryzyka bańki. Paryż pozostaje jednak najmniej przystępnym cenowo rynkiem strefy euro uwzględnionym w badaniu.

Rynek mieszkaniowy Londynu zalicza się do kategorii rynków przeszacowanych. Ceny są o 6% wyższe niż rok temu, czemu sprzyja strukturalny niedobór mieszkań przy rosnącym popycie po pandemii. Czynsze wzrosły, ponieważ potencjalni nabywcy mają trudności ze znalezieniem odpowiednich nieruchomości. Jednak rosnące oprocentowanie kredytów hipotecznych, koniec zwolnień od opłat skarbowych i niepewne perspektywy gospodarcze pogarszają perspektywy cenowe. Warszawa ma jeden z najsilniejszych rynków pracy w Europie Środkowo-Wschodniej, a boom przyciąga nowych mieszkańców i inwestorów kupujących na wynajem. Rynek pozostaje odpowiednio wyceniany, ale mieszkania stają się coraz bardziej niedostępne dla mieszkańców ze względu na wysokie ceny i szybko rosnące oprocentowanie kredytów hipotecznych. Zaostrzenie polityki monetarnej wywarło natomiast natychmiastowy wpływ na rynek mieszkaniowy Sztokholmu. Nastąpił tam spadek cen o ponad 10% w drugim kwartale tego roku, co spowodowało, że rynek opuścił strefę bańki i znalazł się w strefie przeszacowanej.

Bliski Wschód

Ceny domów w Tel Awiwie wzrosły mniej więcej trzykrotnie w latach 2001-2017. Czynsze niemal dotrzymywały kroku wzrostowi cen, odzwierciedlając fundamentalny niedobór mieszkań. Po krótkim okresie korekty w 2018 r. na rynku pojawiła się kolejna fala gwałtownego wzrostu cen. Tylko między połową 2021 r. a połową 2022 r. ceny poszybowały o 18%, co było najwyższym wskaźnikiem od 2010 r. Także wolumeny kredytów hipotecznych wystrzeliły w górę o 18%, co stanowi najszybsze tempo od 25 lat. W związku z tym rynek ten po raz pierwszy znalazł się w strefie ryzyka bańki. Rynek mieszkaniowy Dubaju od dwóch dekad przypomina kolejkę górską, ponieważ popyt jest silnie skorelowany z cenami ropy. Rosnące ceny ropy i wzrost imigracji ożywiły rynek w zeszłym roku. Ceny mieszkań podniosły się o 10% między połową 2021 r. a połową 2022 r. Jednak w ciągu ostatnich czterech kwartałów czynsze prześcignęły wzrost cen domów. W związku z tym rynek pozostaje odpowiednio wyceniany.

Azja i Pacyfik

Ceny mieszkań w Tokio wzrastały niemal nieprzerwanie od ponad dwudziestu lat dzięki atrakcyjnym warunkom finansowania i wzrostowi liczby ludności. Brak równowagi osiągnął próg ryzyka bańki, ponieważ przystępność cenowa stale się pogarsza. Ostatnio pojawiły się jednak oznaki osłabienia: wzrost cen zmniejszył się o połowę do 5% w ujęciu rocznym i po raz pierwszy od dekady pozostaje w tyle za średnią krajową. W Sydney ceny wzrosły łącznie o ponad 30% w 2020 r. i 2021 roku, zanim ubiegłoroczne zaostrzenie kryteriów udzielania kredytów i tegoroczne agresywne podwyżki stóp procentowych gwałtownie zmniejszyły przystępność cen. W rezultacie ceny spadły o ponad 5% w drugim kwartale 2022 r. Pomimo tego rynek nadal pozostaje wysoce przeszacowany. Rynek w Hongkongu odnotował nominalną korektę cen o około 4% w okresie od połowy 2021 r. do połowy 2022 r., co stanowi najsłabszy wskaźnik rocznego wzrostu spośród wszystkich analizowanych miast. Niemniej jednak rynek nie opuścił jeszcze terytorium ryzyka bańki. Singapur cieszy się silną międzynarodową pozycją jako centrum biznesowe, a ceny mieszkań wzrosły o kolejne 11% w okresie od połowy 2021 r. do połowy 2022 r.

Ameryki

Analizowane miasta USA miały znacznie silniejszy wzrost cen od początku pandemii w porównaniu z poprzednimi latami. Miami nadal korzysta ze znacznego dodatniego salda migracji i dużego zainteresowania inwestorów zagranicznych. Odnotowało ono najsilniejsze roczne wskaźniki wzrostu cen domów i czynszów, co spowodowało, że miasto jest jeszcze w większym stopniu przeszacowane. W San Francisco również zaobserwowano silny wzrost cen. Biorąc pod uwagę stłumione zatrudnienie w branży technologicznej oraz perspektywę kontynuacji modeli pracy zdalnej i hybrydowej, perspektywy dla cen mieszkań w San Francisco rysują się w ciemnych barwach. W Los Angeles nierównowaga już wcześniej była wysoka, a od zeszłego roku jeszcze wzrosła. Nieosiągalność finansowa mieszkań osiągnęła niemalże rekordowe wartości. Boston skorzystał z najwyższego wzrostu dochodów spośród wszystkich miast objętych badaniem dzięki silnej i zróżnicowanej gospodarce. Nierównowaga pozostała na mniej więcej niezmienionym poziomie w porównaniu z ubiegłym rokiem. Nowy Jork z kolei wykazał się najsłabszym wzrostem cen od połowy 2021 r. spośród wszystkich analizowanych miast USA. Nadal pozostaje w tyle za bardziej przystępnymi cenowo miastami i stanami, które są przyjazne pod względem podatkowym, biznesowym i regulacyjnym.

Realne poziomy cen domów w Vancouver i Toronto wzrosły ponad trzykrotnie w ciągu ostatnich 25 lat. W ostatnich kilku latach ranking wysyłał wiele sygnałów ostrzegawczych. Ostatni skok cen o kolejne 35% od początku pandemii nie jest do utrzymania. Niedawne podniesienie stóp procentowych przez Bank Kanady będzie prawdopodobnie ostatnią kroplą, która przeleje czarę. Korekta cen zaczyna się już szykować.

Po długim okresie stagnacji wzrost cen w Sao Paulo nieco przyspieszył, ale rynek pozostaje odpowiednio wyceniany. Pomimo niedawnego gwałtownego wzrostu stóp procentowych popyt na nowe kredyty hipoteczne utrzymuje się na wysokim poziomie. W miarę zbliżania się końca cyklu zacieśniania polityki pieniężnej i utrzymywania się dobrych perspektyw gospodarczych nieruchomości mogą zyskiwać na wartości.

Rising prices in most cities Inflation-adjusted price growth rates, in %