Zbliża się wyczekiwane posiedzenie FOMC w dniach 21–22 września. Kluczowe pytanie brzmi: czy sierpniowy raport z rynku pracy zniweczył szanse na tapering we wrześniu? Od komentarzy prezesa Powella dotyczących programu QE będzie w dużej mierze zależeć kształtowanie się kursu dolara amerykańskiego.

Komunikaty ze strony członków Rezerwy Federalnej były w ostatnich miesiącach stosunkowo jastrzębie. Narastająca presja inflacyjna i silne odbicie po pandemii sprzyjały takiej retoryce. Minutki z lipcowego posiedzenia FOMC oraz przemówienie przewodniczącego FOMC Jerome’a Powella w Jackson Hole wskazywały, że według większości decydentów zmniejszenie tempa skupu aktywów przed końcem roku jest możliwe, jeśli gospodarka będzie się rozwijać zgodnie z oczekiwaniami.

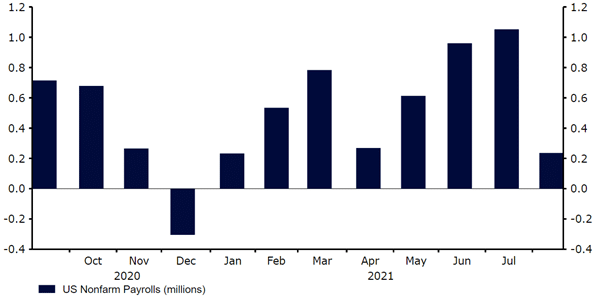

Od czasu konferencji w Jackson Hole dane makroekonomiczne z USA były jednak nieco rozczarowujące, w szczególności sierpniowy raport z rynku pracy (non-farm payrolls, NFP). W sierpniu zmiana zatrudnienia wyniosła 235 tys. miejsc pracy netto, czyli zdecydowanie mniej niż zakładane przez konsensus 750 tys. i odnotowane w lipcu 1,1 mln (Wykres 1). W lipcu zaś liczba wakatów w USA zgodnie z raportem JOLTS osiągnęła rekordowe 10,9 mln, wskazując na trudności wielu firm w zakresie obsadzenia dostępnych stanowisk. Nierównowaga między popytem na pracę i jej podażą przyczynia się też do silniejszego wzrostu płac.

Wykres 1: Zmiana zatrudnienia w sektorach pozarolniczych w USA [NFP] (wrzesień ‘20 – sierpień ‘21)

Źródło: Refinitiv Datastream Data: 16.09.2021

Po sierpniowym rozczarowaniu danymi o zatrudnieniu uważamy, że oficjalne ogłoszenie wygaszania programu QE jeszcze w tym miesiącu jest dość wątpliwe. Większość członków FOMC wydaje się popierać rozpoczęcie normalizacji polityki monetarnej w tym roku, sądzimy jednak, że wyraźne niedobory siły roboczej i niepewność związana z wariantem Delta mogą przesunąć tę decyzję na listopad. Naszym zdaniem może to być niekorzystne dla dolara, szczególnie jeśli Powell wyrazi zwiększone obawy o wpływ wariantu Delta na amerykańską gospodarkę, wydaje się jednak, że taki scenariusz jest już w dużej mierze zawarty w cenach rynkowych.

Potwierdzenie w tym miesiącu, że tapering rozpocznie się w październiku lub listopadzie, powinno zaś być korzystne dla amerykańskiej waluty. Spodziewalibyśmy się wtedy wyrwania kursu EUR/USD z wąskiego przedziału, w którym utrzymuje się od wielu tygodni. Po raz pierwszy od jakiegoś czasu widać wyraźny rozłam wśród członków FOMC. Wydaje się, że obecnie przewagę ma gołębie skrzydło, choć może się to zmienić, jeśli nadchodzące odczyty inflacji będą zaskakiwać w górę, a sierpniowe dane z rynku pracy okażą się jednorazowym rozczarowaniem. Niepewność związana z posiedzeniem jest więc duża i oczekujemy szczególnej zmienności dolara.

Oprócz komunikatów banku dotyczących luzowania ilościowego uczestnicy rynku będą zwracać szczególną uwagę na zaktualizowany dot plot, który pokazuje, kiedy decydenci spodziewają się podwyżek stóp w horyzoncie prognozy. Biorąc pod uwagę wyraźnie wyższą inflację od czasu czerwcowych projekcji (inflacja CPI w sierpniu osiągnęła poziom 5,3%, inflacja bazowa z kolei od trzech miesięcy nie schodzi poniżej 4%), uważamy, że w tym miesiącu możemy zobaczyć lekką rewizję kropek w górę. Naszym zdaniem podniesie to medianę i przybliży wizję wzrostu stóp przed końcem 2022 r. Biorąc jednak pod uwagę, że rynek uznaje obecnie za najbardziej prawdopodobną jedną podwyżkę przed końcem 2022 r., uważamy, że reakcja dolara na zrewidowane projekcje może być mniejsza niż zwykle.

Autorzy: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk, Itsaso Apezteguia – analitycy Ebury