Finanse behawioralne są jednym z najszybciej rozwijających się nurtów współczesnej ekonomii i finansów. Badania te łączą wiedzę z ekonomii, finansów i psychologii. Ekonomia behawioralna odrzuca racjonalność inwestorów, co już niejednokrotnie mogliśmy zaobserwować na rynku.

Współczesna teoria ekonomii zakłada, że człowiek jest racjonalny, każdy ma dostęp do takich samych informacji i ostatecznie – nikt w długim terminie nie pobije rynku. W mojej opinii wszystkie założenia można z łatwością obalić, ale w bieżącym artykule skupimy się na zjawiskach występujących w ramach teorii finansów behawioralnych.

Czy podążasz za tłumem?

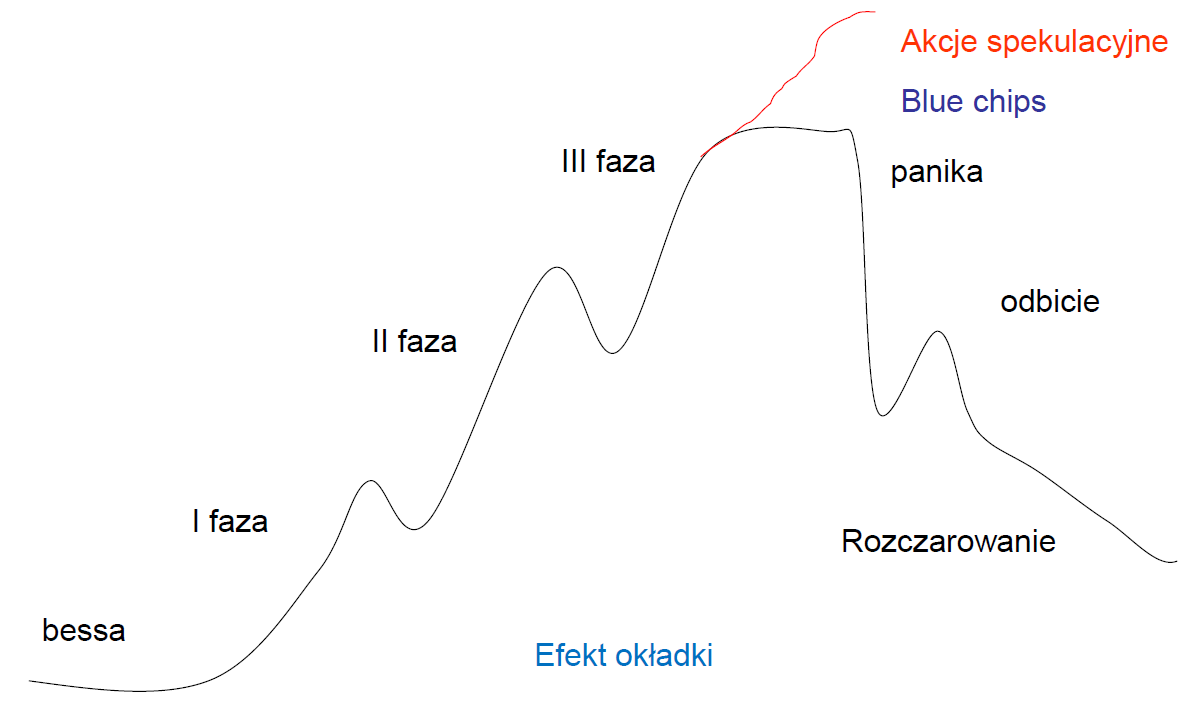

Długoterminowy trend składa się z trzech faz. W pierwszej fazie mamy do czynienia z niedowartościowanymi aktywami, w tym czasie profesjonalni inwestorzy budują portfel inwestycyjny na kilka najbliższych lat. Druga faza związana jest z mocniejszymi wzrostami, analitycy techniczni podłączają się pod trend wzrostowy. Trzecia faza jest pro-wzrostowa, osoby niezajmujące się inwestycjami zaczynają zakładać rachunek maklerski i dokonują zakupu instrumentów finansowych.

W trakcie tej fazy na rynku zaczynają się dziać ciekawe rzeczy. Media oraz gazety, które wcześniej nie zwracały uwagi na giełdy zaczynają to robić. Każdy mówi o nowych szczytach, które akcje kupić itp. To właśnie w tym momencie profesjonalni inwestorzy wyskakują z tonącego statku.

Trzy fazy hoss

W trzeciej fazie może dojść do rozwarstwienia akcji renomowanych firm i spekulacyjnych. Te pierwsze poruszają się w trendzie horyzontalnym, natomiast te drugie – w trendzie wzrostowym. Gdy zbraknie kapitału niedoświadczonych osób zaczyna się panika, która na rynku akcji doprowadza do ponad 20 procentowych spadków. Jest to tożsame z korektą, małe odbicie daje nadzieje, ale na rynek przychodzi trend spadkowy i rozczarowanie.

Powyższe zjawisko dotyczy każdego rynku, który jest „gorący” i bardzo „atrakcyjny”. W 2007 roku były to akcje, w 2011 na okładce było złoto.

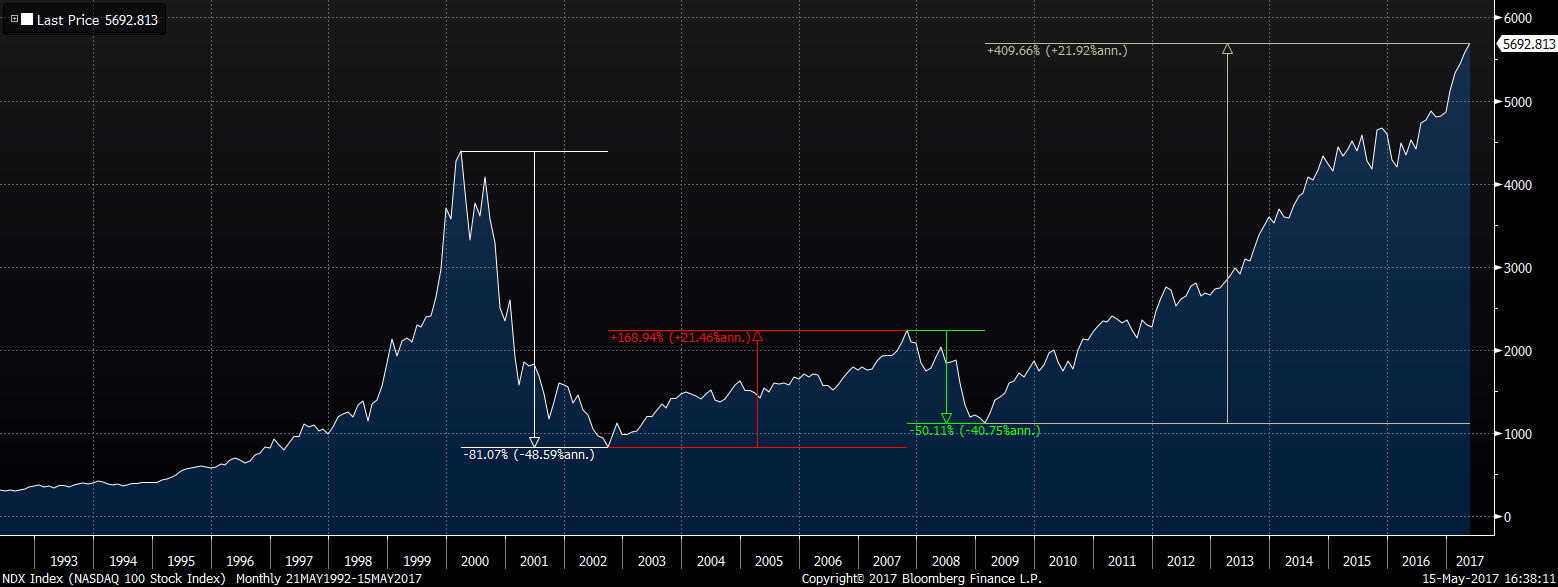

Warto również zauważyć, że „bańka spekulacyjna” przeskakuje z rynku na rynek. W 2000 roku mieliśmy do czynienia z pęknięciem bańki internetowej.

Nasdaq 100

Źródło: Bloomberg

Po pęknięciu bańki internetowej indeks Nasdaq 100 w dwa lata stracił na wartości 81 procent. W kolejnym rynku byka wzrosty były znikome, 168 proc. w 5 lat, po czym nastąpiła bessa 50 procentowa. Po pęknięciu bańki w 2000 roku inwestorzy oraz „tłum” zapamiętał ból emocjonalny z tym związany, ale po 10 latach wszystko zostało zapomniane. Na rynek może zawitać kolejna bańka i prawdopodobnie zawitała na rynek spółek technologicznych, który od 2009 roku do dnia dzisiejszego wzrósł o ponad 400 procent.

Przechodząc do końca, po długoterminowych wzrostach wchodzących na rynek ludzi zaślepia chciwość. W takim momencie analiza finansowa oraz fundamentalna schodzi na drugi plan, liczą się tylko przyszłe zyski.

Mateusz Groszek

Analityk Rynków Finansowych