Na rządowej propozycji pomocy frankowiczom najbardziej zyskają ci, którzy zadłużyli się przy kursie wynoszącym ok. 2 zł. Oni uzyskają nie tylko spadek zadłużenia, ale i wysokości raty. Niestety z wyliczeń Expandera wynika, że wysokość ich comiesięcznego zobowiązania spadnie tylko na chwilę. W ciągu kilku lat po przewalutowaniu, ze względu na wzrost stóp procentowych, może ono wzrosnąć nawet o ponad 600 zł. Z drugiej strony rezygnacja z przewalutowania również może skończyć się wzrostem raty. Frankowicze będą więc musieli podjąć bardzo trudną decyzję.

Przepisy umożliwiające przewalutowanie z częściowym umorzeniem zadłużenia kredytów walutowych jeszcze nie zostały uchwalone. Natomiast już pojawiają się wątpliwości, czy warto będzie z tego rozwiązania skorzystać. Prezes NBP, Marek Belka zwrócił uwagę, że na franku jest bańka spekulacyjna i za jakiś czas kurs może spaść. O znacznym przewartościowaniu franka mówi również prezes Szwajcarskiego Banku Narodowego. Z drugiej strony w ostatnim czasie agencja Bloomberg opublikowała prognozy, według których frank dopiero w 2019 roku powróci do poziomu sprzed tzw. czarnego czwartku, czyli 15 stycznia 2015 r.

Prawda jest taka, że nikt nie wie, co się stanie z kursem CHF za kilka lat. Możliwe jest zarówno pęknięcie bańki i bardzo szybki spadek kursu, jak i jego długotrwałe pozostawanie na poziomie zbliżonym do aktualnego. Nie można też zupełnie wykluczyć, że frank za jakiś czas będzie kosztował np. 5 zł, choć to obecnie wydaje się mało prawdopodobne.

Spis treści:

Trudna decyzja

Jeśli ustawa wejdzie w życie, to zadłużeni w CHF będą musieli podjąć bardzo trudną decyzję. Z jednej strony mogą bowiem uwolnić się od ryzyka walutowego i zmniejszyć zadłużenie. Jednocześnie jednak zgodzą się na to, że mimo umorzenia ich zadłużenie pozostanie wyższe niż kwota zaciągniętego kredytu i to mimo kilku lat regulowania rat. Zgodzą się również na to, że ich dług będzie od dnia przewalutowania oprocentowany według polskich stóp procentowych. Te są natomiast znacznie wyższe niż w Szwajcarii. Ponadto szacuje się, że pod koniec przyszłego roku stopy w naszym kraju zaczną rosnąć. Tymczasem Szwajcarzy stóp nie podniosą dopóki kurs nie spadnie, gdyż to mogłoby spowodować dalsze umocnienie się ich waluty, co jest szkodliwe dla tamtejszej gospodarki.

Co się stanie, gdy przewalutujemy kredyt

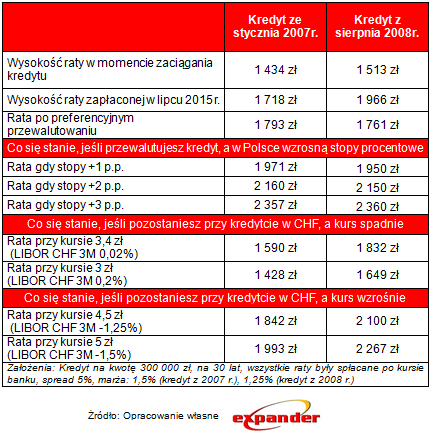

Niestety wiele osób nie zdaje sobie sprawy z tego, jakie konsekwencje będzie miało podjęcie decyzji o przewalutowaniu lub pozostaniu przy kredycie w CHF. Przeanalizowaliśmy kilka możliwych scenariuszy, które mogą nastąpić w najbliższych latach. Załóżmy na początek, że osoba, która zaciągnęła kredyt na 300 000 zł w sierpniu 2008 r. zdecydowała się na skorzystanie z zaproponowanej przez rząd pomocy. W jej wyniku zadłużenie spadnie z niemal 500 tys. zł do 367 tys. zł. Spadnie również rata – z 1966 zł do 1761 zł. Początkowo może się więc wydawać, że takie preferencyjne przewalutowanie przynosi jedynie korzyści.

Jednak za jakiś czas ta ocena może się zmienić. Obecnie mamy w Polsce najniższe w historii stopy procentowe. Nie pozostaną one jednak na tym poziomie na zawsze. Wystarczy, że stopa referencyjna powróci do poziomu z czerwca 2013 r. (2,75%), a już rata takiej osoby będzie nieco wyższa niż obecnie. Tymczasem stopy w ciągu kilku lat mogą wzrosnąć znacznie bardziej.

Przypomnijmy, że jeszcze w listopadzie 2012 r. stopa referencyjna NBP wynosiła 4,5%. W takiej sytuacji rata kredytu z sierpnia 2008 r. byłaby o niecałe 400 zł wyższa niż obecnie, a kredytu ze stycznia 2007 r. nawet o blisko 640 zł wyższa. Wniosek jest więc taki, że korzystając z przewalutowania z częściowym umorzeniem trzeba być przygotowanym na to, że w przyszłości nasza rata może istotnie wzrosnąć. W projekcie ustawy ewidentnie brakuje nakazu poinformowania wnioskodawców jak może zmienić się rata po preferencyjnym przewalutowaniu, w sytuacji wzrostu stóp procentowych w Polsce.

Co może się stać jeśli nie przewalutujemy kredytu

Jeśli nie skorzystamy z propozycji preferencyjnego przewalutowania kredytu to niestety również istnieje ryzyko, że wysokość naszej raty się zwiększy. Gdyby kurs z jakiegoś powodu wzrósł do 5 zł, to rata opisywanego wcześniej kredytu wzrosłaby o ok. 300 zł (przy założeniu, że jednocześnie jeszcze mocniej spadłyby szwajcarskie stopy procentowe). Z drugiej jednak strony gdyby pękła bańka spekulacyjna na franku i kurs spadł do 3 zł, to rata kredytu w CHF byłaby znacznie niższa niż w sytuacji skorzystania z preferencyjnego przewalutowania z częściowym umorzeniem. Jeśli weźmiemy pod uwagę, że stopy procentowe w Polsce wzrosną, to nawet spadek kursu do 3,4 zł (ok. tyle średnio wynosił od połowy 2012 r. do połowy 2014 r.) spowodowałby większe zmniejszenie raty niż skorzystanie z propozycji rządowej. Problem polega jednak na tym, że nie mamy pewności, czy i kiedy kurs powróci do takiego poziomu.

Jarosław Sadowski, Główny analityk firmy Expander