Jutrzejsze, czerwcowe posiedzenie Europejskiego Banku Centralnego ma wysoką rangę ze względu na towarzyszącą mu rewizję prognoz makroekonomicznych. To właśnie ich skala i kierunek będą determinować konieczność działania ze strony władz monetarnych a w konsekwencji na rynkowy odbiór posiedzenia.

W tym roku kończy się kadencja Mario Draghiego, EBC ma wąskie spektrum narzędzi do swojej dyspozycji. Jednocześnie część decydentów uważa, że konieczne jest działanie. Posiedzenie odpowie zatem na pytanie, czy bank będzie grał na zwłokę licząc, że czarne chmury nad gospodarką zaczną się rozstępować, czy też EBC jeszcze raz ruszy do walki z zagrożeniem zbyt niska inflacją. Decyzja zostanie podjęta 6 czerwca o 13:45, a konferencja prasowa Prezesa EBC tradycyjnie rozpocznie się o 14:30. Wtedy też poznamy odświeżone projekcje makro.

Niesłabnące zagrożenia

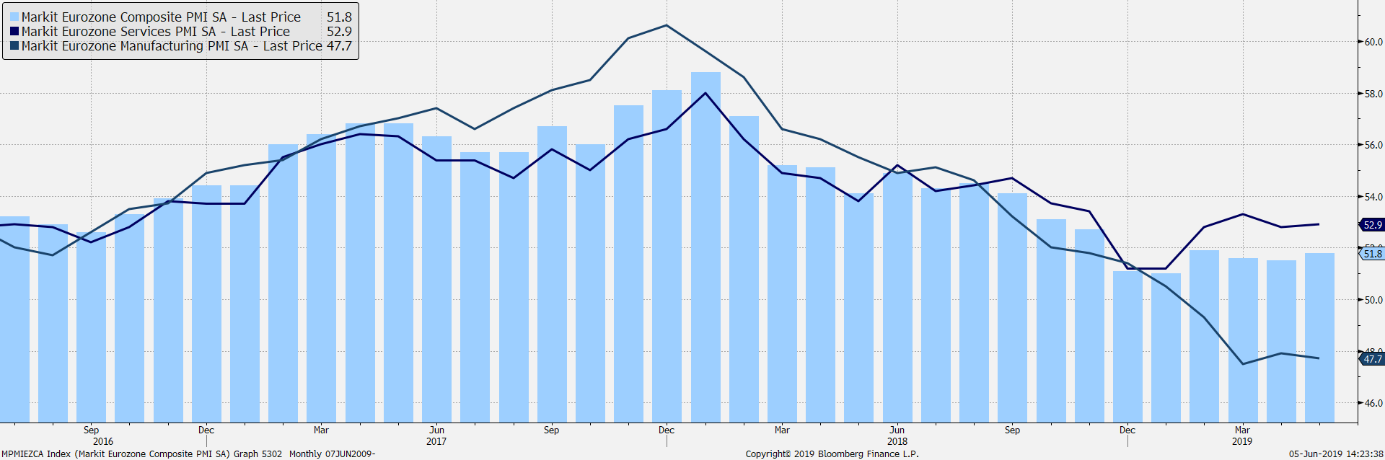

Z zapisu ostatniego posiedzenia wynika jasno, że zakładana na drugie półrocze poprawa sytuacji gospodarczej jest coraz mocniej zagrożona i wątpliwa. Słabość wzrostu miała być przejściowa, ale taka ocena z każdym tygodniem nie dostarczającym sygnałów poprawy koniunktury jawi się jako coraz mniej uzasadniona. Przede wszystkim rynek ocenia koniunkturę przez pryzmat indeksów PMI. Wskaźniki te w maju ponownie rozczarowały, lecz należy je podsumować jako stabilizację na niskim poziomie.

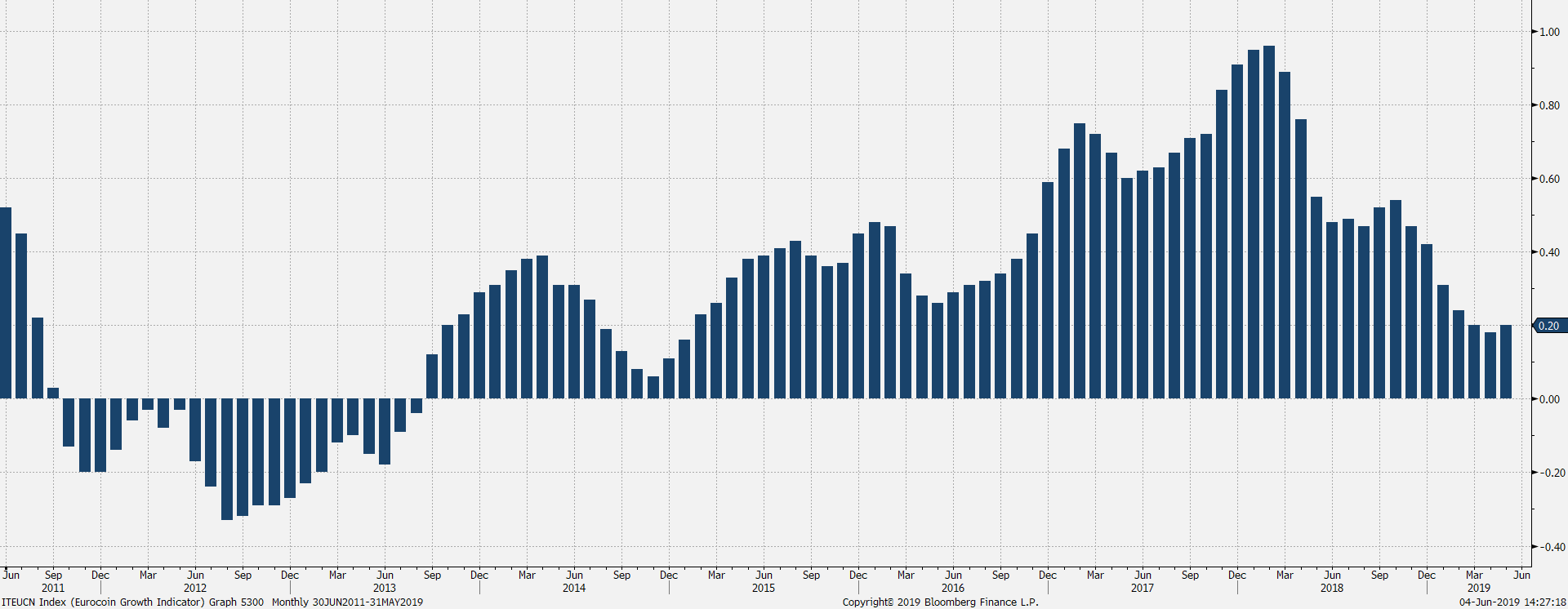

Gdy spojrzymy na szersze miary koniunktury, np. wskaźnik Eurocoin w czasie rzeczywistym mierzący tempo wzrostu, to należy stwierdzić, że koniunktura się nie pogarsza. Indeksy zaskoczenia danymi makro potwierdzają taki osąd. Biorąc pod uwagę, że Europejski Bank Centralny w tym roku załagodził swoje stanowisko, obecny kształt polityki dobrze odpowiada na potrzeby. Nie wolno zapominać, że w ostatnich kilku tygodniach doszło do eskalacji konfliktu handlowego i wzrostu zmienności na rynkach finansowych. O minimum kilka miesięcy wydłuża się również szkodliwa niepewność dotycząca brexitu, ponownej destabilizacji ulega także sytuacja polityczna we Włoszech. Czynniki polityczne i geopolityczne są zatem głównym źródłem zagrożenia.

Niekoniecznie kolejne rewizje prognoz

Po stronie pozytywów należy zapisać dane o rachunkach narodowych za pierwszy kwartał – dynamika PKB przyspieszyła przecież z 0,1-0,2 proc. do 0,4 proc. kw/kw. Dobra pozostaje też sytuacja na rynku pracy – notowany jest ciągły przyrost zatrudnienia.

Biorąc wszystko to pod uwagę, nie zakładamy ponownych mocnych rewizji prognoz. Przypomnijmy, że w marcu zostały one bardzo mocno ścięte (np. PKB z 1,7 do 1,1 proc.). Ścieżka inflacji i dynamika PKB w projekcjach na ten rok może nawet zostać lekko podwyższona. Nie będzie to oczywiście przejaw optymizmu, a tylko odzwierciedlenie informacji, którymi już dysponujemy. Skoro tak, to po załagodzeniu stanowiska w marcu nie można liczyć na dalszą, zdecydowaną modyfikację parametrów polityki.

Opinie w Radzie Prezesów ECB są mocno podzielone: zarówno, co do oceny tendencji w gospodarce, jak i w zakresie optymalnej strategii działania by walczyć z zagrożeniem zbyt niską inflacją. Bank centralny ma bardzo ograniczone instrumentarium, działaniu nie sprzyja też zbliżająca się zmiana na stanowisku prezesa. Brak rewizji prognoz może przeważyć szalę na korzyść zwolenników strategii wait and see. Mario Draghi znów będzie chciał zabrzmieć bardzo łagodnie i dobitnie sugerować, że EBC nigdy nie pozwoli sobie by bezczynnością zaryzykować pogorszenie się profilu inflacji. Rynek wycenia jednak obniżki stóp. Wprawdzie Draghi nieraz udowadniał, że potrafi sprostać wysoko poprzeczce oczekiwań, ale tym razem może być o to naprawdę trudno. Nasz scenariusz bazowy jest konstruktywny dla euro, rentowności obligacji i notowań europejskich banków. Draghi zrobi jednak wszystko, by w zarzewiu zgasić siłę euro.

Bartosz Sawicki, Kierownik Departamentu Analiz w Domu Maklerskim TMS Brokers