We wtorek 4.01 Rada Polityki Pieniężnej podejmie decyzję dotyczącą wysokości stóp procentowych. Oczekujemy, że RPP podniesie stopę referencyjną o 50 pb. do 2,25%. Mniejsza podwyżka prawdopodobnie przełoży się na słabość złotego w krótkim terminie, zaś większa, o 75 pb., mogłaby wzmocnić walutę.

Krótko przed świętami Bożego Narodzenia zebranie przeniesiono z 12.01 na 4.01. Nie musi to mieć znaczenia, ale jest warte odnotowania, ponieważ członkowie RPP nie będą jeszcze wówczas znali danych o inflacji w grudniu – jej wstępny odczyt zostanie opublikowany w piątek 7.01. Oznacza to, że decyzja zostanie podjęta w środowisku dodatkowej niepewności.

Większa podwyżka mogłaby wzmocnić złotego

Praktycznie wszyscy uczestnicy rynku spodziewają się podwyżki stóp we wtorek. Tak jak konsensus oczekujemy, że RPP podniesie stopę referencyjną o 50 pb. do 2,25%. Biorąc pod uwagę stawki terminowe i stawki międzybankowe, zakładamy, że co najmniej taka podwyżka jest już wyceniana. Jeśli okaże się ona mniejsza, prawdopodobnie przełoży się to na słabość złotego w krótkim terminie, zaś podwyżka o 75 pb. mogłaby wzmocnić walutę.

Spodziewamy się, że zacieśnianie polityki będzie wspierać walutę w 2022 r. Warto też dodać, że zgodnie z naszymi oczekiwaniami (i w przeciwieństwie do sytuacji sprzed roku) NBP nie interweniował na rynku w celu osłabienia złotego pod koniec zeszłego roku. Wspiera to dodatkowo nasz pogląd, że decydenci będą mieć preferencję silniejszego złotego w 2022 r.

Naszym zdaniem prawdopodobna jest kolejna podwyżka w lutym, a jej skala będzie zależeć od dużej liczby publikowanych w styczniu odczytów. Dane ekonomiczne, które poznaliśmy w zeszłym miesiącu, są imponujące – sprzedaż detaliczna, produkcja przemysłowa, zatrudnienie i wzrost płac w listopadzie zaskoczyły na plus. Potwierdza to potrzebę zacieśniania polityki, sugerując, że może formować się dodatkowa presja cenowa, i wspiera pogląd, że gospodarka poradzi sobie z wyższymi stopami.

W 2022 r. czeka nas wiele niewiadomych, spośród których jedną z ważniejszych jest rozwój pandemii. Uważamy, że w przypadku Polski generuje ona jednak bardziej ryzyko podwyższonej inflacji niż obniżenia wzrostu gospodarczego, więc nie powinna spowolnić tempa zacieśniania polityki.

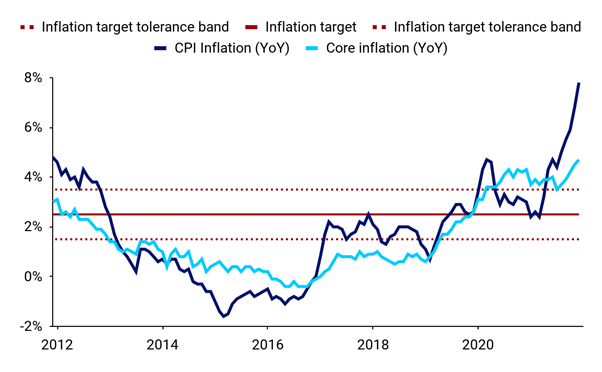

NBP spodziewa się wyższej inflacji

Powszechnie oczekuje się, że inflacja pod koniec roku jeszcze wzrosła po tym, jak mocno zaskakiwała w ostatnich miesiącach. W listopadzie, po rewizji w górę, osiągnęła 7,8% i znacznie przewyższyła cel inflacyjny Narodowego Banku Polskiego (2,5% ± 1 p.p.). Do 4,7% wzrosła mniej zmienna inflacja bazowa, która jest dla NBP szczególnie istotna, ponieważ nie obejmuje cen żywności i energii, więc lepiej odzwierciedla zmiany w krajowym popycie.

Wykres 1: Inflacja w Polsce (2011 – 2021)

Listopadowe projekcje inflacji NBP wskazywały na wzrost cen na poziomie 5,8% w 2022 r., ale stały się one nieaktualne ze względu na niedawną mnogość nagłych zmian (w szczególności wzrost cen energii i niedawną decyzję Urzędu Regulacji Energetyki, by istotnie podnieść ceny energii i gazu dla gospodarstw domowych). Prezes NBP Adam Glapiński w jednym z ostatnich wywiadów, którego udzielił serwisowi Business Insider, podzielił się nowszymi, wstępnymi prognozami banku, zgodnie z którymi średnia inflacja w br. wyniesie 7,6% – swój szczyt na poziomie 8,3% osiągnie w czerwcu, a do końca 2022 r. spadnie do 6,2%.

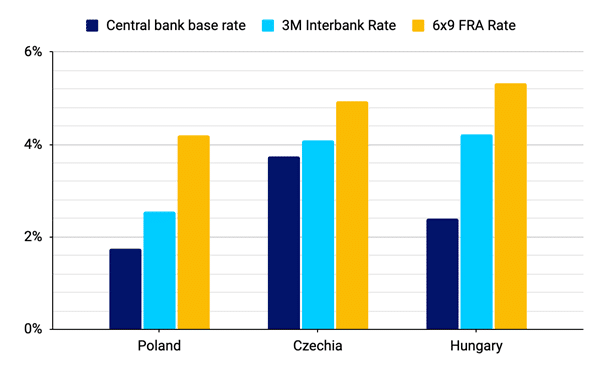

Referencyjna stopa NBP, wynosząca obecnie 1,75%, była podnoszona trzykrotnie po osiągnięciu rekordowo niskiego poziomu 0,1% i obecnie jest wyższa niż przed pandemią, ale wciąż raczej niska w porównaniu z głównymi podobnymi krajami regionu (Wykres 2). Wyraźne różnice w sytuacji ekonomicznej krajów, wewnętrznej presji cenowej, ryzyku dla inflacji i wzrostu gospodarczego, sytuacji kursowej i sytuacji na rynku nieruchomości sprawiają, że Polska wydaje się odczuwać mniejszą presję do zacieśniania polityki niż większość podobnych państw. Uważamy, że prawdopodobnie pójdzie w ślady Czech i Węgier i będzie kontynuować podwyżki stóp, lecz mniej agresywnie niż wymienione kraje w ostatnich tygodniach. Stawki międzybankowe dość wyraźnie wzrosły, podobnie jak stawki terminowe, co wskazuje, że rynek oczekuje od NBP kontynuacji zacieśniania polityki w pierwszej połowie 2022 r.

Wykres 2: Stopy referencyjne, 3-miesięczne stawki międzybankowe i stawki FRA 6×9* w Polsce, Czechach i na Węgrzech (stan na dzień 31.12.2021)

*stawki FRA 6×9 odnoszą się do oczekiwanej za 6 miesięcy 3-miesięcznej stawki międzybankowej; w przypadku Węgier kluczowym instrumentem polityki pieniężnej w ostatnich tygodniach przestała być stopa referencyjna, a stała się nią 1-tygodniowa stopa depozytowa, ustalana co tydzień, która wynosi obecnie 4%

Decyzja w sprawie polityki RPP zostanie ogłoszona we wtorek. Konferencja prasowa prezesa Adama Glapińskiego odbędzie się w środę o 15:00.

Autorzy: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk, Itsaso Apezteguia – analitycy Ebury