Konkurencja ze strony taniego mięsa z Ukrainy, problemy z ptasią grypą, zwiększone restrykcje sanitarne i drastyczny wzrost cen energii – polski biznes drobiarski ma ostatnio sporo powodów do zmartwień. Dlatego też chętnych do wejścia na ten rynek jest zdecydowanie mniej niż kiedyś. Branży przybywa natomiast zaległości. Kwota nieuregulowanych rat i faktur wyniosła na koniec lipca niemal 213 mln zł i była o 12 proc. wyższa niż przed rokiem. Wśród przetwórców mięsa drobiowego nie płaci w terminie już co ósmy podmiot – wynika z danych Rejestru Dłużników BIG InfoMonitor. W złej kondycji finansowej jest połowa branży, podaje Dun & Bradstreet.

Jak podaje resort rolnictwa Polska jest największym producentem mięsa drobiowego w UE, drugim eksporterem tego mięsa w Unii i czwartym na świecie. Według szacunków wywiadowni gospodarczej Dun & Bradstreet na rynku drobiu działa obecnie blisko 7,5 tys. firm. Największą część, ok. 60 proc. stanowią hodowcy drobiu. Pozostali to producenci wyrobów z mięsa i jego przetwórcy. Dynamika przyrostu nowych firm mocno ostatnio jednak wyhamowała. W średnim ujęciu w 2022 roku rynek wzrósł jedynie o 1,6 proc., podczas gdy rok i dwa lata wcześniej było to 5-6 proc. Najbardziej dynamicznie rozrastający się sektor przetwórstwa i konserwacji mięsa z drobiu, w 2022 roku powiększył się o 3 proc., a w latach poprzedzających notował 10-15 proc. zmianę.

Spis treści:

Niełatwe lata polskiej branży drobiarskiej

Produkcja mięsa drobiowego i jego wyrobów na każdym etapie, począwszy od hodowcy, poprzez ubojnie, aż po producentów, staje się coraz większym wyzwaniem. Przyczyn jest wiele, ale przede wszystkim są to rosnące ceny energii, wciąż nękająca Polskę ptasia grypa, ale też zła prasa i afery, wzrost kosztów kredytów i podatków. Sytuację skomplikowało dodatkowo otwarcie unijnego rynku na ukraińskie towary w tym mięso drobiowe i jaja, które od czerwca 2022 roku mogły być importowane bez cła. Ich gwałtowny napływ na chwilę powstrzymało rozporządzenie polskiego rządu zakazujące przywozu produktów rolnych z Ukrainy, które obowiązywało od 15 kwietnia do 30 czerwca br. Tani ukraiński drób wciąż był jednak dużą konkurencją dla naszych eksporterów na rynkach zagranicznych. 15 września br. polski rząd ponownie włączył blokadę na przywóz ukraińskich produktów rolnych, ale bez akceptacji UE.

Hodowcy drobiu, podobnie jak wielu rolników żyją w niepewności, a trzeba przypomnieć, że sporo kłopotów mieli już w czasie pandemii. Lockdown zablokował popyt ze strony ogromnego odbiorcy jakim dla branży jest unijny sektor HoReCa, a potem zaczęły licznie wybuchać ogniska ptasiej grypy, które jeszcze bardziej ograniczyły eksport. 2022 r. nie był już taki zły, bo wzrost kosztów produkcji zrekompensował wzrost cen, udawało się panować nad efektami ptasiej grypy, a w eksporcie pomagał słaby złoty.

Sytuacja hodowców się stabilizuje, przetwórcy powiększają zaległości

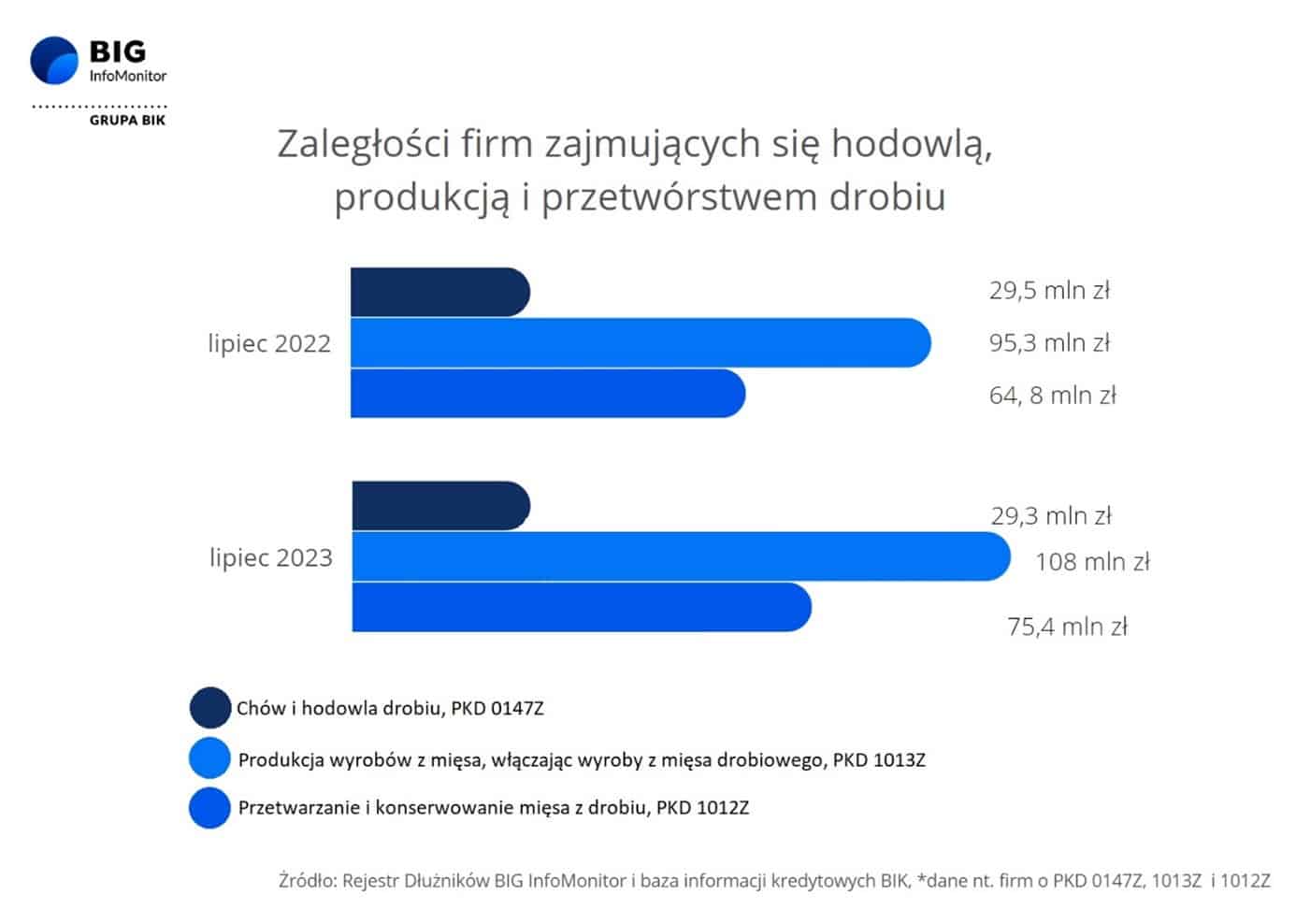

Co widać w danych dotyczących zaległości branży drobiarskiej? Suma jej zaległych zobowiązań na rzecz dostawców i banków wyniosła na koniec lipca niemal 213 mln zł. Jest to o ponad 23 mln zł więcej niż przed rokiem. 12 proc. zmiana to sporo, biorąc pod uwagę, że w okresie tym zaległości ogółu firm podwyższyły się o 9 proc.

Sytuacja w branży jest zróżnicowana zarówno pod względem dynamiki zmian przeterminowanych zobowiązań jak i kondycji finansowej. Jeśli chodzi o zaległości, czyli nieregulowane w terminie raty kredytów widoczne w BIK oraz nieopłacone faktury zgłoszone do BIG InfoMonitor, to po trudnym okresie COVID-19 sytuacja chowu i hodowli drobiu wydaje się pod tym względem stabilizować (PKD 014.7Z). Ich niespłacone w terminie zadłużenie przestało rosnąć i utrzymuje się na poziomie dochodzącym do 30 mln zł. Dla przypomnienia, w najgorszym dla branży 2021 roku, przeterminowane długi podskoczyły do 41,4 mln zł.

Zaległości spadły, choć kondycja hodowców nie przedstawia się dobrze. Jak podaje Dun & Bradstreet w silnej i dobrej formie finansowej jest tu jedynie 30 proc. pomiotów. Producenci mięsa i przetwórcy drobiu, od strony sytuacji finansowej prezentują się dużo lepiej, bo w silnej i dobrej kondycji jest odpowiednio 56 i 64 proc. przedsiębiorstw. Mimo tego, to oni właśnie w ostatnim czasie podbijają licznik zaległości. Przeterminowane zadłużenie firm zajmujących się produkcją mięsa w tym, mięsa drobiowego (PKD 101.3.Z) oraz przetwórstwem i konserwacją drobiu (PKD 101.2 Z) pogłębia się. Przy stałej liczbie firm w finansowych tarapatach suma niespłaconych zobowiązań powiększyła się, w przypadku producentów o ponad 13 proc. do 108 mln zł, a gdy chodzi o przetwórców o ponad 16 proc. do 75,4 mln zł.

Konkurencja ze wschodu, rosnące koszty, spadające ceny skupu, ptasi pomór

– Hodowcy drobiu i przedsiębiorcy z pobliskich sektorów skorzystali na niskich cenach zboża i pasz po zalewie Polski importem z Ukrainy. Jednak inflacja, wysokie ceny energii i konkurencja w postaci ukraińskiego importu mięsnego wyłączonego z ceł wciąż pozostają realnym zagrożeniem. Mimo to, jak pokazują nasze statystyki, odsetek hodowców z przeterminowanym zadłużeniem nie jest wysoki i wynosi 3,7 proc. Gorzej ma się sytuacja przedsiębiorstw zajmujących się obróbką mięsa, czyli producentów i przetwórców, gdzie na czas nie płaci niemal co dziesiąte i co ósme. A to już jest naprawdę wysoki odsetek nierzetelnych firm i tym samym wysokie ryzyko współpracy w oparciu o kredyt kupiecki. Prawdopodobieństwo dla dostawców i podwykonawców, że płatność za usługi lub towar nie wpłynie na czas lub wcale jest całkiem duże – mówi Sławomir Grzelczak, prezes BIG InfoMonitor.

Największym wyzwaniem dla firm związanych z branżą drobiarską pozostaje konkurencja zza naszej wschodniej granicy. Choć napływ taniego mięsa drobiowego z Ukrainy został na chwilę wstrzymany decyzją polskiego rządu, to nadal jest ono zagrożeniem dla rodzimych producentów. Ukraińcy mają dostęp do tańszej paszy i nie są zobowiązani do spełniania rygorystycznych, europejskich norm sanitarnych. To sprawia, że ich produkt jest bardziej konkurencyjny cenowo, a nawet gdy nie trafia do Polski, wypiera naszych eksporterów z rynków zagranicznych. Co więcej, w połowie lipca br. Ukraina wprowadziła zakaz importu drobiu i jaj z Polski, co było efektem wykrycia wirusa rzekomego pomoru drobiu na Podlasiu.

Zagrożenia epidemiologiczne to kolejna zmora polskich producentów. Na początku sierpnia br. Główny Lekarz Weterynarii poinformował o złożeniu do Światowej Organizacji Zdrowia Zwierząt (WOAH) deklaracji o odzyskaniu statusu kraju wolnego od wysoce zjadliwej grypy ptaków, zagrożenie nie przestało jednak istnieć. Ogniska choroby wciąż wykrywane są m.in. wśród dzikiego ptactwa, a Główny Inspektorat Weterynarii informuje, że ryzyko wystąpienia grypy ptaków w obecnym sezonie jest w dalszym ciągu wysokie.

– Kolejnym problemem, z którym zmagają się producenci drobiu są ceny energii. Kryzys energetyczny w branży dotknął szczególnie tych, którzy swoje fermy ogrzewali węglem. Pisklę kury potrzebuje 30°C do prawidłowego chowu, co od producentów wymaga ponoszenia znaczących kosztów związanych z ogrzewaniem, szczególnie w okresie jesienno-zimowym. Nie ułatwią im tego spadające ceny w skupie. Jak informował Krajowy Ośrodek Wsparcia Rolnictwa, pod koniec lipca br. w krajowych zakładach drobiarskich odnotowano dalszy spadek cen skupu żywca drobiowego – tłumaczy dr hab. Waldemar Rogowski, główny analityk BIG InfoMonitor.

Szanse i zagrożenia dla producentów drobiu

– Choć w najbliższym czasie na pewno nie będzie to poważnym zagrożeniem, to w perspektywie długoterminowej producenci drobiu powinni przyglądać się trendom związanym z wegetarianizmem i weganizmem oraz produkcją mięsa komórkowego. Badanie wykonane dla nas przez Quality Watch w lipcu br. wskazało, że po produkty mięsne nie sięga 3 proc. Polaków, pojawiają się też jednak doniesienia o tym, że mięsa nie je nawet 10 proc. dorosłych Polaków. Rosnący trend może potwierdzać gwałtowny rozwój rynku roślinnych zamienników mięsa, który obserwujemy w ostatnich latach. Coraz częściej słychać również o postępach związanych z hodowlą mięsa komórkowego, co za jakiś czas może odbić się negatywnie także na producentach drobiu, ograniczając popyt na ich wyroby – zauważa dr hab. Waldemar Rogowski.

Choć nie należy bagatelizować zmieniających się zachowań konsumenckich, to o preferencje dotyczące jedzenia mięsa producenci nie muszą się na razie martwić. Wyniki badania Quality Watch dla BIG InfoMonitor mówią, że aż 79 proc. polskiego społeczeństwa deklaruje konsumpcję produktów mięsnych z dużą częstotliwością, czyli co najmniej kilka razy w tygodniu. Co czwarty Polak spożywa mięso codziennie, co jest znaczącym wskaźnikiem utrzymującego się apetytu na produkty odzwierzęce w diecie. Szansą dla producentów drobiu może być nie tylko wysoki popyt wewnętrzny, ale także zainteresowanie polskim mięsem za granicą.

W opracowanej przez siebie „Agromapie” eksperci banku Crédit Agricole podają, że w I kw. 2023 roku wartość polskiego eksportu drobiu zwiększyła się o 19,4 proc r/r, a eksportu jaj aż o 85,1 proc. r/r., co jest poziomem rekordowym. Krajowa Rada Drobiarstwa zaznacza z kolei, że Polska jest unijnym liderem w produkcji mięsa drobiowego i corocznie notuje wzrost sprzedaży w kraju i za granicą, a w roku 2022 na eksport trafiło ponad 53 proc. naszego mięsa i przetworów. Szansą dla polskich eksporterów mogą być otwierające się nowe rynki. W połowie sierpnia br. Krajowa Rada Drobiarstwa poinformowała, że polski drób dopuściły na swój duży rynek Filipiny.