Kolejna podwyżka stóp procentowych o 75 pb. ze strony Europejskiego Banku Centralnego jest niemal pewna. Jakikolwiek mniejszy ruch byłby ogromnym rozczarowaniem dla rynków. Jesteśmy przekonani, że o reakcji euro zdecyduje retoryka banku w kontekście tempa dalszych podwyżek, zwłaszcza przewidywanej ostatecznej wysokości stopy procentowej.

EBC nadrabia dystans względem niemal wszystkich pozostałych banków centralnych G10. Na wrześniowym posiedzeniu w końcu przyspieszył cykl zacieśniania, podnosząc trzy podstawowe stopy procentowe o 75 pb., po podwyżce o 50 pb. w lipcu. Decyzja Rady Prezesów była jednogłośna, komunikaty banku były jednak mniej jednoznaczne. Projekcja inflacji banku na 2022 r. została zrewidowana znacznie w górę, co nie było zaskoczeniem, a prezeska Christine Lagarde stwierdziła, że inflacja pozostaje „zdecydowanie zbyt wysoka”. Wskazała również, że bank planuje dalsze podnoszenie stóp procentowych „na następnych kilku posiedzeniach” i nadchodzące decyzje dotyczące jego polityki będą w dalszym ciągu zależeć od publikowanych danych.

Rynki finansowe były rozczarowane wypowiedziami prezeski Christine Lagarde dotyczącymi wrześniowej podwyżki o 75 pb., ponieważ zasugerowała, że mogła ona być jednorazowa. Bliskie EBC źródła szybko jednak skorygowały tę wiadomość. Uważamy, że wydarzenia w międzyczasie sprawiły, że kolejna podwyżka o 75 pb. na posiedzeniu w tym tygodniu jest niemal pewna.

Spis treści:

Rada Prezesów może wydłużyć cykl podwyżek

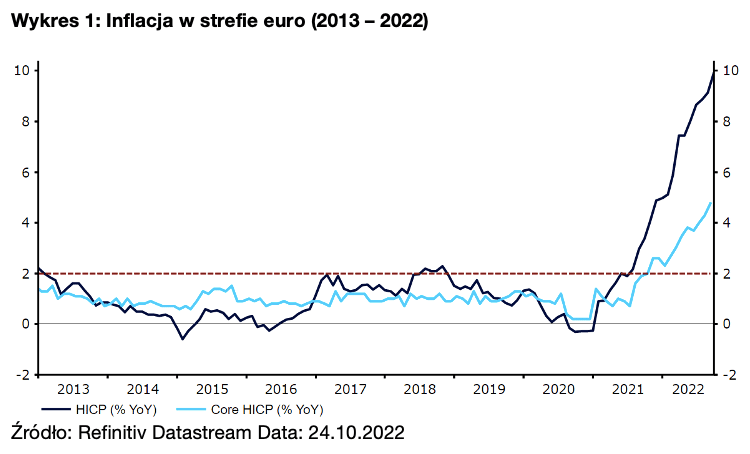

Od zebrania we wrześniu sytuacja gospodarcza zasadniczo podążała zgodnie z wcześniejszym trendem. Inflacja w strefie euro osiągnęła nowy rekord, nastroje konsumentów jeszcze się pogorszyły, a wskaźniki PMI dla aktywności biznesowej spadły i znajdują się poniżej kluczowej granicy 50 pkt, wskazując na kurczenie się kluczowych sektorów. Niepewność dotycząca europejskiego kryzysu energetycznego stanowi ryzyko dla wzrostu, uważamy jednak, że decydenci skoncentrują się nie na tym, a na obniżeniu inflacji.

Od jakiegoś czasu powtarzamy, że Rada Prezesów być może będzie musiała podnosić stopy w 2023 r. dłużej, niż spodziewa się rynek. Obecnie wydaje się, że wśród decydentów panuje ogólny pogląd, że ostateczna stopa depozytowa wyniesie mniej więcej 2%, co naszym zdaniem jest zdecydowanie zbyt niską wartością. Wszelkie oznaki, że stopy procentowe będą w 2023 r. podnoszone dłużej i bardziej agresywnie, niż oczekuje rynek, wywołałyby znaczne umocnienie euro w relacji do głównych walut. Wzrost kursu EUR/USD oddziaływałby też w kierunku spadku USD/PLN.

Wykres 1: Inflacja w strefie euro (2013 – 2022)

Czy EBC poda szczegóły programu redukcji sumy bilansowej (QT)?

Wszelkie informacje dotyczące daty rozpoczęcia zacieśniania ilościowego (quantitative tightening, QT), czyli procesu redukcji ogromnych zasobów obligacji skarbowych i korporacyjnych banku, również mogą wpłynąć w czwartek na euro. W ostatnich komunikatach Lagarde powiedziała, że decydenci rozpoczęli już dyskusję na temat QT i prawdopodobnie pojawi się ponownie na posiedzeniu w październiku.

Uważamy jednak, że jest wciąż zbyt wcześnie, byśmy poznali dokładną datę rozpoczęcia tego procesu. EBC zapowiedział już, że nie stanie się to przed osiągnięciem przez stopy procentowe neutralnego poziomu, co biorąc pod uwagę perspektywy inflacyjne, zajmie pewnie jeszcze sporo czasu. Przedwczesne ogłoszenie zacieśniania ilościowego przez Wielką Brytanię i ogólna niepewność na globalnych rynkach finansowych mogą wzbudzać dodatkową ostrożność. Poza tym możliwe, że dostaniemy informacje o zmianach dotyczących TLTRO, czyli ukierunkowanych dłuższych operacji refinansujących banku (za ich pomocą bankom udzielane są kredyty na dłuższe terminy na korzystnych warunkach), choć to raczej nie będzie szczególnie istotne dla rynku walutowego.

Możliwe jastrzębie zobowiązanie EBC do obniżenia inflacji

W tym tygodniu nie poznamy nowych projekcji makroekonomicznych EBC, więc reakcja rynków może być mniejsza niż po wcześniejszych zebraniach. Komentarze banku dotyczące stanu gospodarki bloku, w szczególności w świetle niepewności dotyczącej europejskiego kryzysu energetycznego, mogą jednak wpływać na oczekiwania rynkowe.

Jeśli Rada Prezesów wskaże, że wzrost gospodarczy może być niższy niż we wrześniowych projekcjach (co naszym zdaniem jest prawdopodobne) i zasugeruje, że nadchodząca recesja może wpłynąć na cykl zacieśniania, euro znalazłoby się pod presją. Jednocześnie silne zobowiązanie do obniżenia inflacji bez względu na koszty byłoby postrzegane jako jednoznacznie jastrzębie i wsparłoby euro względem głównych walut. Drugi spośród tych scenariuszy jest naszym zdaniem bardziej prawdopodobny.

Istnieje pole do umocnienia euro

W przeciwieństwie do wielu innych podobnych banków centralnych, w tym Banku Anglii, EBC jastrzębio zaskakiwał na większości z ostatnich posiedzeń. Uważamy, że poprzeczka dla kolejnego takiego zaskoczenia w tym tygodniu może być zawieszona nieco wyżej – wydaje się, że członkowie komitetu tym razem lepiej pokierowali wycenami rynkowymi. Jak wspomnieliśmy, nadal jednak kwestionujemy rynkowe szacunki dotyczące tempa podwyżek stóp, jakie będzie konieczne w strefie euro w przyszłym roku. Naszym zdaniem tworzy to przestrzeń dla silniejszej waluty w średnim terminie, nawet jeśli EBC nie wyśle takiego sygnału na czwartkowym posiedzeniu.

Decyzja w sprawie polityki EBC zostanie ogłoszona w czwartek o godz. 14:15, a konferencja prasowa rozpocznie się o 14:45.

Autorzy: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk, Itsaso Apezteguia – analitycy Ebury