Grupa PZU zanotowała najwyższy od 5 lat kwartalny zysk netto, zarówno na poziomie Grupy (1,56 mld zł), jak i jednostki dominującej (1,01 mld zł). Składka przypisana brutto w III kwartale 2018 roku wyniosła 5,38 mld zł, co w ujęciu narastającym daje rekordowe 17,3 mld zł po 9 miesiącach tego roku.

Spis treści:

III kwartał

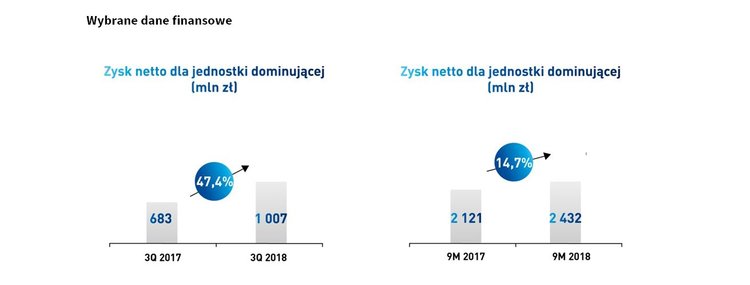

- Wzrost zysku netto jednostki dominującej z 683 mln zł do 1,01 mld zł o 47,4 proc. w porównaniu do trzeciego kwartału 2017.

- Poprawa wskaźnika rentowności kapitałów własnych (ROE) dla podmiotu dominującego z 20,2 proc. do 29,3 proc. To wzrost o 9,1 p.p. w porównaniu z trzecim kwartałem 2017.

- Wysoka rentowność w ubezpieczeniach majątkowych w Grupie PZU – wskaźnik mieszany osiągnął poziom 84,3 proc. w trzecim kwartale 2018 pomimo dużej presji cenowej.

- Wysoka rentowność ubezpieczeń na życie w polisach grupowych i indywidualnie kontynuowanych: 26,1 proc. marży zysku operacyjnego, tj. 6 p.p. powyżej celu strategicznego.

- Wysoka dyscyplina kosztowa, wskaźnik kosztów administracyjnych PZU SA i PZU Życie wyniósł

6,0 proc. - Wysoki wskaźnik bezpieczeństwa kapitałowego – wskaźnik SII na poziomie 227 proc.

- Potwierdzenie przez S&P Global Ratings ratingu Grupy PZU na poziomie „A-” z perspektywą stabilną.

9 miesięcy

- Wzrost składki przypisanej brutto z 16,93 mld zł do 17,26 mld zł, tj. o 1,9 proc. w porównaniu do

9 miesięcy 2017. - Wzrost skonsolidowanego zysku netto z 2,9 mld zł do 3,9 mld zł, tj. o 34,6 proc. w porównaniu do 3 kwartałów 2017.

- Wzrost rentowności kapitału własnego dla jednostki dominującej z 21,1 proc. do 22,9 proc., tj.

o 1,8 p.p. w porównaniu do 9 miesięcy 2017.

Paweł Surówka, prezes PZU SA

Znakomita kondycja finansowa Grupy PZU po trzech kwartałach tego roku to efekt bardzo dobrych wyników w podstawowych segmentach ubezpieczeniowych, wspieranych rosnącą kontrybucją segmentu bankowego. Przypis składki osiągnął rekordowe 17,3 mld zł, a zysk netto Grupy 3,9 mld zł. Jednocześnie w samym trzecim kwartale zysk netto dla jednostki dominującej przekroczył 1 mld zł. Jest to najlepszy rezultat w ciągu ostatnich 5 lat. Tegoroczne wyniki wyróżniają się przy tym wysoką jakością, co widoczne jest na poziomie wskaźników rentowności, przy ograniczonym wpływie wyniku inwestycyjnego.

Równolegle do działań ukierunkowanych na rentowny wzrost, konsekwentnie wdrażamy naszą strategię opartą na innowacjach i nowych technologiach. Od początku roku znacząco zwiększyliśmy liczbę interakcji z klientami przede wszystkim w obszarze sprzedaży zdalnej. Zwiększyliśmy stopień automatyzacji procesów obsługowych w zakresie likwidacji szkód oraz uruchomiliśmy nowoczesną, intuicyjną i przyjazną dla użytkowników nową stronę internetową www.pzu.pl.

W październiku zaczęła działać innowacyjna platforma internetowa inPZU.pl. Dzięki niej można szybko i prosto kupić produkty inwestycyjne. Nigdy wcześniej inwestowanie nie było tak atrakcyjne ze względu na opłaty za zarządzanie funduszami. Na platformie inPZU każdy fundusz ma stałą niską opłatę: 0,5 proc.

Tomasz Kulik, CFO Grupy PZU

Osiągnięte wyniki wskazują, że w tym roku konsekwentnie realizujemy główne cele strategiczne. Wskaźnik rentowności kapitałów własnych (ROE) po 9 miesiącach wyniósł 22,9 proc. Taki zwrot z kapitału przewyższa ROE osiągane przez naszych lokalnych i zagranicznych konkurentów.

W trzecim kwartale br. wskaźnik COR dla ubezpieczeń majątkowych wyniósł 84,3 proc. W perspektywie długoterminowej głównym czynnikiem wpływającym na dobre wyniki była adekwatna polityka taryfowa realizowana w warunkach konsekwentnej dyscypliny kosztowej. Dodatkowo w trzecim kwartale br. istotne znaczenie miała niższa szkodowość i brak zdarzeń o charakterze jednorazowym w ubezpieczeniach majątkowych. W analogicznych okresach roku 2016 i 2017 miały miejsce wydarzenia związane z niekorzystnymi warunkami pogodowymi.

Rosnące zyski notowane od początku roku pozwalają na utrzymanie wysokiej dynamiki wzrostu Grupy, przy jednoczesnym zachowaniu wysokiego poziomu bezpieczeństwa mierzonego wskaźnikiem wypłacalności SII. Po II kw. wyniósł on 227 proc., tj. 27 p.p. powyżej celu pozwalającego na wypłatę dywidendy, zgodnie z przyjętą Polityką Kapitałową i Dywidendową.

Bardzo dobre wyniki oraz konsekwentną realizację strategii Grupy PZU doceniła międzynarodowa agencja ratingowa S&P Global Ratings, potwierdzając rating Grupy PZU na poziomie „A-” z perspektywą stabilną. Analitycy agencji zwrócili uwagę na bardzo silną pozycję PZU jako lidera rynku ubezpieczeń, o wyższej rentowności niż polscy i międzynarodowi konkurenci oraz ocenili adekwatność kapitałową PZU na najwyższym możliwym poziomie „AAA”.

Roman Pałac, prezes PZU Życie

W najważniejszym dla nas segmencie ubezpieczeń na życie obserwujemy wzrost udziałów rynkowych oraz wysoką rentowność prowadzonej działalności. Udział PZU Życie w rynku ubezpieczeń na życie ze składką okresową na koniec pierwszego półrocza br. osiągnął rekordowy poziom 46 proc.

W trzecim kwartale br. obserwowaliśmy dalszą poprawę marży w ubezpieczaniach grupowych i indywidualnie kontynuowanych. Po trudnym I kwartale, w którym ta marża wyniosła 16,6 proc, w kwartale II i III powróciliśmy do poziomów znacznie przekraczających 20 proc tj. odpowiednio 23,7 proc i 26,1 proc. Do wzrostów przyczyniły się zarówno zmiany w konstrukcji produktów, jak i niższy poziom szkodowości. Sukcesywnie wprowadzamy nowe, atrakcyjne dodatki do ubezpieczeń grupowych i kontynuowanych, co pozwala docierać do nowych klientów na większą skalę.

Dużą popularnością cieszą się również produkty zdrowotne Grupy PZU. Na koniec września 2018 roku mieliśmy już ponad 2,2 mln aktywnych umów zdrowotnych. Jest to wzrost o 45 proc w porównaniu do III kwartału 2017.

Podsumowanie wyników w głównych[1] segmentach operacyjnych

- Ubezpieczenia majątkowe i osobowe – ubezpieczenia korporacyjne

W ciągu trzech kwartałów 2018 roku w segmencie ubezpieczeń korporacyjnych nastąpił wzrost składki przypisanej brutto z 1 894 mln zł do 2 054 mln zł , tj. o 160 mln zł (+8,4 proc r/r) w stosunku do trzech kwartałów 2017 roku. Grupa PZU odnotowała:

- wyższą składkę z ubezpieczeń od ognia i innych szkód majątkowych oraz OC pozostałe w wyniku zawarcia kilku umów (w tym długoterminowych) o wysokiej wartości jednostkowej oraz rozwoju portfela ubezpieczeń podmiotów medycznych w TUW PZUW;

- wzrost sprzedaży ubezpieczeń komunikacyjnych (+3,6 proc r/r) oferowanych firmom leasingowym oraz w ubezpieczeniach flot w konsekwencji wzrostu średniej składki przy jednoczesnym spadku liczby ubezpieczeń;

- rozwój portfela ubezpieczeń wskutek rozszerzenia współpracy TUW PZUW z partnerami strategicznymi kompensowany przez niższy poziom składki z kredytów i gwarancji ubezpieczeniowych.

Po 3 kwartałach 2018 roku segment ubezpieczeń korporacyjnych osiągnął 325 mln zł zysku na ubezpieczeniach, czyli o 87,9 proc więcej niż w analogicznym okresie ubiegłego roku. O wzroście zysku z ubezpieczeń zdecydowała głównie poprawa rentowności portfela ubezpieczeń w wyniku spadku szkód spowodowanych żywiołami oraz pozostałych szkód rzeczowych (znacznie niższy poziom roszczeń o wysokiej wartości jednostkowej oraz szkód powodowanych przez warunki atmosferyczne) oraz ubezpieczeń Auto Casco.

- Ubezpieczenia majątkowe i osobowe – ubezpieczenia masowe

W ciągu trzech kwartałów 2018 roku w segmencie ubezpieczeń masowych, nastąpił wzrost składki przypisanej brutto z 7 508 mln zł do 7 702 mln zł, tj. o 194 mln zł (+2,6 proc) w stosunku do analogicznego okresu 2017 roku. Zmiana wynikała przede wszystkim z:

- wzrostu przypisu składki w ubezpieczeniach komunikacyjnych (+2,0 proc r/r);

- przyrostu składki z ubezpieczeń od ognia i innych szkód majątkowych (+2,1 proc r/r), głównie w ubezpieczeniach mieszkań oraz małych i średnich przedsiębiorstw; efekt częściowo niwelowany przez niższą sprzedaż ubezpieczeń upraw i gospodarstw rolnych – efekt wysokiej konkurencyjności rynku;

- wyższego przypisu składki w grupie ubezpieczeń OC pozostałych (+5,2 proc r/r) oraz NNW i pozostałych (6,9 proc r/r), głównie ubezpieczeń choroby oraz świadczenia pomocy.

O wzroście zysku w segmencie ubezpieczeń masowych o 358 mln zł (+37,6 proc) w porównaniu do trzech kwartałów 2017 roku zadecydował głównie wzrost rentowności w ubezpieczeniach innych niż komunikacyjne (niższy poziom szkód powodowanych przez warunki atmosferyczne) oraz Auto Casco w nieznacznym stopniu niwelowane spadkiem wyniku w grupie ubezpieczeń OC komunikacyjnych (wpływ doszacowania rezerwy na poczet roszczeń o zadośćuczynienie).

- Ubezpieczenia na życie – grupowe i indywidualnie kontynuowane

W ciągu trzech kwartałów 2018 roku składki przypisane brutto z ubezpieczeń grupowych i indywidualnie kontynuowanych wzrosły z 5 145 mln zł do 5 163 zł, tj. o 18 mln zł (+0,3 proc.) w stosunku do analogicznego okresu ubiegłego roku. Był to efekt przede wszystkim:

- pozyskania kolejnych kontraktów w ubezpieczeniach zdrowotnych zawieranych w formie grupowej lub kontynuowanej (nowi klienci w ubezpieczeniach ambulatoryjnych oraz sprzedaż wariantów produktu lekowego). Na koniec września 2018 roku PZU Życie posiadał w portfelu ponad 1,7 mln aktywnych umów tego rodzaju. Wprowadzono również do oferty nową umowę dodatkową do ubezpieczeń kontynuowanych „PZU Uraz Ortopedyczny”. Ubezpieczony w razie urazu ortopedycznego spowodowanego nieszczęśliwym wypadkiem, np. złamania, zwichnięcia czy skręcenia otrzyma pomoc fizjoterapeuty i ortopedy. Oprócz tego będzie mógł skorzystać z zabiegów rehabilitacyjnych w prywatnych placówkach medycznych na terenie całej Polski. Ubezpieczenie spotkało się z bardzo dobrym odbiorem wśród klientów – trzech na czterech przystępujących do indywidualnej kontynuacji wybrało również tę umowę dodatkową;

- aktywnej „dosprzedaży” innych ubezpieczeń dodatkowych w produktach indywidualnie kontynuowanych, w tym szczególnie wraz z oferowaniem umowy podstawowej w oddziałach PZU oraz podwyższania sumy ubezpieczenia w czasie trwania umów.

Jednocześnie przychody z produktów grupowych ochronnych pozostawały pod presją zwiększonych odejść z grup (zakładów pracy) osób w obniżonym ustawowo w IV kwartale 2017 roku wieku emerytalnym.

Zysk z działalności operacyjnej w segmencie ubezpieczeń grupowych i indywidualnie kontynuowanych po III kwartale 2018 roku wzrósł z 1 131 mln zł do 1 155 mln zł, tj. o 24 mln zł (+2,1 proc) w porównaniu z analogicznym okresem 2017 roku. Zysk z działalności operacyjnej z wyłączeniem efektu konwersji umów długoterminowych na kontrakty odnawialne w ubezpieczeniach grupowych typ P poprawił się r/r o 41 mln zł (+3,7 proc) – głównie na skutek stale rosnącego portfela ubezpieczeń oraz niższego niż przed rokiem wzrostu rezerw matematycznych w produktach kontynuowanych jako efekt dotychczasowych zmian zasad indeksacji oraz udziału „starych” i „nowych” kontynuacji zarówno wśród osób dochodzących, jak i pozostających w portfelu ubezpieczonych, a dodatkowo także niższego w bieżącym roku poziomu świadczeń w portfelu grupowych produktów ochronnych.

- Ubezpieczenia na życie – indywidualne

Spadek poziomu składek przypisanych brutto w stosunku do 3 kwartałów 2017 roku z 1 196 mln zł do poziomu 1 007 mln zł, tj. o 189 mln zł (-15,8 proc) był rezultatem niższych wpłat na rachunki ubezpieczeniowych funduszy kapitałowych w ubezpieczeniach unit-linked oferowanych razem z bankami. Jednocześnie działały pozytywne czynniki takie, jak:

- stale rosnący poziom składki z produktów ochronnych zarówno o charakterze kapitałowym, jak i terminowym, oferowanych w kanałach własnych – poziom sprzedaży przekracza poziom storn istniejącego portfela;

- wzrost portfela ubezpieczonych w produktach ochronnych w kanale bancassurance.

Wynik operacyjny segmentu wzrósł z 144 mln zł do 160 mln zł, tj. o 16 mln zł (+1,1 proc) w porównaniu z ubiegłym rokiem, a istotnymi czynnikami były rosnące wynagrodzenie z tytułu opłaty za zarządzanie oraz niższe koszty akwizycji w produktach unit-linked. Na poprawę marży wyniku wpłynął ponadto wzrost udziału w przychodach segmentu produktów ochronnych o znacznie wyższej generowanej marży.

- Banki

Segment działalności bankowej składa się z grup kapitałowych: Pekao od czerwca 2017 roku (efekt rozliczenia transakcji i rozpoczęcia konsolidacji) oraz Alior Bank.

Po 3 kwartałach 2018 roku w segmencie działalności bankowej zanotowano zysk z działalności operacyjnej (bez uwzględnienia amortyzacji wartości niematerialnych nabytych w transakcjach przejęcia banków) na poziomie 2 814 mln zł, co oznacza wzrost o 1 414 mln zł w porównaniu do 3 kwartałów 2017 roku. Z uwagi na rozpoczęcie konsolidacji jednego z największych banków w Europie Środkowo-Wschodniej Pekao, wszystkie pozycje w rachunku zysków i strat jak i pozycji sprawozdania z sytuacji finansowej w roku 2018 są znacząco wyższe względem roku poprzedniego.

W 2018 roku Pekao kontrybuował do zysku z działalności operacyjnej (bez uwzględnienia amortyzacji wartości niematerialnych nabytych w transakcji przejęcia Pekao) w segmencie „Działalność bankowa” na poziomie 2 071 mln zł, a Alior Bank na poziomie 743 mln zł.

Komentarz do głównych pozycji sprawozdawczych wg MSSF[2]

Składki

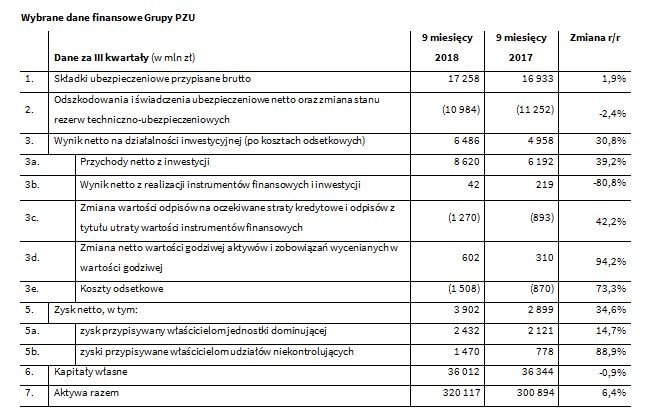

W okresie 9 miesięcy 2018 roku Grupa PZU zebrała 17 258 mln zł składki brutto, czyli o 325 mln zł (+1,9 proc) więcej niż w analogicznym okresie roku poprzedniego. Wzrost nastąpił głównie w obrębie ubezpieczeń komunikacyjnych w segmencie klienta masowego i korporacyjnego (+148 mln zł r/r), ubezpieczeń od ognia i innych szkód majątkowych w segmencie klienta korporacyjnego (+118 mln zł r/r) oraz rozwoju sprzedaży w spółkach zagranicznych (+164 mln zł r/r). Wzrosty zostały częściowo skompensowane niższą składką w segmencie ubezpieczeń indywidualnych na życie (-189 mln zł) głównie w związku z niższymi wpłatami na rachunki w produktach unit-linked w kanale bancassurance.

Po uwzględnieniu udziału reasekuratorów i zmiany stanu rezerw składki, składka zarobiona netto wyniosła 16 721 mln zł i była o 872 mln zł (+5,5 proc) wyższa niż w analogicznym okresie ubiegłego roku.

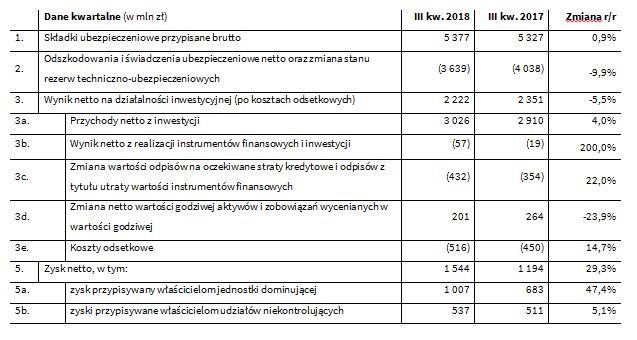

W samym III kwartale składka brutto wzrosła z 5 327 mln zł do 5 377 mln zł, tj. o 50 mln zł (+0,9 proc) r/r, natomiast składka zarobiona netto z 5 502 mln zł do 5 667 mln zł, tj. o 165 mln zł (+3,0 proc) r/r.

Odszkodowania i świadczenia

W okresie 9 miesięcy 2018 roku odszkodowania i świadczenia netto (z uwzględnieniem zmiany stanu rezerw techniczno-ubezpieczeniowych) spadły z 11 252 mln zł do 10 984 mln zł, tj. o 268 mln zł (-2,4 proc) w stosunku do analogicznego okresu roku poprzedniego.

Na obniżenie odszkodowań i świadczeń netto wpłynął głównie spadek w ubezpieczeniach na życie (ujemny wynik z działalności inwestycyjnej w większości portfeli produktów unit-linked wobec dodatnich, wysokich wyników osiągniętych w roku ubiegłym oraz niższych wpłat klientów na rachunki w indywidualnych produktach unit-linked w kanale bancassurance) oraz w ubezpieczeniach od ognia i innych szkód majątkowych (niższy poziom szkód powodowanych zjawiskami atmosferycznymi).

Z kolei wzrost kategorii odszkodowań i świadczeń netto odnotowano w grupie ubezpieczeń komunikacyjnych w segmencie klienta korporacyjnego oraz masowego w związku z doszacowaniem rezerwy (w I kwartale 2018) na poczet roszczeń o zadośćuczynienie za ból spowodowany stanem wegetatywnym osoby bliskiej poszkodowanej w wypadku.

W samym III kwartale 2018 roku odszkodowania i świadczenia netto spadły z 4 038 mln zł do 3 639 mln zł, tj. o 399 mln zł (-9,9 proc) w stosunku do analogicznego okresu roku poprzedniego.

Koszty akwizycji

Koszty akwizycji w okresie 9 miesięcy 2018 roku wzrosły z 2 142 mln zł do 2 300 mln zł, tj. o 158 mln zł (+7,4 proc) w stosunku do analogicznego okresu roku poprzedniego. Wzrost ten był w szczególności rezultatem wyższych bezpośrednich kosztów akwizycji w segmencie klienta masowego i korporacyjnego będących konsekwencją rosnącego portfela oraz zmiany miksu produktów i kanałów sprzedaży. W samym III kwartale 2018 roku koszty akwizycji wzrosły z 730 mln zł do 781 mln zł, tj. o 51 mln zł (+7,0 proc) w stosunku do analogicznego okresu roku poprzedniego.

Koszty administracyjne

Koszty administracyjne w segmentach działalności ubezpieczeniowej w Polsce ukształtowały się na poziomie zbliżonym do analogicznego okresu roku ubiegłego (+25 mln r/r). Wynikało to w znacznej mierze z wyższych kosztów osobowych będących odpowiedzią na widocznie narastające oznaki presji płacowej na rynku przy stale utrzymywanej dyscyplinie kosztowej w pozaosobowych obszarach działalności, zarówno bieżącej jak i projektowej. Jednocześnie w samym III kwartale 2018 roku koszty administracyjne ukształtowały się na poziomie 1 593 mln zł względem 1 592 mln zł w analogicznym okresie 2017 roku.

Koszty administracyjne Grupy PZU z uwzględnieniem banków w okresie 9 miesięcy 2018 roku ukształtowały się na poziomie 4 935 mln zł względem 3 628 mln zł w analogicznym okresie 2017 roku. Wzrost kosztów wynikał w głównej mierze z rozpoczęcia konsolidacji Pekao (koszty administracyjne segmentu działalności bankowej wzrosły o 1 295 mln zł).

Działalność inwestycyjna

W okresie 9 miesięcy 2018 roku wynik netto na działalności inwestycyjnej[3] z uwzględnieniem kosztów odsetkowych wzrósł z 4 958 mln zł do 6 486 mln zł, tj. o 1 528 mln zł (+30,8 proc.) w porównaniu do analogicznego okresu 2017 roku. Wyższy wynik to w znacznej mierze efekt rozpoczęcia konsolidacji banku Pekao od czerwca 2017 roku.

W III kwartale 2018 roku wynik netto na działalności inwestycyjnej z uwzględnieniem kosztów odsetkowych spadł z 2 351 mln zł do 2 222 mln zł, tj. o 129 mln zł (-5,5 proc) w porównaniu z analogicznym okresem 2017 roku.

Wyłączając wpływ działalności bankowej, wynik netto na działalności inwestycyjnej z uwzględnieniem kosztów odsetkowych w III kwartale 2018 spadł z 528 mln zł do 372 mln zł, tj. o 156 mln zł (-29,5 proc) r/r.

Zysk

Skonsolidowany zysk netto Grupy PZU w okresie 9 miesięcy 2018 roku wzrósł z 2 899 mln zł do 3 902 mln zł, tj. o 1 003 mln zł (+34,6 proc) w porównaniu do wyniku netto za analogiczny okres roku poprzedniego. W III kwartale 2018 roku zysk netto wzrósł z 1 194 mln zł do 1 544 mln zł, tj. o 350 mln zł (+29,3 proc) w porównaniu z analogicznym okresem 2017 roku.

W okresie 9 miesięcy 2018 roku zysk netto przypisywany właścicielom jednostki dominującej wzrósł z 2 121 mln zł do 2 432 mln zł, tj. o 311 mln zł (+14,7 proc) w porównaniu z analogicznym okresem 2017 roku. W III kwartale 2018 roku zysk netto przypisywany właścicielom jednostki dominującej wzrósł z 683 mln zł do 1 007 mln zł, tj. o 324 mln zł (+47,4 proc) w porównaniu z analogicznym okresem 2017 roku.

Kapitał własny

Na 30 września 2018 roku skonsolidowane kapitały własne spadły z 36 344 mln zł do 36 012 mln zł, tj. o 332 mln zł (-0,9 proc) w porównaniu do stanu na koniec września 2017 roku. W stosunku do skonsolidowanych kapitałów własnych wg stanu na 31 grudnia 2017 roku kapitały spadły o 1 548 mln zł. Zmiana dotyczyła w szczególności udziałów niekontrolujących, które spadły z 22 961 mln zł do 21 843 mln zł, tj. o 1 118 mln zł (-4,9 proc). Kapitały przypadające udziałowcom jednostki dominującej zmalały o 430 mln zł względem końca poprzedniego roku – efekt podziału zysku przez PZU za 2017 rok, w tym przeznaczenia na wypłatę dywidendy 2 159 mln zł, oraz wpływu zastosowania MSSF9. Powyższe czynniki zostały częściowo skompensowane wynikiem netto przypisanym jednostce dominującej wypracowanym w 3 kwartałach 2018 roku.

Suma kapitałów i zobowiązań na dzień 30 września 2018 roku wzrosła z 317 458 mln zł do 320 117 mln zł, tj. o 2 659 mln zł (+0,8 proc) w porównaniu do 31 grudnia 2017 roku. Wzrost dotyczył głównie salda innych zobowiązań (+1 775 mln zł) i zobowiązań finansowych (+1 741 mln zł).

ROE

W okresie 9 miesięcy 2018 zwrot z kapitałów własnych (wskaźnik ROE) przypadający właścicielom jednostki dominującej wzrósł z 21,1 proc do 22,9 proc, tj. o 1,8 p.p. w porównaniu do osiągniętego w analogicznym okresie poprzedniego roku.

W samym III kwartale 2018 roku zwrot z kapitałów własnych przypadający właścicielom jednostki dominującej ukształtował wzrósł z 20,2 proc do 29,3 proc, tj. o 9,1 p.p. w porównaniu do analogicznego okresu poprzedniego roku.

Wypłacalność wg Solvency II

Według stanu na koniec II kwartału 2018 roku wskaźnik wypłacalności (liczony wg formuły standardowej Solvency II) wyniósł 227 proc i pozostał powyżej średniego wskaźnika wypłacalności dla grup ubezpieczeniowych w Europie.

[1] Szczegółowy komentarz do pozostałych segmentów został zamieszczony w Skróconym śródrocznym skonsolidowanym sprawozdaniu finansowe wg MSSF za okres 9 miesięcy zakończony 30 września 2018 roku

[2] Zgodnie ze informacjami zawartymi w skróconym śródrocznym skonsolidowanym sprawozdaniu finansowe wg MSSF za okres 9 miesięcy zakończony 30 września 2018 roku

[3] Wynik netto na działalności inwestycyjnej obejmuje przychody netto z inwestycji, wynik netto z realizacji instrumentów finansowych i inwestycji, zmianę wartości odpisów na oczekiwane straty kredytowe i odpisów z tytułu utraty wartości instrumentów finansowych oraz zmianę netto wartości godziwej aktywów i zobowiązań wycenianych w wartości godziwej.