Sezon publikacji wyników finansowych spółek notowanych na warszawskiej giełdzie ponownie odbija się szerokim echem w mediach. Tradycyjnie sporo emocji budzi nie tyle komunikowanie kwartalnych profitów osiąganych przez deweloperów mieszkaniowych, co wysokość wyliczanych z nich marż ze sprzedaży. Pytanie, czy są coraz wyższe, i czy Bezpieczny Kredyt 2% faktycznie miał wpływ na ich bieżące wartości.

BK2% bez statystycznego znaczenia

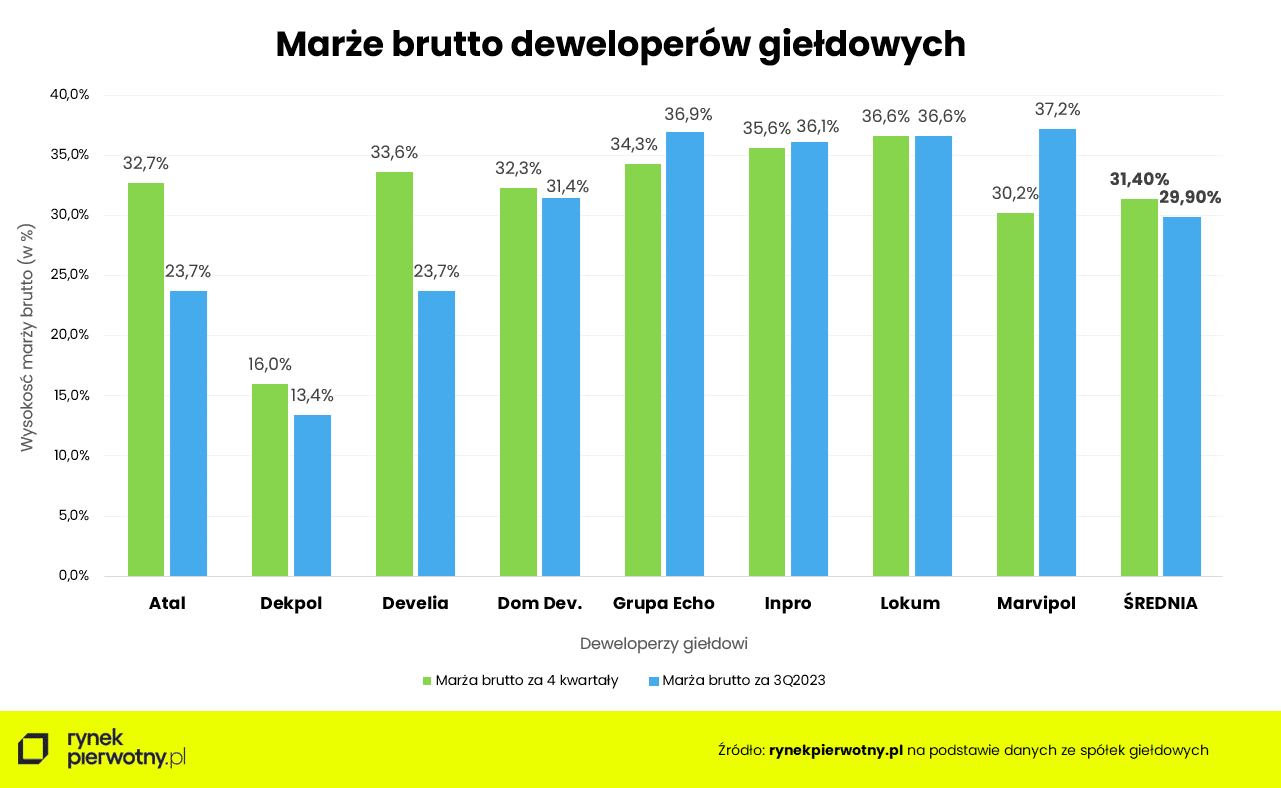

Marże brutto ze sprzedaży deweloperów mieszkaniowych notowanych na rynku kapitałowym od dość dawna utrzymują się na relatywnie wysokim poziomie, przekraczającym średnio 30 proc. W bardzo słabym sprzedażowo roku ubiegłym średnia marża brutto wyniosła blisko 31 proc., a w pierwszych sześciu miesiącach tego roku była nawet wyższa o prawie 2 p.p.

Wskaźniki rentowności deweloperów obliczane są – podobnie jak ich zyski ze sprzedaży – na podstawie mieszkań przekazanych, a więc dotyczą inwestycji wprowadzonych na rynek przed kilkoma kwartałami, średnio licząc 2 do 2,5 roku temu. Tym samym na bieżące parametry zyskowności deweloperów, jak i osiągane profity ze sprzedaży, program BK2% nie ma istotnego statystycznie przełożenia.

Jak tłumaczą eksperci portalu RynekPierwotny.pl marża brutto ze sprzedaży, choć jest najczęściej i najchętniej komunikowanym wskaźnikiem rentowności deweloperów mieszkaniowych, to jednak ma niewiele wspólnego z ich czystym zyskiem. To w największym uproszczeniu przychody ze sprzedaży pomniejszone o koszty inwestycji, a więc głównie zakupu działki, materiałów budowlanych czy wynagrodzenia wykonawcy.

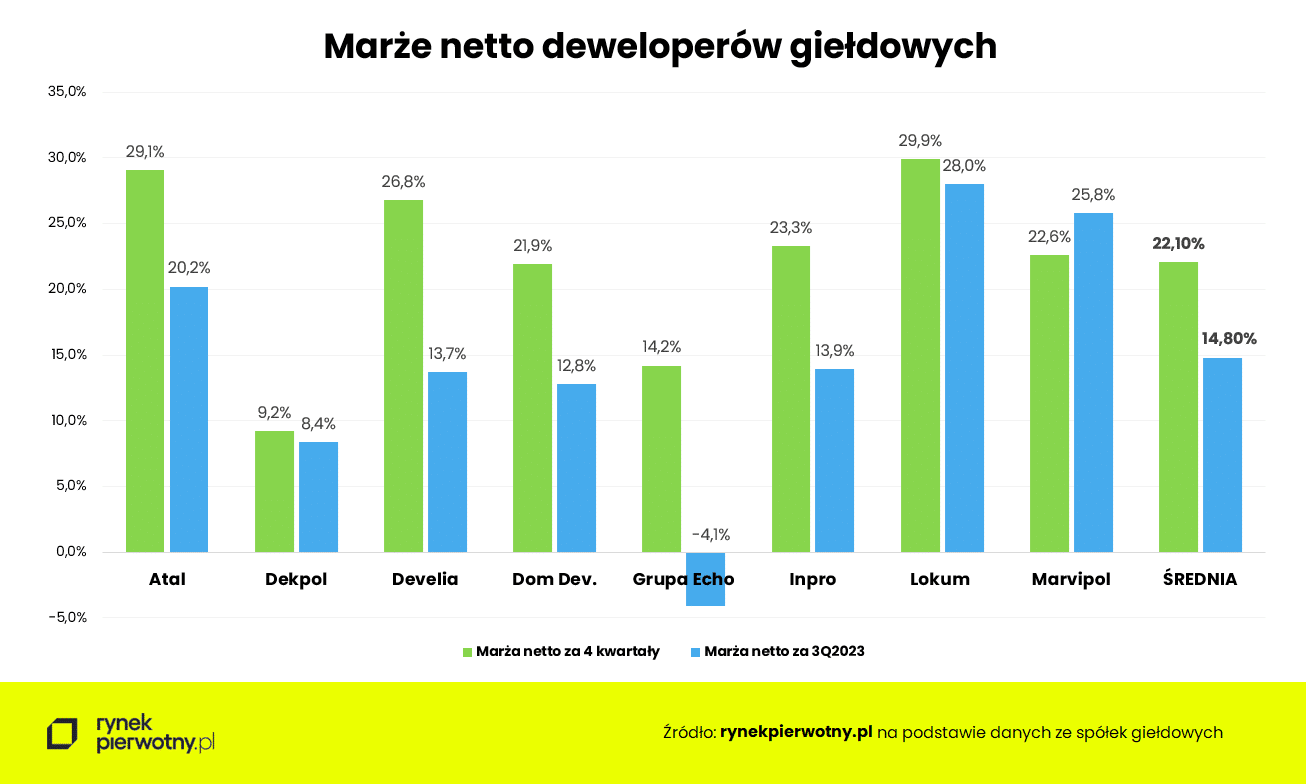

Dopiero marża netto, czyli uwzględniająca cały wachlarz kosztów własnych działalności dewelopera, do których zaliczamy także obsługę zadłużenia, koresponduje z jego zyskiem netto, czyli profitem „na czysto”. Tyle tylko, że wynosi ona w przypadku rynkowych tuzów zazwyczaj w granicach od kilkunastu do dwudziestu kilku procent, a w przypadku mniejszych firm dość często jest wyrażona wartością jednocyfrową. Co więcej, na wypracowanie takiego odsetka deweloper musi pracować około pięciu lat, czyli tyle ile wynosi cykl inwestycyjny w pierwotnym segmencie mieszkaniówki.

Marże brutto na rekordowych poziomach

W sumie więc rentowność biznesu deweloperskiego niezupełnie wynika z ponadprzeciętnie wywindowanych zysków z każdego wybudowanego lokum, choć marże brutto na poziomie ponad 40-procentowym nie są niczym nadzwyczajnym w przypadku inwestycji mieszkaniowych klasy premium. Z kolei w segmencie popularnym bardziej liczy się skala inwestycji, a setki milionów złotych zysków rynkowych liderów są wynikiem sprzedaży mieszkań liczonych w tysiącach jednostek rocznie. Co więcej, każda inwestycja musi być wiarygodnie udokumentowana ze staranie oszacowanym pewnym zyskiem, a więc odpowiednio wysoką marżą, aby deweloper mógł liczyć na bezproblemową współpracę banków kredytujących jego działalność.

Tymczasem po trzech kwartałach br. średnia marża brutto mieszkaniowych deweloperów giełdowych wyniosła 31,4 proc. licząc w okresie 12 miesięcy (10.2022-09.2023), co jest wynikiem rekordowym od czasów boomu z lat 2006-2008. Z kolei rezultat za sam III kw. br. wyniósł średnio 29,9 proc., czyli o 1,5 p.p. mniej.

Już nie po raz pierwszy branżowym liderem osiąganych marż jest Archicom, deweloper działający w ramach Grupy Echo Investment (stąd nie uwzględniony w prezentacji). Rentowność brutto ze sprzedaży wyniosła tu, bagatela, 41,8 i 46,4 proc., odpowiednio dla okresu czterech kwartałów oraz III kw., co było rezultatem przekazań lokali w inwestycjach z wyższej półki cenowej. Grubo ponad dwudziestoprocentowe rezultaty deweloper osiągnął także w ramach marż netto.

Niewiele gorsze wyniki wartości marży brutto zaprezentowały Inpro, Lokum Deweloper oraz Marvipol. Z kolei za półtoraprocentowy regres rentowności w III kw. w stosunku do średniego wyniku za 4 ostatnie kwartały odpowiadają spadki marż w Atalu, Dekpolu oraz Develii.

Marże netto pod presją

Tymczasem sytuacja w przypadku rentowności netto deweloperów giełdowych, choć wciąż utrzymuje „byczy” poziom w okresie czterech minionych kwartałów, w samym III kw. uległa wyraźnemu tąpnięciu.

Istotny statystycznie regres w okresie lipiec-wrzesień br. stał się udziałem większości prezentowanych firm z Grupą Echo i jej ujemnym wynikiem na czele. Z kolei wyjątkami potwierdzającymi regułę tym razem okazały się rezultaty Lokum oraz Marvipolu, z odpowiednio 28 i prawie 26 proc. kwartalnej marży netto.

W sumie średnia rentowność netto zniżkowała z poziomu ponad 22 proc. w czterech minionych kwartałach do zaledwie 14,8 proc. w samym III kw. To efekt rosnących kosztów własnych deweloperów, wywierających coraz większą presję na ich zyskowność. To także sygnał ostrzegawczy przed ewentualnym pogorszeniem środowiska gospodarczego dla działalności deweloperskiej już w bezpośredniej perspektywie, które równie wyraźnie sygnalizuje w ostatnich tygodniach indeks WIG-Nieruchomości, dość mocno osłabiony w relacji do głównych wskaźników koniunktury GPW.

Autor: Jarosław Jędrzyński, ekspert portalu RynekPierwotny.pl