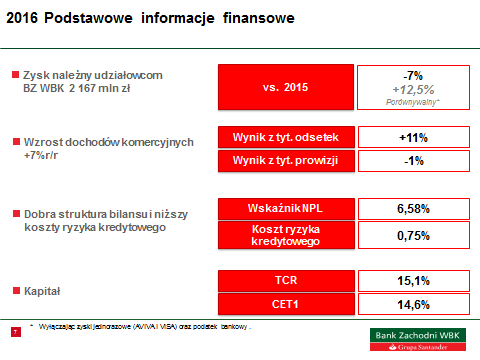

W 2016 r. Grupa Kapitałowa Banku Zachodniego WBK wypracowała zysk należny akcjonariuszom w wysokości 2,167 mln zł, tj. 7% niższy r/r. Wyłączając jednorazowe zyski oraz obciążenia ustawowe (tj. podatek bankowy w wysokości 387 mln zł), zysk należny akcjonariuszom wzrósł o 12,5% r/r.

- Bank Zachodni WBK zakończył rok dobrym wynikiem finansowym w wysokości 2,167 mln zł., realizując założony cel finansowy. Poradziliśmy sobie z wyzwaniami, przed jakimi stał sektor, jak choćby wprowadzenie podatku bankowego czy podniesienie wysokości wpłat do Bankowego Funduszu Gwarancyjnego. Preferencje klientów przesuwają się w kierunku bankowości elektronicznej, wzrasta również transakcyjność w kanałach zdalnych, a liczba lojalnych klientów stabilnie rośnie. To potwierdza, że przyjęta przez Bank Zachodni WBK strategia rozwoju jest słuszna. To jednak nie koniec wyzwań i widać wyraźnie, ze nadal przyjdzie nam radzić sobie nie tylko z presja regulacyjną, ale przede wszystkim ze zmieniającymi się oczekiwaniami naszych klientów.

- Aby realizować nasze długoterminowe cele, zdecydowaliśmy o przeprowadzeniu programu transformacji cyfrowej w Banku, który skupia się na wzroście efektywności i rozwoju innowacyjnych produktów i usług tak, aby być bankiem pierwszego wyboru dla naszych klientów. Wykorzystamy szanse i możliwości związane z cyfryzacją, aby zaoferować klientom jak najlepsze rozwiązania, produkty i usługi, które – zgodnie z misją banku – pomogą im w rozwoju. Chcemy ten cel osiągnąć poprzez oferowanie najwyższej jakości, podniesienie satysfakcji klientów i uproszczeniu procesów oraz udostępnieniu ich we wszystkich kanałach zdalnych. Bank Zachodni WBK docenia znaczenie transformacji cyfrowej, która na naszych oczach zmienia rzeczywistość społeczno-gospodarczą. Dlatego będziemy w awangardzie zmian związanych z rozwojem technologii, które przyniosą korzyści naszym klientom oraz akcjonariuszom.

Grupa Kapitałowa Banku Zachodniego WBK wypracowała zysk należny akcjonariuszom w wysokości 2,167 mln zł, co oznacza 7% spadek w porównaniu z 2015 r. Spadek ten wynika z wprowadzenia podatku bankowego w lutym 2016 roku oraz niższych zysków jednorazowych ujętych w 2016 r.

Wyniki

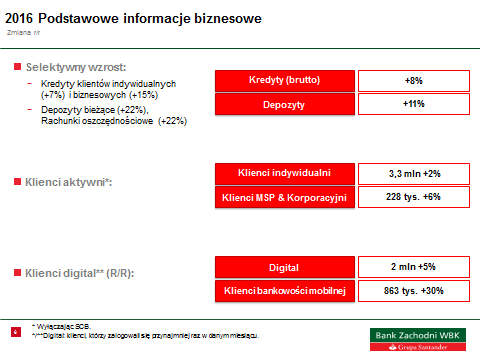

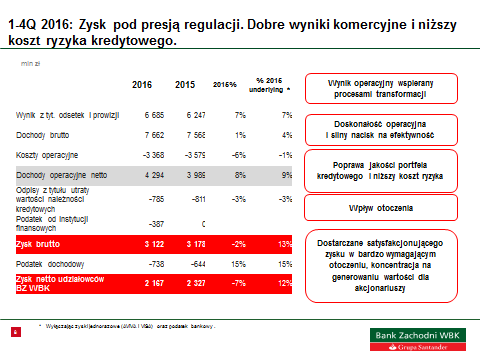

W 2016 r. dochody ogółem Grupy Banku Zachodniego WBK wyniosły 7,6 mld zł, tj. były o 0,9% wyższe r/r. W ujęciu porównywalnym (z wyłączeniem jednorazowych transakcji powstałych w 2015 r. i 2016 r.), dochody ogółem były o 3,9% wyższe r/r. Generalnie, przychody ogółem wzrosły pod wpływem wyższych przychodów z działalności komercyjnej, głównie dochodów odsetkowych oraz wyniku na pozostałych instrumentach finansowych. Grupa zanotowała wzrost pozycji „wynik na pozostałych instrumentach finansowych” dzięki zyskom z transakcji dotyczącej VISA.

Wynik z tytułu odsetek osiągnął poziom 4,8 mld zł, tj. zwiększył się o 11% r/r. Marża odsetkowa netto Grupy ukształtowała się na poziomie 3,79% (wzrost o 6 bp k/k) ,a średnioroczna w 2016 r. wyniosła 3,68% (13 bp r/r)

W 2016 r. wynik z tyt. opłat i prowizji ukształtował się na poziomie 1,9 mld zł, i był niższy o 1% r/r.

W 2016 r. Grupa Banku Zachodniego WBK otrzymała dywidendę w wysokości 80 mln zł od spółki Aviva oraz odnotowała jednorazowy zysk w wysokości 316 mln zł z transakcji dotyczącej VISA. Finansowy skutek obu zdarzeń ujęto w I półroczu.

Koszty operacyjne wyniosły 3,4 mld zł, tj. spadły o 6% r/r. Spadek kosztów wynika z wprowadzenia nowych technologii w Grupie, niższych kosztów transmisji danych, marketingu, kosztów regulacyjnych. Z wyłączeniem obowiązkowych wpłat na FOŚG, koszty operacyjne ogółem utrzymały się na stałym poziomie.

Wskaźnik koszty/dochody na poziomie 46%. Grupa Banku Zachodniego WBK zapłaciła podatek bankowy w wysokości w 387 mln zł obejmujący 11 miesięcy 2016 r. począwszy do lutego i liczony na podstawie wartości aktywów wg. miesięcznej stawki 0,0366%.

Odpisy aktualizacyjne z tytułu kredytów oraz pożyczek wyniosły 785 mln zł, a roczny koszt ryzyka osiągnął poziom 75pb i był znacznie niższy r/r (0,85% w 2015 r.), co odzwierciedla poprawę jakości portfela kredytowego (wskaźnik kredytów niepracujących na poziomie 6,84%; wobec 7,26% w 2015 r.) oraz realizowaną przez Grupę politykę proaktywnego zarządzania ryzykiem w sprzyjających warunkach ekonomicznych.

Bank Zachodni WBK wypłacił dywidendę w wysokości 1 290 mln (13 zł za akcję) w maju 2016 r.

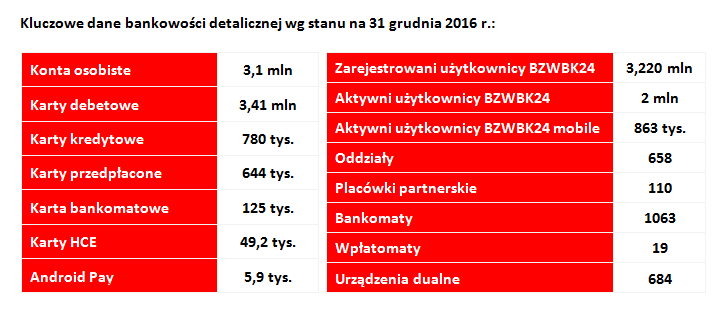

Bankowość detaliczna BZ WBK w 2016 r.:

- Rozwój aplikacji mobilnej jako portfela cyfrowego agregującego różne typy płatności i usługi dodatkowe

- Android Pay w ofercie płatności

- Wysoki roczny wzrost salda na kontach osobistych (o 22%) oraz wysoki wzrost sald na kontach oszczędnościowych (o 22%)

- W 18 oddziałach wprowadzono model obsługi gotówkowej prowadzonej wyłącznie w urządzeniach samoobsługowych

- W 2016 roku we wpłatomatach nastąpił ponad 50% przyrost ilości i ponad 70% przyrost wartości transakcji.

- Wzrost wartości sprzedaż produktów kredytowych w bankowości mobilnej i internetowej o 45% r/r.

- Wzrost liczby transakcji mobilnych o 90% r/r, ponad 4,1 mln transakcji w IV kwartale.

- Bardzo dobre wyniki sprzedaży kredytów hipotecznych – 5,5 mld złotych kredytów hipotecznych,30% wzrost wartości r/r.

- Wzrost portfela kredytów gotówkowych w 2016 o 8%.

- Wzrost wartość depozytów klientów detalicznych o 8% r/r.

MŚP w 2016 r.:

- Wzrost akwizycji oraz aktywności klientów

- Wzrost wolumenu depozytów r/r o 1,3 mld zł tj. o 12%.

- Wzrost wartości portfela kredytowego MŚP o 4% r/r.

- Rozwój strategii pozafinansowego wspierania firm – nowy program stażowy dla klientów, warsztaty edukacyjne, szkolenia on-line dla pracowników klientów.

- II edycja programu „Firmowe Ewolucje” i platformy internetowej realizującej ideę wsparcia pozafinansowego dla firm, będących klientami banku

- VIII edycja „Akademii Przedsiębiorcy”, 3000 uczestniczących firm.

Bankowość Biznesowa i Korporacyjna w 2016 r.:

- Wzrost salda depozytów o 9% r/r, wyraźnie powyżej dynamiki rynku w porównywalnym okresie

- Wzrost dynamiki portfela kredytów pracujących do poziomu +5% r/r w segmencie Bankowości Korporacyjnej i Large

- Rozwój finansowania eksportu – wzrost o 8 r/r, w tym akredytywy o 35 % r/r

- Wzrost aktywów klientów o 23% r/r w segmencie food&agri

- Rozwój biznesu w bankowości transakcyjnej (wzrost o 10% r/r przychodów prowizyjnych)

Globalna Bankowość Korporacyjna w 2016 r.:

- Znaczące umowy kredytowe (m.in. z międzynarodowym koncernem samochodowym, klientami z sektora telekomunikacyjnego, spożywczego, nieruchomości i finansowego;

- Znacząca gwarancja zabezpieczająca międzynarodowy kontrakt dla klienta z sektora paliwowo-gazowego (IV kw. 2016 r.);

- Znaczące emisje obligacji, transakcje na rynku kapitałowym oraz doradztwo w zakresie fuzji i przejęć;

- Zwiększenie liczby kanałów dystrybucji produktów skarbowych, rozwój narzędzi e-commerce;

- Nowe funkcjonalności w platformie e-FX.

Leasing w 2016 r.:

- W 2016 roku BZ WBK Leasing sfinansował środki trwałe o najwyższej w historii wartości netto ponad

4 mld PLN. Rekordowe wyniki odnotowano zarówno w segmencie MŚP, jak i segmencie korporacyjnym. Wzrost sprzedaży wyniósł +13 % r/r, a na rynkach pozarolniczych +24% r/r. - Na koniec 2016 roku wartość portfela leasingowego osiągnęła 6,8 mld zł, tj. +22% r/r utrzymując wysoką jakość.

- W 4 kwartale 2016 r. BZ WBK Leasing wprowadził program finansowania dla przedsiębiorczych kobiet „Sukces kobiet w biznesie”.

Faktoring w 2016 r.:

- Obroty spółki faktoringowej wyniosły 19 mld zł i były wyższe o 12% r/r

- Portfel kredytów wzrósł o 16% r/r i osiągnął poziom 3,4 mld zł.

- Spółka zajęła drugą pozycję na rynku, z udziałem na poziomie 12%.

- Sprzedaż w 2016 roku wyniosła 2 mld zł.

Santander Consumer Bank w III kw. 2016 r.:

- Zysk netto wyniósł 476 mln zł, 9% więcej r/r

- Portfel kredytowy wzrósł o 8% r/r i wyniósł 15,7 mld zł, a wartość depozytów wzrosła o 17% do 8,2 mld zł

- SCB utworzyło joint venture (50/50) z Grupą PSA poprzez nabycie PSA Finance Polska sp. z o.o. – leasingowej firmy motoryzacyjnej (od 1 października 2016 r.)