Wbrew początkowym oczekiwaniom, kompleksowe sankcje nie pogrążyły Rosji w kryzysie walutowym, gwałtowny wzrost wartości rubla mógł jednak osiągnąć już punkt zwrotny i może w końcu wywołać odwrotny skutek.

W przeciwieństwie do innych walut rynków wschodzących w okresie napięć, rosyjski rubel doświadczył krótkotrwałej deprecjacji. Po gwałtownym spadku w pierwszych dniach inwazji Moskwy na Ukrainę, rubel zanotował znaczącą poprawę i wzrósł ponad dwukrotnie w stosunku do dolara amerykańskiego od czasu marcowego załamania, stając się od początku roku osiągającą najlepsze wyniki walutą rynków wschodzących. Poniżej skrót wniosków z raportu Allianz Trade.

W uzupełnieniu ustalenia kursu rubla wobec złota, władze Rosji podjęły próbę przewalutowania eksportu gazu na ruble. Ponieważ niższy popyt na pieniądz zmniejsza przepływ dochodów walutowych z eksportu energii do banku centralnego, Rosja zażądała od klientów z nieprzyjaznych jej krajów, aby płacili za import gazu bezpośrednio w rublach. Ten krok, w połączeniu z oparciem kursu rubla na złocie, skutecznie związał rosyjski eksport gazu z ceną złota. W ten sposób CBR mógł również złagodzić zamrożenie swoich rezerw zagranicznych z powodu sankcji, skutecznie delegując interwencję walutową na banki dostarczające ruble importerom energii.

Kilka czynników tłumaczy, dlaczego Rosja uniknęła kryzysu walutowego pomimo zamrożenia większości rezerw banku centralnego.

- W pierwszym kwartale 2022 roku nadwyżka bilansu obrotów bieżących osiągnęła rekordowy poziom 58 mld USD i może wzrosnąć nawet do 250 mld USD (w przypadku braku kompleksowego embarga na eksport energii i zmniejszenia importu na skutek sankcji).

- Władze Rosji podjęły również w porę środki zaradcze w celu zorganizowania „interwencji walutowej przez delegację”, obejmujące rygorystyczną kontrolę kapitału, tymczasowe ustalenie kursu rubla wobec złota i żądanie od importerów energii, aby dokonywali płatności w rublach, wraz z gwałtowną podwyżką stóp procentowych w celu ustabilizowania rubla po jego gwałtownym spadku.

„Rublizacja” rosyjskiego gazu prawdopodobnie przyczyniła się do odbudowy kursu waluty. Chociaż zasada obowiązkowej płatności została ogłoszona w kwietniu, to jeszcze dwa tygodnie temu dokładny termin jej wprowadzenia pozostawał nieznany. Jednak już samo ogłoszenie miało natychmiastowy wpływ na walutę. Dodatkowo – większość krajów europejskich przyjęła rozwiązanie płatnicze, które pozwala im zaspokoić rosyjski popyt bez naruszenia obecnych sankcji finansowych (szczegóły w raporcie Allianz Trade).

Gwałtowny wzrost wartości rubla mógł jednak osiągnąć już punkt zwrotny i może w końcu wywołać odwrotny skutek. Ponieważ obroty rublami prowadzone są na bardzo słabym rynku (i to głównie na rynku krajowym, biorąc pod uwagę dramatyczny spadek popytu poza Rosją spowodowany sankcjami), jego niedawna aprecjacja świadczy o trudnościach w gospodarce krajowej, która w tym roku prawdopodobnie wpadnie w poważną recesję, co będzie mieć realne konsekwencje. Ponieważ większość eksportu energii jest denominowana w walucie obcej, silniejszy rubel szkodzi równowadze budżetowej państwa, obniżając wartość lokalnej waluty, na którą dodatkowo może wpłynąć możliwość nałożenia przez UE ceł na eksport rosyjskiej energii podczas stopniowego odchodzenia od importu ropy.

- Wbrew początkowym oczekiwaniom, kompleksowe sankcje nie pogrążyły Rosji w kryzysie walutowym. W przeciwieństwie do innych walut rynków wschodzących w okresie napięć, rosyjski rubel doświadczył krótkotrwałej deprecjacji. Po gwałtownym spadku w pierwszych dniach inwazji Moskwy na Ukrainę, rubel zanotował znaczącą poprawę i wzrósł ponad dwukrotnie w stosunku do dolara amerykańskiego od czasu marcowego załamania, stając się od początku roku osiągającą najlepsze wyniki walutą rynków wschodzących.

- Kilka czynników tłumaczy, dlaczego Rosja uniknęła kryzysu walutowego pomimo zamrożenia większości rezerw banku centralnego. W pierwszym kwartale 2022 roku nadwyżka bilansu obrotów bieżących osiągnęła rekordowy poziom 58 mld USD i może wzrosnąć nawet do 250 mld USD (w przypadku braku kompleksowego embarga na eksport energii i zmniejszenia importu na skutek sankcji). Władze Rosji podjęły również w porę środki zaradcze w celu zorganizowania „interwencji walutowej przez delegację”, obejmujące rygorystyczną kontrolę kapitału, tymczasowe ustalenie kursu rubla wobec złota i żądanie od importerów energii, aby dokonywali płatności w rublach, wraz z gwałtowną podwyżką stóp procentowych w celu ustabilizowania rubla po jego gwałtownym spadku.

- Gwałtowny wzrost wartości rubla mógł jednak osiągnąć już punkt zwrotny i może w końcu wywołać odwrotny skutek. Ponieważ obroty rublami prowadzone są na bardzo słabym rynku (i to głównie na rynku krajowym, biorąc pod uwagę dramatyczny spadek popytu poza Rosją spowodowany sankcjami), jego niedawna aprecjacja świadczy o trudnościach w gospodarce krajowej, która w tym roku prawdopodobnie wpadnie w poważną recesję, co będzie mieć realne konsekwencje. Ponieważ większość eksportu energii jest denominowana w walucie obcej, silniejszy rubel szkodzi równowadze budżetowej państwa, obniżając wartość lokalnej waluty, na którą dodatkowo może wpłynąć możliwość nałożenia przez UE ceł na eksport rosyjskiej energii podczas stopniowego odchodzenia od importu ropy. Dwa tygodnie temu bank centralny zareagował trzecią od kwietnia obniżką stóp procentowych, aby powstrzymać aprecjację waluty. Obecna presja wzrostowa na rubla prawdopodobnie z czasem osłabnie, ponieważ niektóre z rosyjskich środków zaradczych wygasną, eksport rosyjskiej energii stanie się mniej konkurencyjny, a pogarszające się perspektywy gospodarcze zaczną ciążyć na kursach walut.

- Oprócz skutków dla rosyjskiej waluty, „militaryzacja finansów” mająca na celu sparaliżowanie rosyjskiej gospodarki może mieć również długotrwałe konsekwencje dla światowego systemu finansowego. Chociaż niektóre z sankcji, takie jak zamrożenie prawie dwóch trzecich rezerw walutowych Rosji, były celowe z politycznego punktu widzenia, to jednak budzą też pytania o suwerenność finansową w systemie monetarnym silnie zdominowanym przez dolara amerykańskiego. Możemy być świadkami, jak niektóre kraje z czasem zaczną odchodzić od dolara i/lub zdominowanej przez Zachód globalnej architektury finansowej – zwłaszcza te, które czują, że w pewnym momencie mogą zostać objęte sankcjami. Co więcej, krótkotrwałe ustalenie przez Rosję kursu rubla wobec złota może posłużyć jako wzór dla poważniejszych prób krajów, które mają wystarczające rezerwy złota (lub eksport towarów), aby odejść od obecnego systemu opartego na walutach fiducjarnych.

Spis treści:

Rosji udało się uniknąć kryzysu walutowego mimo dotkliwych sankcji

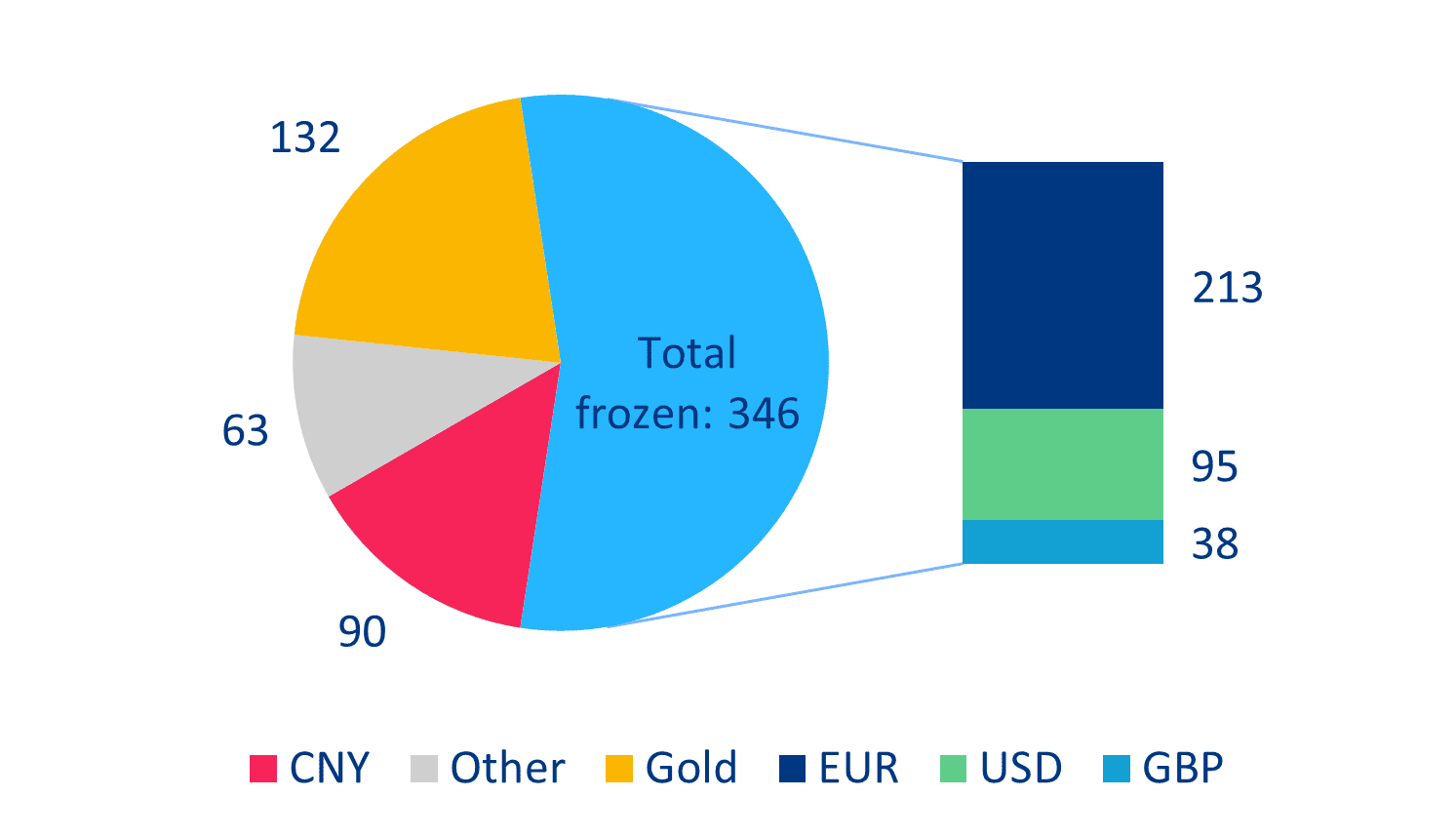

Chociaż koncepcja „militaryzacji finansów” nie jest nowa,[1] jednak w następstwie inwazji Rosji na Ukrainę osiągnęła bezprecedensową skalę. Z dnia na dzień około 55% przedwojennych rezerw walutowych Rosji o wartości 630 mld USD (wykres 1) zostało zamrożone i nie może być wykorzystane, pozostawiając Centralny Bank Rosji (CBR) głównie z krajowymi rezerwami złota. Co więcej, wykluczenie większości rosyjskich banków z międzynarodowego systemu przekazu płatności SWIFT, które w końcu zostało rozszerzone i objęło również zakończenie relacji z bankami korespondentami, praktycznie uniemożliwia rosyjskim bankom dokonywanie transakcji z ich zachodnimi kontrahentami (Aneks, Tabela 1).[2] Wspomnianym sankcjom finansowym towarzyszą zakazy eksportu w różnych sektorach, wpis na czarną listę niektórych dostaw oraz ukierunkowane ograniczenia działalności gospodarczej firm i osób prywatnych, w tym częściowe embargo na eksport energii. Sankcje nie spowodowały jednak całkowitego zamknięcia rachunku zagranicznego Rosji. Kluczowe firmy i banki związane z surowcami nie zostały dotknięte sankcjami, co pozwoliło na kontynuację przepływu gazu i ropy, ale także napływu pieniędzy do Rosji.

Wykres 1: Rosja – rezerwy międzynarodowe w rozbiciu na waluty (styczeń 2022, w mld USD)

Źródła: CBR, Dział Analiz Allianz. Skład pozycji „Inne” nie jest znany, ale obejmuje między innymi SDR i rezerwy utrzymywane w „przyjaznych” krajach.

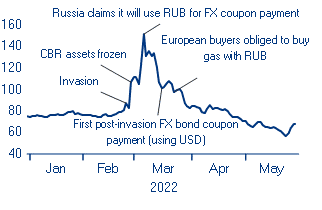

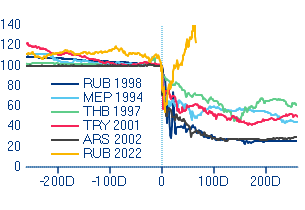

Wydaje się, że początkowo sankcje były bardzo skuteczne. W początkowej fazie wojny na Ukrainie rubel uległ deprecjacji aż o 40% w stosunku do głównych walut rezerwowych (Wykres 2); taki rozwój sytuacji był spodziewany, biorąc pod uwagę wcześniejsze kryzysy walutowe w gospodarkach rynków wschodzących (Aneks, Tabela 1). Jednak po upływie dwóch miesięcy zmienność kursu zaczęła się zmniejszać, a rubel zasadniczo powrócił do poziomu sprzed inwazji – mimo że CBR miał częściowo związane ręce z powodu zamrożenia rezerw walutowych, co pozostawiło mu mniejsze pole manewru.

Wykres 2: Rosja – zmiany kursów walut i porównanie z historycznymi kryzysami nagłego zatrzymania

Zmiany kursów (RUB do USD) 1/

Obraz wcześniejszych kryzysów walutowych 2/

Źródła: Refinitiv, Dział Analiz Allianz. Uwaga: 1/ na podstawie kursu wymiany do dolara amerykańskiego, 2/ 100 = dzień przed rozpoczęciem ostrej dewaluacji.

* Kupon lub płatność kuponowa to roczna stopa procentowa płacona od obligacji, wyrażona jako procent wartości nominalnej i wypłacana od dnia emisji do dnia zapadalności. Kupony są zwykle określane jako stopa kuponowa (suma kuponów wypłacanych w ciągu roku podzielona przez wartość nominalną danej obligacji).

W jaki sposób Rosji udało się uniknąć kryzysu walutowego? W odpowiedzi na sankcje, władze rosyjskie przyjęły zestaw wzajemnie uzupełniających się środków zaradczych. Po pierwsze, nałożyły surowe środki kontroli kapitału (uzupełniające spowolnienie odpływu kapitału z powodu sankcji handlowych na import do Rosji) polegające na żądaniu od banków, eksporterów i gospodarstw domowych scedowania większości (80%[3]) swoich zasobów walutowych na rzecz CBR. Celem „rublizacji” nadwyżki bilansu obrotów bieżących było zapobieżenie nadmiernej deprecjacji rubla przy jednoczesnym budowaniu – w miarę możliwości – rezerw walutowych, które mogłyby zastąpić te zamrożone.

CBR zwiększył również ponad dwukrotnie (z 8,5% do 20%) politykę referencyjną. W obliczu kompleksowych sankcji zacieśnienie polityki pieniężnej było potrzebne raczej do powstrzymania odpływu środków finansowych (nieobjętych istniejącą kontrolą kapitału) niż do powstrzymania gwałtownego wzrostu importowanej inflacji (poprzez zmniejszenie zagregowanego popytu). W odróżnieniu od ostatniego kryzysu z 1998 roku (oraz w porównaniu z innymi bankami centralnymi podczas wcześniejszych kryzysów walutowych), CBR zareagował zdecydowanie i szybko.[4] Od tego czasu Centralny Bank Rosji obniżył referencyjną stopę procentową do 11%, a następnie dwukrotnie ją zredukował, ostatnio 26 maja.

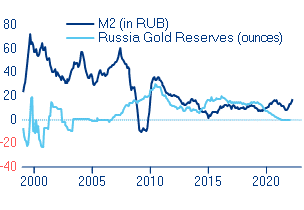

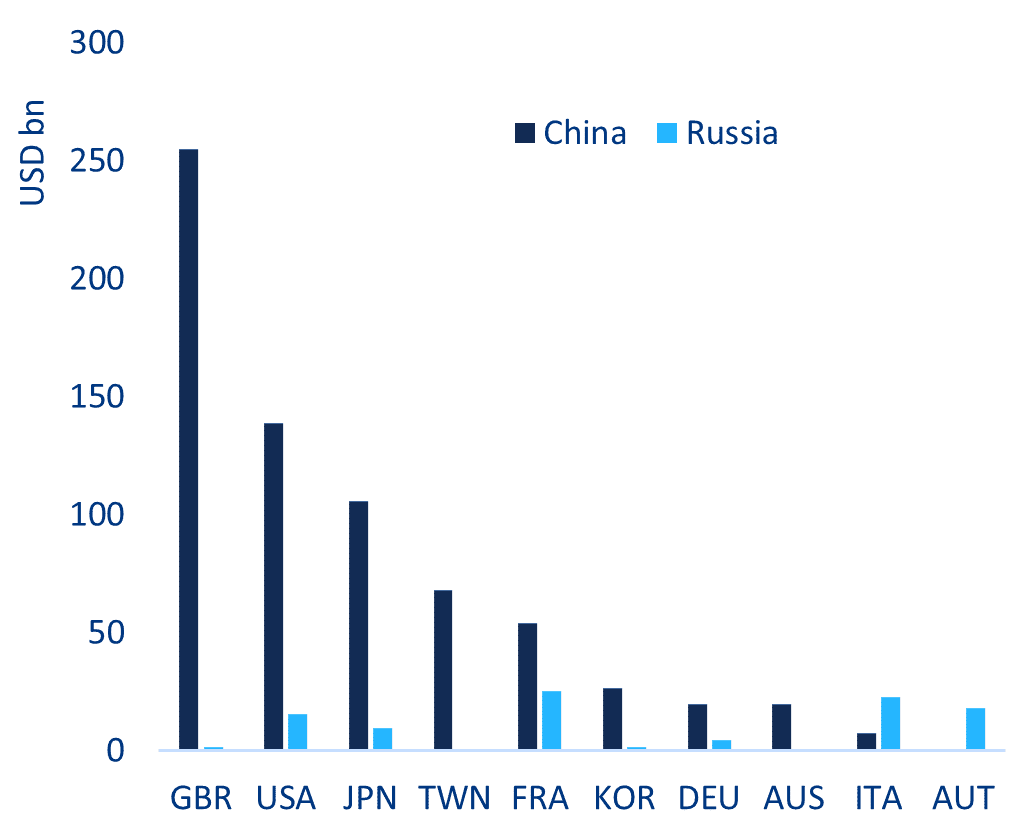

Chociaż ustalenie kursu waluty w stosunku do złota było krótkotrwałe, to stanowiło dodatkowe wsparcie dla rubla. Rosja znacznie zwiększyła swoje rezerwy złota od 2005 roku, ale przestała kupować złoto po I kwartale 2020 roku, kiedy rubel osłabł, a cena złota gwałtownie wzrosła. Na początku inwazji CBR ogłosił, że wznowi zakupy złota, aby zabezpieczyć swoje rezerwy na wypadek, gdyby konieczna była monetyzacja. Wkrótce jednak był zmuszony wstrzymać zakupy od banków, które musiały zaspokoić rosnący popyt detaliczny na złoto przy dramatycznie słabnącym rublu. Gdy pod koniec marca popyt krajowy osłabł, CBR ponownie rozpoczął skup złota od banków po tymczasowo ustalonej cenie 5.000 rubli za gram (co przy panującym kursie RUB/USD i międzynarodowej cenie złota było kosztowne, tzn. wartość godziwa rubla w przeliczeniu na złoto była niższa; Wykres 3). To rozwiązanie (które miało obowiązywać do końca czerwca) zostało wkrótce zarzucone (8 kwietnia), a cena jest ponownie negocjowana na podstawie popytu na pieniądz. Dokładniejsza analiza rosyjskich agregatów monetarnych i rezerw złota sugeruje, że dla CBR byłoby wyzwaniem wprowadzenie na stałe ustalania kursu rubla opartego na złocie (Wykres 3).

Wykres 3: Rosja – ustalenie kursu waluty wobec złota i agregaty pieniężne

Cena złota w USD i rublach rosyjskich

Źródła: CBR, Refinitiv, Dział Analiz Allianz.

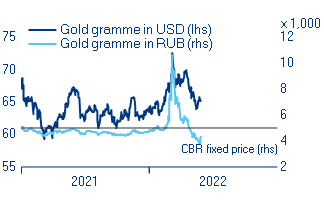

W uzupełnieniu ustalenia kursu rubla wobec złota, władze Rosji podjęły próbę przewalutowania eksportu gazu na ruble. Ponieważ niższy popyt na pieniądz zmniejsza przepływ dochodów walutowych z eksportu energii do banku centralnego, Rosja zażądała od klientów z nieprzyjaznych jej krajów, aby płacili za import gazu bezpośrednio w rublach. Ten krok, w połączeniu z oparciem kursu rubla na złocie, skutecznie związał rosyjski eksport gazu z ceną złota. W ten sposób CBR mógł również złagodzić zamrożenie swoich rezerw zagranicznych z powodu sankcji, skutecznie delegując interwencję walutową na banki dostarczające ruble importerom energii.

„Rublizacja” rosyjskiego gazu prawdopodobnie przyczyniła się do odbudowy kursu waluty. Chociaż zasada obowiązkowej płatności została ogłoszona w kwietniu, to jeszcze dwa tygodnie temu dokładny termin jej wprowadzenia pozostawał nieznany. Jednak już samo ogłoszenie miało natychmiastowy wpływ na walutę. Od momentu osiągnięcia dołka w kwietniu, rubel umocnił się o ponad 50% w stosunku do euro dzięki rosnącemu popytowi zewnętrznemu na ruble w obrocie energią, a kurs wymiany jest obecnie na poziomie sprzed wojny w Ukrainie. Warto zauważyć, że od początku roku kurs rosyjskiego rubla osiąga najlepsze wyniki w stosunku do dolara (+30%) od początku roku.

Większość krajów europejskich przyjęła rozwiązanie płatnicze, które pozwala im zaspokoić rosyjski popyt bez naruszenia obecnych sankcji finansowych. Obecne rozwiązanie przewiduje, że w obsłudze płatności w twardej walucie „nieprzyjaznych importerów” pośredniczy Gazprombank (który z kolei przekazuje ruble Gazpromowi)[5]. Komisja Europejska wydała w minionym tygodniu zalecenie, w którym stwierdza, że taka płatność nie będzie naruszać obowiązujących restrykcji, jeżeli „operatorzy z UE […] wyraźnie oświadczą, że uważają swoje zobowiązania umowne za wypełnione w momencie wpłaty EUR lub USD do Gazprombanku [a nie po przeliczeniu płatności na ruble]”. Jednocześnie operator unijny powinien uzyskać od strony rosyjskiej potwierdzenie, że płatność została sfinalizowana niezwłocznie po dokonaniu przelewu w EUR/USD; oznacza to również, że operator unijny nie jest zobowiązany do uiszczenia opłaty za transakcję walutową (Wykres 4). W ten sposób importerzy unikają obrotu w rublach, który naruszałby obowiązujące sankcje.[6]

Wykres 4: Procedura proponowana przez CBR dla płatności w RUB

[opis rysunku]

- Europejski dystrybutor gazu

- Rosyjski bank nie objęty sankcjami

- Rachunek w EUR

- Rachunek w RUB

- Zabezpieczenie

- Pożyczka

- Centralny Bank Rosji (CBR)

Jednak pierwsze kostki domina w rosyjskim gambicie „rublizacji” gazu już upadły. Prawie miesiąc po ogłoszeniu, że „nieprzyjazne” kraje będą musiały płacić za importowany gaz w rublach, 27 kwietnia rosyjski państwowy gigant gazowy Gazprom odciął dostawy gazu do Polski i Bułgarii, ponieważ kraje te nie zgodziły się na nowe warunki płatności. Kilka tygodni później, 21 maja, po złożeniu wniosku o członkostwo w NATO odcięta została również Finlandia. Kraje odmawiające powoływały się na obawy, że zaproponowana przez rosyjski bank centralny „umowa o płatności na dwa rachunki” (za pośrednictwem Gazprombanku) może nadal naruszać obowiązujące sankcje. Niemniej jednak połączenie wszystkich trzech środków stanowiło de facto „interwencję walutową przez delegację” za pośrednictwem rosyjskich banków, zaspokajającą zewnętrzny popyt na ruble (przy ograniczonej sile rażenia CBR).

Czy aprecjacja rubla może wywołać odwrotny skutek?

Ostatni rajd rubla zaskoczył analityków finansowych, którzy spekulowali na temat dalszej presji sprzedaży. Rubel nawet na krótko umocnił się do poziomu 51 do dolara amerykańskiego, ostatnio widzianego w 2015 roku, po tym jak na początku marca na krótko spadł powyżej 150. Jednak płynność obrotu rublem drastycznie się zmniejszyła, a znaczna ilość rubli zmieniała właściciela po cenach spoza oficjalnego fixingu rubla przez CBR (Wykresy 5 i 6). Ponieważ obroty rublami prowadzone są na bardzo słabym rynku (i to głównie na rynku krajowym, biorąc pod uwagę dramatyczny spadek popytu poza Rosją spowodowany sankcjami), jego orientacyjny kurs może być mylący i świadczy o borykającej się z problemami gospodarce krajowej, która według prognoz w tym roku wpadnie w poważną recesję. Ponieważ większość eksportu energii jest denominowana w walutach obcych, silniejszy rubel szkodzi równowadze budżetowej rządu poprzez obniżenie wartości lokalnej waluty. Biorąc pod uwagę, że wygasły sankcje amerykańskie wyłączające płatności kuponów od rosyjskiego długu publicznego, pogarszający się bilans fiskalny może zachęcić Rosję do niewywiązania się ze spłaty zaległego zadłużenia, szczególnie biorąc pod uwagę jej szybko zmniejszającą się zależność od międzynarodowych rynków kapitałowych.

CBR wkroczył do akcji, aby poskromić ostatnią aprecjację rubla poprzez rozluźnienie polityki monetarnej. W ubiegły czwartek bank centralny Rosji obniżył główną stopę procentową o 3 punkty procentowe do 11% (z 14%) w związku ze spowolnieniem inflacji. Silniejszy rubel sprawił, że import stał się tańszy, co pomogło utrzymać na wodzy inflację, która w ostatnich tygodniach zaczęła się zmniejszać. Na dzień 20 maja roczna inflacja spowolniła do 17,5% z 17,8% w kwietniu, przy zauważalnym spadku przewidywań dotyczących inflacji. Trzecia obniżka stóp procentowych od początku kwietnia pomaga w dalszym odreagowaniu początkowej podwyżki stóp do 20% pod koniec lutego w celu ustabilizowania rubla po gwałtownym spadku jego kursu w początkowej fazie wojny w Ukrainie.

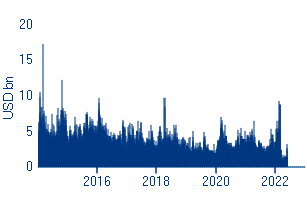

Wykres 5: Rosja – wolumen rozliczeń jednodniowych według ustalonego oficjalnego kursu waluty

Rosyjski rubel wobec dolara amerykańskiego

Rosyjski rubel wobec euro

Źródła: Centralny Bank Rosji (CBR), Global Trade Information Services, Refinitiv, Dział Analiz Allianz

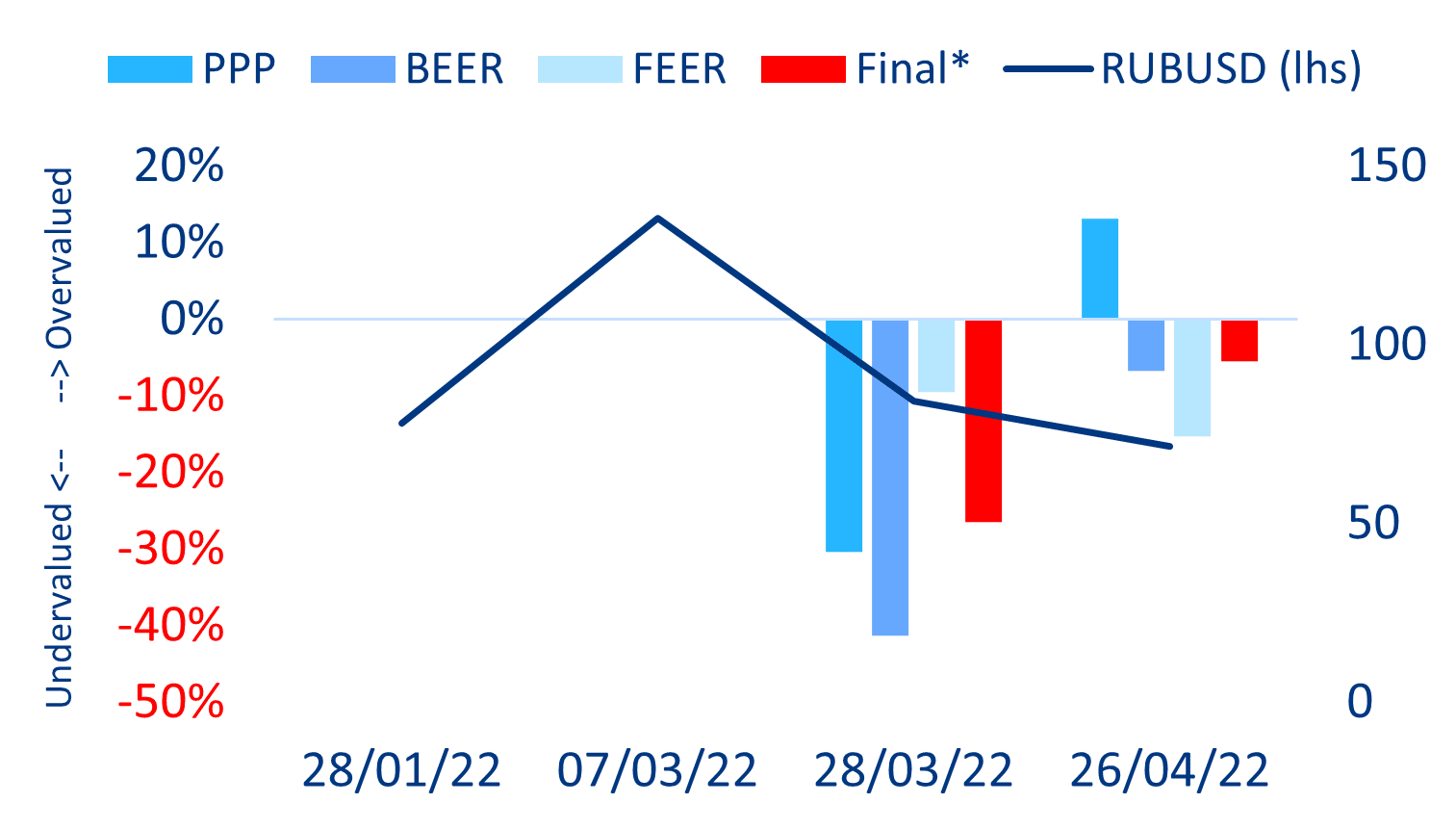

Wykres 6: Rozbieżność pomiędzy oficjalnie ustalonym (CBR) i handlowym kursem wymiany RUB/USD

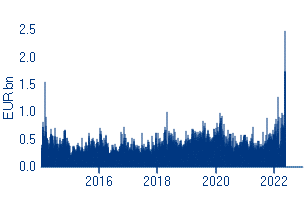

Nasze modele wyceny walutowej sugerują, że rubel jest obecnie dość wysoko wyceniany (Wykres 7). W początkowej fazie wojny w Ukrainie gwałtowna dewaluacja rubla sprawiła, że stał się on jedną z najbardziej niedowartościowanych walut. Późniejsza silna aprecjacja nominalnego kursu waluty odwróciła ten trend. Mimo że obecne sankcje uniemożliwiają normalną interakcję między podażą a popytem, a tym samym utrudniają uzyskanie precyzyjnej oceny zewnętrznej, to uważamy, że niedawne ożywienie kursu rubla jest zasadniczo zgodne z podstawami, zwłaszcza dzięki zyskom w zakresie warunków wymiany handlowej, do których przyczyniły się wysokie ceny ropy i gazu. Duża nadwyżka bilansu obrotów bieżących (dzięki utrzymującemu się eksportowi energii przy zmniejszającym się imporcie spowodowanym sankcjami handlowymi) czyni Rosję szczególnym przypadkiem w porównaniu z kryzysami walutowymi w krajach wschodzących w przeszłości (kiedy te kraje wykazywały deficyt obrotów bieżących, po czym z czasem przywracały równowagę do nadwyżek; Aneks, Tabela 1).

Wykres 7: Ocena wewnętrznej wyceny kursu wymiany RUB/USD

Źródła: Refinitiv, Dział Analiz Allianz. Uwaga: Parytet siły nabywczej (PPP): odchylenie realnego efektywnego kursu walutowego (REER) od długoterminowej średniej; behawioralny model kursu równowagi (BEER): uwzględnia kluczowe czynniki cykliczne, takie jak warunki wymiany handlowej i produktywność, jak również zmienne fiskalne, takie jak stosunek długu do PKB, wpływające na zmiany REER; fundamentalny model kursu równowagi (FEER): łączy zmiany REER z dynamiką bilansu płatniczego, który ujmuje wszystkie przepływy finansowe i transakcje pomiędzy rezydentami i nierezydentami. Wynik „Końcowy” opiera się na wadze każdego modelu dla rubla rosyjskiego, uzyskanej na podstawie pierwiastka błędu średniokwadratowego (RMSE). Oznacza to, że modele z największymi błędami są karane.

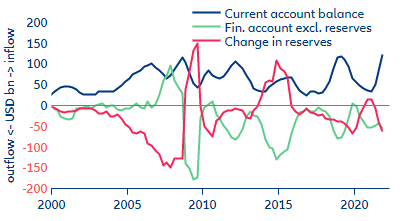

Przy braku całkowitego embarga na rosyjski eksport ropy i gazu, silny bilans zewnętrzny będzie stanowił wsparcie dla rubla w przyszłości (Wykres 8). Nadwyżka bilansu obrotów bieżących Rosji nawet wzrosła, dzięki częściowo niezamierzonemu, spowodowanemu sankcjami zmniejszeniu importu. W przeciwieństwie do poprzednich kryzysów walutowych, Rosja była w stanie zgromadzić rezerwy dzięki ograniczonemu, ale ciągłemu handlowi energią w połączeniu ze ścisłą kontrolą kapitału, podczas gdy surowe sankcje doprowadziły do nieuniknionego zmniejszenia importu (w ten sposób również do ujarzmienia importowanej inflacji).[7] Rosyjskie nadzieje opierają się na zwiększeniu eksportu do krajów niezachodnich (głównie Chin i Indii). Wobec obowiązujących sankcji rosyjskie towary są obecnie sprzedawane z dyskontem (nawet w rublach), co może stanowić zachętę cenową. Indie podobno zwiększają zakupy, a Chiny również rozważają taką możliwość. W ślad za nimi mogą pójść również inne kraje, chociaż o mniejszym znaczeniu w całkowitym zużyciu ropy zwłaszcza, że nadciągające ryzyko kryzysu żywnościowego zagraża stabilności społecznej (np. Pakistan).

Wykres 8: Rosja – zmiany w bilansie płatności i rezerw

Jednak w ostatnich tygodniach warunki gospodarcze w Rosji nadal się pogarszają, ponieważ wojna na Ukrainie przedłuża się, a izolacja gospodarcza kraju wzrasta z powodu eskalacji sankcji. Oczekujemy, że w 2022 roku gospodarka rosyjska doświadczy głębokiej całorocznej recesji (-8% w 2022, a następnie dalszy spadek o -3% w 2023 roku; Wykres 9). Prawdopodobny wydaje się kolejny pakiet sankcji UE, obejmujący embargo na ropę naftową i odcięcie Sberbanku, głównego banku Rosji, od systemu SWIFT, który spowoduje dalszą izolację gospodarki. Możliwość nałożenia przez UE ceł na rosyjski eksport energii podczas stopniowego wycofywania się z importu ropy naftowej może znacząco wpłynąć na dochody państwa. Galopująca inflacja i wyższe stopy procentowe będą miały negatywny wpływ na wydatki konsumpcyjne, podczas gdy exodus kapitału zagranicznego w połączeniu z wyższymi stopami procentowymi uderzy w działalność inwestycyjną. Ponieważ ograniczenia pozostają w mocy, obecna presja wzrostowa na rubla prawdopodobnie osłabnie, ponieważ eksport energii stanie się mniej konkurencyjny, a pogarszające się perspektywy gospodarcze zaczną ciążyć na kursie walutowym. W przypadku nagłego ponownego otwarcia obrotów kapitałowych, rubel może poważnie stracić na wartości.

Wykres 9: Rosja – rozbicie realnego wzrostu PKB

Zakres sankcji finansowych może mieć trwałe skutki dla światowej polityki gospodarczej

Zamrożenie rezerw walutowych dużej gospodarki jest bezprecedensowym posunięciem i może być prawnie kwestionowane – przy czym szanse powodzenia takiego zaskarżenia są prawdopodobnie mniejsze w UE niż w USA.[8] Może to również spowodować, że niektóre banki centralne będą się izolować od politycznego ryzyka sankcji finansowych, przesuwając swoje rezerwy poza zasięg amerykańskich oraz unijnych decydentów i organów nadzoru. Abstrahując od przekonań politycznych, fakt, że podmioty utraciły dostęp do swoich rezerw – nie mogą wypełniać swoich zobowiązań jako pożyczkodawcy ostatniej instancji i agenta rozliczeniowego w zakresie wymiany walut – rodzi pytania dla innych krajów, które mogą być zagrożone sankcjami finansowymi w przyszłości.

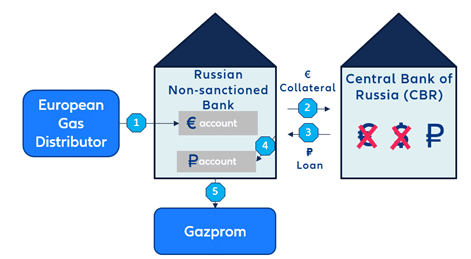

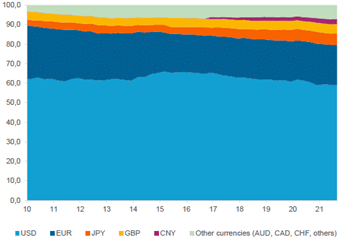

Wykres 10: Rozbicie rezerw banku centralnego (według walut).

Chociaż jest bardzo mało prawdopodobne, aby obecne wydarzenia mogły w najbliższym czasie zaszkodzić obecnemu systemowi finansowemu skoncentrowanemu na dolarze amerykańskim (lub dominującemu statusowi dolara), to w dłuższej perspektywie wpisują się w narrację o potencjalnym przejściu do innego reżimu monetarnego.

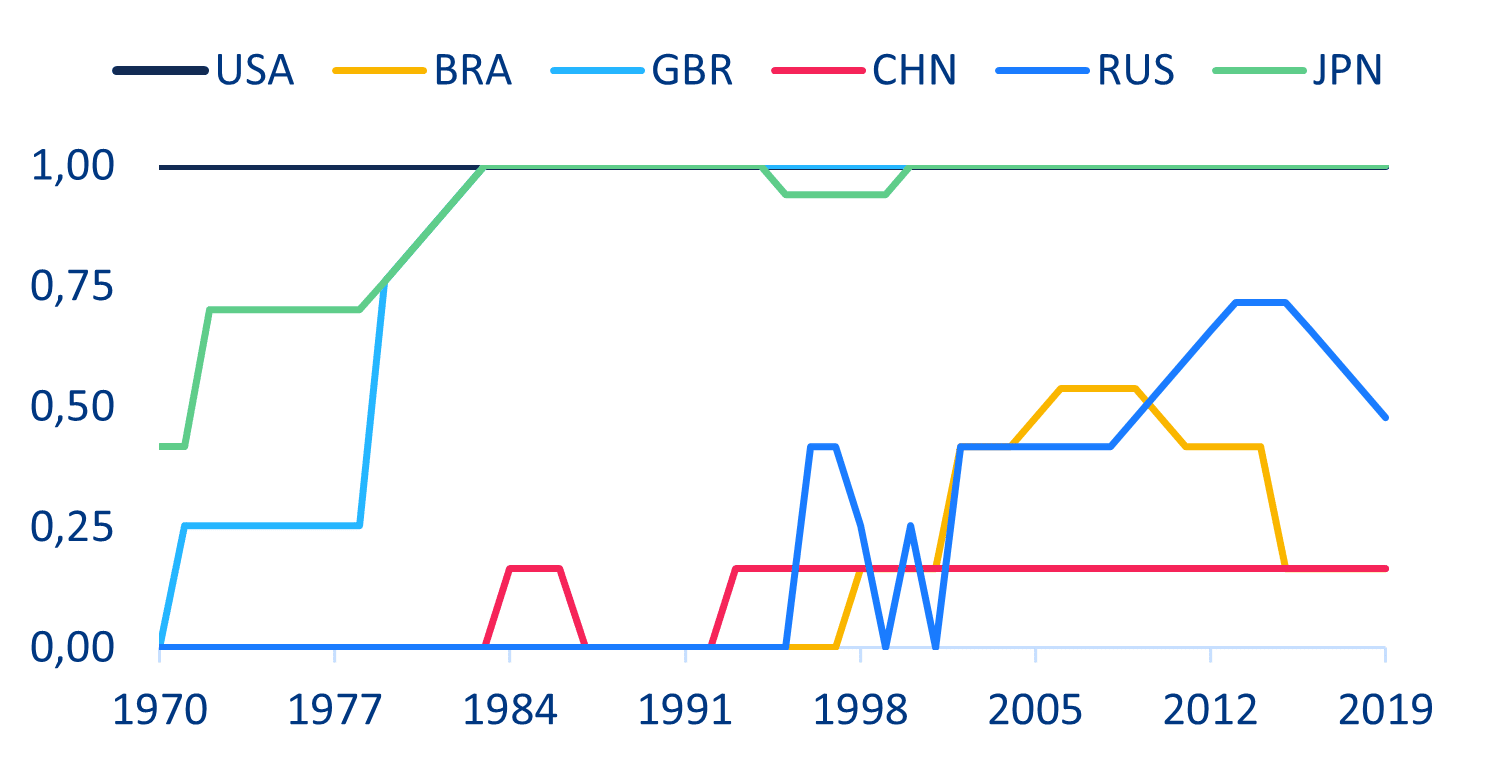

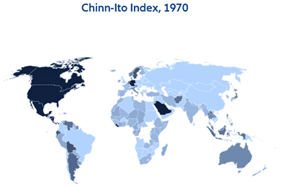

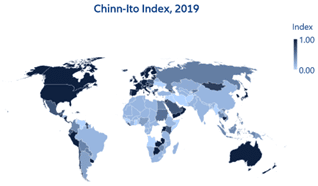

Chociaż w ciągu ostatniej dekady udział dolara amerykańskiego w aktywach rezerwowych banków centralnych zmniejszył się, pozostaje zdecydowanie dominującą walutą rezerwową na świecie (Wykres 10). Jako największa i najbardziej otwarta gospodarka z największym systemem finansowym, Stany Zjednoczone są głównym importerem kapitału na świecie (dwie trzecie światowych aktywów jest denominowanych w dolarach amerykańskich). Co więcej, ponad 40% światowego handlu jest fakturowane w dolarach amerykańskich (Wykres 11). Nawet euro nie jest bliskim substytutem dolara amerykańskiego. Niemniej jednak, pojawienie się Chin i szybko rozwijający się system finansowy, w tym digitalizacja systemów płatniczych nasuwa pytanie, czy dominacja dolara amerykańskiego i jego rola jako kotwicy w systemie monetarnym po Bretton Woods może z czasem zmaleć (Ramka 1).

Wykres 11: Otwartość finansowa

Impulsem do takiej zmiany mogą być w szczególności następujące zjawiska, wynikające ze zbiegu zahamowania globalizacji na rzecz regionalizacji lub tworzenia bloków oraz rosnących rozbieżności między rozwiniętymi i wschodzącymi gospodarkami rynkowymi:

- Geo-strategiczny onshoring i merkantylizm. Po kryzysie związanym z Covid-19, wojna w Ukrainie nie tylko doprowadziła do rozerwania rynków energetycznych i wzrostu cen towarów, ale także wywołała ponowne przemyślenia na temat wrażliwości globalnego handlu poprzez wydajne, ale złożone relacje w łańcuchu dostaw. Bolesne wnioski z kryzysu Covid-19, dotyczące zakłóceń w globalnych łańcuchach dostaw, zostały spotęgowane przez gospodarcze skutki sankcji handlowych i rosyjskich środków zaradczych. W przyszłości „wstrzymana” globalizacja, a nawet ryzyko deglobalizacji może spowodować, że polityka monetarna będzie musiała sprostać wyzwaniom związanym z zarządzaniem dynamiką inflacji w obliczu negatywnych wstrząsów po stronie podaży i wyższych cen spowodowanych przeniesieniem produkcji do kraju (onshoring).

- Powstanie bloków regionalnych i rozbieżności między zaawansowanymi i wschodzącymi gospodarkami rynkowymi. Wojna w Ukrainie uwydatniła napięcia geopolityczne, co może doprowadzić do regionalizacji lub tworzenia bloków państw. Dalsze pogorszenie stosunków USA-Chiny, w tym niedawna retoryka dotycząca statusu Tajwanu, może doprowadzić do autoselekcji krajów, które mają lepszą pozycję strategiczną, aby chronić swój kanał handlowy poprzez ściślejsze powiązanie z USA lub Chinami.

- Dywersyfikacja walut rezerwowych i ucieczka od dolara amerykańskiego. Państwa zagrożone potencjalnymi sankcjami w przyszłości (lub postrzegane jako takie ze względu na swoje ambicje geopolityczne) będą prawdopodobnie zaniepokojone skalą sankcji nałożonych na Rosję, szczególnie w odniesieniu do zamrożenia rezerw walutowych przechowywanych za granicą. Dywersyfikacja walut rezerwowych – coś, co już się zaczęło (Arslanalp, Eichengreen i Simpson-Bell, 2022) – oraz rozwój alternatywnych systemów płatniczych mogą stać się realną alternatywą, ponieważ kraje szukają zabezpieczeń. Obejmuje to również stosowanie walut lokalnych w wymianach dwustronnych, w których nie uczestniczy żaden z krajów posiadających waluty rezerwowe, co będzie miało miejsce głównie pomiędzy dużymi gospodarkami rynków wschodzących (np. stosowanie RUB i INR w transakcjach Indie-Rosja), ale również fakturowanie kluczowych światowych towarów w innych walutach (np. rublizacja gazu, petrojuan zamiast petrodolara).

Ogólnie rzecz biorąc uważamy, że w dającej się przewidzieć przyszłości dolar amerykański pozostanie główną walutą światową. Ogólnie rzecz biorąc uważamy, że w dającej się przewidzieć przyszłości dolar amerykański pozostanie główną walutą światową. Jego wpływ będzie się jednak z czasem prawdopodobnie zmniejszać na korzyść alternatywnych aktywów rezerwowych, w tym krypto-aktywów, oraz poza zakresem innych głównych walut w koszyku SDR (jen japoński, euro, funt szterling i chiński juan).

| Ramka 1. Perspektywa chińska: malejące narażenie na militaryzację finansów

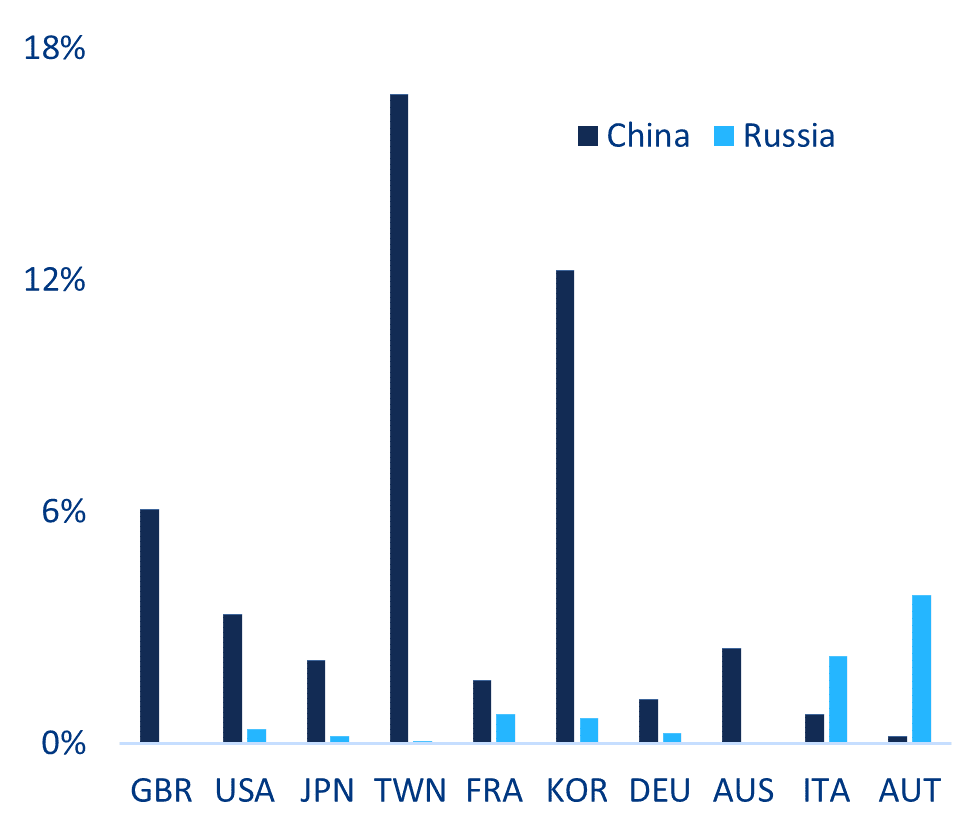

Sankcje nałożone na Rosję stanowią również lekcję dla Chin w obliczu rosnących napięć handlowych i geopolitycznych z USA, zwłaszcza w kontekście przyszłości Tajwanu. W szczególności nasuwają się dwa kluczowe pytania: (1) czy możliwe byłoby skoordynowanie skutecznych sankcji finansowych gospodarek zachodnich wobec Chin oraz (2) jeśli tak, w jaki sposób Chiny mogłyby się przygotować na taki obrót wydarzeń. Odcięcie Chin od światowej gospodarki będzie z pewnością dużo trudniejsze do skoordynowania i dużo bardziej bolesne do wdrożenia, biorąc pod uwagę ich znacznie większe znaczenie i wzajemne powiązania w zakresie światowych inwestycji, handlu i finansów. Chiny odpowiadają za 12% światowego handlu towarami i usługami (w porównaniu z niecałymi 2% w przypadku Rosji). W pozostałej części świata wykorzystuje się chińskie środki produkcji o wartości prawie 1,3 bln USD; dla porównania, środki pochodzące z Rosji warte są mniej niż 400 mld USD (większość z nich to raczej towary, a nie wytworzone półprodukty). Ekspozycja banków w odniesieniu do Chin jest również znacznie większa (Wykres 12). Na koniec należy dodać, że udział zagranicznych inwestycji bezpośrednich Chin wynosi 5% całkowitej wartości światowej, w porównaniu z 1% w przypadku Rosji. Wykres 12. Po lewej: Ekspozycja banków w odniesieniu do Chin i Rosji. Po prawej: Udział roszczeń z tych dwóch krajów w całkowitej wartości roszczeń zagranicznych (%) Źródła: BIS, Dział Analiz Allianz Pomimo ograniczonego pola manewru w perspektywie średnioterminowej, Chiny mogą próbować strategicznie oddzielić i/lub spróbować zdywersyfikować swoje rezerwy. W marcu 2022 roku Chiny posiadały amerykańskie obligacje skarbowe o wartości ponad 1 bln USD, tj. około 15% portfela w posiadaniu zagranicznym i 5% wszystkich obligacji. Szybka likwidacja tej ekspozycji bez wpływu na płynność rynku i wycenę wydaje się praktycznie niemożliwa. Reformy strukturalne mogą pomóc Chinom przyspieszyć umiędzynarodowienie CNY od bardzo niskiego poziomu wyjściowego. W dłuższej perspektywie Chiny mogą rzucić wyzwanie dominacji dolara amerykańskiego, ponieważ CNY powoli staje się coraz bardziej powszechny: · Transakcje finansowe. Według danych z systemu SWIFT, udział transakcji w CNY wyniósł na początku 2022 roku 3,2% w porównaniu z 1,7% dwa lata wcześniej. · Fakturowanie wymiany handlowej. Udział całkowitej wymiany handlowej Chin rozliczanej w CNY wzrósł z 10% w 2012 roku (kiedy rozpoczęto raportowanie danych) do szczytowego poziomu 30% w III kwartale 2015 roku, po czym spadł z powodu obaw przed CNY w latach 2015-16. W ciągu ostatnich kilku lat udział ten wzrasta, z około 15% w 2017 roku do 21% na koniec 2021. Chiny mogłyby wykorzystać swoją kluczową pozycję w światowym handlu i łańcuchach dostaw do zwiększenia zastosowania swojej waluty. |

| · Rezerwy banku centralnego. Jeśli chodzi o globalne alokowane rezerwy walutowe, na koniec 2021 roku 2,8% stanowią aktywa denominowane w CNY. Wzrost ten jest wart odnotowania, ponieważ aktywa wyrażone w CNY zaczęły być konsekwentnie włączane do rezerw walutowych dopiero w IV kwartale 2016 roku (wraz z włączeniem tej waluty do koszyka IMF SDR). Udział CNY jest już wyższy niż dla CAD, AUD i CHF, ale nadal znacznie niższy niż dla USD i EUR (i o połowę niższy niż dla JPY).

· Swapy walutowe banku centralnego. Od 2009 roku Chiny podpisały dwustronne umowy swapów walutowych z 32 partnerami. Zawieranie kolejnych takich umów powinno w dalszym ciągu wspierać chiński handel i inwestycje oraz międzynarodowe wykorzystanie CNY. W związku z internacjonalizacją CNY, Chiny mogą dążyć do dalszego rozwoju infrastruktury rynku finansowego. Pomimo znaczącego postępu, nie można jej uznać za poważną alternatywę dla istniejącego światowego systemu finansowego skoncentrowanego na USD. W 2015 roku Chiny stworzyły system płatności (CIPS), ale pozostaje on nadal niewielki. Amerykański odpowiednik (CHIPS) ma prawie 10 razy więcej uczestników i przetwarza 40 razy więcej transakcji. Dodatkowo CIPS nadal opiera się na międzybankowym systemie komunikacyjnym, jakim jest SWIFT. Pojawiają się jednak doniesienia o szybko rosnącym wykorzystaniu CIPS, a zwiększony udział zagranicznych banków w CIPS może sygnalizować rosnącą akceptację dla alternatywnej infrastruktury finansowej Chin. Chiny mogą potencjalnie stać się liderem w rozwoju waluty cyfrowej banku centralnego (CBDC), która może wypełnić część obecnego zapotrzebowania na infrastrukturę dla bardziej efektywnych transgranicznych transakcji bankowych (a tym samym zastąpić instytucje rozliczeniowe i SWIFT). Ogólnie rzecz biorąc, znaczenie Chin dla gospodarki światowej i rosnący sektor finansowy sprawią, że prawdopodobieństwo, iż staną się one celem militaryzacji finansów będzie mniejsze. Niemniej jednak, Chiny powinny przyspieszyć reformy strukturalne, aby zwiększyć międzynarodowe wykorzystanie CNY i opracować alternatywy dla dominacji infrastruktury finansowej skoncentrowanej na dolarze amerykańskim. W dłuższej perspektywie wysiłki Chin mogą doprowadzić do powstania dwóch konkurujących ze sobą bloków finansowych (jeden skoncentrowany na USD, drugi na CNY), nakładających się na siebie, jeżeli utrzymają się powiązania handlowe i inwestycyjne, lub rozdzielających się w scenariuszu negatywnym.. |

ANEKS

| Stany Zjednoczone | Unia Europejska | Wielka Brytania | Szwajcaria | |

| Gospodarcze i finansowe | Zamrożenie rezerw walutowych rosyjskiego banku centralnego ( ukierunkowanie na nowe zadłużenie, przechowywane w depozycie za granicą) | |||

| Sankcje na rezerwy złota rosyjskiego banku centralnego, warte około 130 mld USD | ||||

| Usunięcie większości rosyjskich banków z systemu SWIFT (blokuje finansowanie wymiany handlowej dla rosyjskiego eksportu/importu) i ograniczenia w działalności banków korespondentów | ||||

| Sektor bankowy | Sberbank i Alfa Bank, które do początku kwietnia podlegały niższego szczebla sankcjom USA, zostały całkowicie zablokowane. | Bruksela rozszerza sankcje finansowe na Sberbank, co sprawia, że Gazprombank pozostaje jedynym pośrednikiem w zakresie europejskich płatności za energię. | Odcięcie banków od funtów szterlingów i uniemożliwienie rozliczania płatności za pośrednictwem Wielkiej Brytanii.

|

Uniemożliwienie bankom szwajcarskim przyjmowania depozytów > 100.000 CHF od obywateli Rosji. |

| Odcięcie głównych banków rosyjskich od amerykańskiego systemu płatniczego (m.in. Sberbank, VTB Bank) | Rozszerzenie wykluczenia z systemu SWIFT na Sberbank, Credit Bank of Moscow i Rosyjski Bank Rolny | Zamrożenie aktywów wszystkich rosyjskich instytucji finansowych, w tym Narodowego Funduszu Majątkowego | Zamrożenie aktywów osób i firm notowanych na giełdzie ze skutkiem natychmiastowym (obok zakazu nawiązywania nowych kontaktów biznesowych) | |

| Rynki kapitałowe | Ograniczenia w zakresie wskaźnika zadłużenia do kapitału własnego dla kluczowych rosyjskich instytucji finansowych i przedsiębiorstw państwowych | Uniemożliwienie świadczenia usług inwestycyjnych w zakresie papierów wartościowych i instrumentów rynku pieniężnego (od 12 kwietnia)

Zakaz ratingu rosyjskich spółek przez agencje ratingowe UE oraz świadczenia usług ratingowych na rzecz rosyjskich klientów

|

Wielka Brytania odebrała Moskiewskiej Giełdzie Papierów Wartościowych (MOEX) status uznanej giełdy papierów wartościowych, co utrudnia inwestorom dostęp do określonych korzyści podatkowych w przyszłości przy obrocie papierami wartościowymi na MOEX | Żadne zbywalne papiery wartościowe denominowane w euro nie mogą być sprzedawane rosyjskim osobom ani podmiotom |

Tabela 1. Omówienie najważniejszych sankcji finansowych i handlowych nałożonych przez państwa zachodnie na Rosję

Tabela 1. Omówienie najważniejszych sankcji finansowych i handlowych nałożonych przez państwa zachodnie na Rosję (c.d.)

| Stany Zjednoczone | Unia Europejska | Wielka Brytania | Szwajcaria | |||||

| Handel i inwestycje | Handel i inwestycje Cofnięcie Rosji statusu MFN (odmowa normalnej ochrony w ramach WTO) umożliwia krajom G7 nakładanie znacznie wyższych ceł na rosyjski eksport (np. Kanada nałożyła cło w wysokości 35%) | |||||||

| Energia |

|

|||||||

| Technologia |

|

|||||||

| Przemysł |

|

|||||||

Tabela 2. Najważniejsze kryzysy walutowe na rynkach wschodzących: kluczowe wskaźniki makroekonomiczne dotyczące nierównowagi wewnętrznej i zewnętrznej

| Obroty bieżące / PKB | Inflacja wskaźnika cen konsumenckich (CPI) w ujęciu rocznym | Państwowe zadłużenie zewnętrzne / PKB | Saldo fiskalne | |||||

| Przed kryzysem | 1 rok po /1 | Przed kryzysem | 1 rok po | Przed kryzysem | 1 rok po | Przed kryzysem | 1 rok po | |

| MEX 1994 | -5,4 % | 0,6 % | 7,1 % | 48,5 % | 16 % | 24 % | -2,4 % | -2,4 % |

| THA 1997 | -7,0 % | 10,0 % | 4,6 % | 10,6 % | 11 % | 23 % | -1,7 % | -9,0 % |

| RUS 1998 | -1,9 % | 8,9 % | 7,9 % | 126 % | 33 % | 69 % | -7,4 % | -3,6 % |

| TUR 2001 | -4,1 % | 2,6 % | 36,2 % | 73,7 % | 16 % | 20 % | -8,4 % | -11,7 % |

| ARG 2002 | -2,5 % | 0,8 % | -0,5 % | 28,0 % | 29 % | 74 % | -5,3 % | -1,9 % |

| RUS 2022 | 6,9% | 10,3% | 8,7 % | 19,0% | 3,5 % | 4,4% | 0,7% | -2,0% |

Tabela 3. Najważniejsze kryzysy walutowe na rynkach wschodzących: omówienie reakcji w zakresie polityki państwa

| Dewaluacja kursu waluty | Reżim kursowy | Polityka w zakresie zmiany efektywnej stopy | Środki kontroli kapitału 3/ | Reakcja w zakresie polityki państwa | |||

| Wczesna reakcja /2 | 1 rok po | Przed kryzysem | 1 miesiąc po | Maksimum* | |||

| MEX 1994 | -40 % | -55 % | Powiąz. z USD | +20 pkt proc. | +55 pkt proc. | Nie | Wsparcie USA |

| THA 1997 | -20 % | -38 % | Powiąz. z USD | +3,5 pkt proc. | +7,5 pkt proc. | Nie | Kredyt MFW |

| RUS 1998 | -72 % | -75 % | Powiąz. z USD | – | duże wzrosty przed kryzysem | Tak | Pomoc MFW** |

| TUR 2001 | -42 % | -50 % | Powiąz. z USD | +73 pkt proc. | +73 pkt proc. | Nie | Pomoc MFW |

| ARG 2002 | -50 % | -70 % | Powiąz. z USD | +2 pkt proc. | +70 pkt proc. | Tak | MFW wstrzymał wsparcie |

| RUS 2022 | -45 % | – | Zmienny | +11,5 pkt proc.*** | +11,5 pkt proc. | Tak | Sankcje, zamrożenie rezerw |

Źródła: Refinitiv, Dział Analiz Allianz. Uwaga: daty kryzysu = Meksyk 19/12/1994, Tajlandia 01/07/1997, Rosja 13/08/1998 i 25/02/2022, Turcja 21/02/2001, Argentyna 04/01/2002. Ponieważ zmienna salda fiskalnego ma charakter roczny, wartość przedkryzysowa pochodzi z roku, w którym wystąpił kryzys, jeżeli miał miejsce po 30/06, lub z roku poprzedzającego, jeżeli wystąpił przed 30/06. */ skumulowane, **/ niewystarczające, ***/ Efektywna zmiana stóp procentowych wynosi obecnie tylko +2,5 pkt. proc. po drugiej obniżce stóp procentowych przez CBR do 11%, co oznacza dalszy odwrót od podwyżki do 20% na początku kryzysu w celu ustabilizowania waluty. 1/ Jeden rok po w przypadku Rosji 2022 to szacunki Działu Analiz Allianz na koniec roku 2022. 2/ Wczesna reakcja oznacza maksymalne doświadczenie spadku w ciągu miesiąca od rozpoczęcia kryzysu. 3/ Aby uzyskać standardową miarę, przypisujemy „tak”, gdy indeks Chinn-Ito (Wykres 8) otwartości kapitałowej spadł w stosunku do okresu przed kryzysem

[1] Podobne środki (choć w różnym stopniu) były już podejmowane przeciwko mniejszym i słabiej rozwiniętym gospodarkom, takim jak Afganistan, Iran, Syria czy Wenezuela. Administracja USA zaproponowała na przykład niedawno wykorzystanie 7 mld USD z zamrożonych aktywów afgańskich na odszkodowania dla ofiar ataków z 11 września i na działania pomocowe.

[2] Środek ten ma również pośredni wpływ na transakcje między podmiotami rozliczane między bankami rosyjskimi i ich odpowiednikami zarejestrowanymi w krajach, które nie nałożyły sankcji finansowych na Rosję.

[3] Obecnie wymóg ten został obniżony do 50% w zależności od sektora, ponieważ główny cel został osiągnięty – a nawet spowodował umocnienie rubla w stosunku do okresu sprzed nałożenia sankcji.

[4] W czasie innych kryzysów walutowych wiele banków centralnych reagowało zbyt późno, starając się powstrzymać odpływ kapitału drenującego ich rezerwy ( lub, co gorsza, próbując bronić reżimu stałego kursu walutowego).

[5] CBR wyjaśnia procedurę, zgodnie z którą powinni działać „nieprzyjaźni” nabywcy zagraniczni tutaj. W związku z tym należy pamiętać, że Gazprombank posiada licencję i nadal prowadzi działalność w UE oraz Wielkiej Brytanii za pośrednictwem oddziałów w Londynie i Luksemburgu.

[6] Zewnętrzne rozważania na temat naruszenia sankcji i importu gazu z Rosji mogą również ustać, ponieważ (1) kraje UE wstrzymują import, ponieważ żądanie przez Rosję płatności w rublach (nawet w ramach powyższej procedury) stanowi naruszenie umowy lub (2) Rosja jednostronnie wstrzymuje eksport gazu jako środek odwetowy (co również stanowiłoby naruszenie umowy).

[7] W przeciwieństwie do poprzedniego kryzysu walutowego, tym razem niewiele zagranicznych artykułów stało się niedostępnych cenowo, lecz ich zakup stał się niemożliwy.

[8] W przeciwieństwie do USA, gdzie sankcje są prawnie chronione klauzulą bezpieczeństwa narodowego, w UE jurysdykcję nad sankcjami sprawują sędziowie, co sprawia, że są one łatwiejsze do podważenia w sądzie. Ponadto, UE opracowuje i zatwierdza sankcje, ale ich faktyczne wdrożenie należy do sądów krajowych i rządów. Na przykład w latach 2008-2015 UE przegrała około dwóch trzecich procesów dotyczących sankcji – dowiadujemy się z badania przeprowadzonego na zlecenie Parlamentu Europejskiego.